By 欧若拉GPLP

募资难仿佛成为了一个传染病,在2017年的风投圈开始蔓延起来。

尤其是第二季度,伴随着中国金融去杠杆的节奏,整个金融市场流动性偏紧,因此,风险投资市场的募资不仅没有任何好转,反而加剧了难度。当然,这也间接影响到了创业企业及创新。

于是,2017年4月28日,证监会《关于开展创新创业公司债券试点的指导意见(征求意见稿)》一出,让所有风投人欢呼雀却,仿佛找到了救命的稻草。

然而,双创债真的能够解决募资难的本质吗?

让我们且随GPLP君一起讨论一下双创债。

关于双创债的那点事儿

关于双创债,我们可以理解为其本质为债务。

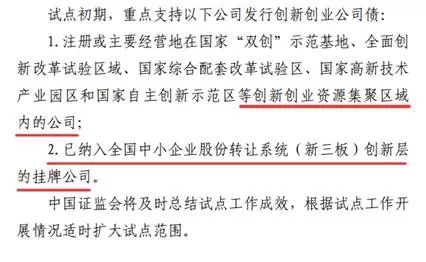

然而,却是国家鼓励创新的渠道及金融产品,而且,各种鼓励,看起来,是中小企业融资的首选,我们且看具体有哪些:

1、监管层设立了绿色通道。“专人对接,专项审核”机制,使得审核效率大大提高。最近募集的双创债发行完成时间平均在2-3个月时间。

2、对财务并无硬性要求。双创债相较于中小企业债更偏早期,具有技术创新等方面特征的企业。这类企业一般为轻资产,在过去由于没有抵押物背书,以及投资周期长,收入不稳定等原因,使得很难获得银行等方面的贷款。而双创债恰好弥补了此方面的空白。

不过值得一提的是,虽然政策上并没有明确的财务要求限制,但是过去发行债券的几家新三板公司如方林科技、普滤得、金宏气体、凡拓创意等,收入和利润表现均不差,最低的世源频控,2015年、2016年其归属于母公司净利润分别为168.43万元、1054.94万元。实际上双创债的承销商为了更好将双创债发行出去,在财务上会有一定的隐形门槛,这与其之前选择帮哪家机构做新三板挂牌,也是要看其未来是否有进入创新层的潜力以及财务表现而定。

3、政府相关鼓励政策。在《指导意见》第六条中明确指出,鼓励相关部门和地方政府通过多种方式提供政策支持,将创新创业债纳入地方金融财税支持体系。经GPLP君了解,目前北京中关村、苏州园区、深圳福田区、杭州滨江区等园区都给予了一定补贴。其中关村给予了发行人票面利率30%的补贴,截止到目前关村已有20余家拟发行“双创债”的企业。

当然,从一定程度上来说,双创债对于以定增融资为主的创新层公司来说,又多了一个融资的渠道,既可以改善公司资本结构,又可以提高公司信用水平,避免公司控股权旁落他人。毕竟一个不容忽视的事实是,随着创新创业企业越来越短的融资速度,河东公司在发展早期就失去了公司的控制权。

那么,双创债能解决风投机构及更多中小企业融资难的问题吗?

显然,答案是否定的。

然而,在喧嚣的市场,有人唱正调,当然就有人唱反调。

更何况,能发债的毕竟是少数企业,对于更多的风投及创业企业来讲无疑是杯水车薪。

硬币的另一面:双创债看起来很美 然而……

犹如硬币的另外一面,虽然双创债在一定程度上解决了一些企业的融资困境,然而,在大面积推广方面,同时,在所有参与方看来,并不一定会”名利双收”,如同新三板,最终到最后,部分券商甚至退出了这一业务,很多新三板公司也纷纷逃离。

正如没有无缘无故的恨,最终市场上有人唱反调,其同样有群众基础:

成本高,收益低

对于承做承销的中介机构来说,发行双创债是个费力不讨好的事情。

历史证明,这的确是一个费力不讨好的事情。

2016年3月,在中国证监会的指导下,上海证券交易所发行挂牌了全国首批创新创业公司债券,发行人分别为方林科技、金宏气体以及普滤得(三家企业均进入新三板创新层),由东吴证券承销发行,债券规模分别为2000万元、3000万元和1000万元,期限均为1年,发行利率为5.35%。在之后的时间里陆陆续续有新三板公司前赴后继。

2016年10月28日,德品医疗发债500万,年利率8%;昆山龙腾光电发债5000万,年利率3.88%;2016年11月2日,传视影视发债2000万,年利率7%;2017年2月,北京广厦发债2500万,年利率7.1%等。 可以看出,当前新三板双创债发行规模都不大,乐观一点,承销机构收取百分之一的收益,3000万的规模也只有30万的收费,成本高收益低导致了性价比较低。

虽然指导意见中第五条明确提出,将证券公司承销创新创业公司债的情况,作为证券公司分类评价中社会责任评价的重要内容。然而,证券公司也是要吃饭的,几个人辛苦半天赚了区区30万,对于证券公司来说并不是一个很诱人的买卖,相反,反倒是赔本赚吆喝,时间长了,谁还肯愿意作?

实际上,对于新三板来说,2014年的新三板热促进了越来越多的证券公司开设了新三板部门,并专门成立了新三板团队,然而2015年3月之后,新三板交投不活跃,整个市场冷清,本想通过后续做市商赚钱的愿望也打了水漂,因此之后陆续有券商宣布拆撤该部门,缩减这部分业务。到了最近推出的双创债,是否也会出现,红利听着很美,但是现实却不性感的情况呢?

2.增信担保措施匮乏

债券类产品成功发行的一个因素是提高债项评级。你想,债券的信用违约可是投资人最不愿看到的,如果引入增信措施例如抵质押、外部担保等,将会非常有利于提高债项评级,降低融资成本,同时也给投资者信心。

然而,一方面,很多中小企业本身可能缺乏能够抵质押的标的资产,另一方面也很难找到合适的担保,所以中小企业很难有像样的增信担保措施。这对双创债的发行可是一大阻碍。

3.无法质押融资大大降低流动性

由于中小企业本身主体评级偏低,加之没有针对双创债的评级机构,增信担保措施缺乏导致债项评级也低,从而出现了“双低”局面。

此外,担保对于中小企业似乎比质押更加容易实施。但是担保费用成本很高,一般按照债券金额的2%收取,加深了企业债务融资的负担,如果双创债与中小企业私募债、银行贷款利率相当,那么大家还要双创债作什么呢?

债权与股权的边界

风险投资,一级市场,归根到底是股权投资,那么债权融资可否帮助解决根本问题呢?

坦诚讲,对于很多互联网公司,尤其是TMT项目来讲,以阿里巴巴和京东集团为例,在创业的早期三五年之内都是亏损的,因此,如何通过还本付息的债权模式来解决其融资难题呢?

本身没有利润,它们拿什么来还银行或者债务人的钱呢?即便作为双创债很便利,但是一旦涉及到抵押品就又出现了问题,为啥?互联网公司诸如阿里巴巴都是虚拟网络,唯一的重资产就是电脑,实在没有办法抵押。

因此,债权与股权之间的边界看起来很近,其实很遥远。

比如,此外,对于VC、PE机构来说,他们同样也可以作为双创债的发行人进行融资,对于解决风投机构的募资难提供了一条新的思路。

对此,证监会相关负责人邓珂表示,公司制的创业投资基金和创业投资企业也可发行双创债。

不过一个现实问题就是目前市场上的创投基金多为有限合伙制,公司制创投基金一般是国有性质的VC、PE机构,如深创投、苏州元禾、粤科股权投资等,因此双创债对于国有性质的VC、PE机构旗下基金改善股权结构,进行更多的资源配置的影响更大,然而对于更多市场化的基金则是叫好不叫座。

当然,不管怎么说,证监会推出双创债的出发点肯定是好的,都是为了让机制灵活、生命力强的中小企业及高成长企业能够得到资本的助力,解决风投机构的募资难的困境。然而实际操作中,能否得到市场的接受和认可,还犹未可知,暂且就让我们拭目以待吧。