私有化交易达成最终协议,聚美优品股价暴涨26%

中国基金报记者李智

聚美优品CEO陈欧的私有化计划终于成功了。

隔夜外盘,欧美股市再遭重创,欧洲主要股指集体下挫,美国三大股指集体大幅收跌。美国三大股指4天内均跌超7.6%,创2018年12月以来最大四日百分比跌幅。

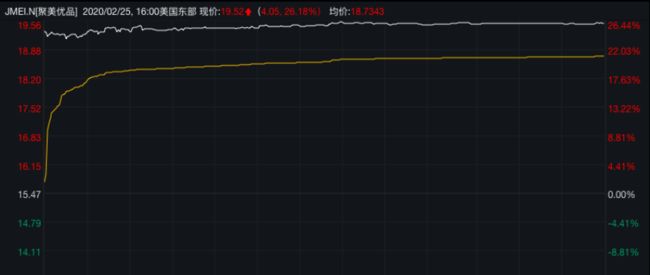

热门中概股追随大盘走势,多数收跌。不过,此前一路下挫的聚美优品,在私有化交易协议最终达成利好的刺激下,股价大涨,截至收盘,聚美优品涨26.18%,报19.52美元/股。

私有化交易达成最终协议

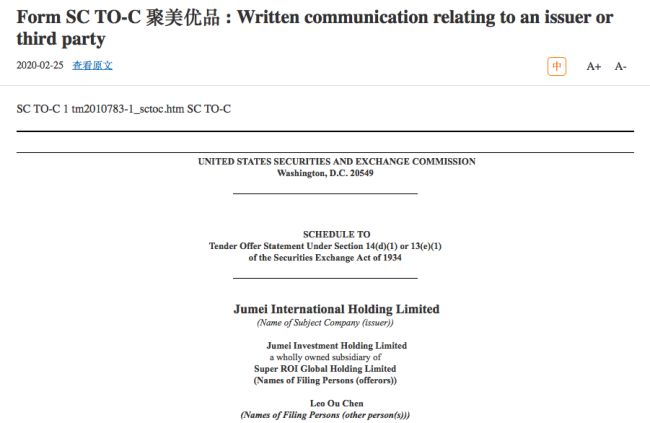

当地时间2月25日,聚美优品宣布,该公司已经与Super ROI Global Holding Limited和聚美投资控股有限公司达成最终的私有化协议。

根据该协议,母公司和买家将收购聚美优品所有已发行A类普通股和美国存托股份,不包括买方已拥有的A类普通股和ADS。聚美集团将现金收购聚美优品的美国存托股票和A类普通股,美国存托股票收购价格为每股20美元,A类普通股为每股2美元。收购方目前持有聚美优品44.6%的已发行股和88.9%的总投票权。

公告披露,未来的收购流程将会以母公司和买方公司为主导。交易完成后,聚美优品将成为一家由母公司直接全资拥有的私有公司,聚美优品将完成退市,预计私有化退市将在二季度完成。

从表面上来看,聚美优品的私有化价格与之前上市时定的发行价相差不大,还略高于当前的股价。但实际上,聚美优品在今年1月初就已经完成了并股,并股前1ADS代表1股A类普通股,并股后1ADS代表10股A类普通股。至此而言,聚美优品的实际私有化价格为2美元/股,私有化股价仅仅为公开上市时的1/11。聚美的每股净资产约为4美元,从当前股价看,私有化完成后,中小股东每股将损失2美元。

此前,陈欧曾多次提出私有化计划,但是由于外部股东的利益受损,外部股东曾经联合起来抗议陈欧和红杉资本的联合私有化计划。如今,外部股东中机构投资者已经减少许多,陈欧掌握了大部分投票权,此次私有化计划才最终得以成功。

聚美优品业绩连年败退

聚美优品私有化退市,归根到底是因为自身业绩欠佳。

据纽交所规定,公司可以在一定时间内不披露财报。因此,聚美优品2019年的半年报和年报到现在为止也没有公布,这无疑引来了众多投资者的质疑。分析其上市以来的财务报告发现,从2015年开始,其业绩开始出现拐点,直至2017年,聚美优品首次交出了一张年度亏损的业绩答卷。但是2018年业绩并没有实现大逆转,总营业收入为42.89亿元,跌26.27%;营业利润为负2.56亿元,同比暴跌569%。

在电商业务之外,近年来聚美优品一直努力在其他业务上寻找增长点。

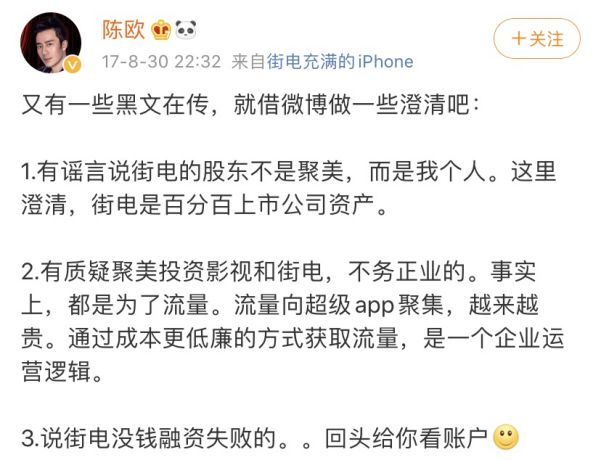

2015年,聚美优品CEO陈欧以3.72亿元投资宝宝树,进入母婴电商市场;2017年,陈欧投资共享充电宝街电;2018年,陈欧投资时尚IP都市剧《温暖的弦》。然而,这一系列举动被外界广泛质疑是“不务正业”,但陈欧在微博公开回应表示,这些投资都是为了给聚美吸引流量。“流量向超级app聚集越来越贵,通过成本更低廉的方式获取流量,是一个企业的运营逻辑。”

但是从聚美优品披露的年报数据来看,公司电商业务持续萎缩却是不争的事实。2018年聚美优品的活跃用户数量跌至只有1070万,订单量从2016年的6150万几近腰斩至3800万。与此同时,共享充电宝“街电”的表现似乎更好一些。2018年年报显示包含街电在内的服务与其他收入从2017年1.8亿元增至约9.3亿元,占总收入的占比从2017年3.1%增长至21.7%。2018年聚美优品净利润达1.175亿元, 2017年净亏损3700万元。

聚美优品市场份额仅剩0.1%

市值蒸发超9成

提起聚美优品总是能想到“为自己代言”的陈欧。6年前,“网红”陈欧用极短的时间便带领聚美优品登上了美股资本市场,成为纽交所史上最年轻的上市公司CEO,一时风光无限。

但是他作为聚美优品的掌门人,有能力将公司带上市,却不能在上市后提振它的股价。截至2月25日,聚美优品股价为29.52美元/股,最新总市值为2.31亿美元,相较上市起初市值蒸发超九成,陈欧本人的身价也随之暴跌。

六年前,聚美优品上市时曾风光一时,在经历了假货风波、股价断崖式下跌、高管离职等风波后,股价长期在两位数徘徊,并曾一度下探至14.4美元。

在公司运营层面,聚美优品的危机来自四面八方。一方面核心业务商品销售增长乏力,另一方面聚美优品的平台和其他服务费收入体量依然很小,对营收的贡献度还很微弱。活跃用户量和商家数量都出现了萎缩,GMV也随之出现下滑。

如今打开聚美优品app,首页特卖区的大部分商品都是第三方官方授权店或是“全球购”的合作商品,而自营商品却少之又少。

据国家统计局数据显示,2019年,全国网上零售额106324亿元,比上年增长16.5%。其中,实物商品网上零售额85239亿元,增长19.5%,占社会消费品零售总额的比重为20.7%;在实物商品网上零售额中,吃、穿和用类商品分别增长30.9%、15.4%和19.8%。

在网上零售额不断增长的当下,聚美优品的业绩似乎并不理想。

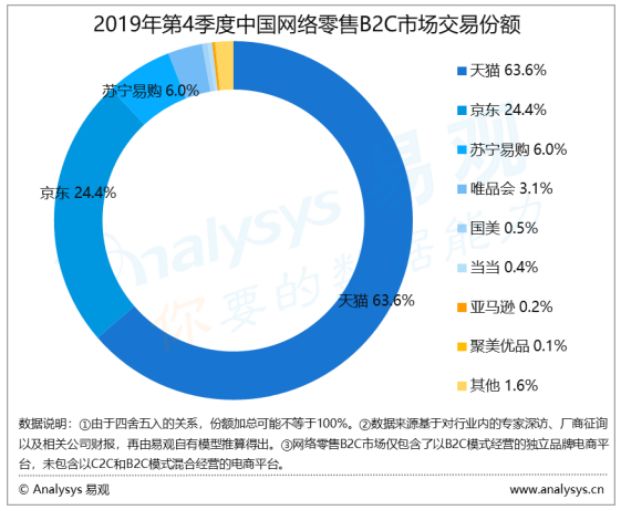

据易观数据显示,2019年第4季度,中国网络零售B2C市场交易规模为18361.3亿元人民币,同比增长20.3%。市场份额方面,2019年第4季度聚美优品的市场份额仅有0.1%,位列第8。

有业内人士认为,近年来,以聚美优品为代表的一批垂直电商相继跌落风口,这并不是偶然。成也萧何,败也萧何。靠“我为自己代言”一炮而红的陈欧,如今真的只能靠自己的力量去拯救聚美优品。

私有化或成趋势?

近年来,上市公司私有化案例并不在少数,其中不乏诸多热门企业。

日前,华能新能源从港交所退市,完成港股有史以来最大央企私有化交易。此前,华能新能源和华能集团发布联合公告,宣布H股收购要约的全部条件均已获达成及H股收购要约已于所有方面宣布成为无条件,且于2月24日下午4时起自香港联交所退市。华能新能源前身成立于2002年,致力于新能源项目的投资、建设与经营,以风电开发与运营为核心,太阳能等其他可再生能源协同发展。

2月21日,知名内衣品牌“维多利亚的秘密”母公司L Brands与私募巨头Sycamore Partners达成协议,将维密多数股票出售给后者,交易估值11亿美元,交易完成后维密将被私有化。维秘是全球知名内衣品牌,长期主导美国内衣市场,由于行业竞争加剧,维密面临销量下滑危机,去年四季度同店销量下降10%,11月L Brands还取消了超过20年传统的“维密秀”。

2019年12月,香港时尚零售商JOYCE BOUTIQUE及悦宝国际有限公司联合宣布,悦宝国际有限公司拟以协议安排方式将公司私有化,涉及4.4万股公司股份,占公司已发行股本约27.1%,最多需要1.23亿港元。

2019年11月,中国粮油控股公告,中粮集团计划将中国粮油控股私有化。对于私有化原因,中国粮油在公告中表示,作为上市平台,融资功能受到限制,目前形势下已经很难通过股权融资为业务发展提供可用资金来源。所以,为了公司业务的长远发展考虑,决定退市私有化。

其实,2019年在港股市场中已有10多宗私有化提案,其中包括华能新能源、华地国际控股、中航国际控股、哈尔滨电气、冠捷科技等多家公司相继获大股东提私有化,多数是长期破净、融资功能受限的公司。有业内人士表示,有些上市公司的股价长期低于账面值,因此它们已失去了作为上市公司的集资功能。如果一些上市平台没有重大的战略意义,且控股股东拥有超过50%,则它们可能会被提出私有化。

编辑:舰长

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

万水千山总是情,点个 “在看” 行不行!!!