487亿防疫债紧急驰援近百家企业!多家投行线上加班加点,交易所绿色通道火速放行

资本市场助力国家抗疫不仅体现在捐款捐物上,还体现在企业债券融资上。

根据券商中国记者统计,短短半个月时间内,全市场发行疫情防控债数量已达80只,487亿资金正火速赶往抗疫一线,为企业输血救急。

Wind数据显示,自2月6日全市场首只疫情防控债启动发行,截至2月20日,全市场发行了80只疫情防控债,计划发行规模合计达575.21亿元,已发行规模达486.91亿元。由于相关发债主体主要是国企,且多为行业或区域龙头企业,且票面利率普遍低于存量债中债估值,引起市场的火热追捧。

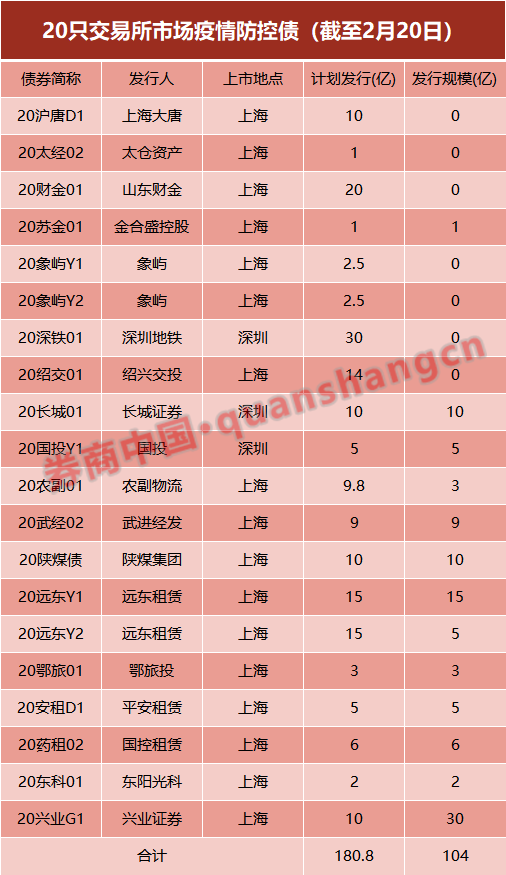

“本次债券发行申请提交后一个交易日内即取得了发行代码,并顺利完成簿记工作。”与此同时,尽管延迟复工使得相关业务不得不转移到线上进行,但在两地交易所绿色通道全力支持下,各券商投行仍旧在最短的时间内完成了首批疫情防控债的发行与承销。目前,交易所市场共发行疫情防控债20只,计划发行规模约合180.8亿元,已发行104亿元。

新冠肺炎疫情爆发后,人民银行、财政部、银保监会、证监会、外汇局联合发布的《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,提高债券发行等服务的效率。与此同时,沪深交易所先后发布了通知,就疫情防控特殊时期相关业务实施做出调整和衔接安排,提供专门服务通道便利。

一系列措施的出台,强化了金融机构发挥资本市场支持防控疫情的作用,为受疫情影响的地区、企业、投资者提供资本市场专业和产品支持。据Wind数据,截至2月20日,全市场发行了80只疫情防控债,计划发行规模合计达575.21亿元,已发行规模达486.91亿元。

其中,地方国企发行39只,中央国企发行24只,民营企业发行15只,外资企业和公众企业各发行1只。从行业来看,发行人主要集中在交通运输、非银金融、商业贸易、医药生物等行业。整体上,疫情防控债认购充裕,发行情况良好。

“对比已发行疫情防控债及同主体相近期限其他债券中债估值,疫情防控债票面利率定价普遍较低,认购情况火热。”华泰证券固收分析团队对此表示,节后因疫情影响复工推迟,一些高等级主体推迟了发债计划,而低等级发债主体发行则更为困难,现疫情防控债的发债主体多是行业内或区域性的龙头企业,为市场提供了一些优质资产。

同时,银行出于同企业加深战略合作的需求,以及响应监管支持疫情防治的号召,也会对疫情防控债保持一定配置额度。此外,节后利率下行幅度较大,部分信用债估值调整幅度较慢,但实际情绪使得收益率下行超过估值。

与此同时,沪深交易所市场共发行了20只疫情防控债的发行,计划发行规模约合180.8亿元,已发行规模104亿元。

深交所在2月20日晚间在公告中表示,自2月4日首单支持防疫创新品种公司债发行快速获批,深交所持续完善“绿色通道”,及时解决工作中出现的新情况、新需求,落实落细落地支持措施,已完成新增5只募集资金用于疫情防控的固收产品审核工作,融资规模146亿元;完成5只调整投向支持疫情防控的固收产品发行工作,融资总额90亿元。

上交所公布的数据显示,截至2月14日,上交所已完成2单湖北地区公司债券项目审核,拟融资金额达18亿元;共有10家受疫情影响或资金用于疫情防控领域的企业完成债券发行,融资总额达107.1亿元。

“2月18日,在深交所的大力支持下,本次债券发行申请提交后一个交易日内即取得了发行代码,并顺利完成簿记工作。”长城证券在谈到公司发行的10亿疫情防控债时表示,这体现了在防控疫情的关键时刻,资本市场各方参与者众志成城,从证券监管部门、交易所、券商到投资机构所展现的金融温度。

2月20日晚间,长城证券公告称,公司2020年第一期公司债(疫情防控债)发行完毕,最终发行规模为10亿元,票面利率为3.09%,债券期限为3年。

据悉,这是深交所首单以证券公司为主体发行的疫情防控公司债券,募集资金拟用于补充长城证券营运资金,其中不低于10%用于支持疫情防控相关业务。

根据募集说明,“疫情防控相关业务”包括但不限于:补充为疫区或因疫情受损的客户提供股权质押业务的资金;为疫区或因疫情受损的客户提供两融业务的资金;利用股权质押或者两融等业务为参与疫情防控的企业提供相应的资金支持;补充投资疫区或因疫情受损或参与疫情防控的企业发行的疫情防控类金融产品等业务的资金;补充发行人自身受疫情影响的业务板块的营运资金;补充或置换前期为疫情防控捐赠资金、捐赠物资采购等支出的营运资金。

除此之外,兴业证券也已于2月17日完成了30亿元疫情防控债的发行,该债券将于2月21日在上交所上市。而华西证券也即将于2月24日启动10亿元疫情防控债的发行工作,并计划在2月25日发行完毕后尽快申请上市。两家券商同样表示,将把不低于10%的募资用于支持疫情防护防控相关业务,相关业务范围与长城证券基本一致。

除自身积极发行疫情防控债外,更多券商正在坚守岗位,全力以赴支持疫情防控相关融资工作的进行。2月3日A股节后开市,彼时多数券商投行员工仍然只能通过线上办公,然而2月4日已经有支持防疫创新品种公司债发行实现了快速获批。

2月10日,由华金证券牵头主承销的广东东阳光科技控股股份有限公司公开发行的2020年公司债券(第一期)(疫情防控债)完成簿记建档。发行规模2亿元,期限2年,利率5.98%,募集资金主要用于支持东阳光科技控股采购生产疫情防控急需物资的原材料,是全国首单由民企发行的疫情防控公司债。

2月12日,中信建投证券担任主承销商的国控租赁6亿元非公开公司债(疫情防控债)完成簿记发行。同时,中信建投还首批确定了7家发行人发行疫情防控债,合计融资规模超过100亿元。

2月19日,由海通证券担任牵头主承销商和簿记管理人的“湖北省联合发展投资集团有限公司2020年度第一期中期票据”成功簿记,发行规模为10亿元,最终票面利率4.56%。该债券为湖北省地区首单“疫情防控”中期票据,其10年期超长期限创下全国疫情防控中期票据期限之最。

2月18日,渤海证券作为牵头主承销商,为天津渤海国有资产经营管理有限公司发行了2020年第一期优质企业债券15亿元,这也是节后疫情防控期间全市场发行的首场企业债。在发行关键阶段,销售工作一度因疫情影响面临“无米下炊”之绝境,渤海证券为此深入挖掘发行人亮点,以线上远程路演、微信推介等非现场方式加强路演,先后向1897家投资机构推介洽谈,最终实现发行圆满成功。

2月19日,中信信托投行、资管、债券承销等多项业务模块联动,通过旗下产品成功认购由北京海国鑫泰投资控股中心发行的2.4亿元疫情防控债。该债券募集资金部分将用于海国鑫泰下属子公司的生产采购建设及配套开支,项目投产后的主要产品聚丙烯是生产医用外科口罩和N95口罩所需高溶无纺布的主要材料。

公募基金也在密切关注疫情防控债带来的投资机会。“我们公司产品部目前确实在研究及设计这类产品,主要投资于针对疫情发行的疫情防控类债券,目前在做产品准备工作以及跟监管层沟通。”一家大型基金公司相关人士向证券时报记者透露,该公司固收部门人士也对此类债券比较感兴趣。据他了解,目前申请跑道有限制,每家发行人的规模不会太大,期限也不会太长。

“可以预见的是,复工缓慢对产业链的冲击已经开始显现,参与防疫债发行的企业有望继续增加。”招商证券固收分析师尹睿哲表示,机构投资者青睐防疫债,一方面是通过驰援企业融资,支持疫情防控的意愿;另一方面,春节假后新债供给规模偏低,但买盘有存量持仓到期,抢配置的情况致使新券认购火爆。同时,该类品种偿债来源考虑“营收或者货币资金”,而对应发行主体近两年经营和现金流状态均不算太差,从基本面角度提供安全边际。

安信证券固定收益分析团队认为,疫情防控债目前发行主体仍以高评级国企为主,发行规模和政策覆盖面较为有限,未来受益面有望进一步扩大,资金用于借新还旧的比例有可能进一步提高。对于交易型投资机构而言,由于“疫情防控债”发行利率较低,直接参与相关交易的性价比不高,建议关注受益于上述政策支持融资环境有所改善的中高评级主体,特别是湖北等疫情严重地区的优质主体。

华泰证券固定收益研究员则提醒,若后续募集资金用于疫情防控相关支出显著低于募集说明书披露规模,可能会存在发行人利用制度便利进行融资套利的情况,类似道德风险需跟进关注。对于部分认可度较差的主体,疫情防控债仅仅反映募集资金上的差异,并不能显著提升融资成功率和认可度,后续仍然可能存在流动性压力,投资人应做好主体信用偿债能力分析。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。