【BitTiger读书会简介】

BitTiger读书会,以书会友。以报告方式,加强组织表达力;以讨论方式,激荡思考判断力,期能扩充知识领域,养成读书习惯。

每周一本好书,一年阅读50本书,集众智,挑好书,留精华内容,创优质社群。

BitTiger读书会,欢迎您的加入!

在上一期的活动中,傅真人和我们一起分享《富兰克林传》这本书,了解一下这位历史人物的伟大一生。在第十八期中,我们将与林文丰一起阅读《投资最重要的事》这本书,作者霍华德·马克斯,学习这位让沃伦·巴菲特都赞不绝口的投资策略和思维。

【分享书籍】

【书籍介绍】

《投资最重要的事》是2012年中信出版社出版的图书,作者是霍华德·马克斯。书中作者详细阐述了“第二层次思维”、价格/价值关系、耐心等待机会、以及多元化投资等概念,对自身的决策以及偶尔的失误做出了坦诚的评价,为读者进行批判性思考、风险评估、建立投资策略提供了宝贵的经验教训。

【书籍面向对象】

对商业感兴趣的学生、教师、创业者、投资人

【嘉宾介绍】

林文丰,浙江大学理工科学生,辅修竺可桢学院创新与创业管理强化班,担任全球创业周校园中心浙江站第一届理事长,浙江大学学生KAB创业俱乐部第九届负责人。

【电子书】

https://pan.baidu.com/wap/link?surl=1b8YVO6&

【加入读书会】

获取BitTiger读书会系列读书分享信息,请添加微信ID: saraincs,备注“读书”加入BitTiger读书会活动群

【分享文稿】

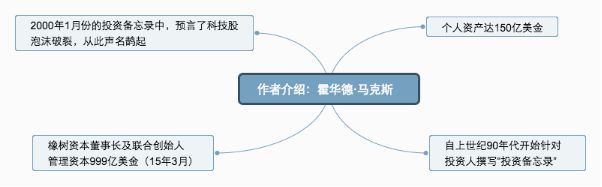

作者介绍:

第二层次思维投资者:

逆向思维

不简化其投资行为

全面充分地考虑问题

看待问题异于常人而更正确

**解读:**第二层次思维投资者是采用逆向思维、不简化其投资行为(譬如一支股票连续涨十日,那么简化的投资行为是借此分析并认为十日之后也会涨;而不简化的投资行为是将此信息与更多信息综合,得到的结论可能是这支股票的价格已经远超过其内在价值,如今买入并不是很理智),且全面充分地考虑问题,对问题给出异于大多数人却更正确的解答的投资者。

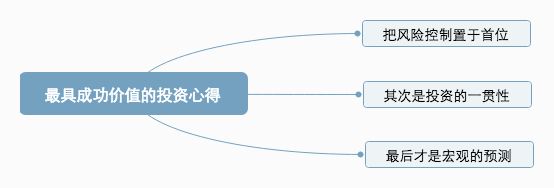

最具成功价值的投资心得:

把风险控制置于首位

其次是投资的一贯性

最后才是宏观的预测

**解读:**把风险控制置于首位这听上去很像是防御性投资,然而事实上投资要做的并不是找赢家,而是把所有输家排除掉。第二个理念是投资的一贯性(指的是准确判断被投资公司的内在价值后,相信自己的投资判断,长期持有股票并观察而减少投机买卖行为)。然后才是对宏观的预测,但预测并不是关键所在。这是由于世界非常难以预测,预测是不可靠的。因此,投资并不是基于对宏观未来的预测,也不是基于对市场短期时机的预测。过于超前并不是好事。

最具成功价值的投资理念:

我不知道未来会怎样,

但我知道现在处于什么位置。

**解读:**在你想投资时要先问自己,未来是一个固定可预测的事件,还是存在各种可能性?我们能做的最好的事情就是估计什么样的情况最有可能发生;是否会发生极端事件;如果发生了极端事件又会怎么样。对于投资来说,真正危险的事情就是不懂装懂。

无法预测市场的未来趋势将如何投资:

逆向投资思路

**解读:**大家都喜欢投资时,我们不去投资;当大家都不投资时,我们才认为这是一个买进的好信号。在美国是这样,在中国亦是如此。真正聪明的投资者在价格低、对未来期望不太高的时候投资,而非在价格高、对未来期望过高的时候投资。

为取得卓越的投资结果,必须要对价值有深刻洞察。“低买高卖”是一句古老的名言,但是被卷入市场周期中的投资者却常常反其道而行之。正确做法应该是逆向投资:在人们冷落时买入,在人们追捧时卖出。

千载难逢的市场极端情况似乎每隔10年左右出现一次,以至于投资者很难以利用市场极端获利为业。但是,尝试这样做应该是所有投资方法的重要组成部分。

成功的投资家应该具备什么素质:

非凡的洞察力

对于风险有一定判断

分析市场必须与众不同

具备信息优势或分析优势,或二者兼具

**解读:**成功的投资者需要有非凡的洞察力。投资者都致力于追求杰出的投资回报,也都明白风险管理和获得回报之间的关系。

训练有素的投资者对于在特定环境中出现的风险有一定判断。判断的主要依据是价值稳定性和可靠性,以及价格与价值之间的关系。其他因素也会纳入考虑范围,但其中大部分可归结到以上两个因素。只有老练、经验丰富的第二层次思维者才能判断出风险。

成功投资者的表现必须偏离常态,其预期必须比人们的共识更加正确,与众不同。在多变的金融市场中准确把握投资机会,投资者必须具备信息优势或分析优势,或二者兼具。

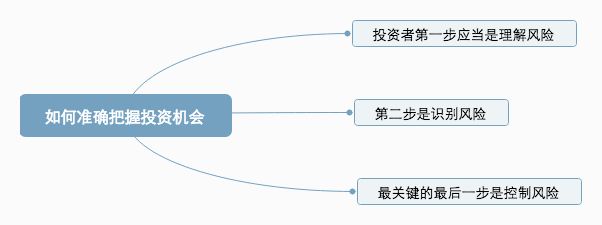

如何准确把握投资机会:

第一应是理解风险,

第二步是识别风险,

最后关键控制风险。

**解读:**投资只关乎一件事:应对未来。没有任何人能够准确预知未来,所以风险不可避免。杰出投资者之所以杰出,是因为他们拥有与创造收益能力同样杰出的风险控制能力。投资者第一步应当是理解风险,第二步是识别风险,最关键的最后一步是控制风险。归根结底,投资者的工作是以营利为目的,聪明地承担风险,能够出色地做到这一点,是最好的投资者与其他投资者之间的区别。在不确定情况下,最能确保投资安全的方法,就是买入价格一定要低——只有价格足够低,才能够保证未来的收益。

** 如何理解风险的意义:**

风险是损失的可能性

解读:学者认为风险等于波动性,因为波动性表明了投资的不可靠性。但如果波动性更高的投资有可能产生更高的收益,那么在市场设定投资价格时,一定会有人对这种关系有需求,但事实上从没有这样的人。因此,很难相信波动性是投资者在设定价格和预期收益时需要考虑的风险。人们拒绝投资的主要原因是担心亏本或者收益过低,而不是波动性。因此风险首先是损失的可能性。

经济低迷的背后隐藏着的真相:

人们缺乏信心

解读:市场动荡的主要原因是人们缺乏信心。他们不知道现在应该相信什么,因为以前相信是真理的东西现在不适用了。以前人们很有信心,知道这个世界如何运转,也知道未来五到十年会是什么样子,也知道如果出现问题该如何解决。如今经济形势不好,没有人相信自己能够预测这个世界会如何运转。

应该如何控制风险:

树立长期投资态度

关注分析公司情况

解读:在动荡的局面下,能做的就是长期投资,要看5年、甚至10年以后的情况。投资者必须了解自己所投资的公司是否有好的产品、好的管理团队以及好的市场前景。在动荡的经济环境中,要投资的企业一定要有稳定的盈利,同时,公司资产负债表的资产负债率不能过高,最重要的是,买入价格要低。

美国投资人在中国投资最重要的事是什么:

看清不懂的问题

解读:当你面对一个陌生的市场时,最重要的事情不是现在发生什么问题,而是人们对于现在的现象如何回应,不论是他们的行动还是心理。投资人一定要知道自己不知道的问题有哪些。比如美国人来中国投资,如果仍然沿用在美国的投资方法,那么,他们一定没有意识到中美两国在文化、政治以及其他方面的差异性。不能因为曾在发达国家做得成功就将其模式复制到中国来。

在投资备忘录中,最重要的意见是什么:

风险控制

避免失败投资

采取防御性策略

解读:对于任何投资而言,成功的秘诀都在于控制风险以及避免犯错。只要能避开错误,那么就会赢者自赢。设法避免损失比争取伟大的成功更加重要。后者有时会实现,但偶尔失败将导致严重后果。前者可能是我们更经常做的,而且也更可靠,失败的结果也更容易接受。橡树资本的投资策略有三方面:风险控制、避免失败投资以及采取防御性策略。

对未来经济进行判断时会考量哪些因素:

从微观出发

研究产品及前景

考虑宏观的未来经济

解读:最有效的利用工具能够帮助认清当前经济形势,而不是帮助预测未来。比如分析公司财务报表、了解公司产品、评估管理团队、了解所要投资证券的条款、了解公司竞争对手,这些分析都可以帮助投资者了解公司状况。任何一个投资者都需要对未来做出判断,对公司产品或前景进行判断比较可靠,但对整个经济趋势进行判断就不太可靠。我们了解的东西越微观,越容易看清楚,越宏观越看不清楚,当然,对微观判断也并不容易。即便是在分析公司产品及其前景时,也要考虑未来的市场环境是否会发生变化。看重现状还是看重未来是相对的。

如何避免宏观风险:

不知道未来会怎样,但我们知道现在处于什么位置。

解读:对宏观的预测是一件两难的事情。如果你知道未来会发生什么,那你一定会赚钱,所以大家都希望预测未来。但是,问题在于你所预测的结果不一定可靠。所以说,橡树资本的格言是:我们不知道未来会怎样,但我们知道现在处于什么位置。

如何准确估计价值:

了解内在价值

怀有足够自信

尽力保持正确

解读:从真实的价值出发的投资方法是最可靠的。相比之下,指望价值以外的东西获利(比如靠泡沫获利)可能是最不可靠的。

如何抵御消极影响:

避免人性错误

解读:最大的投资错误不是来自信息因素或分析因素,而是来自心理因素。投资心理包括许多独立因素(这些独立因素的研究属于心理学研究,在“书籍之外的个人思考”中会补充提及),但要记住关键的一点是,这些因素往往会导致错误决策。它们大多归属与“人性”之列。

总结投资最重要的事情

1.最重要的不是进攻,而是防守。

2.最重要的不是趋势,而是周期。

3.最重要的不是买好的,而是买得好。

4.最重要的不是关注未来,而是关注现在。

5.最重要的不是顺势而为,而是逆势而为。

6.最重要的不是想到你想投资而是做到逆向投资。

7.最重要的不是追求伟大成功,而是避免重大错误。

8.最重要的不是牛市跑赢市场,而是熊市跑赢市场。

9.最重要的不是追求高风险高收益,而是追求低风险。

最重要的投资决策不是以价格为本,而是以价值为本。

最重要的不是市场心理钟摆的中点,而是终点的反转。

最重要的不是波动性风险,而是永久损失的可能性风险。

最重要的是认识带短期业绩靠运气,而长期业绩靠技术。

最重要的巨大风险不在人人恐惧时,而在人人都觉得风险很小时。

最重要的不是预测未来,而是认识到未来无法预测但可以先作好准备。

17.最重要的不是盲目相信股市总是有效或者总是无效,而是清醒认识股市相当高效而且相当难以击败,只有真正的高手才能长期战胜市场。

书籍之外的个人思考:

1.关于代币投资

在泡沫时期,对市场势头的迷恋取代了价值和公平价格的观念,贪婪(加上在其他人似乎大发横财时旁观的痛苦)抵消了所有本应占据主导地位的智慧。总而言之,我相信从真实价值出发的投资方法是最可靠的。相比之下指望价值以外的东西获利(比如靠泡沫获利)可能是最不可靠的方法。我相信你应该大致懂得我对代币投资的态度了。

2.关于心理学

投资需要注重心理学,我认为心理学不仅仅是分析经济走势也是分析人类行为模式的重要科学。然而心理学的重要性却被大多数人低估。 我认为纯真和心地善良都是珍贵的,但我同时认为天真幼稚是不可取的。

以下是查理芒格列出的人类倾向,摘于另一本经典著作《穷查理宝典》,分享给各位。

一、回馈倾向

二、废话倾向

三、好奇心倾向

四、不用就忘倾向

五、压力影响倾向

六、社会认同倾向

七、重视理由倾向

八、过度乐观倾向

九、自视过高倾向

十、避免怀疑倾向

十一、喜欢/热爱倾向

十二、艳羡/妒忌倾向

十三、讨厌/憎恨倾向

十四、康德式公平倾向

十五、对比错误反应倾向

十六、避免不一致性倾向

十七、错误衡量易得性倾向

十八、权威—错误影响倾向

十九、衰老—错误影响倾向

二十、被剥夺超级反应倾向

二十一、受简单联想影响的倾向

二十二、化学物质错误影响倾向

二十三、奖励和惩罚 超级反应倾向

二十四、简单的避免痛苦的心理否认

二十五、lollapalooza 倾向——数种心理倾向共同作用造成极端后果的倾向

3.关于防御性投资与避免错误

我认为,无论是投资还是创业项目,控制风险往往是负责人最需要考虑的事项之一。有些公司甚至会设立首席风险控制官(CRO)以控制风险。人们往往认可一夜暴富,但是大家认可的一夜暴富并不是一夜暴富的高风险而是一夜暴富这个结果。因此我们需要注意的是,要承担风险,那意味着这件事应该是一件有与风险相对称的效益的事情。请不要有恃无恐,请时刻注意无知会带来的风险。

4.关于阅读与思考的重要性以及泛读

我认为阅读是件重要的事情,而学校教育往往只帮助了精读这一步。精读很重要,泛读更为重要。夫学须静也,才须学也,非学无以广才。我认为美貌和帅气都是会随着岁月一去不返,而气质和智慧却是可以早些培养起来的。浙大有很多明明可以靠颜值吃饭却靠努力与聪明打拼的人,我很欣赏这样的一群人。我很喜欢一句话:“I think if you do something and it turns out pretty good, then you should go do something else wonderful, not dwell on it for too long. Just figure out what’s next.”然而追求卓越是件难事,你需要比别人了解更多,思考得更多。

5.关于后续联系

很愿意与从事创新创业的人交朋友,WECHAT ID:m18867137748,但请加好友前按照:姓名+简单自我介绍的格式发送好友申请,方便彼此的认识与联系。我愿意分享我阅读书籍的下载链接以及我的思考等更多东西。