或许你对「今日买,次日达」的飞速式中国物流早就习以为常,但东南亚消费者恐难获取这种优质体验,物流是东南亚电商一大心头病。同时,当地政府正积极投建物流基础设施。国际与本土资本亦看好物流商机扎堆涌入,东南亚物流格局正被推动与重塑。

物流体验与电商营运息息相关。目前,东南亚各国正在经历城市化加速发展与农村基础条件改善的必然进程,居民对消费品乃至在线电商的庞大需求持续发酵。但目前物流发展轨迹仍难以跑赢电商增速。在本文,我们将向您介绍东南亚热门跨境国(印度、印尼、马来西亚、新加坡、泰国和越南)的物流景观,一探当地物流格局与电商之间的关系。

首先,不妨通过世界银行的物流绩效指数(LPI,Logistics Performance Index)了解东南亚各国的物流表现水准。

东南亚电商物流规模

电子商务是东南亚物流发展的重要催化剂。东南亚(不包括印度)的交付量从2015年的80万件/天,增加到2018年的300万件/天。在印度,2018年亚马逊印度的日均交付量即高达120-130万,该数值还会在高峰时期上升至450万。

东南亚电商物流挑战

东南亚消费者散落各地,地缘环境复杂多变,伴随包裹数量和仓库数量的同步滋长,这一过程变得愈发复杂,尤其是最后一公里交付。

据Deloitte表示,印度物流基础设施欠缺合理和效率、操作流程不规范、物流人员缺乏专业知识,且行业信息化程度低,存储和终端处理协议很少与货物特征(行程距离,包裹大小,重量等)相关联。其实上述内容亦是东南亚各国的普遍问题。又如万岛之国印尼,国家疆域大,从地缘环境来说岛屿间运输不便,交通也非常堵塞。

东南亚电商物流前景

上述问题对电商巨头来说,既挑战亦商机。诸如Lazada(阿里系)与Shopee(腾讯系)等耳熟能详的巨头玩家正在加速投资构建自营物流网络与平台配套物流服务。

据TMO与东南亚电商专家访谈,目前卖家可选择将产品运送到Shopee仓库,并后续由Shopee进行分拣配送。目前Shopee提供3个月免费仓储,且最后的快递运送由Shopee承担。更令人惊奇的是,哪怕跨境直邮Shopee也承担运费。

由于一些商家还会选择使用第三方服务(好比大品牌天猫店选择“顺丰”,以加强用户体验与物流安全),因此诸如DHL,JNE,SingPost,NinjaVan,J&T等国际&本土知名物流供应商均开始设立专门用于处理电商物流交付的电子系统。甚至一些印度的物流玩家已开始尝试智能机器人与人工智能,减少对人为干预的依赖和需求。

东南亚各国物流情况解析

印度

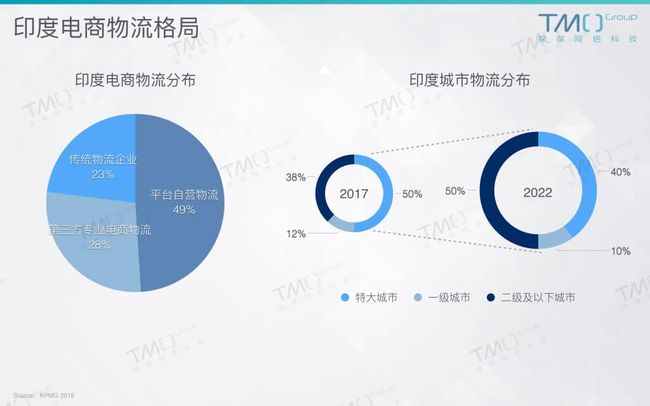

印度电商2017年市场份额为180亿美元,预计将于2021年达到395亿美元,保持21.6%的复合年增长率。KPMG研究显示,大型电商平台的自营物流体系占据了49%的电商物流景观,特别是在高单价或高难度物流配送领域(如家具、珠宝)。大型电商平台更愿意积极投建自营物流体系,为平台商家提供增值服务,扩大自身影响力,实现双赢。

研究还指出,第三方专业电商物流商也在过去几年扎堆涌入市场。他们以技术为中心,不断增强投递覆盖范围与能力,保持高效并为客户提供有竞争力的价格,占据了28%的市场份额。大量的初创企业投资和与电子零售商的战略合作进一步推动了这些发展。

但印度基础设施匮乏,还受到高比例的货到付款(COD)和高退货率的影响。目前退货数量约占发货总数的20%,并在显著增加电商营运成本。电商平台正采取流程与技术革新,降低退货率。

最后,来自二线及以下城市的电商物流需求将在2022年达到电商总发货量的50%(详见上图2017&2022印度城市物流分布),如何关注这部分人群的物流需求与体验,是各大品牌不容忽视的紧迫命题。

印尼

发展道路基础设施是印尼政府最紧迫的议程之一。 预计这将为该国的物流公司创造新的商机。印尼是继印度之后,电商体量最大的东南亚国家。伴随印尼电商容量与物流需求不断扩增,各类大小玩家均欲涌入参与“分羹”,如国际航运商,陆路快递供应商等。多元化物流玩家涌入,一齐见证印尼电商与快递行业的巨大增长。

目前,以下13家公司正主导印尼物流市场:PT. Yusen Logistics, CEVA Logistics, Agility Logistics, Trans Pratama Logistics, JNE, DHL, FedEx, Keppel Logistic, TNT Express, Maersk Line, PT. Wahana Cold Storage, PT. Mega International Sejahtera, PT. POS Indonesia.

马来西亚

虽然马来西亚的物流网络过去非常不发达,但近年来这个支离破碎的行业已经出现了积极的发展。比如马来西亚DFTZ(The Digital Free Trade Zone,数字贸易自由试验区)由阿里巴巴参与投资建设,计划于2019年启动,以实现海关,仓储和物流功的集中化功能。旨在帮助马来西亚成为东南亚地区的电子商务的区域物流中心。此外,阿里巴巴对DFTZ投资亦可被视为促进马来西亚与中国之间的跨境电商贸易的积极信号。

2018年马来西亚前五大货运和物流公司包括DHL,CEVA Logistics,Tiong Nam Logistics Holdings,CJ Century Logistics Holdings Berhad和Xin Hwa Holdings Berhad。然而,市场极度分散,没有主导参与者,竞争激烈。

新加坡

对近50%的新加坡人来说,电商物流与交付是阻碍他们在线购物的主要原因。目前新加坡物流市场监管与规范化程度较低,因此这为SingPost这位新加坡国营物流供应商创造了巨大机会,但他依然存在交付失败和合并交付(将多个包裹合并,交付到同一个地址)等物流困扰。此外新加坡人还会到线下收货点提货,以确保产品不被寄错与逾期交付。

最后,新加坡位于东南亚中心地带,是当之无愧的国际货物运输枢纽。如新加坡樟宜机场的航空货运量即远超过东南亚各国任何机场。此外为充分激发本土区域和全球电子商务之潜力,新加坡企业正积极抓住该机遇,大力投资建设新兴物流仓库和运输系统。

泰国

在泰国的“第12个国家经济和社会发展计划”中,政府决定大力投资基础物流运输设施,旨在将物流成本在GDP的占比从目前的14%将至2021年的12%(发达经济体对于这一比例的定义为10%-14%,越低越好)。

据观察,泰国的电子商务物流市场高度集中,主要参与者包括嘉里物流,DHL,CJ Express,SK Logistics,Shippop,aCommerce,FedEx,TNT等2017年。这些物流公司在泰国根据航运点,覆盖范围,送货员,价格,付款方式以及与电子商务商家的关联进行竞争。

越南

越南物流成本高昂,约占GDP五分之一。目前,越南政府正落地各项决策与物流发展计划,旨在为国际投资者带来更多商业机会。政府正在开发道路与海港链接,并积极建设铁路线路的经济走廊与枢纽带。但越南高比例的COD货到付款(51%)偏好正在降低电商营运收益。

诸如京东投资的Tiki这类电商平台,正在大力推进物流建设,甚至已可支持“当天达”的卓越物流服务,以提升消费者满意与电商信心度。毕竟越南消费者对于电商信任度较低,且物流交付失败、售后服务差、怕假货等是引起这一问题的主要根源。

更多推荐:

欲知更多东南亚电商精彩洞察?欲「品牌出海」进军东南亚?欢迎和TMO的东南亚跨境电商专家深入探讨。

东南亚跨境电商怎么做?市场,物流,社交媒体策略概览

东南亚电商策略与分析(一):国家基本面与电商潜力解析

东南亚电商策略与分析(二):电商人均消费水平与互联网发展

东南亚电商策略与分析(三):东南亚消费者行为偏好与画像概览

东南亚电商策略与分析(四):东南亚各国最受欢迎电商平台介绍

东南亚电商策略与分析(五):东南亚各国支付模式与格局分析

东南亚电商策略与分析(六):东南亚各国物流发展与格局分析

关于TMO Group

TMO GROUP是一家国际性的电子商务解决方案提供商,在阿姆斯特丹,上海和香港设有办事处, 致力于为大中型企业在电子商务,O2O,移动和云增值服务领域提供前沿的技术解决方案。

我们引领我们的客户从最初的商务需求,策划,设计到开发,并为客户提供长期的技术支持以及由智能营销和云计算赋能的托管服务。

经过积累多年的电子商务和移动手机解决方案的经验,我们已经为国内外B2B和B2C多家企业提供针对国内和境外尤其是亚洲,欧洲与美国市场的多个解决方案。