去年12月1日起,央行发文作出规定将个人在银行开立的账户分为三类,六个月无交易的“僵尸卡”将可能被清除!

新规定对个人账户的影响还是很大的。个人在银行开立账户,每人在同一家银行,只能开立一个Ⅰ类户,如果已经有Ⅰ类户的,再开户时只能是Ⅱ、Ⅲ类账户。

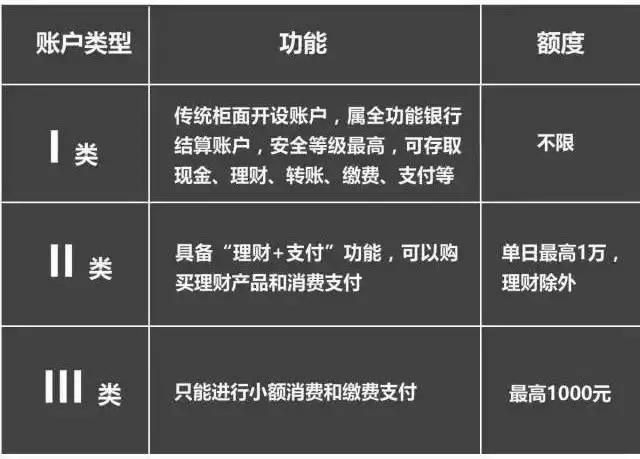

什么是Ⅰ、Ⅱ、Ⅲ类账户?

简单的说,Ⅰ类账户是全功能账户,常见的借记卡、存折均属于Ⅰ类账户,对账户余额和使用方面都没有限制。

Ⅱ、Ⅲ类账户则是虚拟的电子账户,是在已有Ⅰ类账户基础上增设的两类功能逐级递减,资金风险也逐级递减的账户。

其中,Ⅱ类账户主要功能是储蓄存款及投资理财,在使用方面,日累计限额为1万元,年累计限额为20万元;

Ⅲ类账户主要用于限额消费和缴费,账户余额不高于1000元,使用时,日累计限额5000元,年累计限额10万元。

Ⅰ类账户是“老婆的账户”,具有全功能,想怎么转就怎么转!

Ⅱ类账户是“老公的账户”,只能转给“老婆的账户”,虽然不能对外转账,但是理财和替老婆清空购物车还是可以的!

Ⅲ类账户是“孩子的账户”,只能用于小额的消费,余额不超过1千元。

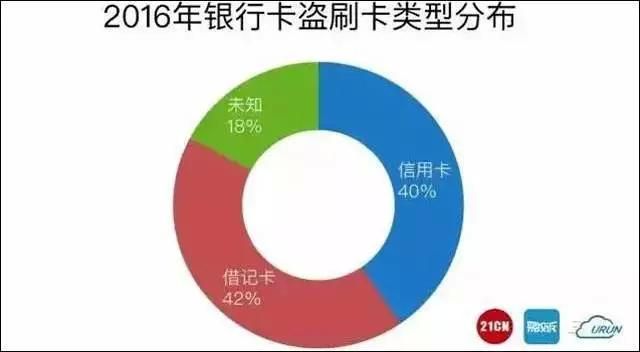

(图:2016年银行卡盗刷卡类型分布 来源:21CN聚投诉)

如何使用Ⅰ、Ⅱ、Ⅲ类账户?

由于三类账户定位不同,因此用途也不一样。Ⅰ类账户由于功能齐全,资金流入流出无限额。

可以作为工资账户或个人财富主账户,主要用于大额消费、大额资金流转、储蓄存款及投资理财。Ⅰ类账户不必随身携带,也减小了卡片遗失带来的风险。

Ⅱ类账户可以作为“钱包”,因为Ⅱ类账户投资理财功能齐全,可以灵活地由Ⅰ类账户向其转入资金,无累计转入限额,既满足日常使用,又避免大额资金损失。

而Ⅲ类账户可以作为“零钱包”,因为Ⅲ类账户主要用于小额高频交易,账户余额不得超过1000元人民币,适合用于绑定支付账户,及日常小额高频交易(微信、支付宝扫码等)。可以随用随充,便捷安全。

每人在同一家银行,只能开立一个Ⅰ类户,但此前,很多人都在一家银行拥有多张银行卡。

面对这个问题,近日招商银行发公告,将从今年7月15日开始,对不符合条件的长期未使用且余额为零的个人账户进行销户处理。

在央行出台的新规中也明确提出,对开户之日起6个月内无交易记录的账户,银行应当暂停非柜面业务,支付机构应当暂停所有业务,待单位和个人重新向银行和支付机构核实身份后,方可恢复业务。

因此,上述“沉睡卡”如果不想被销户,还希望继续使用的话,那么建议持卡人在7月15日之前,对卡片进行启用处理,包括通过银行柜面、手机银行、自助设备等渠道任意办理一笔存取现或转账交易,或者在任意商户发生一笔刷卡消费。

也就是说,如果持卡人想持有多张银行卡,只要进行一笔交易即可。

据报道,虽然其他银行并未发布公告,但是银行的摸排工作已经展开,进行销户还是将Ⅰ类账户降低为Ⅱ、Ⅲ类账户仍在讨论中,不过不管哪种结果,都意味着数亿张的沉睡卡将得到有效的清理。

每人两张沉睡卡,后果可能很严重

根据中国银行业协会数据,截至2016年底,银行卡累计发卡量达到了63.7亿张。

按照2016年末内地总人口13.8亿人计算,每人持有的银行卡数量将近5张,而累计活卡量只有41.8亿张,“沉睡卡” 21.9亿张,已经占到了1/3。也就是说,每人持有的“沉睡卡”基本达到2张。

光大银行信用卡中心人士表示,沉睡卡的存在长期以来大量的占用着银行的资源,这也就是此前银行征收小额账户管理费的原因之一。

从成本角度来讲,清退沉睡卡是必然的,不过这其中工作量较大,特别需要持卡人的配合,以免引起不必要的纠纷,因此处理沉睡卡需要一个较长的时间。

对于犯罪分子而言,早先发行的磁条卡更是获取犯罪信息的来源。银行业协会报告显示,随着第三方支付业务的快速发展,部分第三方机构违规留存银行卡磁条数据等问题突出。

而获取这些记录着持卡人身份证等重要信息的磁条就成为了不法分子犯罪的重要手段。

目前,银行卡买卖已形成黑色产业链,成套的银行卡可以卖到上千元。这些卡在不法分子手中会给用户带来大麻烦。例如,不法分子利用买来的银行卡进行洗钱、诈骗等。

闲置银行卡怎样处理?

银行卡的磁条上存储我们的个人私密信息,若处理不当,会造成隐私泄露。

多数银行卡在开卡后会产生年费,若长期不用,会累积超额年费,虽然储蓄卡欠费并不影响个人信用,但由于“僵尸卡”而欠下银行一笔费用,是否得不偿失?

最好自己主动到银行网点进行注销,如涉及信用卡,也可自行拨打信用卡中心的电话进行注销。

财猫网,你可信赖的理财专家!