刚成立3年多的映客,今天(2018年7月12日)在香港上市,成为香港资本市场的娱乐直播第一股。

2017年,映客的收益为人民币39亿元,利润为 7.91亿元。

映客的发行价为每股3.85港元,以4.26元/股收盘,市值约为85.86亿港元(约合72.9亿人民币)。盘中涨幅一度高达超40%,最高市值达到107亿港元。

映客的主要营运实体是北京蜜莱坞网络科技有限公司,公司于2015年3月成立,映客App则于2015年5月正式上线。

映客的资料说,现已经赢得超过2亿注册用户,开创了全民直播的先河,引爆了直播的流行。

映客CEO奉佑生说,映客只有700多名员工,却管理着业内人数最多的主播团队。我们没有BAT的加持和站队,是凭借自己不断进步的产品和技术创新能力,在最惨烈的千播大战中笑到了最后。

一、映客成立

北京蜜莱坞网络科技有限公司在2015年3月成立,注册资本1000万元(认缴未实缴),共有三位股东,奉佑生、刘晓松、深圳市快通联科技有限公司持股比例为26%、27%、47%。

后来,公司的注册资本从1000万元减少为30万元,刘晓松、深圳市快通联科技有限公司两方股东退出,剩下奉佑生一人出资30万元持股100%。

退出的两家股东是天使投资人多米在线的大股东,两家现在合计持有多米在线49.88%的股权(当时的持股比例可能更高)。

两家股东退出后,公司注册资本从1000万元减资为30万元,廖洁鸣、侯广凌两位联合创始人加入,投资人后加入,注册资本再增加为100万元。

股权道竹子想?这样的操作,是为了让创始团队用很少的出资获得更多的股权比例吗?

其实,公司法规定有限责任公司的分红比例、投票权比例都可以与出资比例不一致的,可是因为工商局可能通不过,只好用这样的方式解决?

请教税务专家,这样操作有利于避税么?

二、天使轮融资

2015年9月,映客获得自多米在线的天使投资1000万元。

但招股书又说,2015年9月22日、2015年11月9日及2015年12月19日,北京蜜莱坞与多米在线订立增加资本协议,多米在线以总代价500万元元认购北京蜜莱坞注册资本合共人民币208,300元。

融资1000万元,但总代价是500万元?都是招股书的资料,不明白这中间是什么意思?

奉佑生曾经是多米在线持股超过50%的大股东,在2016年后已退出。

映客的三位创始人奉佑生、廖洁鸣、侯广凌都曾在多米在线工作。

三、A轮融资

A轮融资在2015年11月至2016年4月期间进行,投资者包括:金沙江朝华、紫辉天马、紫辉聚鑫、厦门赛富、昆仑万维及宣亚国际,A轮共融资约1.015亿元。

其中,北京蜜莱坞、金沙江朝华、多米在线和创始人于2015年10月26日订立增加注册资本协议。

奉佑生与紫辉聚鑫于2015年11月8日订立的股权转让协议。

北京蜜莱坞、创始人、紫辉天马、紫辉聚鑫、厦门赛富于2015年11 月9日订立注册资本增资协议。

此次A轮融资,投资者以2500万元认购北京蜜莱坞注册资本20.84万元。

A+轮融资

2015年12月24日,北京蜜莱坞、创办人、多米在线、金沙江朝华、紫辉天马、紫辉聚鑫、厦门赛富、昆仑万维订立增加注册资本的协议,A+轮投资者以总代价777.104万元认购北京蜜莱坞注册资本合共人民币259075元。

A++轮融资

2016年1月2日及2016年2月1日,北京蜜莱坞与A++系列投资者订立增加资本协议, A++系列投资者以总代价381.4785万元认购北京蜜莱坞注册资本合共12,718元。

四、团队股权激励

2016年5月、6月,共成立三家员工持股平台,包括三位创始人和四位员工成为持股平台的合伙人,向北京蜜莱坞增资成为间接股东。

奉佑生,映客的创办人及控股股东之一,任董事长兼首席执行官,主要负责整体发展策略及业务规划。

2010 年至2015年3月任北京彩云在线技术开发有限公司高级副总裁。

廖洁鸣,映客的创办人及控股股东之一,任执行董事兼首席运营官,主要负责整体运营。

曾负责时尚杂志、新浪、健康杂志等的编辑工作,2014年至2015年3月担任多米在线(前称北京彩云在线技术开发有限公司)运营总监。

侯广凌,映客创办人和控股股东之一,执行董事兼首席技术官,主要负责技术发展。

侯广凌曾任多米在线和北京欢舞悦动网络科技有限公司研发主管。

姜谷鹏,首席战略官,2016年3月加入映客。

2012年至2015年担任华兴泛亚投资顾问(北京)有限公司副总裁及董事。

五、B轮融资

2016年9月,北京蜜莱坞与兴光联、嘉兴光美、宁波安合、宁波青正、芒果文创、深圳腾讯、紫辉聚鑫订立增加资本协议,B系列投资者以总代价3.1亿元认购北京蜜莱坞注册资本合共人民币134,454元。

此轮融资中,奉佑生向嘉兴光联转让13,321元注册资本,收获2700万元。

映客从天使轮至B轮共融资4.21亿元,一年多时间估值涨了48倍,公司估值达到39.5亿元。

六、投资人特权

北京蜜莱坞、创办人、员工持股平台与投资者于2016年9月19日订立股东协议,投资者获授若干特别权利,包括知情及查阅权、优先认购权、优先购买权、共同出售权、反摊薄权、董事会委任权、赎回权及清算优先权。

该等权利均已根据北京蜜莱坞、创办人、员工持股平台与投资者于2018年2月13日订立的协议终止。但如2019年12月31日仍未上市,投资者有权恢复已终止的特别权利。

七、投资人内部转让和退出

2016年7月,A轮投资者苏州紫辉天马创业投资企业(有限合伙),将全部股权转让人紫辉聚鑫,注册资本52,462元转让价为95,611,000元。

2016年7月,北京昆仑万维科技股份有限公司将全部股权转让予西藏昆诺,注册资226,690元,转让价为142,594,810.70 元。

2016年9月21日,西藏昆诺又将51,397元出资转让给嘉兴光信,代价为2.1亿元,映客估值达到70亿元。

2016年8月,厦门赛富股权投资合伙企业(有限合伙),将全部股权平价转让给厦门盛元,注册资本人民币104,923元的,代价为人民币16,473,600元。

八、与宣亚国际的重组夭折

2017年,原以为可透过购买股权可参与资本市场,与宣亚国际策划重组事宜。

宣亚国际于2017年2月15日刚上市的,于2017年4月11筹划重组停牌,策划与映客的重组事宜。

2017年6月21日,宣亚国际发布公司,计划购买映客创始团队和员工持股平台共48.2478%的股权。

2017年9月5日公告,重组方案对映客的估值为60多亿元,48.2478%的交易价格为289,486.80万元。

但宣亚国际“蛇吞象”的交易引发了广泛质疑,经过几次推迟后,宣亚国际于2017年12月16日公告,终止与映客的重组事宜。

九、部分投资人上市前退出

2018 年2月,长兴盛巨股权投资合伙企业(有限合伙)将其股权转让人芒果文创,转让注册资本15,614元,价格为6020万元。相当于每股约人民币3.86元(相当于4.77港元),比首日上市的收盘价都高哦。

2018年2月,嘉兴光联投资管理合伙企业(有限合伙)将18,650元出资转让驰誉投资(北京)有限公司,价格为人民币7180万元。

交易完成后,嘉兴光联将仍持有北京蜜莱坞注册资本人民币13,322元。

2018年03月26日,映客向香港联合交易所递交了上市申请,今天上市交易。

十、公司控制权

奉佑生、廖洁鸣、侯广凌合共持有北京蜜莱坞约30.32%股权,三位创始人自公司成立以来一直保持一致行动,加上员工持股平台,共控制公司上市前约40.46%的投票权,可对公司股东大会和董事会施加重大影响。

且三名创始人都担任执行董事,有权对公司的管理及营运施加重大控制。

廖洁鸣、侯广凌两位创始团队成员,和首席战略官姜谷鹏的持股比例都不低,其中两人加起来的持股比例与奉佑生的持股比例相当。

AB轮融资中奉佑生两度减持,好象控制公司的愿意并不强烈,三家持股平台都是其他人做执行事务合伙人。

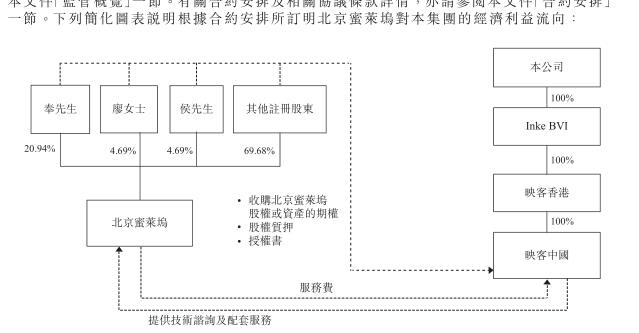

十一、VIE架构

由于映客从事的业务为限制外资进入的范围,映客也采用的VIE架构。

与宣亚国际的重组终止后,映客于2017年11月开始搭建VIE架构,筹备香港上市。

2017年11月30日,在开曼群岛注册公司。

2017年12月成立映客香港。

2018年2月成立映客中国。

2018年2月,映客中国与北京蜜莱坞及其股东订立合约安排,将北京蜜莱坞的全部经济利益通过协议服务转移给映客中国。

并按北京蜜莱坞的股权比例向离岸公司同比例配发新股。

映客的VIE架构与许多公司的VIE架构有所不同,好多公司的VIE架构是:

境内经营实体的股东为少数创始人,投资人只在境外的空壳公司持股(不在境内实体企业持股),再通过协议把境内经营实体的利润全部转移给境外空壳公司,通过贷款协议把投资人的融资转移到境内经营实体使用。

而映客的VIE架构是:

境内经营实体和境外空壳公司的股权比例相同,只是通过协议把境内公司的利润转移给境外上市主体,而融资的钱直接放在境内公司,不用通过贷款转移资金。

竹子对境外的规定不了解,但映客这样的架构明显对投资人有更强的保护,投资人既是境内公司的股东,也是境外公司的股东,他们的关系不只是一纸协议,还有股权的绑定。

是因为映客的融资是人民币基金,所以用这样的架构吗?难道其他不这样的架构都是外币基金?欢迎懂行的朋友补充哦。.

更多相关内容,欢迎关注微信公众号“股权道”