芯片投资黄金坑?解密七大半导体材料和17家中国龙头企业【附下载】| 智东西内参

看点:新冠疫情、大基金二期背景下的国内半导体材料产业机遇。

在集成电路芯片制造过程中,每一个步骤都需要用到相应的材料,材料质量的好坏影响最终集成电路芯片质量的优劣。由于其技术壁垒高,其出口政策的调整甚至能作为维护国家利益的重要手段。

目前,新冠肺炎疫情正在全球蔓延,国外疫情的爆发,将对半导体行业的格局造成一定影响,特别是日本及欧美疫情的加剧,将影响半导体材料供给。据中证报消息,国家大基金二期三月底可以开始实质投资。国家大基金是半导体行业风向标,国家大基金二期将更加注重对半导体材料及设备的投资。大基金二期以半导体产业链最上游的材料及设备为着力点,推动整个半导体行业的发展,加速国产替代的进程,国内半导体材料公司将迎来黄金发展期。

本期的智能内参,我们推荐深港证券的报告《疫情之下 材料崛起》, 探讨在新冠疫情、国家大基金二期背景下的半导体材料产业链新发展。如果想收藏本文的报告(疫情之下 材料崛起),可以在智东西(公众号:zhidxcom)回复关键词“nc444”获取。

本期内参来源:深港证券

原标题:

《疫情之下 材料崛起》

作者:曹旭特

新冠疫情、大基金二期背景下的半导体材料产业

目前,新冠肺炎疫情正在全球蔓延。欧美、日本以及韩国等国家正经受疫情爆发的考验,而我们国内由于得到国家的强力控制,目前疫情已初步得到控制。国外疫情的爆发,将对半导体行业的格局造成一定影响,特别是日本及欧美疫情的加剧,将影响半导体材料供给。而国内疫情由于得到良好的控制,并且在一些半导体材料的细分领域,国内的公司已实现部分国产替代,在供给方面我们先发优势,解晶圆代工厂燃眉之急。

据中证报消息,国家大基金二期三月底可以开始实质投资。国家大基金是半导体行业风向标,国家大基金二期将更加注重对半导体材料及设备的投资。大基金二期以半导体产业链最上游的材料及设备为着力点,推动整个半导体行业的发展,加速国产替代的进程,国内半导体材料公司将迎来黄金发展期。

1、欧美及日本疫情加剧 半导体材料供给或将受限

截至 3 月 14 日 14:30 分,海外新冠肺炎确诊病例累计确诊 64617 例,较上日增加 10393 例,累计死亡 2236 例。海外疫情正处于爆发期,特别是意大利、日本、美国、德国、法国及韩国等国家,新冠疫情正愈演愈烈。

在全球半导体材料领域,日本占据绝对主导地位。去年日韩贸易战中,日本限制含氟聚酰亚胺、光刻胶,以及高纯度氟化氢这三种材料的对韩出口,引起了整个半导体领域的震动。在 2019 年前 5 个月,日本生产的半导体材料占全球产量的 52%。同期,韩国从日本进口的光刻胶价值就达到 1.1 亿美元。据韩国贸易协会报告显示,韩国半导体和显示器行业在氟聚酰亚胺、光刻胶及高纯度氟化氢对日本依赖度分别为 91.9%、43.9%及 93.7%。

在半导体制造过程包含的 19 种核心材料中,日本市占率超过 50%份额的材料就占到了 14 种,在全球半导体材料领域处于绝对领先地位。

欧美及日本疫情的加剧,将影响全球半导体材料的供给。目前虽然没有欧美及日本半导体公司受疫情影响的官方报道,但我们认为疫情必将影响这些地区半导体公司的经营情况。在疫情影响下,韩国的三星、SK 海力士等半导体公司多次停产隔离,国内的众多公司也延迟复工。因此,这些处于疫情爆发期国家的公司也必将受疫情影响。当地时间 13 日下午 3 点 30 分,美国总统特朗普已宣布进入“国家紧急状态”以应对新冠肺炎疫情。

▲日本半导体材料全球占比情况

▲日本半导体材料全球占比情况

受疫情影响,多国采取封城措施,这将影响半导体材料的运输。韩国、意大利等国先后采取封城措施,来抑制新冠疫情的爆发。封城后将对货物的运输带来极大的不便,这将影响到半导体材料的运输。

国内半导体材料公司占据天时、地利及人和,国产替代将加速。得益于国家强有力的调控措施,以及国内群众的高度配合,国内疫情已初步得到控制,多省市已连续多天未有新病例。目前,国内大多企业已经复工,并开始逐步提升产能。同时,中国是制造业大国,国内半导体制造公司众多,国内厂商的产品在运输上具有相对便利性,特别是在国外封城下,这种便利性能缓解众多晶圆代工厂的燃眉之急,国产替代进程将加速。

2、 大基金二期即将开启投资 半导体材料必将受益

据中证报消息,国家大基金二期三月底应该可以开始实质投资。大基金二期于 2019年 10 月 22 日注册成立,注册资本为 2041.5 亿元。

从目前大基金一期投资的情况来看,一期半导体设备和半导体材料领域合计投入金额 57.7 亿元,占大基金一期投资总额的 4.2%。而在全球半导体产业中,2018 年半导体设备销售额 645.3 亿美元,半导体材料销售额 519.4 亿美元,半导体设备和半导体材料合计占全球半导体销售额比重超过 20%。大基金一期在半导体设备和半导体材料领域的投入相对较少。

在投资项目上,大基金一期重点投资半导体制造和设计行业,大基金二期将更关注半导体材料及半导体设备的投资。特别是受日韩贸易战事件影响,国人更加清醒认识到半导体材料的重要性。即使是被认为半导体强国的韩国,有着三星、SK 海力士等国际半导体巨头,但由于在半导体材料领域没有话语权,也将受到极大的制约。半导体设备和半导体材料均处于半导体产业链的上游,在整个半导体产业中有着至关重要的作用。目前国内关键设备及材料主要依赖进口,推动半导体设备和材料的发展势在必行。

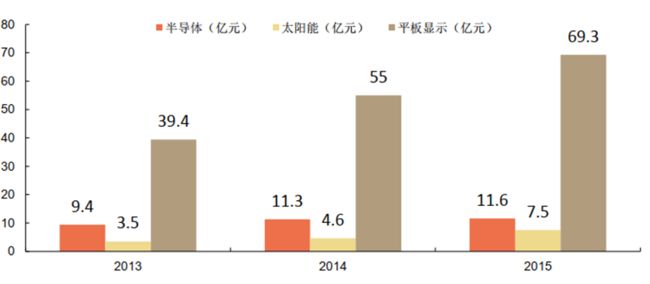

▲全球及中国半导体材料情况统计

▲全球及中国半导体材料情况统计

半导体材料:半导体产业基石

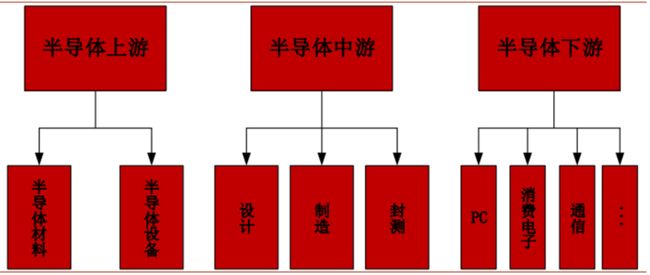

1、 半导体材料是半导体产业链重要支撑

在整个半导体产业链中,半导体材料处于产业链上游,是整个半导体行业的重要支撑。在集成电路芯片制造过程中,每一个步骤都需要用到相应的材料,如光刻过程需要用到光刻胶、掩膜版,硅片清洗过程需要用的各种湿化学品,化学机械平坦化过程需要用的抛光液和抛光垫等,都属于半导体材料。

▲半导体产业链

▲半导体产业链

半导体材料是半导体行业的物质基础,材料质量的好坏决定了最终集成电路芯片质量的优劣,并影响到下游应用端的性能。因此,半导体材料在整个产业链中有着重要地位。

2、 2018 年全球半导体材料销售额创历史新高

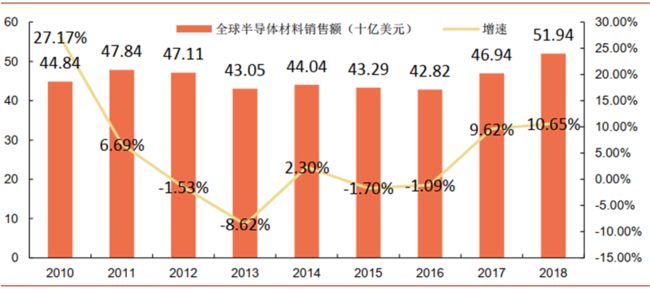

2018 年全球半导体材料销售额 519.4 亿美元,销售额首次突破 500 亿美元创下历史新高。2018 年全球半导体材料销售增速 10.65%,也创下自 2011 年以来的新高。

▲全球半导体材料销售额及增速

▲全球半导体材料销售额及增速

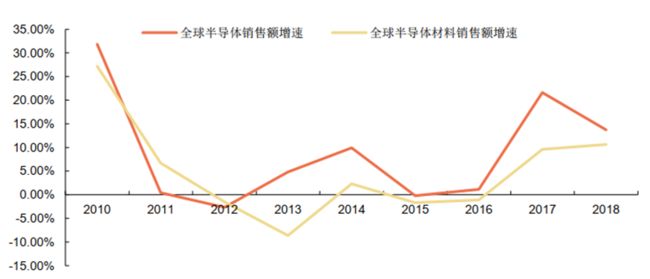

全球半导体材料销售额增速与半导体销售增速具有较高的一致性,2017 年两者同步高速增长的原因是 DRAM 市场的迅猛发展,2017 年 DRAM 实际增速高达 77%。2018 年受供求关系影响,存储市场增速减缓,半导体销售额及半导体材料销售额增速均下降。

▲全球半导体销售额增速与半导体材料销售额增速对比

▲全球半导体销售额增速与半导体材料销售额增速对比

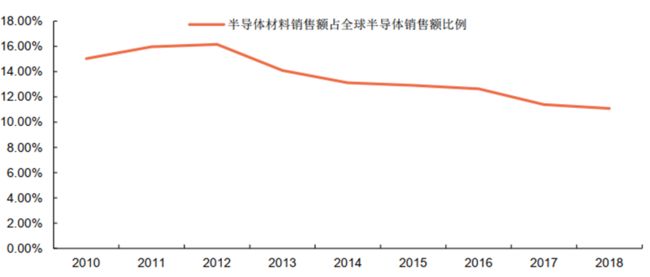

半导体材料销售额占全球半导体销售额比例在 2012 年达到峰值,占比超过 16%,近些年逐步下降,2018 年占比约 11%。占比下降的主要原因是 2013 年开始受益于存储市场的快速增长,半导体销售额增速开始回升,2013-2018 年半导体销售增速一直高于半导体材料销售增速。

▲半导体材料销售额占半导体销售额比例

▲半导体材料销售额占半导体销售额比例

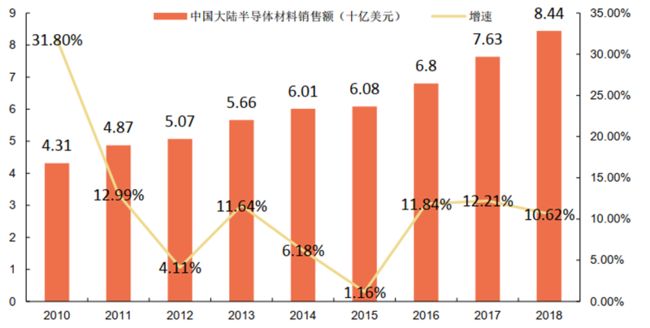

近年来,中国大陆半导体材料的销售额保持稳步增长。2018 年大陆半导体材料销售额 84.4 亿美元,增速 10.62%,销售额创下历史新高。

▲中国大陆半导体材料销售额及增速

▲中国大陆半导体材料销售额及增速

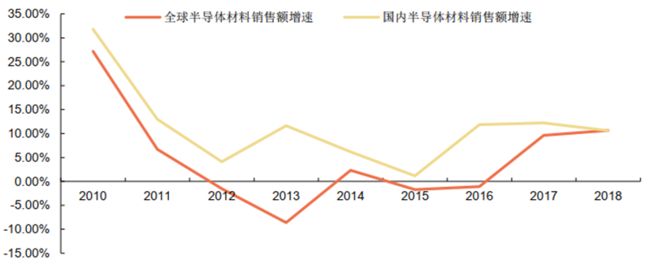

受益于国内半导体行业高景气度带动,大陆在半导体材料销售额增速方面一直领先全球增速。

▲国内半导体材料销售额增速与全球增速比较

▲国内半导体材料销售额增速与全球增速比较

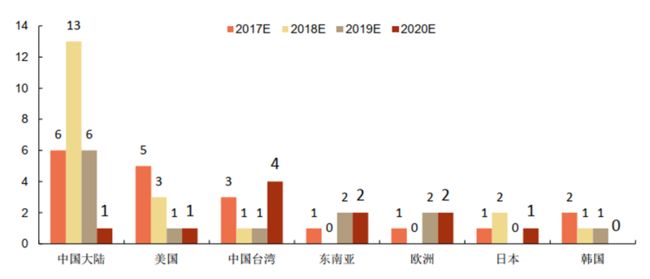

受益于国内晶圆厂的大量投建,国内半导体材料的需求将加速增长。据SEMI估计,2017-2020全球将有62座新晶圆厂投产,其中26座坐落中国大陆,占总数的42%。半导体材料属于消耗品,随着大量晶圆厂建设完成,半导体材料的消耗量将大大增加,将有力促进国内半导体材料行业的发展,国内半导体材料销售额全球占比将进一步提升。我们预计 2019-2021 年,大陆半导体销售额分别为 94.5 亿美元、108.6亿美元和 128 亿美元,增速分别为 12%、15%和 17.8%。

▲全球规划晶圆厂投建分布

▲全球规划晶圆厂投建分布

▲大陆半导体材料销售额全球占比

▲大陆半导体材料销售额全球占比

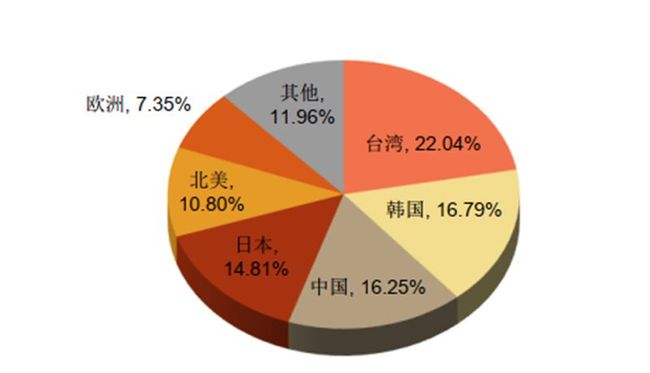

从全球国家和地区来说,中国台湾依然是半导体材料消耗最大的地区。2018 年中国台湾地区半导体销售额 114.5 亿美元,全球占比 22.04%。中国大陆占比 16.25%排名全球第三,略低于 16.79%的韩国。

▲2018 年各地区半导体材料销售占比

▲2018 年各地区半导体材料销售占比

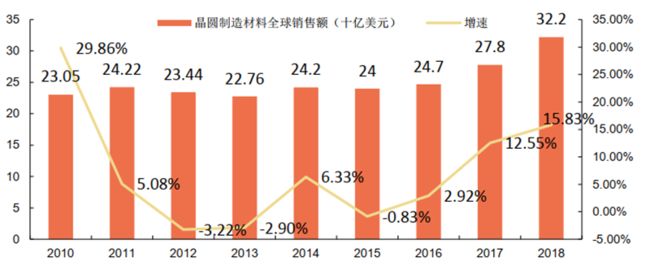

3、 晶圆制造材料是半导体材料核心

按制造工艺不同,半导体材料可以分为晶圆制造材料和封装材料。其中,晶圆制造材料由于技术要求高,生产难度大,是半导体材料的核心。2018 年晶圆制造材料全球销售额为 322 亿美元,占全球半导体材料销售额的 62%。晶圆制造材料全球销售额增速 15.83%,高于全球半导体材料销售额增速。

▲晶圆制造材料全球销售额及增速

▲晶圆制造材料全球销售额及增速

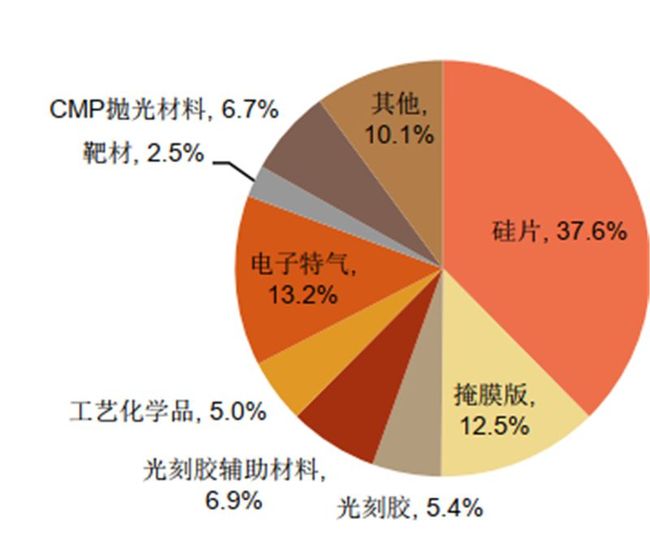

晶圆制造材料包含硅、掩膜版、光刻胶、电子气体、CMP 抛光材料、湿化学品、溅射靶材等,其中硅的占比最高,整个晶圆制造材料超过三分之一。

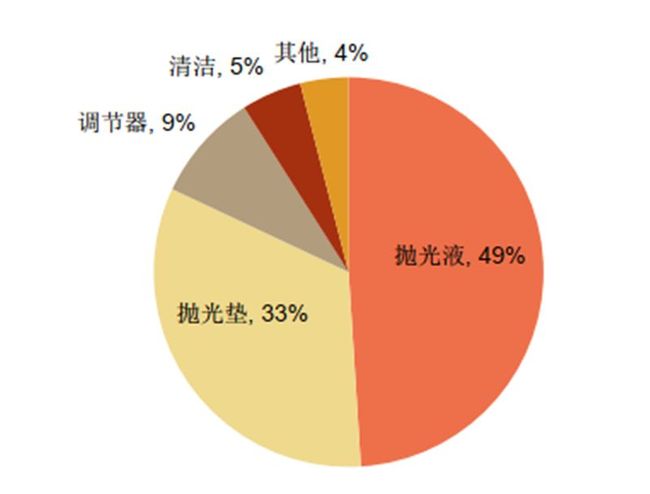

▲晶圆制造材料细分占比

▲晶圆制造材料细分占比

4、半导体材料技术壁垒高 国内自给率低

半导体材料属于高技术壁垒行业,特别是晶圆制造材料,技术要求高,生产难度大。目前,半导体材料高端产品大多集中在美国、日本、德国、韩国、中国台湾等国家和地区生产商。国内由于起步晚,技术积累不足,整体处于相对落后的状态。目前,国内半导体材料主要集中在中低端领域,高端产品基本被国外生产商垄断。如硅片,2017 年全球五大硅片厂商占据了全球 94%的市场份额。

近年来国内半导体材料生产商加大了研发投入,大力推进半导体材料的研发及生产,力争实现国产替代。目前在部分细分领域,已经突破国外垄断,实现规模化供货。如 CMP 抛光材料的龙头企业安集科技,公司化学机械抛光液已在 130-28nm 技术节点实现规模化销售,主要应用于国内 8 英寸和 12 英寸主流晶圆产线;溅射靶材龙头江丰电子,7 纳米技术节点实现批量供货,同时还满足了国内厂商 28 纳米技术节点的量产需求。

半导体材料:品种多 技术壁垒高

1、 半导体材料--硅

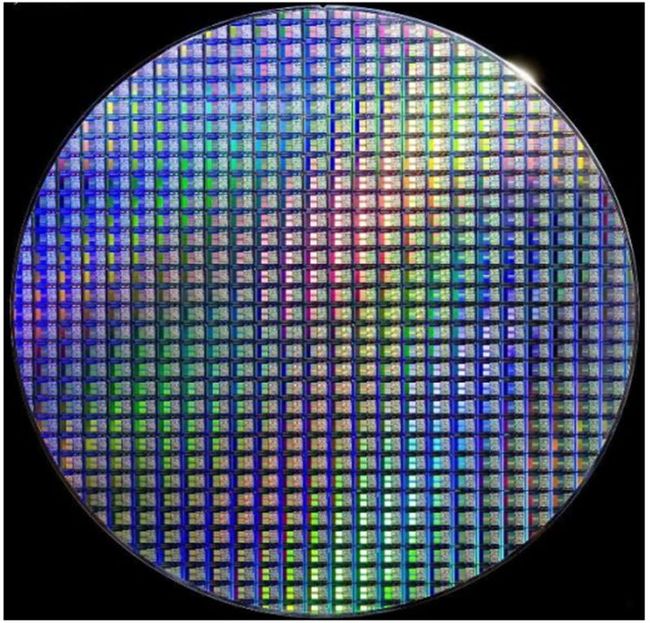

硅是半导体行业中最重要的材料,约占整个晶圆制造材料价值的三分之一。目前,90%以上的集成电路芯片是用硅片作为衬底制造出来的。整个半导体产业就是建立在硅材料之上的。

硅片质量对半导体制造至关重要。在硅片上制造的芯片最终质量与采用硅片的质量有直接关系。如果原始硅片上游缺陷,那么最终芯片上也肯定存在缺陷。

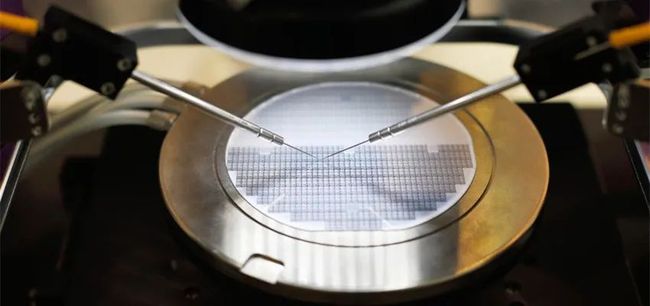

▲硅片上的芯片

▲硅片上的芯片

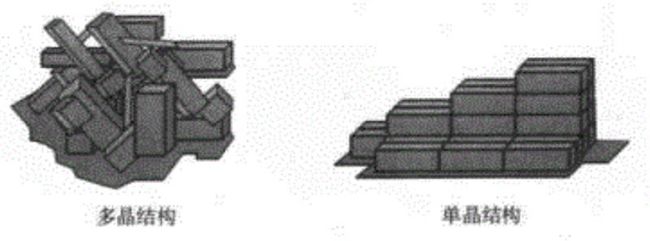

按晶胞排列是否规律,硅可分为单晶硅和多晶硅。单晶硅晶胞在三维方向上整齐重复排列,而多晶硅晶胞则呈不规律排列。单晶硅在力学性质、电学性质等方面,都优于多晶硅。集成电路制造过程中使用的硅片都是单晶硅,因为晶胞重复的单晶结构能够提供制作工艺和器件特性所要求的电学和机械性质。

▲多晶和单晶结构示意图

▲多晶和单晶结构示意图

硅片的制备从晶体生长开始,形成单晶锭后经过修整和磨削再切片,再经过边缘打磨、精研、抛光等步骤后,最后检查得到的硅片是否合格。

▲硅片制造流程

▲硅片制造流程

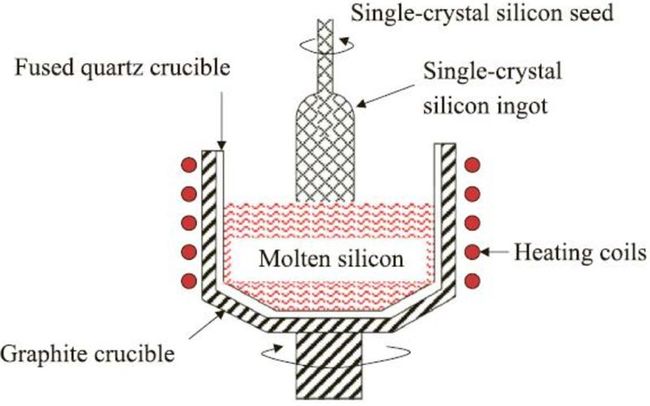

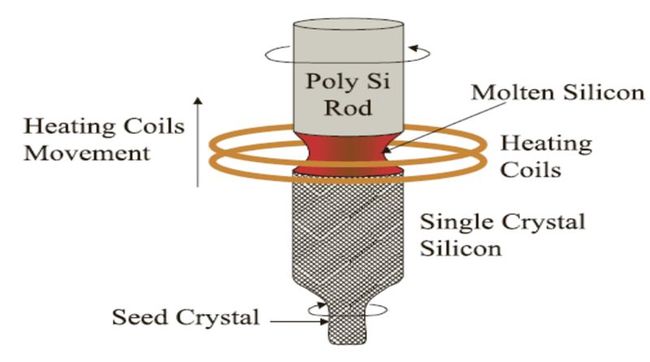

单晶硅生产:单晶生长分为直拉(CZ)法和区熔(FZ)法,直拉法是目前主流的生长方法,占据 90%市场。

直拉法:工艺成熟,更容易生长大直径单晶硅,生长出的单晶硅大多用于集成电路元件。

区熔法:由于熔体不与容器接触,不易污染,因此生长出的单晶硅纯度较高,主要用于功率半导体。但区熔法较难生长出大直径单晶硅,一般仅用于 8 寸或以下直径工艺。

▲CZ 拉单晶炉

▲CZ 拉单晶炉

▲区熔法晶体生长

▲区熔法晶体生长

大尺寸硅片是硅片未来发展的趋势。大尺寸硅片带来的优点有两个:

(1)、 单片硅片制造的芯片数目越多:在同样的工艺条件下,300mm 半导体硅片的可使用面积超过 200mm 硅片的两倍以上,可使用率(衡量单位晶圆可生产的芯片数量的指标)是 200mm 硅片的 2.5 倍左右,大尺寸硅片上能制造的芯片数目更多;

(2)、 利用率更高:在圆形硅片上制造矩形的硅片会使硅片边缘处的一些区域无法被利用,从而带来部分浪费,随之晶圆尺寸的增大,损失比就会减小。

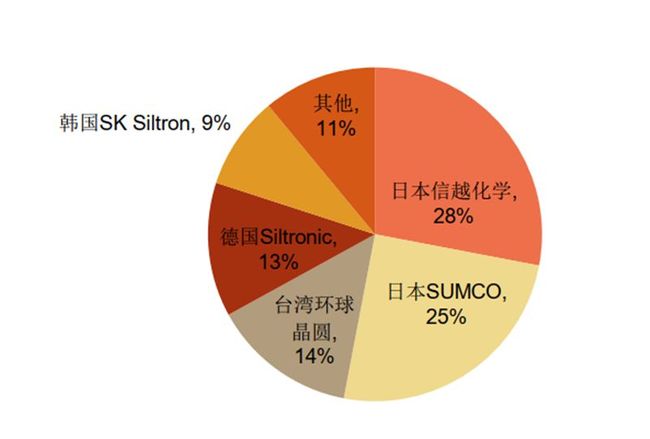

随着半导体技术的发展和市场需求的变化,大尺寸硅片占比将逐渐提升。目前 8 英寸硅片主要用于生产功率半导体和微控制器,逻辑芯片和存储芯片则需要 12 英寸硅片。2018 年 12 英寸硅片全球市场份额预计为 68.9%,到 2021 年占比预计提升至 71.2%。 半导体硅片投入资金多,研发周期长,是技术壁垒和资金壁垒都极高的行业。由于下游客户认证时间长,硅片厂商需要长时间的技术和经验积累来提升产品的品质,满足客户需求,以获得客户认证。 目前全球硅片市场处于寡头垄断局面。2018 年全球半导体硅片行业销售额前五名企业的市场份额分别为:日本信越化学 28%,日本 SUMCO 25%,中国台湾环球晶圆 14%,德国 Siltronic 13%,韩国 SK Siltron 9%,前五名的全球市场市占率接近 90%,市场集中度高。 近年来全球半导体硅片出货面积稳步增长。2018 年全球半导体硅片出货面积达127.3 亿平方英寸,同比 2017 年增长 7.79%;销售金额为 113.8 亿美元,同比 2017年增长 30.65%,单价每平方英寸 0.89 美元,较 2017 年增长 21%。 目前 12 英寸和 8 英寸硅片是市场主流。2018 年全球 12 英寸硅片需求均值在600-650 万片/月,8 英寸均值在 550-600 万片/月。12 英寸硅片主要被 NAND 和DRAM 需求驱动,8 英寸主要被汽车电子和工业应用对功率半导体需求驱动。长期看 12 英寸和 8 英寸依然是市场的主流。 国内积极布局大硅片生产,规划产能大。截至 2018 年年底,根据各个公司已量产产线披露的产能,8 英寸硅片产能已达 139 万片/月,12 英寸硅片产能 28.5 万片/月。预计 2020 年 8 英寸硅片实际月需求将达到 172.5 万片,2020 年 12 英寸硅片实际需求为 340.67 万片/月。为满足国内大硅片的需求,我国正积极布局大硅片的生产。目前公布的大硅片项目已超过 20 个,预计总投资金额超过 1400 亿,到 2023年 12 英寸硅片总规划产能合计超过 650 万片。2、 光刻胶

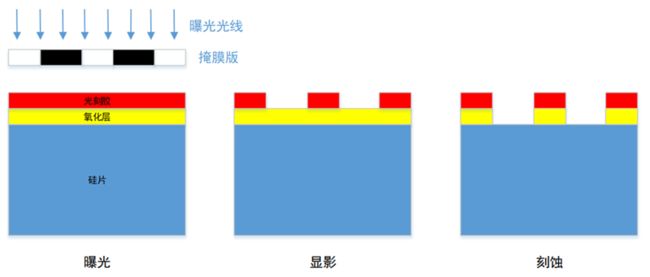

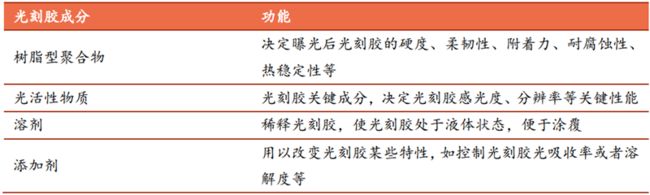

光刻是整个集成电路制造过程中耗时最长、难度最大的工艺,耗时占 IC 制造 50%左右,成本约占 IC 生产成本的 1/3。光刻胶是光刻过程最重要的耗材,光刻胶的质量对光刻工艺有着重要影响。 光刻是将图形由掩膜版上转移到硅片上,为后续的刻蚀步骤作准备。在光刻过程中,需在硅片上涂一层光刻胶,经紫外线曝光后,光刻胶的化学性质发生变化,在通过显影后,被曝光的光刻胶将被去除,从而实现将电路图形由掩膜版转移到光刻胶上。再经过刻蚀过程,实现电路图形由光刻胶转移到硅片上。在刻蚀过程中,光刻胶起防腐蚀的保护作用。 根据化学反应机理和显影原理的不同,光刻胶可以分为负性胶和正性胶。对某些溶剂可溶,但经曝光后形成不可溶物质的是负性胶;反之,对某些溶剂不可溶,经曝光后变成可溶的为正性胶。 从需求端来看,光刻胶可分为半导体光刻胶、面板光刻胶和 PCB 光刻胶。其中,半导体光刻胶的技术壁垒最高。 光刻胶是半导体材料中技术壁垒最高的品种之一。光刻胶产品种类多、专用性强,是典型的技术密集型行业。不同用途的光刻胶曝光光源、反应机理、制造工艺、成膜特性、加工图形线路的精度等性能要求不同,导致对于材料的溶解性、耐蚀刻性、感光性能、耐热性等要求不同。因此每一类光刻胶使用的原料在化学结构、性能上都比较特殊,要求使用不同品质等级的光刻胶专用化学品。 光刻胶一般由 4 种成分组成:树脂型聚合物、光活性物质、溶剂和添加剂。树脂是光刻胶中占比最大的组分,构成光刻胶的基本骨架,主要决定曝光后光刻胶的基本性能,包括硬度、柔韧性、附着力、耐腐蚀性、热稳定性等。光活性物质是光刻胶的关键组分,对光刻胶的感光度、分辨率等其决定性作用。 分辨率、对比度和敏感度是光刻胶的核心技术参数。随着集成电路的发展,芯片制造特征尺寸越来越小,对光刻胶的要求也越来越高。光刻胶的核心技术参数包括分辨率、对比度和敏感度等。为了满足集成电路发展的需要,光刻胶朝着高分辨率、 高对比度以及高敏感度等方向发展。 目前全球光刻胶市场基本被日本和美国企业所垄断。光刻胶属于高技术壁垒材料,生产工艺复杂,纯度要求高,需要长期的技术积累。日本的 JSR、东京应化、信越化学及富士电子四家企业占据了全球 70%以上的市场份额,处于市场垄断地位。 由于光刻胶的技术壁垒较高,国内高端光刻胶市场基本被国外企业垄断。特别是高分辨率的 KrF 和 ArF 光刻胶,基本被日本和美国企业占据。 国内光刻胶生产商主要生产 PCB 光刻胶,面板光刻胶和半导体光刻胶生产规模相对较小。国内生产的光刻胶中,PCB 光刻胶占比 94%,LCD 光刻胶和半导体光刻胶占比分别仅有 3%和 2%。3、 掩膜版

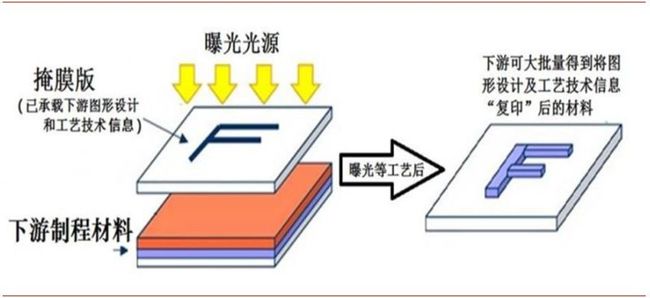

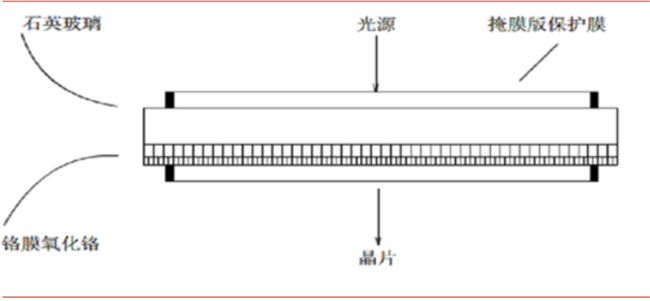

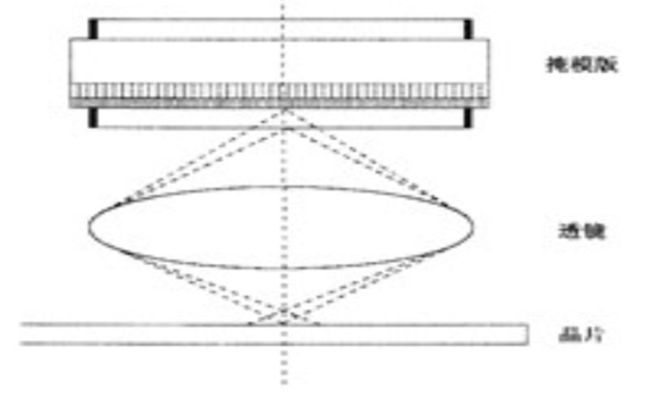

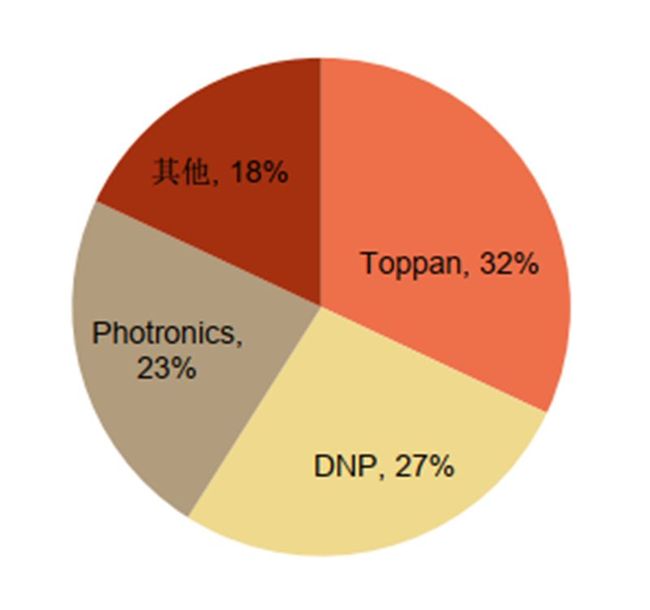

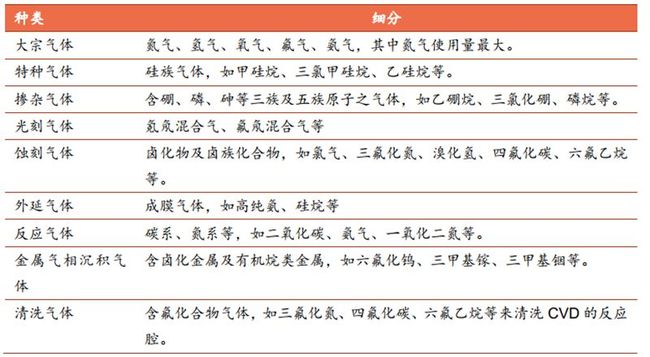

掩膜版(Photomask),又称光罩、光掩膜、光刻掩膜版、掩模版等,是下游行业产品制造过程中的图形“底片”,是承载图形设计和工艺技术等知识产权信息的载体。在光刻过程中,掩膜版是设计图形的载体。通过光刻,将掩膜版上的设计图形转移到光刻胶上,再经过刻蚀,将图形刻到衬底上,从而实现图形到硅片的转移。掩膜版是光刻过程中的重要部件,其性能的好坏对光刻有着重要影响。 掩膜版的构造如下图所示,其材质根据需求不同,可选择不同的玻璃基板。目前随着工艺技术的精进,以具有低热膨胀系数、低钠含量、高化学稳定性及高光穿透性等特质的石英玻璃为主流,在其上镀有约 100nm 的不透光铬膜作为 I 作层及约20nm 的氧化铬来减少光反射,增加工艺的稳定性。 掩模板之所以可作为图形转移的一种模板,关键就在于有无铬膜的存在,有铬膜的地方,光线不能穿透,反之,则光可透过石英玻璃而照射在涂有光刻胶的晶片上,晶片再经过显影,就能产生不同的图形。也正是由于掩模板可用于大量的图形转移,所以掩模板上的缺陷密度将直接影响产品的优品率。 在掩膜版的制作和使用过程中,可能会出现缺陷,从而影响到后续的使用。掩模板上的缺陷一般来自两个方面: 掩模板图形本身的缺陷:包括针孔、黑点、黑区突出、白区突出、边缘不均及刮伤等,此部分皆为制作过程中出现的,目前是利用目检或机器原形比对等方式来筛选; 附着在掩模板上的外来物:为解决此问题,通常在掩模板上装一层保护膜,当外来物掉落在保护膜上时,因保护膜上物体的聚焦平面与掩模板图形的聚焦平面不同,因此可使小的外来物不能聚焦在晶片上,而不产生影响。 根据 SEMI 公布数据,2018 年全球半导体掩模版销售额为 35.7 亿美元,占到总晶圆制造材料市场的 13%。预计全球半导体掩模版市场可在 2020 年达到 40 亿美元。 从生产商来看,目前全球掩膜版生产商主要集中在日本和美国的几个巨头,包括日本凸版印刷 TOPAN、日本大印刷,美国 Photronics,日本豪雅 HOYA,日本 SK电子等。其中Photronics、大日本印刷株式会社 DNP 和日本凸版印刷株式会社Toppan 三家占据全球掩膜版领域 80%以上市场份额。此外,晶圆制造厂也会采取自制方式对内提供掩膜版,如英特尔、台积电、三星等都有自制掩膜版业务。 从国内来看,目前国内掩膜版制造商主要有路维光电和清溢光电,中科院微电子所、中国电子科技集团等科研院所内部也有自制掩膜版。国内晶圆代工厂龙头中芯国际也有自制掩膜版业务。 目前中国大陆的平板显示行业处于快速发展期,对掩膜版行业的需求持续增加。根据 IHS 统计测算,中国大陆平板显示行业掩膜版需求量占全球比重,从 2011 年的5%上升到 2017 年的 32%。未来随着相关产业进一步向国内转移,国内平板显示行业掩膜版的需求量将持续上升,预计到 2021 年,中国大陆平板显示行业掩膜版需求量全球占比将达到 56%。4、 电子气体

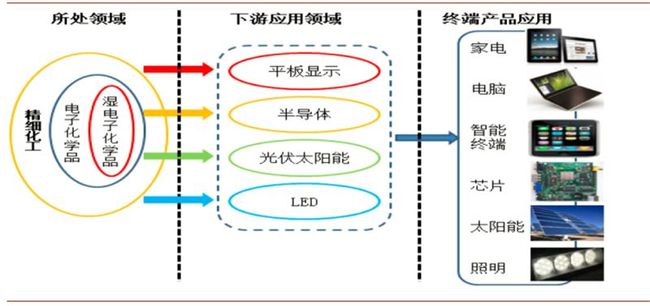

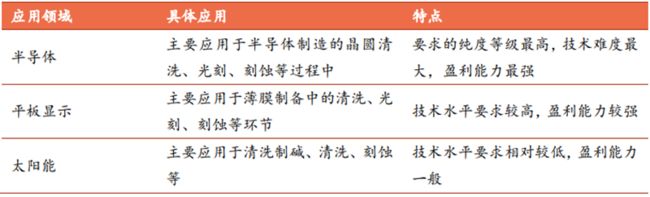

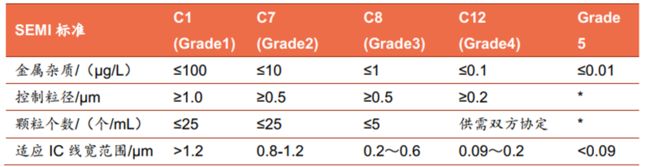

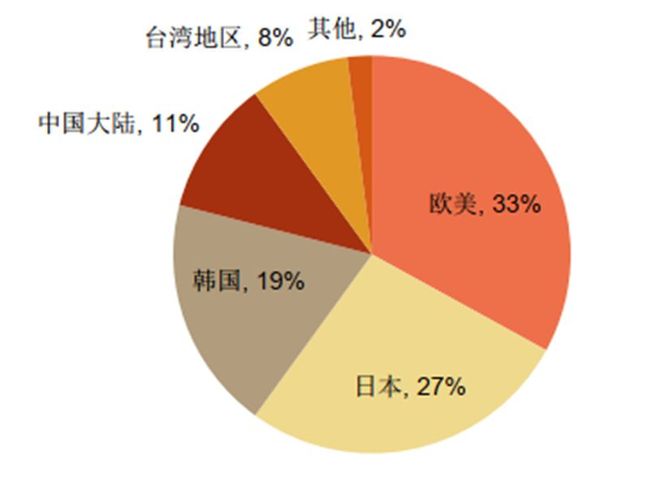

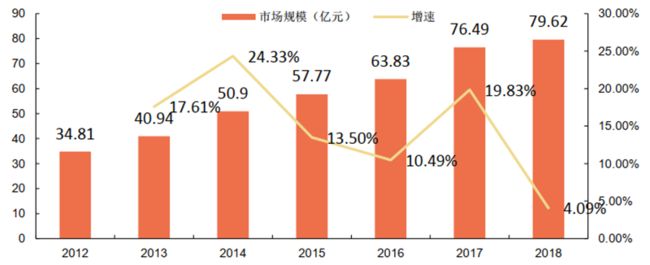

电子气体是超大规模集成电路、平面显示器件、化合物半导体器件、太阳能电池、光纤等电子工业生产不可缺少的原材料,它们广泛应用于薄膜、刻蚀、掺杂、气相沉积、扩散等工艺。在半导体制造过程中,几乎每一步都离不开电子气体,其质量对半导体器件的性能有着重要影响。 纯度是电子气体最重要的指标,气体纯度常用的表示方法有两种: 用百分数表示:如 99%,99.9%,99.99%,99.9999%等; 用“N”表示:如 3N,5N,5.5N 等,数目 N 与百分数表示中的“9”的个数相对应,小数点后的数表示不足“9”的数,如 5.5N 表示 99.9995%。 根据气体纯度不同,气体可分为普通气体、纯气体、高纯气体及超高纯气体 4 个等级。 半导体制造领域,一个硅片需要经过外延、成膜、掺杂、蚀刻、清洗、封装等多项工艺,这个过程需要的高纯电子化学气体及电子混合气高达 30 多种以上,且每一种气体应用在特定的工艺步骤中。 电子气体的技术壁垒极高,最核心的技术是气体提纯技术。此外超高纯气体的包装和储运也是一大难题。在半导体制造中,电子气体纯度每提升一个数量级,都会促进器件性能的有效提升。 为了得到超高纯气体,气体制造需要进行以下几个步骤: 气体分离:气体的分离方法有精馏法、吸附法和膜分离法。精馏法是应用最广泛的方法,可分为连续精馏法和间歇精馏法。连续精馏法操作时原料液连续地加入精馏塔内,再沸器取出部分液体作为塔底产品;间歇精馏法原料液一次加入精馏釜中,因而间歇精馏塔只有精馏段而无提馏段。 气体提纯:气体制造通常是先将气体进行粗分离,再通过气体提纯技术来提高其纯度。气体提纯技术主要有化学反应法、选择吸附法、低温精馏法和薄膜扩散法等。 气体纯度检验:得到提纯后的气体,需对气体进行检测来验证其纯度。随着电子气体纯度越来越高,纯度检验也越来越重要。气体中杂质含量检测从 10-6(ppm)级、到 10-9(ppb)级甚至 10-12(ppt)级。 气体的充装与运输:超高纯气体对充装和运输都有特别的要求,要求使用特殊的储运容器、特殊的气体管道及阀门接口等,避免二次污染。 在半导体行业中,电子气体作为不可或缺的原材料,在各个环节中都得到广泛应用,如电子级硅的制备、化学气相沉积成膜、晶圆刻蚀工艺等过程,众多种类的气体都起到了至关重要的作用。 电子气体纯度要求高,制备难度大,目前以美国空气化工、美国普莱克斯、德国林德集团、法国液化空气和日本大阳日酸株式会社为首的五大气体公司控制着全球 90%以上的电子气体市场份额。5、 湿化学品

湿化学品(Wet Chemicals),是微电子、光电子湿法工艺制程中使用的各种电子化工材料。湿化学品在半导体领域主要应用于集成电路制造过程中的清洗和腐蚀步骤,其纯度和洁净度影响着集成电路的性能及可靠性。 按应用领域划分,湿化学品主要应用于半导体、平板显示、太阳能以及 LED 等领域。其中,半导体制造领域对湿化学品的要求最高,技术难度最大。 为了适应电子信息产业微处理工艺技术水平不断提高的趋势,并规范世界超净高纯试剂的标准,国际半导体设备与材料组织(SEMI)将超净高纯试剂按金属杂质、控制粒径、颗粒个数和应用范围等指标制定国际等级分类标准。 目前全球湿化学品的市场主要分为三大块:欧美企业、日本企业、以及韩国、中国大陆和中国台湾地区企业。 欧美企业:主要有德国巴斯夫(Basf)公司、美国 Ashland 公司、美国 Arch 化学品公司、美国霍尼韦尔公司、AIR PRODUCTS、德国 E.Merck 公司、美国Avantor Performance Materials 公司、ATMI 公司等。欧美企业占据全球 33%的市场份额。 日本企业:主要企业包括关东化学公司、三菱化学、东京应化、京都化工、日本合成橡胶、住友化学、和光纯药工业(Wako)、stella-chemifa 公司等。日本企业占全球 27%的市场份额。 韩国、中国大陆及中国台湾地区企业:三者占比总计 38%,其中韩国、中国台湾企业在生产技术上具有一定优势,在高端市场领域与欧美、日本企业相比也有一定的竞争力。中国大陆湿电子化学品企业距世界整体水平还有一定距离,近年来,包括格林达在内的湿电子化学品企业持续技术创新,在个别领域已接近国际领先水平。 受益于半导体、平板显示以及太阳能等下游产业的快速发展,湿电子化学品近年的发展也非常迅速。2018 年,全球湿电子化学品市场规模约 52.65 亿美元。应用量方面,半导体市场应用量约 132 万吨,平板显示市场应用量约 101 万吨,太阳能电池领域应用达 74 万吨,三大市场应用量共计达到 307 万吨。预计到 2020 年,全球湿电子化学品整体市场规模将达到 58.5 亿美元,在全球三大领域应用量达到 388万吨,复合增长率约 12.42%。 2018 年国内湿电子化学品整体市场规模 79.62 亿元,同比增速 4.09%,需求量约为 90.51 万吨。预计到 2020 年,国内湿电子化学品市场规模有望突破 105 亿元,需求量也将达到 147.04 万吨。 随着国内半导体行业、平板显示行业以及太阳能行业的快速发展,湿电子化学品的需求也迎来增长,促进了整个湿电子化学品行业的迅速发展。2012 年国内湿电子化学品产量 18.7 万吨,2018 年产量达到 49.5 万吨,年均复合增长率达 17.61%。 从下游领域需求细分情况来看,2018 年半导体行业湿电子化学品需求量为 28.27万吨,平板显示行业需求量为 34.08 万吨,太阳能行业需求量为 28.16 万吨,相比2017 年都有所增加,特别是平板显示行业,需求增加明显。6、溅射靶材

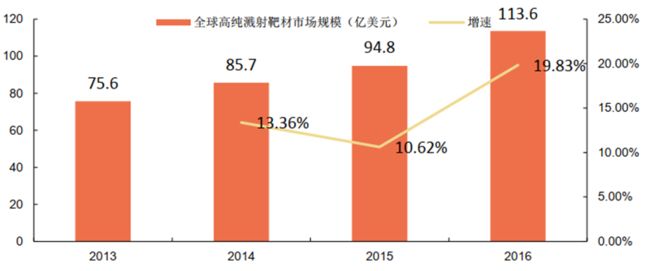

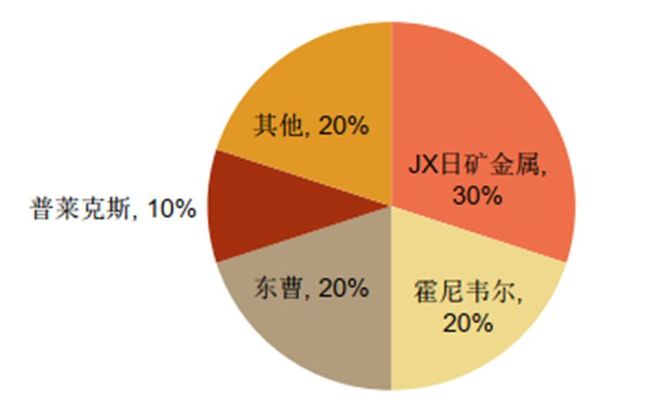

溅射靶材是物理气相沉积(PVD)工艺步骤中所必需的材料,是制备薄膜的关键材料。溅射工艺是利用离子源产生的离子,在真空中被加速形成告诉离子流,利用高速粒子流轰击固体表面,使得固体表面的原子脱离靶材沉积在衬底表面,从而形成薄膜。这个薄膜的形成过程称为溅射,被轰击的固体被称为溅射靶材。靶材是溅射过程的核心材料。 溅射靶材种类繁多,依据不同的分类标准,可以有不同的类别。溅射靶材可按形状分类、按化学成份分类以及按应用领域分类。 溅射靶材的应用领域广泛,由于应用领域不同,溅射靶材对金属材料的选择和性能要求都有所不同。其中,半导体芯片对靶材的技术要求最高,对金属的纯度、内部微观结构等都有极高的标准。 溅射靶材的技术发展趋势与下游应用领域的技术革新息息相关,随着应用市场在薄膜产品或元件上的技术进步,溅射靶材也需要随之变化。在下游应用领域中,半导体产业对溅射靶材和溅射薄膜的品质要求最高,随着更大尺寸的硅晶圆片制造出来,相应地要求溅射靶材也朝着大尺寸方向发展,同时也对溅射靶材的晶粒晶向控制提出了更高的要求。溅射薄膜的纯度与溅射靶材的纯度密切相关,为了满足半导体更高精度、更细小微米工艺的需求,所需要的溅射靶材纯度不断攀升,甚至达到99.9999%(6N)纯度以上。 根据中国电子材料行业协会的统计,2016 年全球溅射靶材市场规模 113.6 亿美元,其中平板显示领域市场规模 38.1 亿美元,占比 33.54%,半导体领域市场规模 11.9亿,太阳能领域规模 23.4 亿美元。 在溅射靶材领域,美国、日本企业占据全球市场主要份额。溅射靶材是典型的高技术壁垒行业,由于靶材起源发展于国外,高端产品被以美日为代表的国外企业所垄断。日矿金属、霍尼韦尔、东曹、普莱克斯、住友化学、爱发科等占据全球靶材市场主要份额。 从国内情况来看,2015 年国内高纯溅射靶材市场规模 153.5 亿元,其中平板显示领域市场规模达 69.3 亿元,占比 45.15%。近几年随着国内半导体产业的迅速发展,国内晶圆厂迎来投建高峰,半导体材料领域市场规模将得到快速增长。 国内溅射靶材行业虽然起步晚,但在国家政策和资金的支持下,目前已有个别龙头企业在某些细分领域突破国外垄断,依靠价格优势在国内靶材市场占有一定份额。国内溅射靶材企业主要有江丰电子、阿石创、有研新材等。其中,江丰电子的超高纯金属溅射靶材产品已应用于世界著名半导体厂商的先端制造工艺,在 7 纳米技术节点实现批量供货。7、 CMP 抛光材料

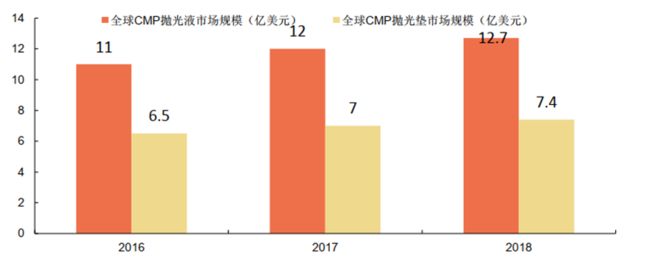

化学机械抛光(CMP,Chemical Mechanical Polishing)是集成电路制造过程中实现晶圆表面平坦化的关键工艺。CMP 技术是使用效果最好,应用最广泛的平坦化技术,同时也是目前实现全局平坦化的唯一技术。 CMP 工艺是机械抛光和化学抛光相结合的技术。单纯的机械抛光表面一致性好,平整度高,但表面容易出现损失;化学抛光速率快,表面光洁度高,损失低,但表面平整度差。CMP 工艺则两种抛光的完美结合,既可获得较为完美的表面,又可得到较高的抛光速率,得到的平整度比其他方法高两个数量级。 CMP 工艺通过表面化学作用和机械研磨技术相结合实现晶圆表面的平坦化,其工作原理是通过各类化学试剂的化学作用,结合纳米磨料的机械研磨作用,在一定压力下被抛光的晶圆对抛光垫做相对运动,从而使得被抛光的晶圆表面达到高度平坦化、低表面粗糙度和低缺陷的要求。 CMP 工艺过程用到的材料有抛光液、抛光垫、调节器等,其中抛光液和抛光垫是最核心的材料,占比分别为 49%和 33%。 抛光液的主要成分包含研磨颗粒、各种添加剂和水,其中研磨颗粒主要为硅溶胶和气相二氧化硅。抛光液原料中添加剂的种类可根据实际需求进行配比,如金属抛光液中有金属络合剂、腐蚀抑制剂等,非金属抛光液中有各种调节去除速率和选择比的添加剂。 抛光液的核心技术是添加剂配方,这直接决定了最终的抛光效果。根据抛光的对象不同,可以调整抛光液的配方,从而达到更好的抛光效果。目前,抛光液的配方是各个公司的核心技术,也是抛光液的技术壁垒所在。 抛光垫粘附在转盘的上表面,它是在 CMP 中决定抛光速率和平坦化能力的一个重要部件。为了能控制磨料,抛光垫通常用聚亚胺脂做成,因为聚亚胺脂有像海绵一样的机械特性和多孔吸水特性。抛光垫中的小孔能帮助传输磨料和提高抛光均匀性 抛光垫表面会变得平坦和光滑,达到一种光滑表面的状态,这种光滑表面的抛光垫不能保存抛光磨料,会显著降低抛光速率。因此抛光垫要求进行定期修整来降低光滑表面的影响。修整的目的是要在抛光垫的寿命期间获得一致的抛光性能。 CMP 技术中,在抛光垫的寿命期间,控制抛光垫的性质以保证重复的抛光速率是一项最大的挑战。抛光速率是在平坦化过程中材料被去除的速度,单位通常是纳米每分钟。 抛光垫的技术壁垒主要是沟槽的设计及提高使用寿命。沟槽使得抛光过程中的碎屑更容易流走,从而得到更为平整的硅片表面。抛光垫由于是消耗品,所以提高使用寿命能降低工艺成本。 根据 Cabot Microelectronics 官网公开披露的资料,2016 年、2017 年和 2018 年全球化学机械抛光液市场规模分别为 11.0 亿美元、12 亿美元和 12.7 亿美元,预计2017-2020 年全球 CMP 抛光液材料市场规模年复合增长率为 6%。抛光垫方面,2016-2018 年全球化学机械抛光垫市场规模分别为 6.5 亿美元、7 亿美元和 7.4 亿美元。 全球化学机械抛光液市场主要被美国和日本企业垄断,主要企业包括美国的 CabotMicroelectronics 、 Versum 和 日 本 的 Fujifilm 等 。其 中 , 2017 年 , CabotMicroelectronics 是全球抛光液市场的龙头企业,市占率最高,但已经从 2000 年的约 80%下降至 2017 年的约 35%。国内方面,在高端半导体领域用抛光液领域,安集科技是龙头企业。公司已完成铜及铜阻挡层等不同系列 CMP 抛光液产品的研发及产业化,部分产品技术水平处于国际先进地位。 在抛光垫方面,全球市场几乎被美国陶氏所垄断,陶氏占据了全球抛光垫市场约 79%的市场份额。国外其他抛光垫生产商有美国的 Cabot Microelectronics、日本东丽、中国台湾三方化学等。目前国内从事抛光垫材料生产研究的只有两家企业:鼎龙股份和江丰电子。鼎龙股份目前是国内抛光垫研发和生产龙头企业,8 英寸抛光垫已经获得国内晶圆代工厂订单,12 英寸抛光垫已经获得中芯国际的认证,2019 年上半年也获得第一张 12 英寸抛光垫订单。江丰电子联合美国嘉柏微电子材料股份有限公司,就抛光垫项目进行合作。 国内半导体材料龙头企业虽然现阶段前文中我们分析的7种半导体材料的核心技术绝大多数还掌握在欧美、日本等国手中,但我国也已经涌现出一大批有潜质的半导体材料供应商。他们都十分注重自主研发与创新,在很多关键技术节点上已经取得了不小的突破,打破了国外的垄断。

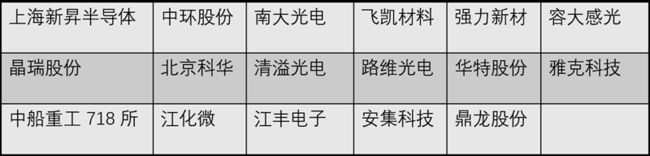

报告详细解读了具有代表性的17家国内半导体材料龙头企业,详情可在智东西回复nc444获取。

▲17家国内半导体材料龙头企业

▲17家国内半导体材料龙头企业

智东西认为, 半导体材料是半导体产业的基石,过去,半导体材料核心技术一直掌握在欧美、日本等国家手中。但是,在这次新冠肺炎的影响下,半导体材料产业也势必会受到强烈的冲击,半导体材料的供给格局将发生很大的改变。随着我国半导体国家大基金二期的实质投资,未来的一段时间将是我国半导体材料行业一次绝佳的超车机遇。

(本账号系网易新闻·网易号“各有态度”签约帐号)

公开课预告