惨不忍睹!美股熔断,原油崩盘,疫情后又一黑天鹅现身,全球通缩时代到来?

◎智谷趋势(ID:zgtrend)|掘金大师

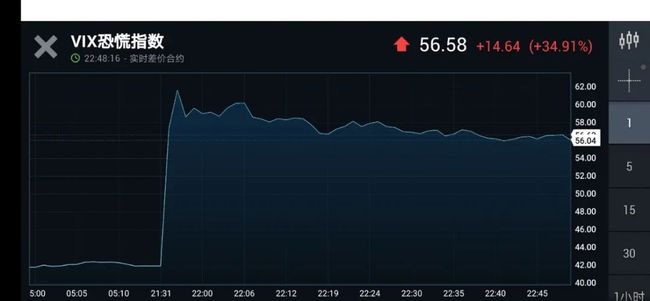

昨夜,美股狂泻1900点。我们又一次见证了历史。

在2020年,我们已经注定要见证很多历史,喜忧参半。

当地时间3月9日,美国遭遇“黑色星期一”。股市开盘即暴跌,标普500指数下跌7%,直接触发熔断机制,停止交易15分钟,避免进一步的恐慌性抛售。道指下跌1884.88点,跌幅7.29%;纳指跌588.18点,跌幅6.86%。

熔断,中国老股民一点都不陌生,现在居然在遥远的美国重现了。

熔断机制是指在股票市场交易时段中,当价格波动超过某个临界值时,对其暂停交易一段时间的保护机制。因为运行机制类似保险丝在电流过大时熔断,故而得名。

美国的熔断机制同样源于1987年的一个“黑色星期一”大股灾,之后纽交所便提出这个东西。

这是美股第二次触发熔断,上一次发生在1997年。

1997年10月27日,道琼斯工业指数暴跌7%,创下1915年来最大跌幅,第一次触发熔断。2012年,熔断机制判断来源换成了标普500指数。而标普500指数的第一次单日暴跌7%,就在本周一。

一波未平,一波又起。世界经济本来就在放缓,而新冠疫情全球扩散之际,俄罗斯和沙特又开始原油血拼,一下子激发了市场的恐惧。

就在美股开市之前十几个小时,原油价格玩出一幕自由落体运动。布伦特原油期货开盘跌25%,随后跌幅超过31%,是海湾战争以来的最大油价跌幅。原油价格跌破30美元每桶,真正的油比水便宜。

美股暴跌其实是预料之中的。因为,在美股之前开盘的其它股市,没有一个不在暴跌。

欧洲股市开盘下跌超过7%。亚太股市收盘全线暴跌。日经225指数收盘跌逾千点,跌幅超过5%,创下2016年11月以来最大单日跌幅。韩国综合指数收跌4.19%,创2019年8月以来新低。A股跌3%,已经是表现最好的了。

全球最大市值的巨无霸公司沙特阿美直接跌破IPO发行价,一天时间蒸发了1700亿美元,超过了中石油的市值。

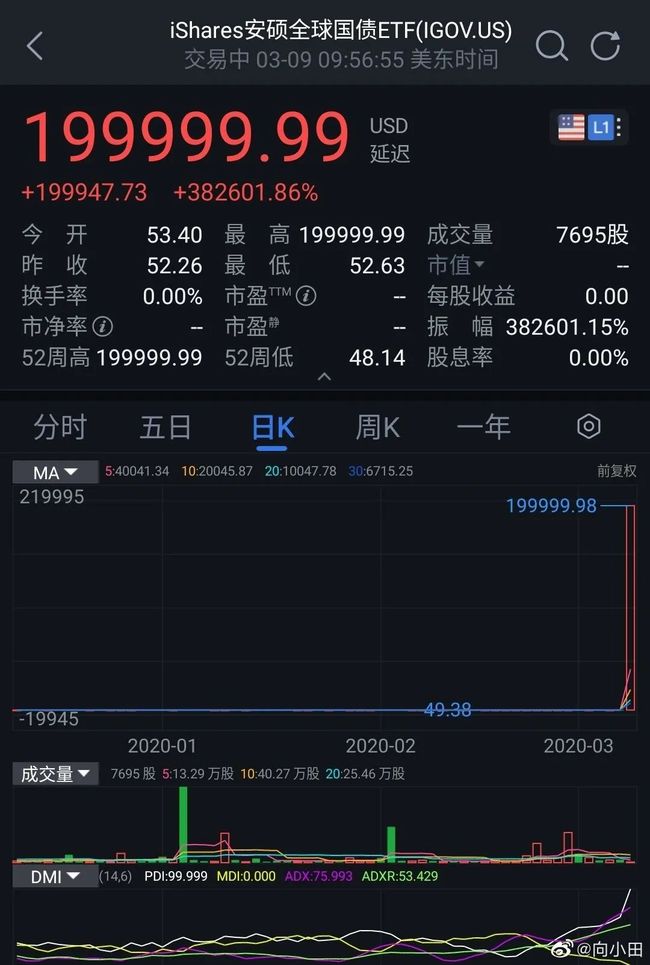

资金疯狂涌入债券市场。美国10年期国债收益率跌破0.5% ,刷新历史新低。

买不到美国国债,国债ETF也被买爆了。看到涨幅的时候我一度怀疑是不是系统宕机。

避险货币日元对美元汇率急剧走高,至1美元兑101区间,为2016年11月以来的最高水平。

然而,最危险的一个信号也在此时生成,当美股暴跌触发熔断机制时,黄金价格开始同步下跌。

这意味着,市场不仅担心经济衰退,还对各国提振经济的信心都没了。本来,低利率时代下,各国在提高通胀的时候就已经黔驴技穷了。可是现在,我们恐怕要迎来一个啥都不灵的通缩时代了。

美股触发熔断机制的导火索,是上周五彻底谈崩的OPEC+会议。

任凭沙特使出浑身解数,产油大国俄罗斯的态度就是一句话:减产是不可能减的,一桶都不会减。

战斗民族这个态度,直接惹恼了中东的王权国家。

沙特立即宣布将日产量从970万桶提升至1000万桶,甚至扬言要加到1200万桶。

本来世界经济不灵,原油需求就在减少,现在又碰上新冠疫情,工厂关闭、航班停运、交通中断,需求就更少了。沙特和俄罗斯这场价格战一打起来,原油供应远超过需求,这是要把价格摁在地上揍的节奏啊。

大家都知道沙特想干什么,石油战争嘛,沙特又不是第一次这样干了,但是大家没有办法。

这个躺在石油上的国家,除了油还有什么?在几十年的磨练中,早就把石油战争的套路玩熟了。

沙特本身当然也会因为油价降低而利益受损,但是他们认为自己可以承受,因为沙特石油生产成本差不多是全球最低之列。

而其他像伊朗、伊拉克、委内瑞拉这样的产油国要么降价陪沙特发疯,要么减产以减少损失,但无论如何最后都是输掉市场份额、被吸血。

对俄罗斯而言,不是一定不能减产,而是一个取舍问题。

俄罗斯虽然也是能源大国,但是在市场份额上与OPEC和美国有一定差距,OPEC的策略简单粗暴,就是比谁能承受的价格更低、时间更长。

面对沙特的撒泼,俄罗斯也不含糊,说俄罗斯可以在25美元的油价坚持6到10年。

沙特伤敌一千的效果也算立竿见影。

3月9日,受原油价格暴跌影响,俄罗斯卢布汇率遭受重创。截至莫斯科时间15时,美元兑卢布汇率达到1:75.04,卢布较上一交易日贬值9.5%。欧元兑卢布汇率也达到1:86.65,较上一交易日贬值10%,双双创下三年多以来的新低。

然而,苍天绕过谁。中东土豪们虽然扬言增产,但谁都清楚,需求越来越少了。这种单纯的价格战,对提振需求没有一点用处。

油价暴跌反而会抑制通胀,让本就萎靡的需求愈发不振,引发市场更大的恐慌。同时,逼着各国央行继续降息,让负利率更快到来。

到那个时候,经济疲软,利率下行,资产价格由于丧失需求支撑而下跌,连避险都没必要了,因为需求都快没了。叫天天不灵,叫地地不灵。

这就是最可怕的结果,全球陷入通缩时代。

比疫情更长远的危机,在今晚正式敲响了警钟。

美股熔断、原油暴跌这两件十年不遇的大事同时发生,已经足以让人摸不着头脑。

然而,更诡异的事情发生了。

按理说,当市场极度恐慌时,一般会买入黄金这种公认的避险资产。例如,当中国疫情逐渐严重时,黄金价格一路上扬,不断创下历史新高。

但这一次市场遭遇股市、原油两大重创时,黄金却趴下了。一点儿动静都没有。就在美股刚刚开盘时,黄金价格跌幅甚至超过了20美元。

(3月9日晚美股开盘大跌时,黄金跟跌)

这并不是巧合。早在半个月前,黄金就已经上演了一出和美股齐齐下跌的好戏。当时正是中国疫情逐步得到控制,海外疫情遍地开花的时候。

(在2月24-28日当周,黄金跟随美股同步下跌;白色线为黄金走势,黄色线为标普500走势)

黄金作为避险资产还有一个非常大的特性,就是因价值稳定而能够抵抗通胀。然而,当原油价格跌破30美元一桶,变得比矿泉水还不值钱的时候,我们面临的就不再是商品涨价带来的通胀问题,而是该担心通缩了。

如果把各国经济运行比喻成人体在运动,那么通胀就是身体热了,在出汗。通缩,就是凉了。身体机能几乎停止了,难以唤起正常的运行节奏。

可悲的是,通缩的续集,却是全球各大央行更疯狂的大放水,以此来刺激经济。

此时,能够抵抗通胀的黄金,便不再是投资者手中的香饽饽。

这就是今年疫情发生后,黄金和美股联手给我们发出的重大警告。

彭博有一张图,已经很好反映出了现在全球央行的心思。2020年以来,多个地区重新开启了降息操作。

3月4日,美联储因为疫情蔓延,意外提前降息50基点。不仅降息幅度是过去的两倍,降息时间也比年前的市场预期要提前一个月。在2019年年末,美联储还声称,至少在今年一季度会保持利率不变。

就在3月美国降息同一天,澳大利亚和马来西亚央行纷纷降息25个基点,在美联储出手后,阿联酋央行、香港和澳门金管局也马上同步行动。剩下的G7国家也已经做好了承诺,准备采取政策应对经济放缓。

在面对疫情对经济的冲击,多国央行在美联储降息之前,就已经采取了财政政策来刺激经济。现在,市场开始担忧通缩的时候,再叠加疫情对全球消费需求的抑制,央行们开展宽松大竞赛的劲头就更足了。

全球央行,将再次迫不得已,走向宽松的泥沼。而且,比预期的时间更早。

我们至今,都还在承受08年大放水带来的苦果,可新一轮的央行洪水,也许正滚滚而来。

08年金融危机至今已经过去了十二年,货币宽松的大环境,并没有彻底解决全球需求不足、增长乏力的问题。日本、欧洲、美国的通胀依然上不来,普通人都没钱也没动力买买买了,通胀自然就上不去了。

可以预计的是,新一轮的大宽松,会继续加重我们已经面临的问题。

第一,贫富差距拉大,社会仇富情绪增强。

中房美股,这两大泡沫谁先破?一直是民间讨论热烈的话题。货币持续宽松之下,催生了各类资产价格上涨。家底丰厚的,或者敢于冒险的,都随着房价、股市上涨拥有了大量财富。

而过去是普通人的,未来也很大概率只能继续成为资产平平的普通人。社会财富差距越来越大。所以,我们也看到,去年法国黄背心运动,逐渐在全球多个国家蔓延。美国、法国、德国、俄罗斯等等,都发生过因商品涨价、地铁涨价、社会福利减少而引发的罢工和骚乱。

第二,反全球化浪潮兴起。

全球化让世界各国重新进行产业分工和产业升级,中国、东南亚因为承接了欧美的制造业,成为了世界新的增长引擎。所以,我们看到这几年,大国之间的贸易摩擦不断增多。

疫情是个催化剂,也是一个放大镜。它照出了过去全球化分工里的弊端,例如美国95%的口罩都需要进口,例如武汉封城之后,美国大量的印度仿制药缺少原材料(需要从武汉进口)而无法生产。因次,美国也在考虑,要将一部分医疗物资的产业链,重新迁回美国。

这一次,可能是医疗物资,下一次会是哪个产业呢?在不久的将来,我们可能会看到产业链争夺战。

第三,欧洲的问题更严重了。

这一次,欧洲的疫情从意大利的经济中心开始爆发,然后四面开花。截至当地时间3月9日零时,意大利的确诊人数从2月封城时的219例,攀升至7424例,累计死亡366例,治愈622例。其中,仅3月8日一天,就有133位患者去世。

这些数字意味着,意大利的确诊人数已经超过了韩国,成为海外疫情最严重的国家。

即便意大利已经开始了大面积的封城,政府的应对也很努力,但医疗体系中地方行政和国家行政命令的不统一,民众的不配合,以及社区感染源头至今未摸清楚,恐怕会让意大利的情况更糟糕。

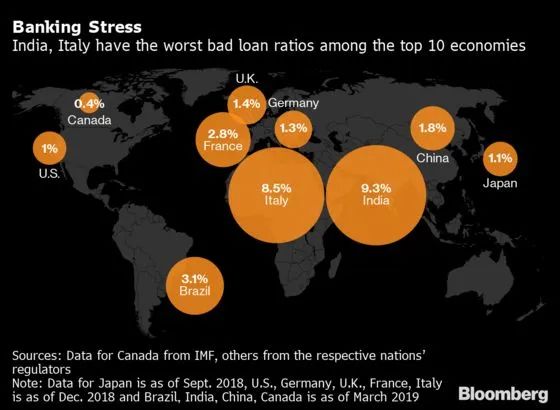

意大利的沦陷,甚至有可能直接点爆欧洲的经济问题。

据财经博主“付鹏的财经世界”引用的数据,意大利目前整体失业率高达11%,青年失业率更是高达31.5%。而意大利公共债务占GDP的比重为133%(高于90%的红线)。意大利的银行坏账率,也仅次于印度。

(各国银行坏账率;数据来源:彭博)

在本就伤痕累累的经济上,再叠加一个疫情的冲击,会进一步变为对意大利政府和欧盟的不满。已经经历了英国脱欧的欧盟,还能再经历一次意大利的冲击吗?

如果意大利在未来的一个多月时间里,不能控制好疫情的蔓延,欧洲将要解决的问题,可就不仅仅是新冠肺炎了。

对于世界政治经济而言,疫情更大的作用是把固有的问题、矛盾放大,或让其提前爆发出来。因此,从这个意义上说,疫情、石油战争都不是美股暴跌的直接原因,而是美国经济本身就存在结构性问题,现在被提前激发了。

也许我们可以在夏天等来新冠肺炎的疫苗,但没有哪一只疫苗能够解决政治或经济问题。

环顾全球,从调整空间来说,中国却成了相对而言拥有最多政策空间的经济体。“西边不亮东边亮”,这是去年就开始盛行的观点。现在看来,把中国称为全球资产避风港也不为过了。

这才是真正的命运共同体啊。

一起转发出去,让更多人看到。

智谷这位老师的分享值得一听: 无风险连续50年年收益12%! 非常轻松便捷就可以学习,且完全免费, 大家关注下方二维码,回复“收益”收听, 保你不会吃亏。

目前已有3万+读者听过我们的课程

目前已有3万+读者听过我们的课程