KKR最新报告:新冠疫情下的资产配置策略

译者:朱昂

前言:每一次危机都有其人为因素,大部分人会记住所有人是如何应对问题。比如说1939年的二战期间,英国政府提出了一个口号“Keep Calm and Carry on”(保持冷静继续前行),在空袭中激励他们的人民。在今天的英国历史中“Keep Calm and Carry on”被看做是应该政府打败德国纳粹的重要因素,也定义了一整代人。

毫无疑问,今天的时间和地点已经完全不同,但是和我们全球不同地点的同事一起“Keep Calm and Carry on”是值得去做的。确切的说,我们不能因为病毒的冲击而放弃身边的朋友和家人。就像许多人在911事件后,把纽约看做自己的家,我对人类的精神力能够解决长期问题保持乐观。

在人类悲剧之上,同样有对市场层面的考虑,作为专业投资者我们需要在不确定中前行。那么我们要做什么?在我们过去44年的公司历史中,我们的可追溯业绩证明了在困难时期,我们和客户以及组合中的公司,我们的员工连接在一起,带来最好的结果,无论宏观经济出现什么样的情况。

毫无疑问,过去几周市场在新冠疫情出出现了巨大波动,我们面临的主要问题是:

这对增长意味着什么?

市场价格预期了什么?

过去一些周期中有什么值得借鉴的经验教训?

这对于我们的核心投资主题和资产配置意味着什么?

第一个问题:这对于增长意味着什么?

对于经济增长,我们认为二季度会出现一个巨大的下滑,之后更大概率出现U型的复苏而不是V型反转。这里面有几个驱动因素。首先,我们正在进入一个重大的去杠杆周期,这个周期许多投资者并不愿意接受。事实上,不像2008年的下滑,这一轮危机从非金融企业开始。我们也会看到政府面临严重的去杠杆周期,特别是对于美国和欧洲政府来说。

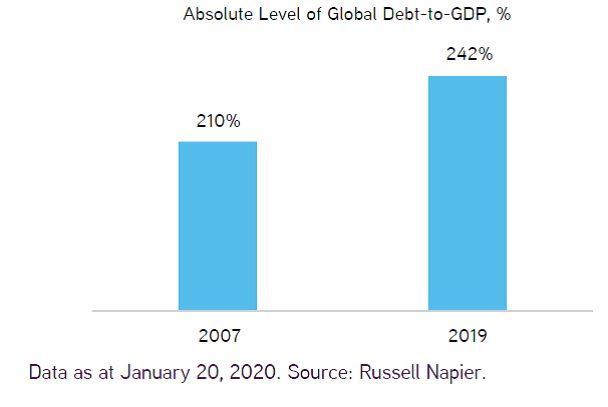

图1:即使在危机前,债务占GDP比例已经创历史新高,去杠杆会定义下一轮的经济增长

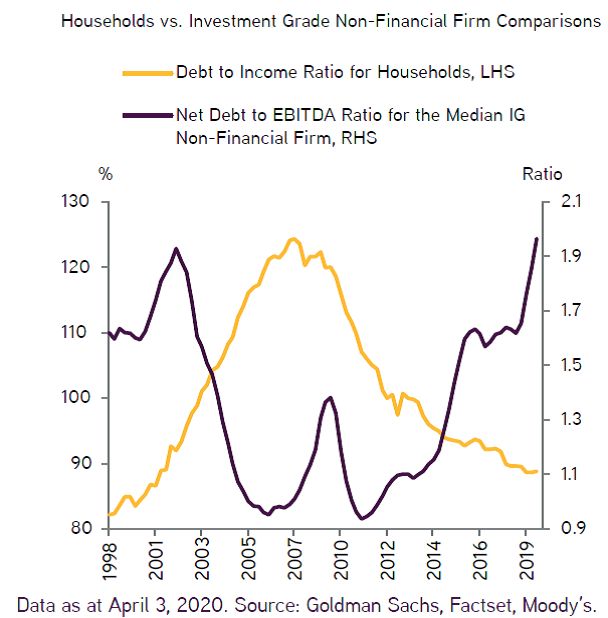

图2:在家庭去杠杆的同时,企业重新加杠杆到创纪录的水平

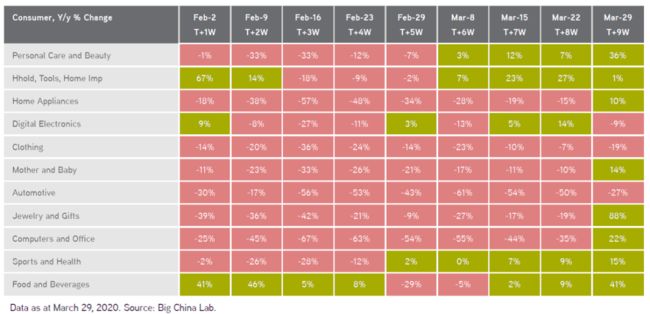

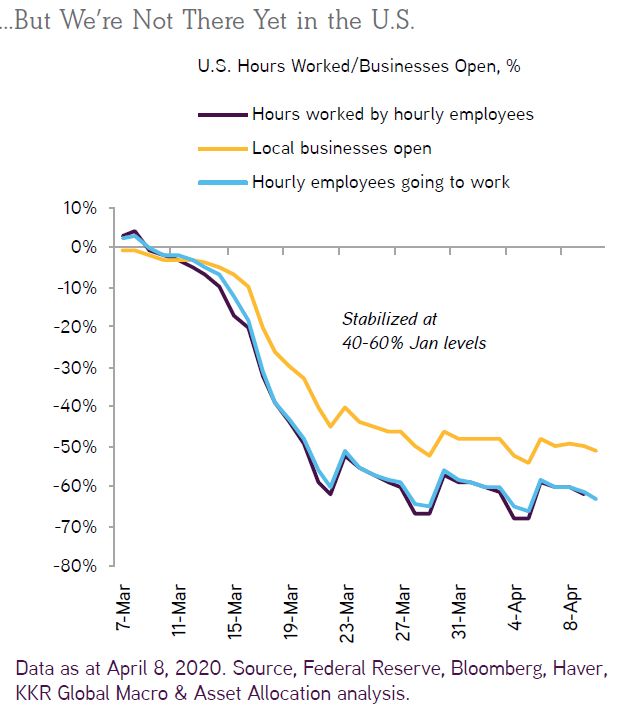

第二,大概率我们会看到需求端的问题。用一些不同来源的大数据,我们预测美国的工作时长在过去几周下降了62%。我们认为欧洲也好不到哪里去。我们认为美国政府出台的优化失业金政策会有帮助。比如说美国现在失业金最高的水平达到了每周1119美元,或者每年58000美元。而事实上实际的平均小时收入水平也就和这个差不多。在这个背景下,大部分家庭的收入不会比工作的时候减少。然而,就业才能创造信心,信心才是驱动经济长期增长的要素。不幸的是,我们认为这次危机会创造长期的就业问题,全球经济会快速向数字化社会模式重构。

看更大的地图,我们认为前方全球经济增长的道路充满坎坷。从数据中看到,中国的隔离措施在全世界都是很少被执行的。而服务业经济,包括旅游和娱乐,是过去几年欧洲和美国经济的重要驱动力。

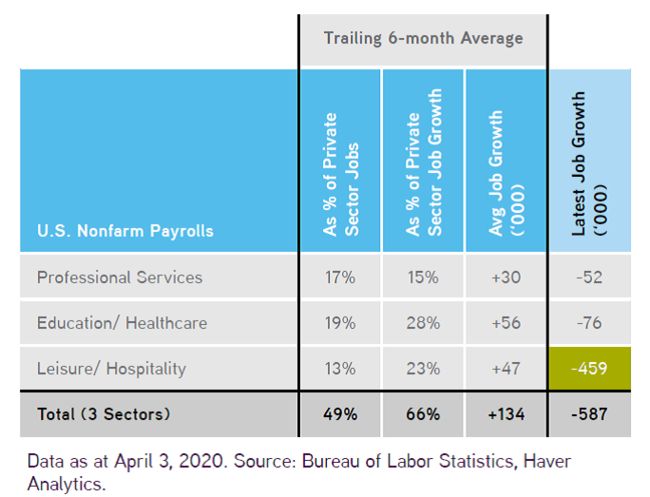

图3:就业的冲击发生在过去几年增长最快的领域

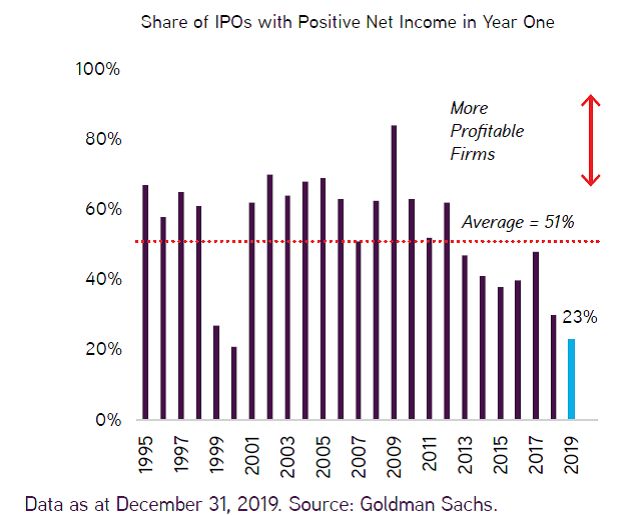

同时,虽然银行体系还比较健康,我们依赖的金融体系也不是一点毛病没有。比如说,去年只有23%的美国上市公司是盈利的。其中还有一些结构性问题,比如资产长短周期的不匹配(REITS,房屋贷款),这些不匹配会导致市场承压。新冠疫情也会带来严重的季度GDP负增长。我们认为美国GDP从最高点到最低点会经历12%的下滑,比金融危机期间4%的下滑要严重得多。

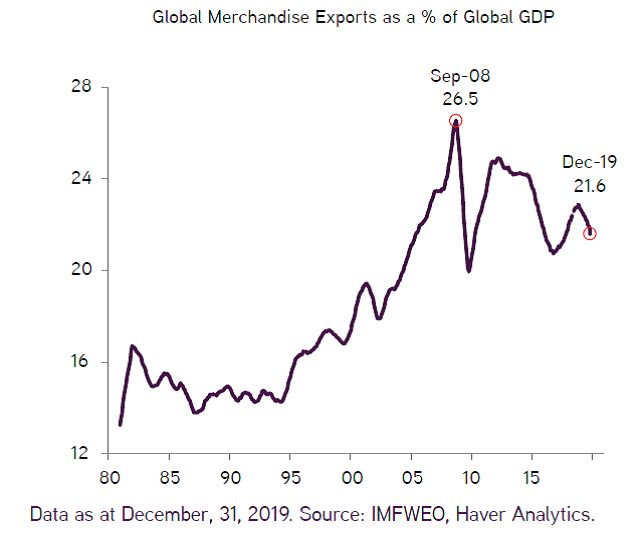

图4:贸易占全球GDP的比重会因为新冠疫情加速下滑

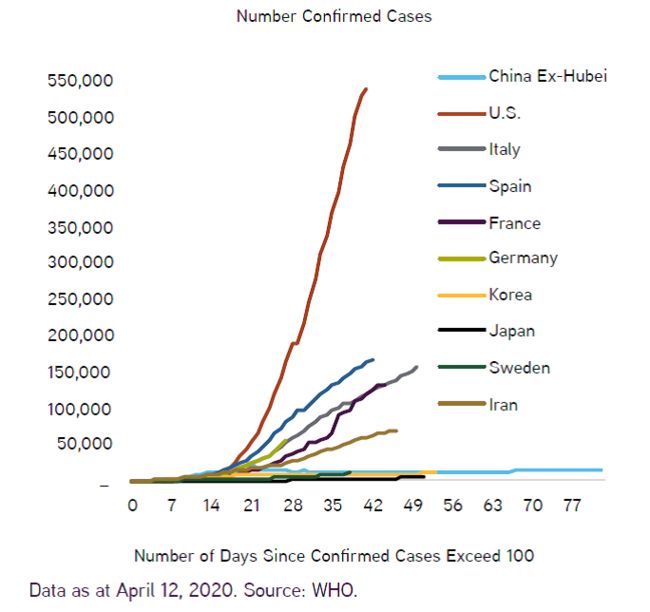

图5:全球发现新冠疫情的数字,美国大幅超过其他国家

这一次疫情来临的时候,正好全球化已经面临压力,民粹主义正在抬头。特朗普总统限制欧洲和亚洲的出行意味着美国正在和东西两大国家交锋。国家主义会继续抬头,影响潜在的供应链。此外,限制移民政策已经在美国和欧洲出现。新冠疫情只会加速民粹主义和国家主义,带来一系列经济短期和长期的问题。

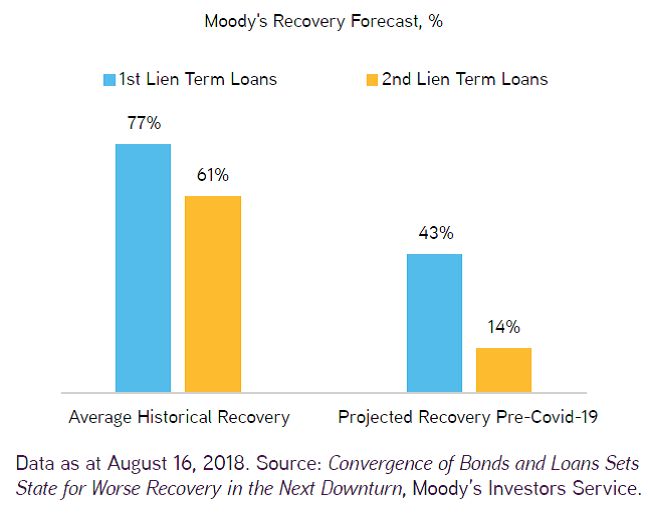

图6:在新冠疫情之前,对于信贷违约率的预测已经十分悲观

图7:2019年市场越来越偏好没有现金流的企业,我们认为这将发生逆转

我们的结论:我们基本假设是,新冠疫情在4月欧洲达到顶峰,5月美国达到顶峰,我们认为美国会在国庆节7月4日经济才能开始进入恢复阶段。中国和印度大概率在2020年能保持经济正增长,美国和欧洲会出现个位数的经济衰退。但我们前面说过,并不会出现传统的V型反转。许多国家的测试还很落后,甚至可能在下半年出现二次爆发。许多人拿此次疫情和911以及1987年黑色星期一对比,但我们认为这个事件对经济的影响要大得多。

第二个问题:市场价格预期了什么?

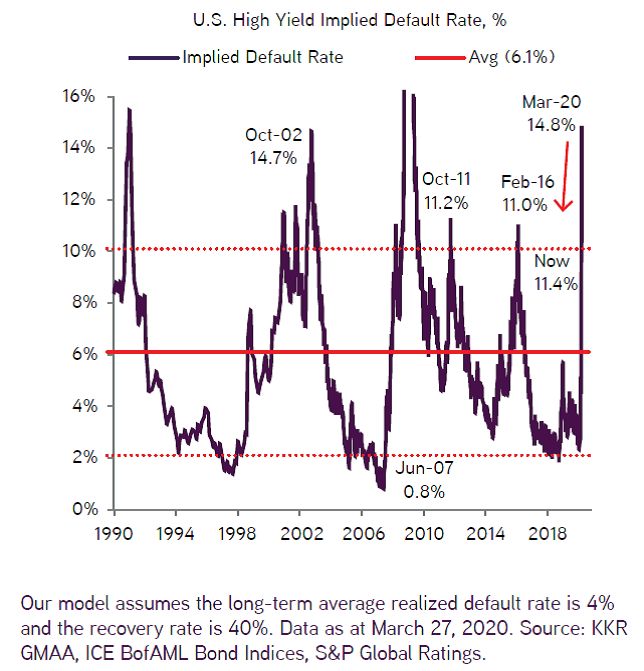

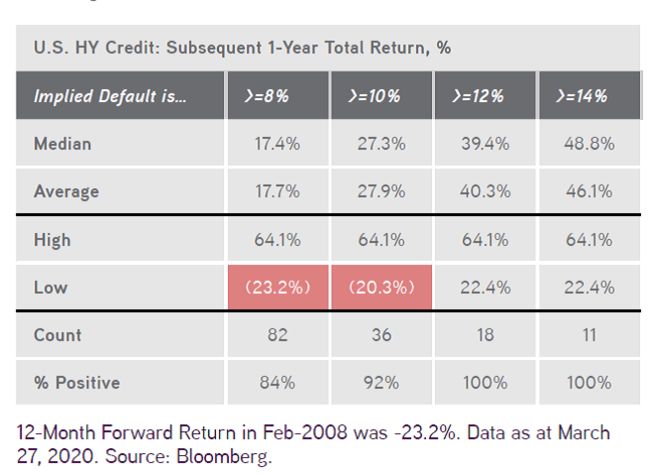

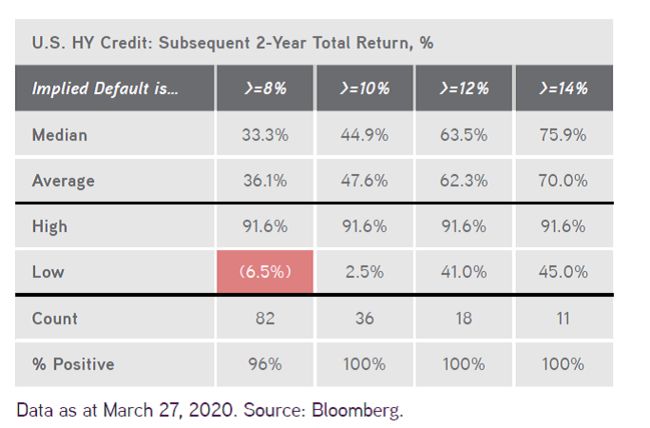

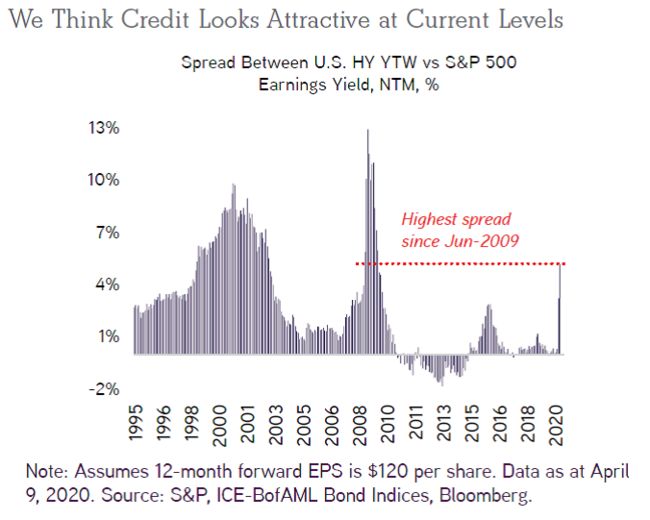

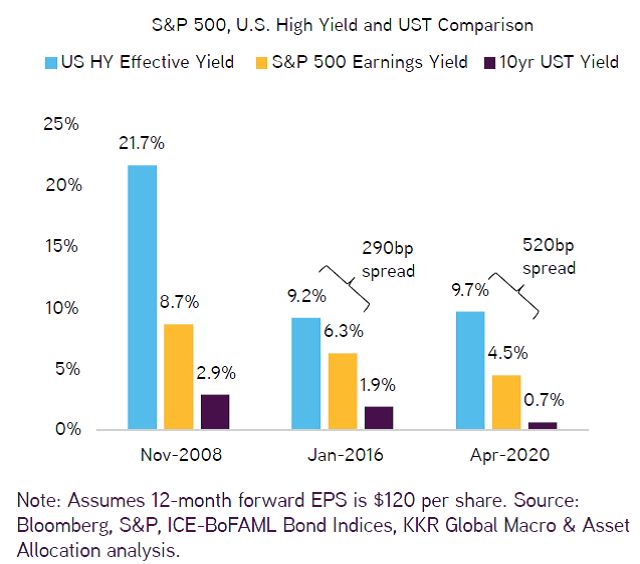

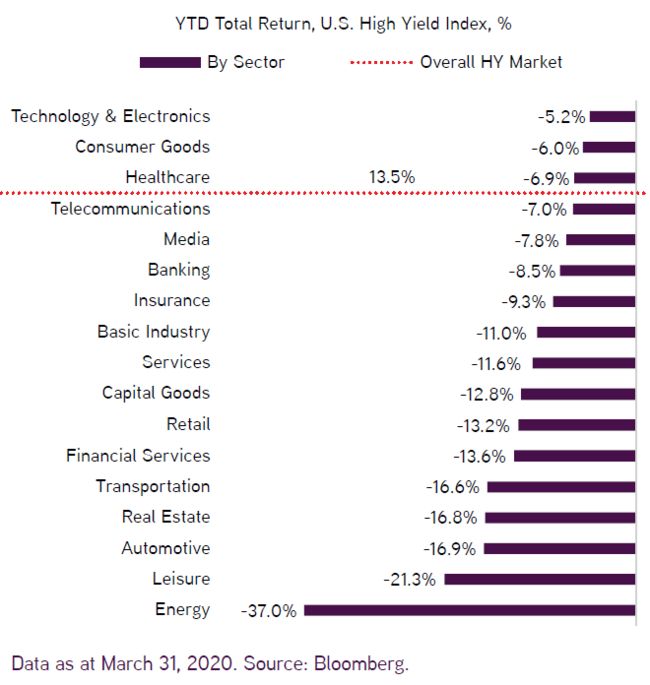

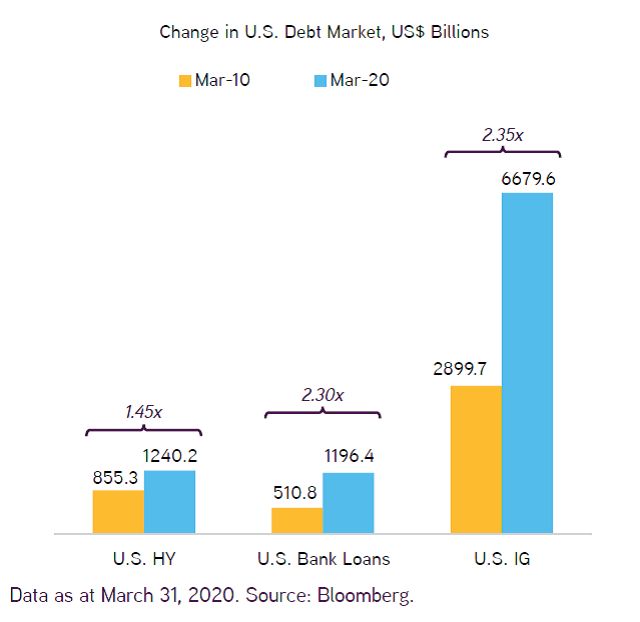

显然,我们没有确切答案,但是过去那么多年,我们发展了猜测市场价格的有效工具。比如说从高收益债的违约率检测到,市场预计有12-14%的违约率,这个比例比历史上平均的6%翻倍,也超过了2011年10月和2016年2月的11%。这个数字告诉我们,目前接近于2002年,但还是大幅低于金融危机。这对于我们来说很有道理,此次是非金融企业的危机,而不是金融企业的危机。所以我们的结论是,可以用目前价格买入信用债。

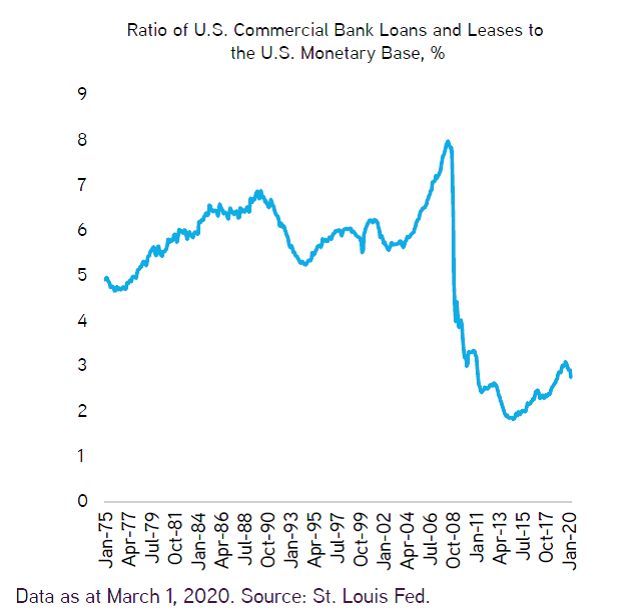

图8:货币供给的增加并没有带来货币乘数的增加

图9:信用债市场目前价格预期是2002年的下滑,这和我们的观点一致

图10:目前价格对应的高收益债违约率为14%

图11:我们的研究显示了类似的情况

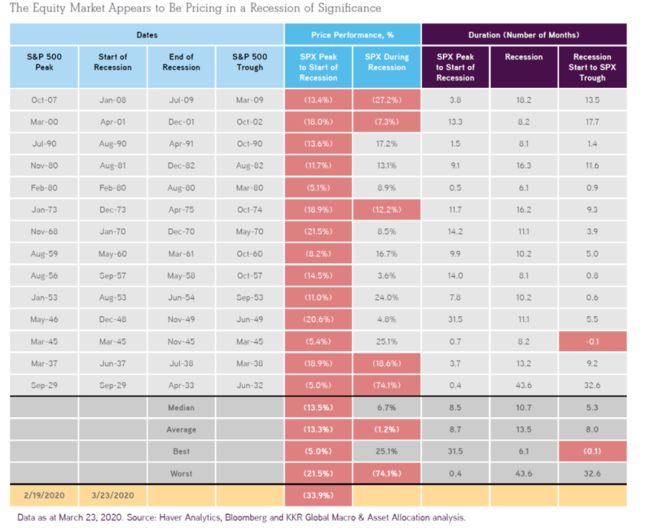

对于权益类资产,我们的基本观点是此次冲击和此前的衰退差不多。股票市场已经在3月底反应了严重衰退的价格。下面这张图你会看到,这一次下跌速度是历史上最快速的。没有一次下滑像今天一样。我们最好的猜测是,股票价格对应了2001-2002以及1987年的情况。

图12:此次股票市场的调整已经对应了严重的经济衰退

我们还发现股票和债券市场对应的价格并不一样。从高收益债的息差看到,目前市场的估值过高。从这个角度看,风险评价体系的对冲基金不会买入股票。

图13:从资产价格比较角度看,信用债目前具有吸引力

图14:从资产配置的角度看,我们认为信用债比股票更好

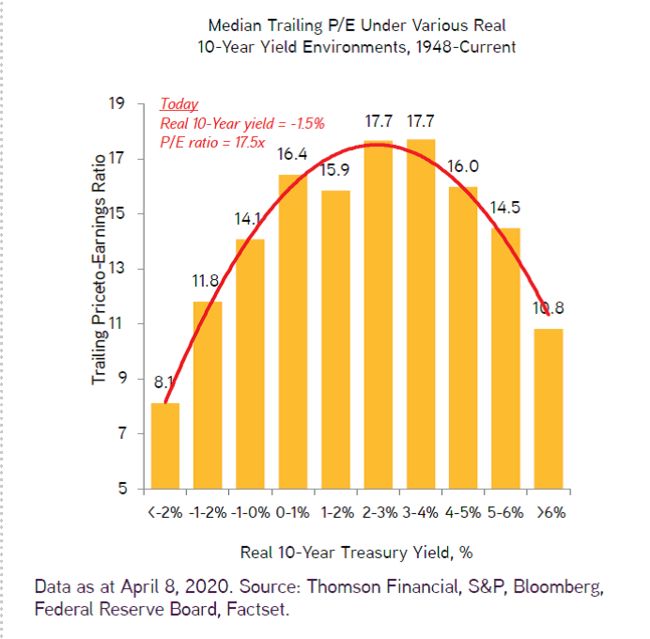

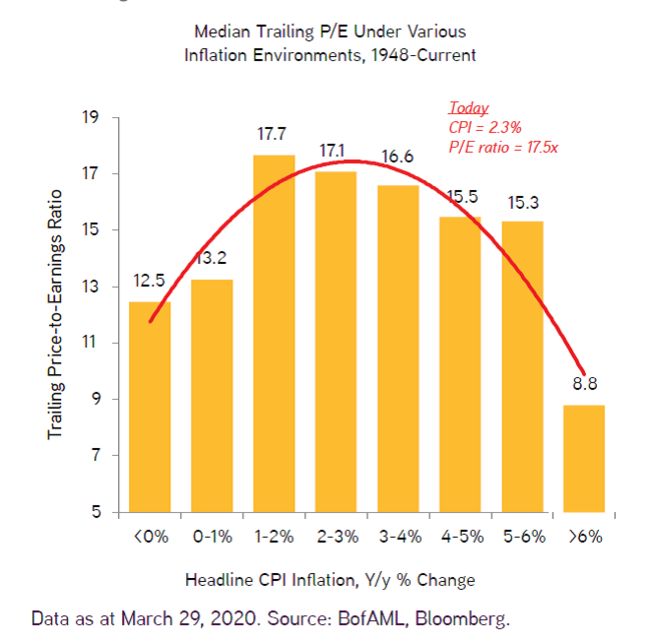

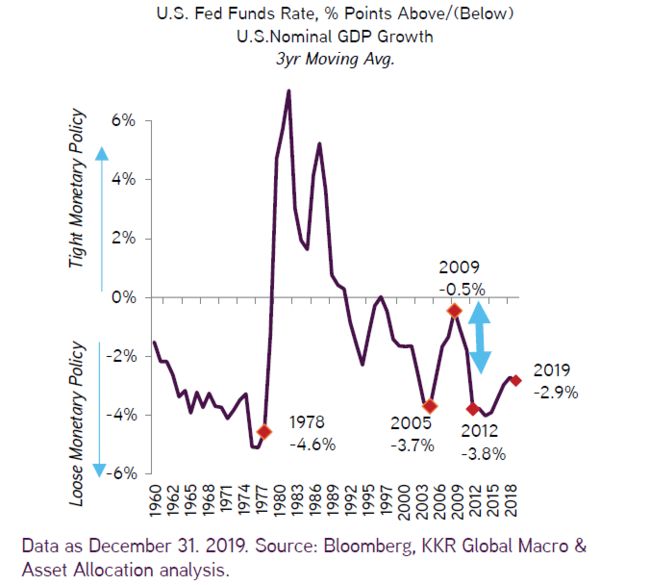

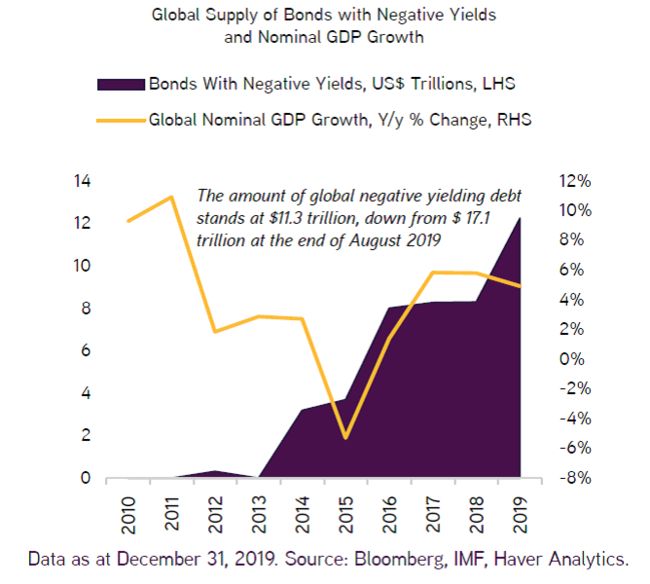

我们也问了大量的首席投资官,1%不到的10年期国债收益率对于资产配置意味着什么。我们的基本观点是,这并非意味着长期风险资产很便宜。而是我们进入一个长期低增长低通胀的时代,甚至有可能出现通缩。记住,在进入这一次危机前,全球债务比例达到创记录的242%的GDP水平,相比于2007年最高的210%。这些高债务会严重影响增长。同时人口老龄化和监管加强也会成为问题。

图15:国债收益率和股票市场估值的变化,并非国债收益率越低,估值就应该越高。估值已经包含了长期经济增速的放缓

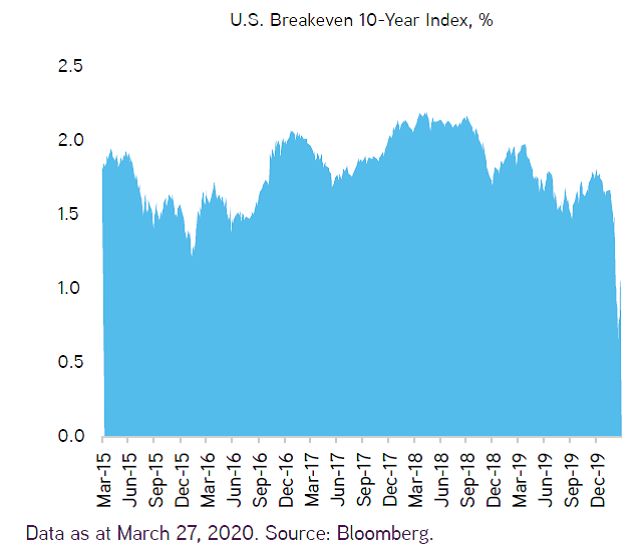

图16:保持一定比例的通胀预期才能维持不杀估值

图17:很遗憾的是,目前市场预期的是长期低通胀

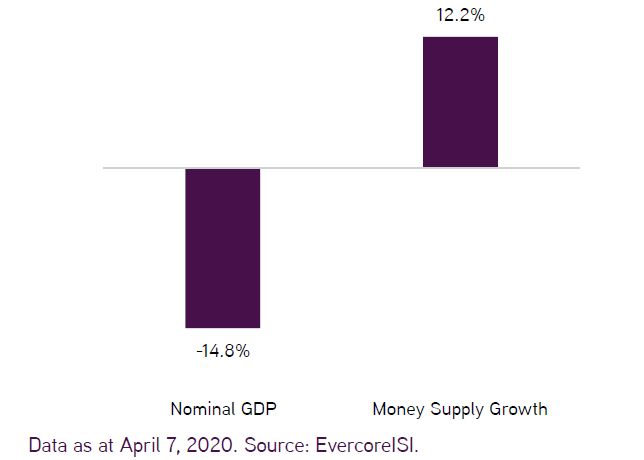

图18:短期资本市场价格受益于超大规模的货币供应,虽然GDP会出现大幅下滑

所以我们认为,风险资产的定价已经合理,信用债比股票更有吸引力,创纪录的低利率意味着长期很低的名义GDP,并非所有的风险资产都有吸引力。

图19:美国高收益的行业收益率,科技表现最好,能源表现最差

图20:信用债市场过去10年出现了大爆发

过去一些周期中有什么值得借鉴的经验教训?

经济增长大概率在短期变得更差,事实上这一轮下行周期会比金融危机最严重的事情更差,特别是美国和欧洲。我们认为二季度全球GDP相比于金融危机最严重的时候下滑20-40%。我们预计2020年3季度会有辐射,但肯定不是V型反转。在可预见的未来,我们认为进入低增长时代。

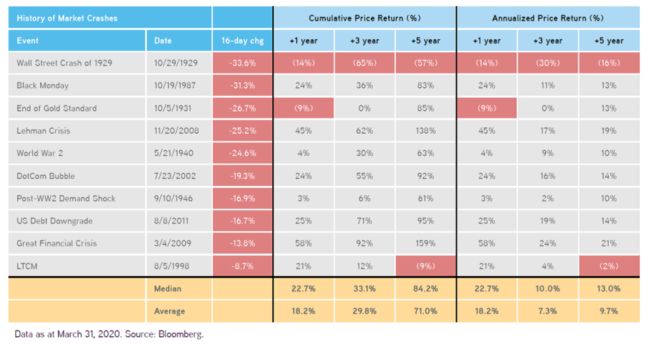

但是,我们看到标普500从最高点下滑几乎34%,这个下跌听上去很厉害,但是我们最一些对比:2008危机下跌58%,2000科网股破灭下跌51%,1987下跌35%,1973漂亮50破灭下跌47%,1969下跌36%,1937下跌54%,1929大萧条下跌86%。这些例子中的平均跌幅52%。这是历史性的病毒事件,我们预计短期会有更大波动。但是由于利率水平很低,前期标普500的低点能守住。

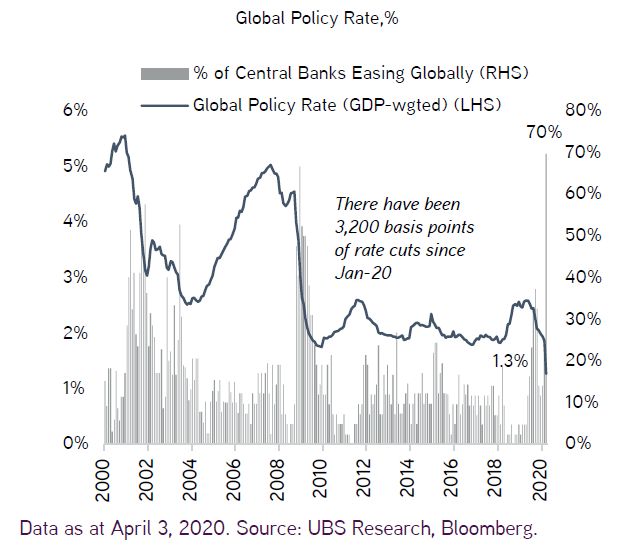

图21::2020年1月以来,全球出现了3200个基点的降息

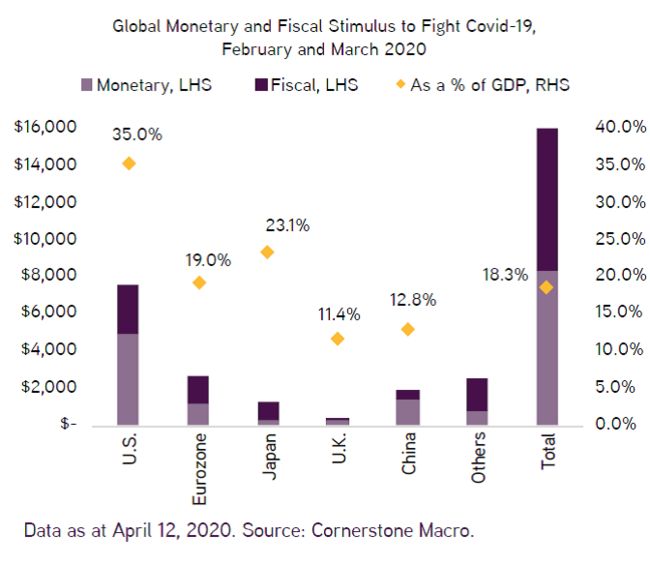

图22:全球货币大幅刺激,未来依然有更大力度刺激

我们预计更多来自央行的刺激政策来和经济下行对冲。我们认为财政刺激会达到11-35%GDP水平。中国目前是13%左右,西班牙是20%,预计美国会释放几万亿美元。我们预计美国财政和货币刺激最终接近35%的GDP。

图23:我们预计未来美国资本市场维持很高的波动

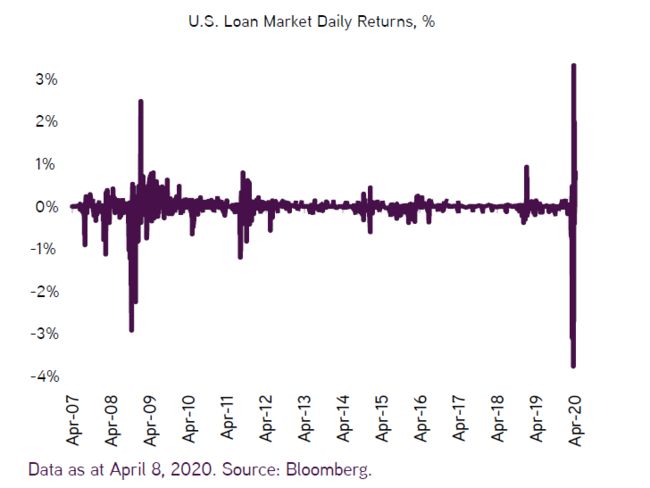

在做一个投资之前,要从股票和债券角度出发,不要在不懂公司的债务问题之前买股票。股票价格和债券价格要说同一个事情,这是金融危机教会我们最重要的教训。

没有人能完美抄底,在下跌的过程中,不要去赌红黑,还要和基本面的情况结合。我们对于全球宏观有一个大致了解,才能帮助我们做投资决策。在熊市中,价值很重要,特别是流动性消失之后。目前我们看到信用债会比股票更好。个股上,选择高质量的公司。短期货币政策刺激推动股市,长期还是经济基本面说了算。

这对于我们的核心投资主题和资产配置意味着什么?

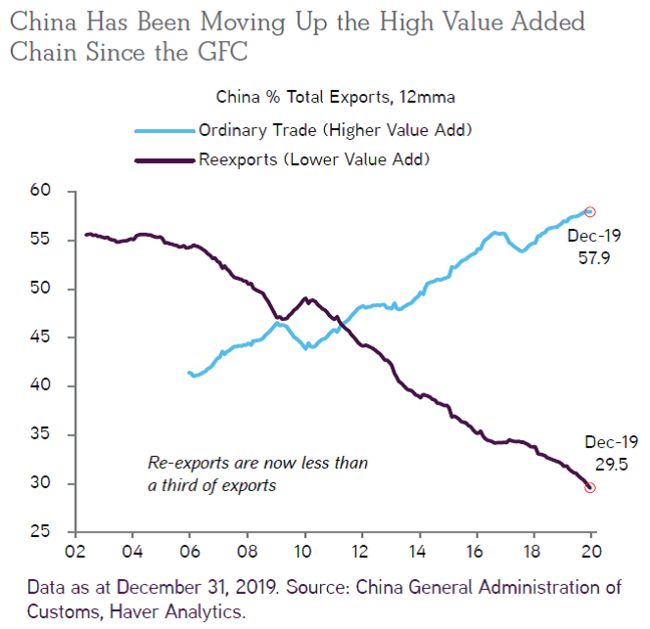

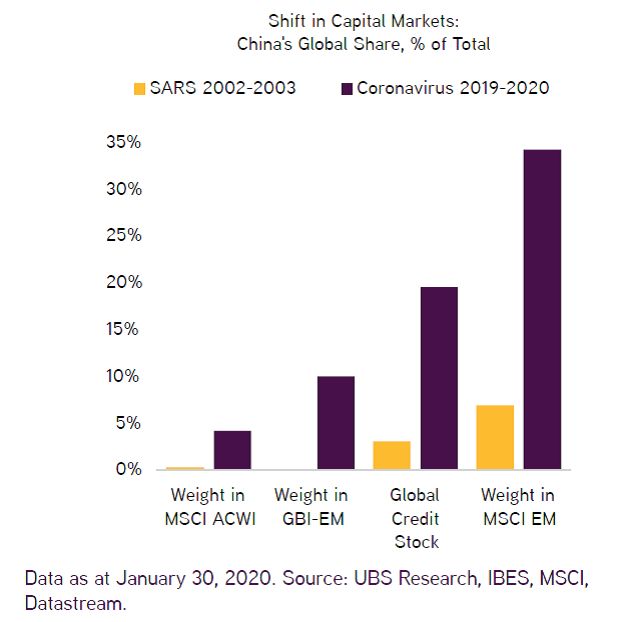

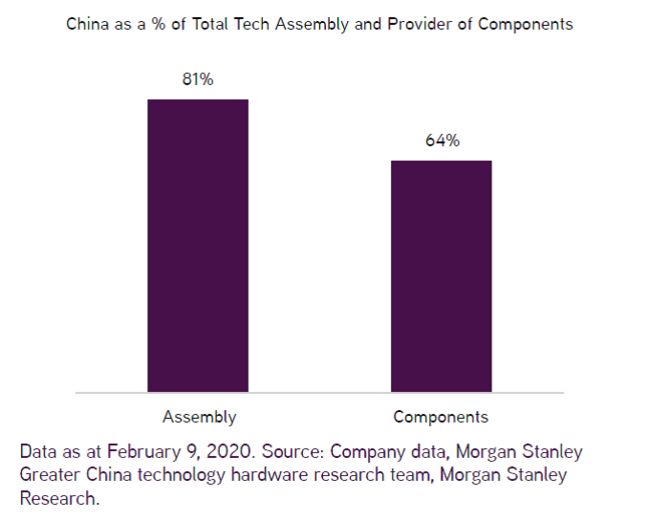

长期来说,会对全球供应链产生影响。在新冠疫情之前,2019年全球贸易占经济比重只有1%,相比于2018年的3%和2017年的5%。基于我们和许多企业高管交流,我们认为中国的高科技供应链会在未来5年分流20-40%,超过我们此前预计的15-25%。这个转移可能是颠覆性的。毕竟目前86%的组装和64%的零部件生产都在中国。

图24:中国的制造业已经向高附加值转移

图25:基于中国在全球GDP的影响力,中美关系变得更加重要

图26:中国占全球科技组装和零部件的比例

图27:历史上每一次出现危机后,一年,三年,五年的市场表现

结论

“现在不是结束。现在更不是结束的开始。但可能是开始的结束” 英国首相丘吉尔

没有人拥有能够预测未来的水晶球。作为投资者,我们能做的是分析情景假设,通过我们的深度研究和信息来构建组合。这一次危机发生的时点很重要,正好是全球债务高点,利率水平在历史最低点的时候,政府的赤字问题也很严重。我们会比较关注长期的政府和企业去杠杆。

图29:美国联邦基准利率和名义GDP增速的差

图30:在新冠疫情之前,负利率也没有帮助推动全球的名义GDP增长

图31:根据监测数据,中国经济已经逐步在修复

图32:但是美国的经济远远没有开始修复

- end -

按姓名首字母排序

安 昀

|

鲍无可

|

曹 晋

|

曹文俊

|

陈璇淼

陈 媛

|

程 洲

|

董伟炜

|杜晓海

|

付 斌

刚登峰

|

顾耀强

|

光 磊

|

郭 敏

|

韩 冬

郝旭东

|

何 帅

|

洪 流

|

胡昕炜

|

胡鲁滨

胡宜斌

|

黄 峰

|

姜 诚

|

纪文静

|

劳杰男

雷 鸣

|

李 琛

|

李德辉

|

李晓西

|

李晓星

李元博

|

梁 浩

|

梁 辉

|

梁 力

|

刘 斌

刘格菘

|

刘晓龙

|

陆 彬

|

吕越超

|

潘 明

蒲世林

|

齐 皓

|

祁 禾

|

秦 毅

|

丘栋荣

邱 杰 |

石 波

| 沈 楠 |

史 伟

|

是星涛

王 俊

|王 培 |

王 栩

|

王延飞

|

王宗合

翁启森

|

吴 星

|

伍 璇

|

谢振东

|

徐志敏

杨 栋

|

杨 浩

|

杨 缙

|

杨锐文

|

叶 展

于 洋|

张东一

|张峰

富国

| 张峰

农银汇理

张晖

|张慧 |

张延鹏

|

张迎军

|

赵晓东

郑慧莲

|郑 磊 |

郑巍山

|

周应波

|

朱 平

朱晓亮

|

左金保

|

赵蓓

按姓名首字母排序

安 昀

|

鲍无可

|

曹 晋

|

曹文俊

|

陈璇淼

陈 媛

|

程 洲

|

董伟炜

|杜晓海

|

付 斌

刚登峰

|

顾耀强

|

光 磊

|

郭 敏

|

韩 冬

郝旭东

|

何 帅

|

洪 流

|

胡昕炜

|

胡鲁滨

胡宜斌

|

黄 峰

|

姜 诚

|

纪文静

|

劳杰男

雷 鸣

|

李 琛

|

李德辉

|

李晓西

|

李晓星

李元博

|

梁 浩

|

梁 辉

|

梁 力

|

刘 斌

刘格菘

|

刘晓龙

|

陆 彬

|

吕越超

|

潘 明

蒲世林

|

齐 皓

|

祁 禾

|

秦 毅

|

丘栋荣

邱 杰 |

石 波

| 沈 楠 |

史 伟

|

是星涛

王 俊

|王 培 |

王 栩

|

王延飞

|

王宗合

翁启森

|

吴 星

|

伍 璇

|

谢振东

|

徐志敏

杨 栋

|

杨 浩

|

杨 缙

|

杨锐文

|

叶 展

于 洋|

张东一

|张峰

富国

| 张峰

农银汇理

张晖

|张慧 |

张延鹏

|

张迎军

|

赵晓东

郑慧莲

|郑 磊 |

郑巍山

|

周应波

|

朱 平

朱晓亮

|

左金保

|

赵蓓