国联安基金陈立秋:构建投资组合的“反脆弱性”

国联安基金专户投资部总经理陈立秋是一个奉行“自上而下”及“自下而上”相结合的多策略投资者,管理过对冲基金产品,保险专户,家族办公室资金以及公募基金产品;他构建绝对收益和相对收益组合更多从风险和回撤控制的角度出发,注重投资组合的“反脆弱性”。同时,陈立秋认为产品的客户分层是很重要的。有些客户风险偏好低,有些客户风险偏好高,不同需求的客户购买同样产品会感受完全不同的体验。投资产品从最初的目标设定上,进行清晰的客户分层,能帮助基金经理和持有人实现更好的匹配。

2008年金融危机以后,陈立秋管理的绝对收益产品在熊市当年都获取了不错的正收益,管理的公募基金相对收益产品在市场大幅调整期间也都很好的控制了回撤幅度。陈立秋认为,构建投资组合需要注重组合的“反脆弱性”,提供持有人更好的投资体验;不要在中长期股票市场底部来临的时候由于缺乏投资组合的“反脆弱性”导致回撤过大被迫出局,错失后续中长期非常好的投资机会。从历史来看,过去20年A股权益市场还是提供了很好的年化收益率。

做为一个注重回撤控制的多策略投资选手,陈立秋对于构建投资组合的“反脆弱性”,有着不一样的理解:

1、首先根据产品背后投资人的期望收益率、资金使用期限和风险承受能力,来分配我的风险预算和动态管理权益投资仓位。

2、危险区域是随时有可能坍塌的,如果预期现有的投资策略未来一段时间获取正期望投资回报的概率比较低,应当适当增加组合策略的多样性,来提升投资组合的“反脆弱性”。

3、构建投资组合,需要考虑预期收益率以及成功概率;如果预期现有产品在未来一段时间都很难在控制回撤前提下,实现正期望值的投资目标,应该适当休息,规避人性的痛苦;这和我们打德州扑克的时候弃牌是一个道理。

根据投资目标进行风险预算管理,构建投资组合的“反脆弱性”

朱昂:我们聊聊您是怎么构建投资组合的“反脆弱性”?

陈立秋我的投资组合是根据不同投资者对收益的要求来构建的。目前我主要管理公募专户产品,分为三种账户:1、风险偏好低,不能容忍亏钱的账户(券商自营资金);2、风险偏好中等的账户(高净值客户);3、对回撤的容忍度比较大,注重长期投资的相对收益账户(投资目标,满足行业配置偏离前提下,获取超越沪深300全收益指数的超额收益;长期投资的保险资金)。

首先,第一种账户是低风险偏好的,这类账户对回撤容忍度低,对收益的要求不是很高,以银行理财基金和券商的自营帐户为代表。管理这类账户的时候我会根据整个组合的收益率目标,在权益投资和固定收益投资之间先做初步的仓位配置,比如组合构建初始只用10%-20%的仓位配置权益投资仓位,其余80-90%固定收益仓位;当安全垫积累到一定水平时再相应提高风险敞口,以这样的方法来提升整个组合的回撤控制和“反脆弱性”。

其次,第二种帐户相对来说风险偏好更加中性,能够承受10%-15%的亏损或回撤,目标收益年化15%以上。那么我一开始会把权益仓位设置在30-50%左右,并且严格根据风险预算来动态管理权益仓位。

如果预期市场有系统性风险,我就会择时用股指期货对冲或者降低仓位的方式来应对。比如,本次新冠肺炎疫情发酵期间,春节前我担心疫情会发酵,所以当时就大幅降低了权益的净仓位,提升了投资组合的“反脆弱性”。

最后一种是战胜沪深300全收益指数为目标的产品,对投资组合构建的要求就是90%以上的权益仓位。这时候我通过自上而下配置行业(优选5-8个未来3-5年看好的行业,每个行业选择2-3家估值合理优秀上市公司),以及自下而上选择未来3-5年潜在投资价值因事件驱动大幅提升的上市公司。

朱昂:您构建投资组合的时候具体是怎么操作的呢?

陈立秋我构建投资组合分为2个步骤:

首先,根据未来3-6个月市场的整体流动性和上市公司未来3-5年业绩增长的持续性及目前估值来确定权益仓位。如果在控制风险预算前提下,判断现阶段权益市场整体投资性价比比较高,权益仓位就会维持相对高的仓位;如果判断权益市场会有系统性风险,就用对冲策略把净仓位控制在较低水平,同时适当增加固定收益配置;

其次,构建权益仓位的组合,采用Middle-Down和Bottom-Up相结合的研究方法。

①Middle-Down的研究方法。在自己的能力圈范围内优选5-8个未来3-5年行业景气度高、趋势向上的行业,再选择行业里面的优秀龙头公司,在合理估值或者低估时,构建部分仓位作为权益底仓,同时持续跟踪行业和公司基本面变化,进行动态优化。

②Bottom-Up的研究方法。经过公司投研团队实地调研,选择有事件催化、未来3-5年企业价值有重大提升的公司,进行中长期的投资布局。

此外,践行投资大师彼得林奇的投资策略和方法,根据不同的公司类型,采用不同的策略构建投资组合:以困境反转、稳定增长、快速成长、隐蔽资产类型公司为底仓,同时关注资产负债表和现金流以及业务增长持续性的判断构建投资组合;结合宏观周期拐点和利率变化对缓慢增长类型公司和周期类公司进行区间交易。

朱昂:能否介绍一下你的事件驱动投资策略?

陈立秋事件驱动的核心是能够为公司提升潜在长期价值。我认为有潜在长期价值提升的事件驱动可以从以下六方面来考察:

一是控股股东对公司有清晰的战略规划,引进优秀的战略股东对公司长期发展有好处;

二是引入优秀职业经理人和改善激励机制对提升公司的长期价值很有帮助;

三是并购优秀的资产,这样即便短期有商誉损失,长期也会为公司带来很大的价值提升;

四是开拓新的产品线,帮助公司获取更多的用户粘性和拓展边界;

五是有些优秀公司经营过程遇到的非持续经营性利空,会带来超跌的机会,这时如果做一些逆向布局会带来中期不错的投资回报;

六是公司控股股东溢价配股有可能就是行业见底的信号,应该更积极看待处于周期低谷的优秀公司。

我认为这些事件驱动的投资机会为原先的组合构建带来组合的整体负相关性,这样的多策略投资,组合整体的反脆弱性就上升了,抗风险能力更强了。

投资策略和投资目标相匹配

朱昂:您提到会根据投资人的要求构建组合,那么制定投资策略的时候会考虑什么因素呢?

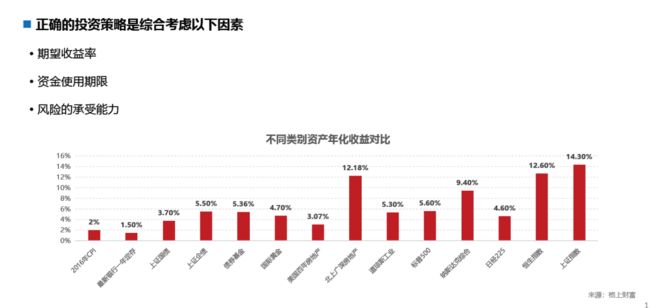

陈立秋任何投资组合都要先考虑产投资人的投资目标,再根据投资人的投资目标制定合适的投资策略。从投资人的角度出发,制定投资策略会考虑3个因素:

第一,期望收益率。通常情况下,银行的理财基金的年化收益率在3-6%;高净值人群期待的年化收益率在10-15%左右;风险偏好的投资者期待的年化收益率在15-25%;

第二,资金使用期限。有些银行理财基金的资金使用期限只有3-12个月,甚至不超过1个月;高净值的投资期限是12-36个月,一般不超过3年;保险资金投资期限一般至少3年,有些长期资金甚至7-10年;不同的资金使用期限对应的投资策略是不同的;

第三,风险承受能力。银行理财产品的投资人希望产品可以保本;高净值客户的群体大致在40-50岁,他们希望回撤幅度最好控制在15%以内;保险的资金因为使用期限长,所以风险承受能力大,甚至可以忍受回撤30%。所以每个产品的投资类型对应不同的投资回报、资金使用期限、风险承受能力。

形成这套投资产品的分类方式与我本科的专业有关,我大学时候学的是水力学和流体动力学,在设计桥梁或大坝的时候会考虑使用年限,对特大洪水的承受能力等。使用期限5-10年、10-30年和30-100年的桥梁或大坝,所需要的设计安全系数完全不一样。比如三峡大坝,设计安全系数就得确保即使遭遇百年一遇的洪水也不会被冲垮。这与我们构建投资组合有点像,如果遭遇50-100年一遇的黑天鹅,我们应该如何提升投资组合的反脆弱性来控制风险。

朱昂:具体到选股和估值上有什么要求呢?

陈立秋第一,选择具有卓越商业模式的行业,考察盈利模式和发展前景是否清晰;公司有无明显先发规模优势,能否颠覆原有的行业格局;第二,选择景气度超预期的行业;选择低估值或者合理估值的标的,确保足够安全边际。

当然估值不能静态看低PB,或者低PE。首先,PB要结合公司未来可持续的ROE或者有息负债率来看。有息负债率很高,ROE完全是杠杆带来的,那么在经济萧条期的时候,杠杆就会带来伤害,这时低PB,低估值是合理的,因为利润会有下降,但刚性利息支出会上升的,这时就可能会给上市公司带来大麻烦。其次,PE要考虑公司盈利增长的质量,这里的质量指是否有比较持续的毛利率和持续增长,以及运营利润和净利润是否能转换为运营现金流和自由现金流,而不是一直靠并购或借债等投资手段来实现增长。一个高质量可持续的增长才适合给相对高估值。

朱昂:你对回撤控制很看重,如何来控制风险呢?

陈立秋第一是根据产品的投资目标,来分配我的风险预算。前面说过了我管理的三种产品类型:1、不能容忍亏钱的,那么一开始的风险预算很低,通过积累安全垫再慢慢增加风险预;2、完全相对收益,那么风险预算就比较高。不同类型产品,能够承担的风险预算是不一样的,先要从产品的目标出发。

第二是采取多策略投资,来做对冲或者套期保值;比如我管理绝对收益产品的投资范围包括股指期货,债券基金,黄金ETF,行业ETF,LOF基金,部分开放式基金等金融产品;不同产品的相关度有些比较小,提升了组合的“反脆弱性”。

最后,结合未来3-6个月A股市场的流动性特征及整体估值情况,进行行业配置、个股选择和仓位管理。

例如,2019年4月下旬,当时出于对A股风险偏好和流动性的判断,我判断市场的系统性风险很高,所以我当时选择了比较低的权益仓位,整体行业配置选择消费医药为主,个股选择也偏好竞争格局更好的龙头公司。

另外,我自己平常会做一些量化统计,来辅助进行择时和行业个股配置,提升投资组合的“收益风险比”和“反脆弱性”。根据量化统计,市场流动性比较强的时候,风险偏好资金主导前提下,科技行业占优;风险偏好比较弱的时候,消费和医药、公用事业等防守行业占优。这样,市场风险偏好比较强的时候我会超配成长风格的标的来获取超额收益;市场风险偏好比较弱的时候,那我就会调整组合的行业配置结构来增强组合的防守性,进行回撤控制。

大是大非面前要管住手

朱昂:您经历了多轮熊市,绝对收益产品在过去几年的熊市年度都能保持不错的正收益,是如何实现的?

陈立秋很多投资者会认为熊市中估值低就必须买,从长期投资角度来看,逆向投资效果是不错的;但如果管理产品的资金性质是偏绝对收益的,考核期限偏12个月的话,对风险容忍度比较高,对回撤控制很在意,那么就需要适当进行仓位管理和对冲。

根据量化统计,权益熊市中有两种策略是能够实现不错绝对收益的:1、增加配置信用记录良好的高等级固定收益产品和黄金,同时降低权益类产品的仓位,或者配置和经济周期弱相关的必须消费及医药相关行业标的;2、进行适当配对交易(做多看好行业的合理或偏低估值优秀上市公司,做空基本面恶化的或者偏高估值的上市公司),或者股指期货的套保。

2008年,构建投资组合可以通过做多A股市场折价的封闭式基金或者消费医药行业的优质龙头,做空相关的股指期货,提升投资组合的“饭脆弱性”;同时购买优质的高等级债券也可以提供不错的绝对收益。

2015年,你会发现A股某些所谓教育行业龙头公司的市值,已经超过了美股中概真正优秀的教育龙头企业了,呈现了泡沫化的状态。我们当时管理家族企业资金为主,当年的投资目标已经超额实现,我们就决定在4-5月市场冲高过程开始减仓,不再贪恋最后一段疯狂上涨的收益。

朱昂:但是泡沫阶段最后1000点涨幅是最快的,这时候你如何在市场疯狂抢钱的时候,能够克制人性上的弱点?

陈立秋实话实说这个阶段踏空是很难受的。但我们评估之后认为,收益风险比已经不够满足我们的资金要求,就放弃了后面的疯狂上涨;虽然可惜,但后来也因为及时放弃,躲过了股灾和熔断,控制了组合整体的回撤,提升了组合的“反脆弱性”。

危险区域是随时有可能坍塌的,我们需要在市场风格与我们投资目标不匹配的时候,适当休息,规避人性的贪婪。

朱昂:您的投资目标,是完全从组合的回撤控制和“反脆弱性”出发?

陈立秋是的。长期来看,年化15%的正收益是一个比较合理、经过努力可以实现的投资目标;构建投资组合应该从正期望值出发,考虑预期收益率和可能实现概率。虽然08年和12年我们也挖掘了涨幅5-30倍的投资标的,我们不会刻意去追求小概率的10倍股;做绝对收益,不仅要立足长期考虑价值投资,也要在短期注意投资组合的“反脆弱性”,做好投资组合的风险预算,一定要保证在发生“黑天鹅”的情况下,我们还可以继续有机会持有甚至买入优秀低估值的标的,千万不要因为回撤控制的问题出局。

2011年欧债危机、2015年股灾以及2018年中美贸易战市场调整,我整体来看回撤控制不错的主要原因就是坚守风险预算管理,在不利投资环境下,降低组合的整体风险暴露,实现组合的“反脆弱性”。长期看,A股最优秀的公司平均ROE在15%到25%之间,长期持有优秀的公司是能够取得15%以上的复合收益率。

类似于巴菲特这样的超长期投资者,因为背后是超级长线的保险资金,对回撤的容忍度可以很高。但对于绝对收益为投资目标的机构投资者而言,投资组合的一个大回撤很可能导致大规模赎回,甚至产品清算乃至公司关门。

朱昂:您怎么选择投资组合构建的时机?

陈立秋这里涉及到三个问题,第一是行业及公司基本面预期改善,第二是估值足够便宜或者合理,第三是市场流动性改善。如果这三个维度都比较好,那么选到好公司并获利的概率会大大提升。

我们构建组合的时候,会优先选择未来3-5年竞争格局不断提升、业绩增长持续性比较清晰的行业优秀公司;因为只有业绩的持续性与可预测性比较高的时候,低估值才真正具有吸引力。就流动性改善及低估值而言,最典型的时机选择就是2008年底、2012年中、以及2018年底。

朱昂:您怎么定义危机中的优秀公司?

陈立秋优秀的公司就是在危机中还能产生很好的现金流,同时资产负债表还非常健康,这种类型公司可以承受利润表主营业务的短期受损;还有一种优秀的公司可以很好的利用危机,在竞争中扩大份额,可以很快在危机中满血复活,体现了非常优秀的“反脆弱性”。

朱昂:2008年金融危机带给您最大的体会是什么?

陈立秋2008年最大的冲击我自己的体会非常明显,当时我所覆盖的很多香港美国的上市公司,估值已经足够便宜,公司质地也足够优秀,扛过危机问题不大;但是由于不断的流动性危机,很多股票可以连续2-3天都20%以上跌幅;而我们的对冲基金因为风险预算及回撤控制原因,面临客户的巨额赎回,无法做到在系统性机会出现的时候真正做到别人恐惧时贪婪,错过很好的买入机会。

所以,2008年金融危机之后我就在投资框架中增加了对市场流动性指标的关注。因为即使估值再便宜,业绩再好,未来胜出的可能性很大,如果市场流动性突然恶化,而我们投资组合没有足够的“反脆弱性”,也很难进行长期的价值投资。我一直觉得资产管理是一个非常好的行业,在这个行业中我们要做的第一件事情就是保证自己不能出局,保证投资管理和投资组合的“反脆弱性”。资产管理行业很残酷,无论你过往多么优秀,只要发生一次很大的回撤或者亏损,客户的信任就有可能很长时间回不来了。

朱昂:您怎么看待基金经理的能力圈?

陈立秋我认为每个投资经理都应该专注在自己擅长的领域;例如我上学的时候数理化很好,语文一般;中考前我花了90%以上时间补习语文,10%的时间复习数理化,但中考数理化都是满分,预约却差强人意。我认为做投资和学习有些类似,要发挥好自己最擅长的部分,专注在自己的能力圈里面做投资,因为这样胜算的几率大。早期在保险机构和对冲基金的时候,我覆盖金融地产和TMT比较多;另外,量化统计来看,美股和A股消费和医药是个非常好的赛道,出牛股的机率很大;未来5-10年科技还会继续优化整个世界经济的结构;公用事业中长期来看可以提供很不错的现金流,在金融危机时提升组合的“反脆弱性”。所以,我构建投资组合基本就围绕金融地产、消费医药和TMT、公用事业这些行业为主。

按姓名首字母排序

安昀

|

鲍无可

|

曹晋

|

曹文俊

|

陈璇淼

陈媛

|

程洲

|

董伟炜

|杜晓海

|

付斌

刚登峰

|

顾耀强

|

光磊

|

郭敏

|

韩冬

郝旭东

|

何帅

|

洪流

|

胡昕炜

|

胡鲁滨

胡宜斌

|

黄峰

|

姜诚

|

纪文静

|

劳杰男

雷鸣

|

李琛

|

李德辉

|

李晓西

|

李晓星

李元博

|

李玉刚

|

梁浩

|

梁辉

|

梁力

刘

斌

|

刘格菘

|

刘晓龙

|

陆彬

|

吕越超

潘

明

|

蒲世林

|

齐皓

|

祁禾

|

秦毅

丘栋荣

|邱杰|

石波

|沈楠|

史伟

是星

涛

|

王俊

|王培|

王栩

|

王延飞

王宗

合

|

翁启森

|

吴星

|

伍璇

|

谢振东

徐志

敏

|

杨栋

|

杨浩

|

杨缙

|

杨锐文

叶

展

|

于洋

|

张东一

|

张峰

富国

张峰

农银汇理

|

张晖

|张慧|

张延鹏

张迎军

|

赵晓

东

|

郑慧莲

|郑磊|

郑巍山

周应波

|

朱

平

|

朱晓亮

|

左金保

|

赵蓓

按姓名首字母排序

安昀

|

鲍无可

|

曹晋

|

曹文俊

|

陈璇淼

陈媛

|

程洲

|

董伟炜

|杜晓海

|

付斌

刚登峰

|

顾耀强

|

光磊

|

郭敏

|

韩冬

郝旭东

|

何帅

|

洪流

|

胡昕炜

|

胡鲁滨

胡宜斌

|

黄峰

|

姜诚

|

纪文静

|

劳杰男

雷鸣

|

李琛

|

李德辉

|

李晓西

|

李晓星

李元博

|

李玉刚

|

梁浩

|

梁辉

|

梁力

刘

斌

|

刘格菘

|

刘晓龙

|

陆彬

|

吕越超

潘

明

|

蒲世林

|

齐皓

|

祁禾

|

秦毅

丘栋荣

|邱杰|

石波

|沈楠|

史伟

是星

涛

|

王俊

|王培|

王栩

|

王延飞

王宗

合

|

翁启森

|

吴星

|

伍璇

|

谢振东

徐志

敏

|

杨栋

|

杨浩

|

杨缙

|

杨锐文

叶

展

|

于洋

|

张东一

|

张峰

富国

张峰

农银汇理

|

张晖

|张慧|

张延鹏

张迎军

|

赵晓

东

|

郑慧莲

|郑磊|

郑巍山

周应波

|

朱

平

|

朱晓亮

|

左金保

|

赵蓓