拒做外包行业的“富士康”,看看文思海辉、东软、中软和塔塔都在转向哪里...

![]()

编者按

本文较长,预计阅读时间15分钟。本文分为三个部分,分别是探讨印度服务外包市场、中国服务外包市场,以及当前服务外包市场所面临的困难和挑战。在正文之前,需要说明,服务外包是一个宽泛的名词,指一些企业将IT项目交给第三方的做法,包括核心系统、解决方案、开发和测试等,但不包括运维服务。随着市场的变化,它的内涵和外延也随之变化。本文所指,只要接受第三方委托的IT项目都算是服务外包。

本文集中在这些服务外包公司的营收、利润,目前遇到的困难,以及当前的转型过程,涉及到的公司包括印度塔塔咨询、印度印孚瑟斯、以及中国的东软、中软、文思海辉等公司。

上篇

印度市场:中国公司学不会

眼看着进入今年第三季度,还记得今年印度服务外包市场的4月新闻吗?那就是在当地时间4月20日,塔塔咨询发布了财报之后,由于数字超出市场预期,股市瞬间暴涨4.6%,市值突破1000亿美元。1000亿美元,这是什么概念?

如果按照中国2018第一季度的市值排行榜,塔塔咨询1000亿美元的市值能进入前15名。如果只按照中国互联网公司的排名,塔塔咨询能进入前三名。在它前面的只有阿里和腾讯。可见,这1000亿美元市值的含金量。

单从营收和利润说,这家公司并不高。2018年3月31日发布的2018年财年收入是198亿美元;2017财年的收入是175亿美元,净利润为40亿元,员工近40万人。大概可以看出,净利润为22%;人均年营收为4.375万美元,折合人民币为29.7万。人均利润率高不高,心里有数吧。

塔塔咨询是世界服务外包的一面旗帜,也是中国服务外包行业一直以来学习的榜样。在2003年左右,这家公司接待过不少国家领导人的参观和访问,可见旗帜作用。而且,印度外包,也一直是我国学习和追赶的对象。

但,世界只有塔塔咨询一家,别无分社。别说中国公司,就算本土印度公司也学不会。

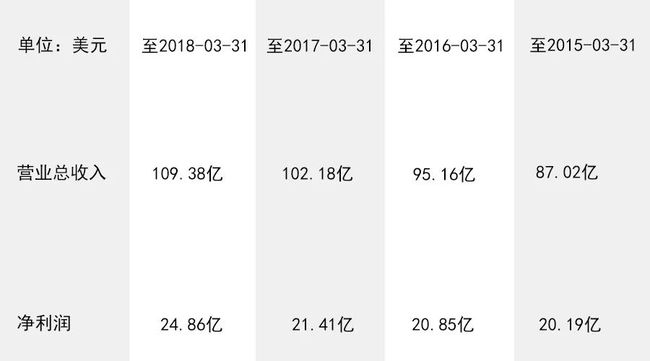

来看另一家公司印孚瑟斯(INFY),它的营收具体见下表。

一个基本的判断,营收每年增长10%,利润缓慢爬升,员工将近20万。算一下账,人均年营收5.45万美元,折合人民币为37万元。利润比塔塔咨询要高一点,毕竟人少一半,管理成本和分摊成本低。

如果放到中国环境,这两家印度公司从规模来说,年收入700亿人民币已经非常高了。而且,利润也高的吓人,能达到20%左右,这比中国90%的科技类型公司利润高。可是,人均之后,净利润立即摊薄。由此可见,这些公司仍旧走“规模化”效益,拼命做项目,多做集成,还摆脱不了传统“卖人头”的模式。

首先,这两家公司,中国外包公司也许学不会,但是面临的挑战相似。塔塔咨询的特点是,隶属于塔塔集团,在这个大背景之下,塔塔咨询可以有更多的生态和资金支持。当然,塔塔咨询为集团贡献了85%以上的营收。塔塔集团类似于韩国三星集团,跨行业,旗下有能源、通信、材料、汽车等7个行业,印度所有的捷豹和路虎就是从这个公司出去的。这就是为什么成为第一的原因,有必要借助资本和生态的力量。

其次,业务构成不同,转型在加剧。比如塔塔咨询58%的利润来自海外;来自数字化转型的收入比例在增加。企业级解决方案和咨询服务营收突破30亿美元,业务流程外包服务营收实现20亿美元。增长最快的是工程服务业17.4%,基础设施服务16%,质量保障服务12.5%和业务流程外包服务10.4%。也就是说,塔塔咨询从单纯的服务外包转向咨询、流程外包、工程服务和基础设施服务,以海外大客户市场为主。

第三,大环境影响明显。比如,由于受到美国政策的影响,塔塔咨询也开始在国外建设外包基地,去年就招聘了1.15万人。而美国将逐步收缩对印度公司的签证,这样一来,势必影响外包的利润。很明显的是,在印度IT业的销售中,美国贡献50%,欧洲贡献25%。海外对印度公司来说,至关重要。

第四,人工成本。一个是外包行业的人才流失问题,全行业都居高不下;另外是新技术带来的人才技术转移,低端人才不断被淘汰。这在全印度都是显著的问题。加上大公司对利润率的要求,势必会减少对纯印度本土公司的雇佣,而转向符合当地法律法规条文的雇用政策。

如果对照这几种挑战来一一对应中国的市场,可见中国市场也面临诸多问题。

中篇

中国公司:利润太薄,都在转型中

说了这么多印度公司的营收和利润,以及面临的挑战,我们再转过头来看看中国公司。有了以上的铺垫之后,大概就能明白当前服务外包公司所面临的挑战和机遇了。

在中国公司中,挑选了几家大公司:东软、中软、文思海辉和博彦科技。

东软:甩掉了外包的帽子

位于大连的东软不是完全意义的服务外包公司,它有自己的产品和优势产业,不过,仍旧可以从它的营收构成看它的走向。

去年东软的财报比较特殊,因为将东软医疗、熙康、东软望海等营收扣除了。按照同比扣除来算,东软的净利润还同比增长11.93%。

现在,东软来自自主软件、产品及服务的营收是80%;利润率为14%,也比较可观。主要攻大健康、大汽车、智慧城市等领域,有自己的产品。而单纯的服务外包的比例在减少,算是一家成功转型的公司。东软也是建立在人力成本和技术优势之上发展的,进入行业速度特别快。另外补充一句,东软的股份制改革在国内也是少见的成功样板。

中软:开始孵化新业务

这是重点分析的对象。

2017年营业为92.44亿元,同比增长36.27%,净利润为5.66亿元,很强吧。利润率为6%,不算低。从业人员有5万人,平均营收为18.48万。这个水平并没有超出国内IT平均水平,还需要努力。

中软这几年的增长速度很快,年均复合增长率达到33.3%,服务性收入的年均复合增长率达到43.2%,这也是很厉害的。来看看它做了哪些事情。

第一,来自大客户的营收比例在增加。TOP5客户占业务总额的64.1%,华为业务占比53.6%。可见,中软最大的客户是华为。据分析,华为对中软国际的贡献从21%上升到54%(2012-2015 )。比如从去年“同舟共济”合作伙伴计划来看,中软比较看重两者的合作。毕竟,华为占中软国际3.54%股份,微软占4.05%股份。

第二,中软在转型。业务分为两部分,技术与专业服务集团(TPG)和互联网 IT 服务集团(IIG)。TPG是维持住固有业务,深入大客户、行业做定制化服务,包括咨询、服务外包、测试、集成、解决方案定制等服务;这一块业务能占到80%左右。这一块业务泛称是IT服务和行业解决方案,但中软能将IT服务外包形成产品化和平台化(产品工程化),这有利于规模化生产,比如电子政务平台、Ark大数据中间件平台和Toplink/Flowpower系列。

第三,新业务转型迅速。IIG业务营收已经超过10亿元。主要做IT众包服务、云服务、SaaS服务等新类型的服务。核心是“解放号”众包平台,和多个地方政府合作。目标是汇集100万程序员,成为政府互联网采购平台。

只能说中软朝着1000亿元这个愿景收入还差得很远。先迈过100亿元这个门槛再说。

文思海辉:积极面向数字化转型

文思海辉是最特殊的一个企业。

首先,它是中国服务外包的一面旗帜。无论从成立时间、服务客户规模、技术实力、自身发展和利用资本等,这个就是中国外包行业的发展的缩影。谈及中国外包,必然要提文思海辉这家公司,可以说,它在商业模式中开创了一个新品类,很具有代表性。

其次,它代表了我国服务外包行业的走向。1995、1996年文思、海辉先后成立。文思于2007年在纽约证券交易所上市;海辉于2010年在纳斯达克证券交易所上市,也是中国服务外包第一股; 2012年,文思与海辉达成“对等合并”,成立文思海辉技术有限公司;2013年,黑石集团以6.25亿美元对其私有化。2014年完成私有化,退市。2017年,成为海航集团中的一员。

这里面有许多故事,可以略过不表。可以看出,文思海辉在特定的场景下做出种种决策,一直在积极探索转型之路。毕竟,现在市场环境发生巨大变化,来自AI、云等新兴技术正在颠覆传统的服务外包行业。在过去外包行业“卖人头”的前提下,要么不断扩大规模,提高大B用户数量,才有可能发展更快,这可参考塔塔咨询和中软国际的路线。要么越来越专,成为垂直领域的“隐形冠军”,以技术为核心,把几个行业做透做深。

第三,至今为止,仍旧是中国服务外包的头部玩家,规模较大。因为它是私有化企业,无法获得内部财报信息。但是可以从员工数反推它的营收。比如中软国际5万人营收为90亿元;塔塔40万人,营收为198亿美元(1346亿人民币)。如果文思海辉按照3万人计算,对标中软国际的话,营收为54亿元;对标塔塔咨询的话,营收为100亿元。(另外,不对比不知道,一对比才知道中国外包行业的利润实在太低了。)只从人数来说,文思海辉也属于国内数一数二的服务外包公司,足以影响整个行业的走向。

第四,积极转型,探索未来发展之路。它的优势不仅仅是规模大、是领军企业之一,还有其他几个很少对说的优势。

海外布局。这决定了它在服务大公司的过程中,可以支持不同国家和地区的服务,很少有服务外包公司这么做,目前是在59个国家开通业务。

具有优势的专属行业。特别厉害的地方在金融领域,数次得到该行业的奖项,比如在是中国银行业 IT 解决方案市场第一,荣获“(行业)影响力品牌”大奖等,有核心产品,并非简单外包。

借助AI等技术优势,成为更智能的行业服务专家。这种能力形成AI+行业的布局,为用户提供端到端的AI 应用解决方案。

面向数字化转型。以此为契机,帮助优势领域的客户转向数字化,从过去简单服务外包到技术实施、运营、运维、数字化营销等不断提高用户体验,服务外包平台文小包就是明显的一个例子,与中软的“解放号”很像。

第五,未来可期。由此可以判断,文思海辉正在从过去“扩面”“卖人头”的格局正在逐步借助技术的优势,在垂直领域中形成自己的“护城河”。这表现以数字化转型为契机,为银行、制造、电信等核心的行业中,推出具有AI能力产品和解决方案,进入客户的核心系统中,从而成为数字化的企业。

第六,业务走向何方?塔塔咨询和文思海辉最像,都是面向大客户做定制化解决方案,提供“端到端”的解决方案,从前端的咨询、营销入手到后期的运营维护,这已经不是外包了,是一个数字化解决方案服务商。从产品落地来看,又和中软最像。都要构建整体的IT服务的解决方案,都要形成产品化和平台,都要依赖新业务的促进作用等。如果有财报分析,就能看出文思海辉的核心营收来源和未来转型走向。总体来看,文思海辉还处于转型中。

除了这几家之外,还有博彦科技这类纯粹做服务外包的公司,但是规模太小。2017年营收22.5亿元,净利润2.18亿元,都是小规模快速增长。

下篇

中国服务外包最大的挑战是什么?

前面3000字分析了印度、中国几家公司,可以看出来,当前的服务外包和过去的“服务外包”的含义不同,整个产业都在发生变化,有机遇也有挑战。当前看,转型的方向可能多一点。如果跨过去,就是一个全新的世界。

首先,总体外包的趋势是利好的。官方数据是,2006年-2016年的十年,我国服务外包执行金额从13.8亿美元增长到现在的1064.6亿美元,年均增长54%;我国离岸服务外包执行金额从13.8亿美元增长到704.1亿美元,在全球离岸服务外包市场的份额从不到1%升至33%,稳居全球第二位。我觉得这些数据要客观分析,这些外包具体的含义是什么,能给企业留下的利润是多少。短短10年间,服务外包企业从500多家扩展至近4万家,从业人员由不足6万人增长到现在的856万多人,这个竞争可是很激烈啊。

第二,行业受政策影响明显。如果过多的将业务放在国际,依赖美国、欧洲等大客户,那么随着中美贸易战和反全球化(小)浪潮和保守主义的抬头,这对中国外包公司非常不利。加上汇率的变化、资金的流向监管等环境,中国外包企业需要重新审视国内市场。这是文思海辉面临最严峻的挑战之一。

第三,在国内市场,需要紧紧抓住大客户和重点行业,形成紧密的合作伙伴关系,而不是单纯的服务外包。中国当前形成诸多垂直领域的巨头,它们要节约成本,同时需要借鉴国际优秀企业的做法,也会加大对IT服务的需求。这是中国服务外包企业的机会。中软国际算是踏实了。像文思海辉在海外的优秀经验可以复制到国内。

第四,新技术带来的变化。这意味着要淘汰低端技术人员,智能化现在只是雏形,一旦进入大规模生产作业,那所有的IT服务外包公司且不成了“富士康”,做低端的加工组装。现在越来越多公司面向大数据和AI推出各类服务,也是转型的一种方式。也就是说,尽量将服务转为标准化,更多转向产品化和平台化,有利于节约成本。

第五,转型是必经之路。无论从塔塔咨询还是国内的东软、中软还是文思海辉,所有的公司都在转型。由于各家的资源优势不同,选择的路径也不一样。东软转型较早,已经看出成效;中软的转型刚刚开始,估计2-3年会有结果。文思海辉呢,它目前探索的几条道路,如果都成功,会给行业的未来探索带来有益的借鉴,毕竟,面向数字化转型刚刚开始。

第六,员工关怀。这也是最重要的一点。如果看看文思海辉的所作所为,就知道对员工的重视程度,毕竟员工才是根本的生产力。文思海辉有一套PCM、PCP体系来考评人才的能力“评定”和“安置”机制,后者是清晰地呈现出员工在公司的职业发展可能性。而像东软大连文化也是业内首屈一指的。

总体看,不能再以过去“服务外包”、“卖人头”的方式来看如今的IT服务公司,都在转型。如果在这个过程中还有任何坎坷和挑战,还请多给点耐心。毕竟,这也是我国一个特殊的行业。而从整个产业角度来说,没有一个细分行业甚至是公司能够独善其身,转型中,还需要理性客观看待。

最后,希望再等2-3年,这些服务外包公司焕然一新,成为自己想要的模样。

![]()