速看!投行上半年承销榜单出炉,“三中一华”占半壁江山!主承销收入74亿大增99%,浙商、国金成最大黑马

![]()

疫情到底对投行业务有多大影响,行业数据或许可窥见一二。

2020年即将过半,投行业绩已见雏形,数据显示,券业“发动机”运转良好。Wind显示,截至今年6月25日,62家券商股权承销金额合计6585.02亿元,去年上半年60家券商股权承销金额6125.66亿元,相比增幅7.5%,首发、增发、并购重组等各项业务承销规模均较去年上半年有所增加。

就主承销收入来讲,今年来,投行主承销收入为73.94亿元,较去年上半年的37.1亿元增幅99%。中信建投证券、中金公司、中信证券、光大证券、华泰联合证券上半年来股权承销收入均超4亿元,合计占据四成市场份额。

有大型券商投行相关负责人近日对券商中国记者表示,公开信息显示,各头部券商投行项目储备都比去年多,在资本市场改革作用下,大型券商IPO数量(含普通板块和科创板)都比去年多,只要不出大的动荡,今年券商投行整体业绩会好于去年。

2020年即将过半,投行业绩已见雏形。截至今年6月25日,62家券商股权承销金额合计6585.02亿元,去年上半年60家券商股权承销金额6125.66亿元,相比增幅7.5%。

投行业务非常考验券商的综合业务能力,承销金额来看,马太效应凸显。上半年来,62家开展股权承销业务的券商中,只有14家券商承销规模超百亿,“三中一华”位居前四,整体股权承销规模遥遥领先,它们四家合计占据了53.18%的市场份额。

具体来看,中信证券以1247.29亿元的股权承销金额排名第一,中信建投以1191.55亿元的规模紧随其后位居第二,华泰联合证券以601.47亿元的规模位居第三,中金公司承销规模461.678亿元,位居第四。

该业务排名靠前的券商中,中信建投证券、申万宏源承销保荐、华西证券、中国银河上半年股权承销规模较去年同期增幅在100%上下,其中申万宏源承销保荐、华西证券今年来股权承销规模同比增幅超过300%,且均从去年上半年的20名开外跻身行业前十;中信建投证券股权承销规模近年均保持在行业前三,去年上半年以637.44亿元的承销规模排名第二,今年上半年规模进一步大增553亿元,成为承销规模增加值最大的券商。

此外值得一提的是,有16家券商今年来股权承销规模较去年上半年增幅超过100%,南京证券、第一创业承销保荐、浙商证券、东北证券等承销规模增加超过500%;另外,摩根士丹利华鑫、东亚前海证券等券商投行业务也在发力,较去年同期实现零的突破。

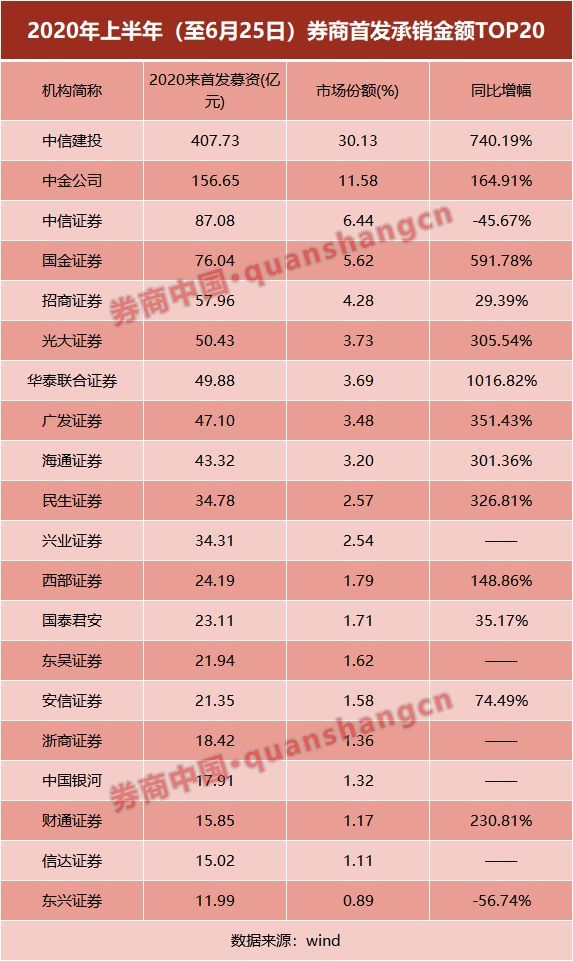

今年来资本市场新股不断,对券商来说,首发募资承销业绩整体增幅明显。据wind统计,今年来券商投行合计承销首发募资1353.04亿元,较去年上半年的604.24亿元增幅约124%。

中信建投证券407.73亿元的首发募资承销独占三成市场份额,同比增幅740%。梳理来看,该券商今年来共参与11个IPO项目的发行承销,其中体量最大的是今年初上市的京沪高铁,306亿募资规模成为近年来首发募资规模最大的IPO项目之一;此外,晶科科技、三峰环境、东岳硅材等项目募资均超过20亿元。

中金公司今年来首发募资规模146.65亿元,同比增幅165%,占据11.58%的市场份额。从首发承销保荐情况来看,能感受到中金公司投行业务趋于“平民化”,今年来参与了13个IPO项目的发行承销,其中有9个项目是独家保荐承销,不缺乏派瑞股份、光云科技、阿尔特的首发募资规模不足5亿的项目。当然,中金公司也不放过大项目、好项目的机会,除了和中信证券、中信建投证券联合承销京沪高铁外,还单独保荐承销了华润微的首发募资,发行规模超过40亿元。

中信证券今年上半年首发募资规模87.08亿元,承销规模较去年同期缩水了45%,市场份额6.44%。上半年,中信证券参与了5个IPO项目,除了参与承销京沪高铁外,还是斯达半岛、石头科技、道通科技、中天精装的独家保荐承销商。

不过有大型投行人士对记者表示,中信证券的储备项目和在审项目数量均排名前列,上半年承销规模缩水可能和项目的进行节奏有关。券商中国记者梳理发现,目前中信证券有11个审核通过到尚未发行的IPO项目,其中10个项目都是独立承销保荐,数量超过可比券商。

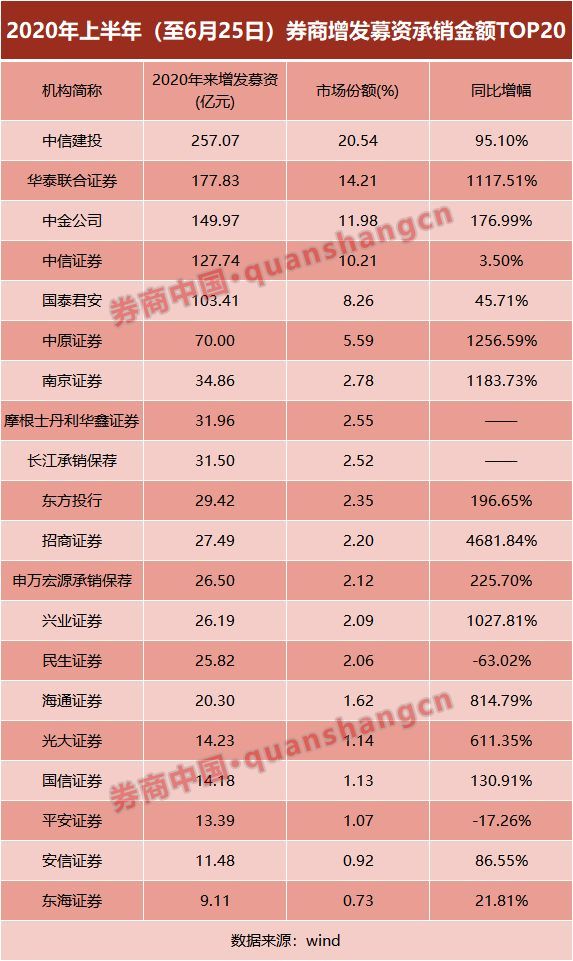

在再融资新规的影响下,今年上半年来增发市场规模明显增加,券商合计承销的增发项目规模为1251.68亿元,较去年上半年的760.77亿元增加64.53%。

5家券商上半年来担任主承销商的增发项目募资规模超过百亿,合计占据57%的市场份额。其中中信建投承销规模为257.07亿元,同比增幅95.10%;华泰联合证券承销规模177.83亿元,同比增幅11倍;中金公司承销规模149.97亿元,同比增幅178%;中信证券承销127.74亿元,同比增幅3.5%;国泰君安承销规模103.41亿元,同比增幅45.71%。

同比增幅来看,招商证券、中原证券、南京证券、华泰联合证券、兴业证券上半年承销的增发项目规模增幅超10倍,招商证券以27.49亿元的承销规模同比增幅46倍,增幅排名第一;摩根士丹利华鑫、长江承销保荐等9家券商交去年同期增发项目实现了零的突破。

不过也有数家券商上半年承销增发项目规模有所缩水,东兴证券、民生证券承销增发项目规模缩水六成以上,大券商中,广发证券、银河证券上半年来承销增发项目规模为零。

据瑞银的研究,今年上半年来,受疫情影响,全球投行业务收入有所下降,其中单一影响最大的业务为收购兼并,全球收购兼并项目下降了三成左右。原因有两点:一是疫情影响实体拜访和面谈,影响策略决定的进度;二是在经济环境不确定的情况下,原本的收购兼并计划要放慢。

但就wind数据来看,国内券商的并购业务目前受疫情影响并不大,上半年,券商担任财务顾问项目的规模为2298.74亿元,同比去年的2231.36亿元微增。

具体来看,6家券商担任财务顾问的项目募资规模超百亿,中信证券、中信建投又居前二,募资规模分别为772.75亿元和403.25亿元,分别占据33.63%和17.54%的市场份额。

值得一提的是,今年5月份修改的证券公司分类监管规定(征求意见稿)中,对投行业务评价方式进行优化,将原先“上一年度承销与保荐、财务顾问业务排名”指标,细化为两个指标,将投行财务顾问单列加分,成为本次修订的一大亮点。这也就意味着,以后投行对财务顾问业务的重视程度将会进一步增加。

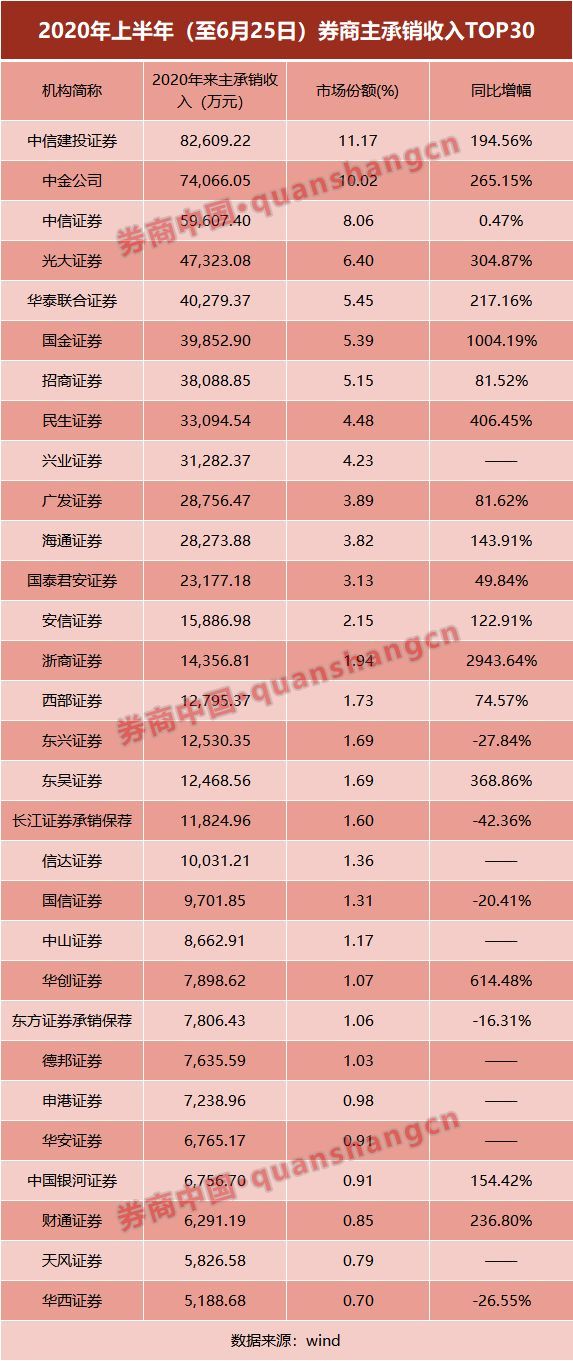

对于投行来说,一直存在重视承销金额超过承销收入的现象,即所谓“一些项目用来挣名,一些项目用来挣利”,能够实打实地获得收入,才能转化为更加有效的业绩指标。今年上半年来券商投行股权承销收入排名如何?

Wind数据显示,今年来,投行股权承销收入为73.94亿元,较去年上半年的37.1亿元增幅99%。

具体来看,中信建投证券、中金公司、中信证券、光大证券、华泰联合证券上半年来股权承销收入均超4亿元,合计占据四成市场份额。

具体来看,中信建投证券上半年来主承销收入8.26亿元,同比增幅194.56%,占据11.17%的市场份额;中金公司主承销收入7.4亿元,同比增幅265%;中信证券主承销收入5.96亿元,较去年同期持平。

光大证券和华泰联合证券分别获得4.73亿元和4.03亿元的主承销收入,同比增幅304.87%和217.16%。国金证券、招商证券、民生证券、兴业证券的主承销收入均超3亿元,均同比有明显增幅。

有大型券商投行相关负责人近日对券商中国记者表示,各头部券商投行项目储备都比去年多,在资本市场改革作用下,大型券商IPO数量(含普通板块和科创板)都比去年多,相信今年券商投行整体业绩会好于去年。

来源:券商中国(ID:quanshangcn)

![]()