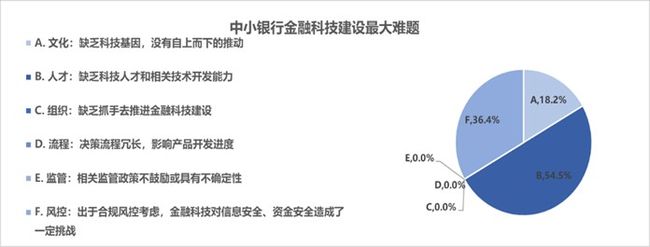

在转型金融科技的过程中,中小银行最缺乏的是什么?技术?资金?每个银行都有自己不同的情况,但谈起缺人,却能引起一片异口同声的议论:“我们行花大力气引起的那位科技大牛最近离职了,说是研发投入不足,没有技术氛围,不能聚焦前沿科技”、“前前后后花了上百万在科技人才培训上了,但是这对于人工智能、区块链等技术的把握,只能是杯水车薪”、“我们刚刚把某一项技术突破了,但那却是别的公司几年前的课题了,而行业新的技术风向又更新了,我们这点人才根本赶不上趋势”……在每一次的行业会议上,都能听到行长们对金融科技人才短缺的抱怨。由金融壹账通联合中小银行互联网金融联盟以及埃森哲推出的《中小银行金融科技发展研究报告(2019)》(以下简称《报告》)也证实了这点,《报告》指出, 54.5%的被访银行表示人才缺失是目前金融科技建设的最大瓶颈。

(图:54.5%的被访银行表示人才缺失是目前金融科技建设的最大瓶颈)

“金融科技时代,云计算、区块链、人工智能等技术面临快速迭代,市场竞争日趋激烈,但说到底还是金融科技复合型人才的竞争“,金融壹账通董事长兼CEO叶望春曾这样评价”人才“对转型的重要性,同时,他还指出“金融科技人才稀缺和培养难,已经成为制约中小银行转型的最大瓶颈”。帮助中小银行转型,不仅要从技术层面对其赋能,还要在人才供给方面为其构建长效机制,这是叶望春和金融壹账通的共识。

(图:叶望春指出人才稀缺已经成为中小银行转型的最大瓶颈)

相较于资金、技术、场景研发能力等方面的不足,人才的不足才是中小银行转型金融科技的最大制约。对于金融科技人才,“引不来、留不住”是很多中小银行面临的尴尬现状,这往往直接导致转型进程被拖慢甚至被中断,成为企业发展过程中不可承受之痛。

人才缺失是中小银行转型的最大瓶颈 寻求外部合作箭在弦上

全球招聘顾问公司Michael Page在《2018中国金融科技招聘趋势》报告中指出,国内金融科技人才总缺口达到了150万。表面是“人才荒”,背后却折射出中小银行在科技人才队伍建设上的无奈。首先,地处北上广等一线或新一线城市的大型银行由于能够提供更好的职业发展前景和更有竞争力的薪酬,在金融科技人才的招揽中长期处于优势地位,这造成了广大中小银行尤其是位于较偏远地区的银行无人可用的局面。其次,中小银行长期处于传统模式下,其组织架构相对固化且缺乏技术优先的氛围,往往导致一些已经入职的金融科技人才因为“水土不服”而逃离;此外,由于金融科技人才培养的周期长、成本高且风险大,中小银行管理层也存在举棋不定,人才战略容易中断的情况。从各方面看,自建庞大的金融科技人才队伍对于中小银行来说都是投资收益比不划算的事情,但是需要金融科技人才实现的目标又怎么办呢?接受赋能或是中小银行更好的选择。这也正是叶望春对中小银行的寄望:“寻求外脑合作、拓展生存空间”。

金融壹账通三个维度赋能让中小银行不再受困于人才短缺

对于缺兵少将的中小银行来说,要弥补无法自建金融科技人才队伍的缺陷,至少要从三个维度寻求外部合作,一是核心系统和模块可以从外部采购,省去最大头的研发费用;二是可以通过共建的方式培养出核心人才,减少中小银行自建人才培养体系的时间和成本;三是可以在开放式平台上获得个性化需求的满足。

细数市场上的金融科技公司中,大多集中在提供系统和软件方面的服务,能从以上三方面都进行赋能的公司屈指可数,金融壹账通是为数不多的其中一家。脱胎于平安集团的金融壹账通凭借独特的“业务+技术”双赋能模式,精准把握各类金融机构的需求,先后在零售银行、中小企业、保险、投资等领域推出了10大解决方案和近50个产品类别。

在中小银行最为关注的风控、营销、运营、产品等领域,金融壹账通都推出了端到端的解决方案。如金融壹账通新近推出的互联网银行平台,在保障银行原有业务稳定运行的同时,依托内置的移动银行、零售贷款、中小企业融资、供应来金融等业务模块帮助银行快速开展互联网金融业务,全面提升银行的获客、产品、风控、运营等几大类能力。以其中一个互联网银行平台+移动银行解决方案为例,针对中小银行获客难、成本高、客户画像不清晰、后台系统庞杂、数据冗余等痛点,金融壹账通打造了一体化的互联网移动银行体系,为合作银行提供一整套集移动服务、客户营销、账户管理、会计核算、大数据分析、智能决策、场景接入等功能。除了强大的技术功能,该解决方案还自带业务优势,提供超过1000个业务场景对接、超5亿互联网客户多维度信息、超500的内容营销模板、10000种积分商城权益商品……机遇丰富的业务资源和实践经验,有效优化客户互动流程和交互体验,提升客户转化率。

(图:金融壹账通互联网银行平台节省中小银行研发费用)

如果说技术+业务的赋能已经给中小银行节省了大部分研发和人力费用,那么金融壹账通的另一秘密武器——加马“金融科技新星”(Gamma Star)人才培养计划则能帮助中小银行构筑自己的金融科技核心团队,形成自身的“造血”和“活血”能力,从而保障金融科技的可持续发展。

(图:金融壹账通推出“金融科技新星”计划)

该计划是金融壹账通携手世界顶级商学院沃顿商学院、全球最大量化对冲基金Two Sigma联合推出, 针对金融行业年轻从业者和优秀高校毕业生推出的专业培训项目,通过理论与实践相结合的培养模式为参与者提供先机,培养拥有更强的专业能力及行业竞争力的“金融科技新星”。人工智能、大数据分析、机器学习是计划的三大核心课程,这也是目前全球金融业在金融科技领域投入重金,最具产业价值的行业方向。该计划将发挥金融壹账通加马人工智能研究院在前沿科技上卓越的研究能力和金融场景的落地能力,帮助金融机构保持领先,掌握最新尖端技术,为中国金融机构数字化转型发挥人才培养“黄埔军校”的作用。

与其他培训项目不同的是,加马“金融科技新星”计划最大的特色是理论和实践并重。在理论学习上,借助沃顿商学院全球顶级的教学资源,学员可与金融科技领域世界顶级的教授面对面交流,学习全球最领先的金融科技学术知识。在实践应用上,学员可参与学习金融壹账通众多实战性的金融科技项目,学习Two Sigma将大数据分析等前沿金融科技应用到金融市场的实战经验,全面提升实战能力。“通过这个培训计划,我们要培养既懂技术,又能将技术应用于实际业务的人才”,金融壹账通联席总经理邱寒表示。金融壹账通后期还会通过将部分已签约金融壹账通的优秀学员派驻到企业上的方式,实现高水平金融科技人才的共享。

对于中小银行等金融机构而言,加马“金融科技新星”计划可以帮助他们发现好苗子,提供一揽子的成才计划,培养自己的金融科技骨干人才。值得一提的是,金融壹账通在人才培养上已经屡获大奖,5月底由《培训》杂志颁发的中国人才发展菁英奖“最佳学习项目”和“优秀培训管理者”两项大奖花落金融壹账通,以表彰其在科学构建人才培养体系上的成果。

有了核心的技术体系和人才队伍,中小银行不时而来的个性化需求则被金融壹账通的另一“武器”完美解决。前不久,金融壹账通发布了Gamma O开放平台,这个平台被称为是“金融机构的科技APP Store”,平台集技术、社群、商城、孵化为一体,吸引合作伙伴入驻,协同合作方优秀开发能力,连接金融机构与包括开发者在内的科技服务商两端,为双方提供一站式解决方案及服务平台,构建金融科技智能开放生态圈,赋能未来开放银行建设。

(图:金融壹账通发布Gamma O 平台)

Gamma O有效联结了中小银行与各大科技服务商,使得中小银行不仅可以选择标准化或者定制化的产品及方案,还可以对产品及方案进行专业测试,有效降低了银行对于自身金融科技人才的依赖。另外,Gamma O建立了一整套严格的服务商入驻标准,为银行搭建了安全可信的科技服务平台,保证了服务商的安全性、延续性。

人才是21世纪第一生产力,这句话在金融科技领域显得更为正确,因为一切的科技进步归根到底是人的作用。中小银行要想在金融科技大潮中不被落下,只能在人才建设上走出一条更为巧妙的路线,幸好还有金融壹账通,本着“科技让金融更简单”的初心,它在很大程度上能够解决中小银行的人才焦虑,让它们站在与大型机构一致的起跑线上,在数字化转型的道路上坚定走下去。