**本文首发开心保保险kaixinbao.com,转载请注明出处。

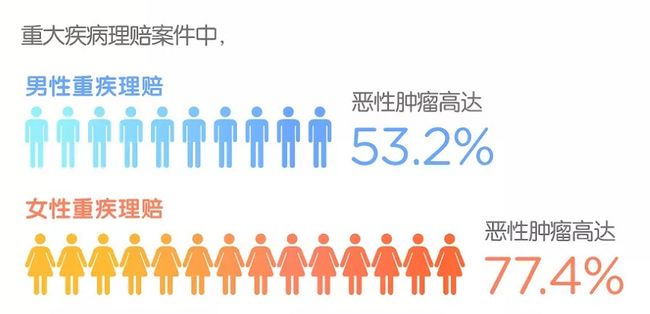

根据近几年各家保险公司的理赔年报数据显示,恶性肿瘤理赔一般占重疾理赔案件的65%左右,也就是恶性肿瘤已经成为重疾险理赔的大头。

随着医学技术的进步,癌症的治愈率越来越高。但仍存在转移、复发、持续、新发四大难题,二次恶性肿瘤的发病率在术后3年内高达80%。国家卫生健康委员会2018年公布,中国癌症5年生存率从10年前的30.9%升至40.5%。

这些数据意味着,癌症患者生存率越来越高。但在这期间,他们不仅需要在癌症手术中花费大量的医疗费用,在术后的三年中,仍要长期与癌症做斗争,这样才能获得更好的康复效果。

如何解决恶性肿瘤可能给家庭带来的经济风险?首选自然是可以附加恶性肿瘤多次赔付的重疾险,比如2019年上市的昆仑健康保2.0、达尔文超越者、康乐一生2019、芯爱重疾险等。

曾推出超现象级产品康惠保旗舰版的百年人寿自然不甘落后,他们对康惠保旗舰版进行了全面升级,推出一款可以自主附加恶性肿瘤多次赔付,与身故责任的重疾险——百年康惠保2020版。

今天,我们就来横向测评一下康惠保2020版和以上几款产品:

一、产品形态测评

我们先来看一下康惠保2020版、达尔文超越者、康乐一生2019、昆仑健康保2.0、芯爱重疾险的产品形态横向测评:

1、投保条件

投保条件最为宽松的是昆仑健康保2.0:28天-60周岁均可投保,最高保额70万,承保职业没有限制,等待期90天,15≤BMI≤33,对于体重的限定也最为宽松。

其它产品都有不同程度的严格之处,但对于大部分投保人来说,影响不大。

2、重疾保障

买重疾险,不管其它保障责任如何,最重要的一定是重疾保障。

几款产品中,表现最好的是康惠保2020版:前10年150%基本保额,11-15年135%基本保额,第16个保单年度及以后基本保额。最重要的一点,如果在发生轻/中症后发生重疾,额外赔付25%基本保额。前15年额外赔付,患轻/中症后,重疾还能额外赔付,这是其它几款产品无法媲美的;

其次是达尔文超越者和康乐一生2019:前者0-40岁投保,前15年,且55岁前额外赔付35%保额;后者前10年,且50岁前额外30%保额;

最后是昆仑健康保2.0和芯爱重疾险。

3、中症/轻症保障

几款产品对于高发中症/轻症的保障都比较全面,主要差异在于中症/轻症的保额:

保额最高的是康惠保2020版,中症60%*2次,轻症依次35%、40%、45%,其中症保额比其它几种产品高10%;

其次是康乐一生2019的轻症依次赔付35%、40%、45%,昆仑健康保2.0的轻症依次赔付30%、40%、50%。虽然轻症赔付额度不高,但从疾病发生概率的角度看,康乐一生2019要优于昆仑健康保2.0;

最有特色的是芯爱重疾险,虽然它的轻症是30%*3次,但多了一项冠状动脉介入术可二次赔付,间隔期365天;

两项保障最平庸的是达尔文超越者,中症50%*2次,轻症30%*3次。

4、恶性肿瘤二次赔付

选择恶性肿瘤二次赔付责任,最重要的是间隔期:

间隔期最友好的是康惠保2020版、康乐一生2019、昆仑健康保2.0:首次重疾患癌症,第二次重疾患癌症的间隔期是3年;首次重疾患非癌症,第二次重疾患癌症的间隔期是180天。这一点非常人性化。

而达尔文超越者、芯爱重疾险如果首次重疾患非癌症,第二次重疾患癌症的间隔期是1年,要知道病人生病用钱的时候,可是和时间赛跑的,一天都耽误不得。

至于达尔文超越者二次恶性肿瘤赔付120%,这个后面分析保费的时候,我们再看看合不合适。

5、身故保障

选择最为多样的是康惠保2020版,它提供了三种选择:不选、返还保费、返还保额(18岁前返还保费)。这种自由设计,满足了一些预算充裕的客户的保障与返还需求。但康惠保2020版也有一点不足:如果保至70岁,必须附加身故返保额的责任。

其次是昆仑健康保2.0、芯爱重疾险,提供了两种选择:不选、返还保费。

最后是达尔文超越者、康乐一生2019,必须捆绑身故返还保额的责任。

这对大部分预算有限的普通家庭来说,会带来非常大的保费负担。

6、其他保障

关于特定疾病等责任,后续文章会再做分析。

亮点小结:

康惠保2020版的重疾、中症/轻症的保额充足,高于其它几款产品;

恶性肿瘤二次赔付的间隔期比较友好的是康惠保2020版、康乐一生2019、昆仑健康保2.0;

昆仑健康保2.0的投保条件比较宽松;

二、恶性肿瘤二次赔付保费测评

看完了产品形态,再看一下保费测评。毕竟即使保障责任再好,如果保费太高,那这款产品的综合评价也要打折扣。

我们以30岁,按最常见的50万保额,30年交费为例,测算几款产品的基础保障(重疾+中症+轻症)在附加恶性肿瘤责任后的保费如下:

注:因为产品投保规则限制,达尔文超越者、康乐一生2019必须捆绑身故返保额责任,康惠保2020版如果选择保至70岁,也必须捆绑身故返还保额责任。

为了方便分析,我们在保至70岁、保至终身两个维度下,点评五款产品附加恶性肿瘤二次赔付后的保费情况:

①在选择保至70岁时

从保费直观看来,优势依次是昆仑健康保>芯爱重疾险>康惠保2020版>达尔文超越者>康乐一生2019。

数字会给我们最直观的体验:

如果不想附加身故责任:昆仑健康保2.0账面保费最低。但是康惠保2020版的保费并没有多太多,女性仅仅高出2.9%,男性高出14.1%。不要忘了,康惠保2020版重疾前15年最高赔付150%,中症、轻症不仅保额高,而且赔付后,重疾赔付额度还能提升25%;

如果想附加身故责任:康惠保2020版性价比最高,其次是康乐一生2019,而达尔文超越者男性保费比康惠保2020版高出2.1%,女性高出4%。

②在选择保至终身时

如果不附加身故责任:保费优势依次是康惠保2020版>昆仑健康保>芯爱重疾险;

如果附加身故责任:保费优势依次是康惠保2020版>康乐一生2019>达尔文超越者。

简单概括一下,如果选择保至终身,那么在附加恶性肿瘤二次赔付的这几款产品里,无论是否附加身故责任,康惠保2020版保费性价比都是最高的,而其保费责任还占优。

三、投保建议

买保险保额一定要放在第一位,但也要考虑好预算情况,不能因为保费负担影响了生活质量。

购买重疾险时,一定要先把重疾保额做足。如果预算有限,我们甚至建议购买定期重疾险,解决当下的保障问题;只有在预算充裕的情况下,我们才建议考虑像恶性肿瘤多次赔付、重疾多次赔付、特定疾病这样的附加保障。具体建议如下:

如果预算有限,建议考虑不用附加身故责任的产品,比如康惠保的纯重疾保障,或昆仑健康保2.0、康惠保旗舰版,保至70岁;

如果预算宽裕,建议投保康惠保2020版的“重疾+中症+轻症”保至终身,对于因为体重、年龄、职业等问题,无法通过康惠保2020版投保条件的,可以尝试投保昆仑健康保2.0;

如果预算特别充足,而且看中恶性肿瘤二次赔付责任,放眼全市场,无论是否附加身故责任,康惠保2020版都是当下的不二之选。

当然保障是无法一次配齐的,一些因为预算有限选择定期重疾险,或者觉得保障不足的朋友,可以在未来经济宽裕的时候,适当加保。

查看产品详情:百年康惠保2020版产品详情

微信搜索“开心保保险”(kaixinbbx),查看更多保险干货,有任何保险问题都可和我沟通联系~