12月14日,中国证监会审核了6家公司首发,这6家公司分别是合肥常青机械、重庆建工集团、大连百傲化学、昆山科森科技、奇精机械、深圳同兴达科技,全部过会。

祝贺前瞻投顾客户——合肥常青机械股份有限公司顺利过会!

常青机械拟在上交所上市,发行新股数量为5100万股,公司股东不公开发售股份。

常青机械概况

2004年成立合肥常青机械制造有限责任公司,到2011年企业整体变更为合肥常青机械股份有限公司公司。公司一直致力于自主创新和技术开发,已形成较为完善的冲压、焊接技术研究开发体系,并拥有多项专利和技术成果。目前为江淮汽车、东风汽车、北汽福田、陕重汽等国内知名汽车厂家的供应商。历经多年发展,公司已由单一的冲压件加工生产模式转为模块化、自动化、多业务链的规模性汽车零部件制造企业。

公司主营业务为汽车冲压及焊接零部件的开发、生产与销售。拥有大中型冲压、机加工及焊接等各类设备3600余台套,产品4500多种。公司已成为国内少数能为商用车和乘用车同时进行大规模配套的汽车冲压及焊接零部件专业生产厂商。

公司的股权结构图:

主营产品分析:

按结构功能分类,汽车由发动机、底盘、车身、电气设备等部分构成。目前,公司的主要产品为乘用车、商用车、专用车的车身和底盘生产所需的冲压及焊接零部件。汽车冲压和焊接零部件是汽车的重要组成部分。

公司生产的车身冲压及焊接零部件泛指汽车外覆盖件部分,为汽车车身的主要构件,主要配套于乘用车、商用车、专用车等。公司生产的车身冲压及焊接零部件安装在车身上示意图:

公司生产的底盘冲压及焊接零部件为汽车底盘的主要构件,主要配套于商用车、专用车。

公司生产的底盘冲压及焊接零部件安装在车架总成上示意图:

行业的发展趋势

作为汽车整车制造的配套产业,我国汽车零部件行业是伴随着汽车产业的快速发展而发展起来的。

1、新能源汽车正在成为汽车产业转型发展的主要方向,未来的中国汽车市场仍将保持快速增长。

2、我国汽车零部件行业呈现快速增长的趋势,制造企业整体实力不断提升,整车厂商与零部件厂商之间的关系模式也在发生变更,发挥整车和零部件各自的优势,提高整个供应链的整体竞争力。

3、汽车冲压和焊接零部件作为零部件的重要组成部分,发展前景广阔。

企业竞争优势

1、汽车行业配套经验

国内较早从事并持续专注于汽车冲压及焊接零部件业务的专业生产企业,已在国内汽车配套产业链中积累了丰富的行业运作经验。公司具备敏锐的行业洞察力和快速的市场反应能力,能够较好的应对市场变化,在复杂、激烈的竞争中保持较高的运营效率。

2、研发能力

(1)公司研发机构设置

公司根据业务和技术研发的需要,成立了技术中心,承担公司的研发职能。设置了如下图的6个部门:

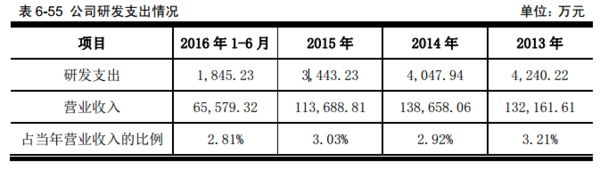

(2)研发投入

公司从事的而技术研发项目既有针对现有产品进行深度开发,也有根据行业技术的发展方向进行前瞻技术研究。截至2016年6月30日,公司技术中心从事技术研究工作的人员为137名,由高、中、初级技术人员梯次搭配。

报告期内研发费用构成及占营业收入比例的具体情况见下表:

主要财务数据

合并利润表主要数据

报告期内,公司利润主要来源于公司业务经营产生的利润,营业外收支金额对公司利润总额的影响较小。

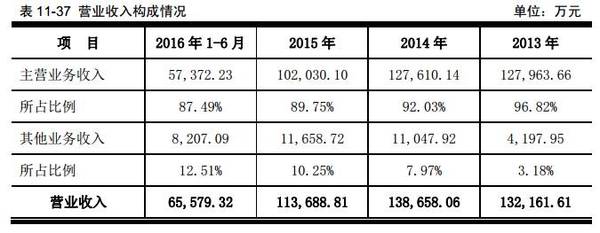

营业收入构成

(1)公司营业收入结构如下:

报告期内,公司营业收入以主营业务收入为主,公司主营业务收入占营业收入的比例超过了85%,主营业务突出。

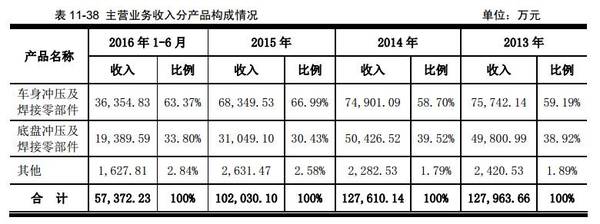

(2)主营业务收入构成

报告期,主营业务收入主要来源于车身冲压及焊接零部件和底盘冲压及焊接零部件。

(3)公司主营业务收入按区域分布情况如下

报告期内,公司主要配套客户为江淮汽车、奇瑞汽车等整车厂商,导致公司销售区域主要集中在华东地区。

主营业务成本

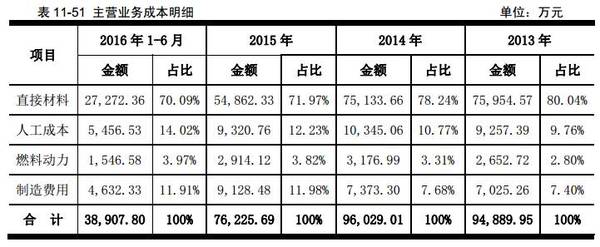

(1)报告期内,公司营业成本的构成情况如下:

公司营业成本主要由主营业务成本构成,2013年、2014年、2015年,主营业务成本占营业成本的比例分别是96.37%、90.32%和87.88%。

(2)主营业务成本按业务分类构成情况如下:

报告期各期,公司主营业务成本构成基本保持稳定,受钢材下降影响,直接材料占比逐年下降。

未来三年发展计划

(1)客户维护及开发计划

(2)模具技术研发计划

(3)成本控制计划

(4)组织结构深化调整计划

(5)人力资源计划

(6)再融资计划

(7)兼并收购计划

募投资金情况

下表是本次募集资金所投放的项目:

文章来源(前瞻投资顾问):http://www.qianzhanipo.com/news/new_con?id=159

=====================================================================

深圳市前瞻投资顾问有限公司是中国领先的IPO咨询服务机构,是国内IPO咨询行业的开创者和领导者。主要为境内外拟上市企业提供IPO咨询服务、融资并购服务、战略咨询服务以及市场研究服务(咨询电话:13923738080雷小姐)。目前,已为超过600家客户提供过境内外上市的咨询服务,是国内外多家知名券商、律所、会所、PE等中介机构,以及多个地方金融办、上市办的长期战略合作伙伴。

作为中国IPO咨询领域排名第一的机构,前瞻投顾服务的客户包括聚美优品、红星美凯龙、香飘飘、富安娜、香港珠宝、顾家家居、体坛传媒、万和电气、朗姿股份、珀莱雅、岭南控股、天际电器、鹏辉新能源、蜗牛数字、莱克电气、今天国际物流、太安堂药业等境内外上市公司,涉及电子商务、家居家具、快速消费品、电子电器、服饰、化妆品、新能源、网络游戏、物流、医药、娱乐传媒等50余个行业大类,客户范围遍布全国。