一、 社保归税的背景

社保由社保局根据企业自主申报的基数进行征收,企业为了更好的节约成本,大部分的企业不会以工资全额作为社保缴纳基数,甚至有不给员工缴纳社保的情况。社保局和税局系统不通,无法掌握个人实际的收入情况,仅根据企业自行申报的基数进行征收,征收的力度是比较松的。

原有的企事业单位员工现在到了退休年龄,依法领取退休金。由于当年社保制度不够完善,社保基金缴纳不足,补缴部分以及现在征缴的金额不能覆盖每年付出的养老金,造成了巨大的养老金支付缺口。

据网上公开资料显示:

人社部在2017年末的《中国社会保险发展年度报告》称,已有13个统计地区养老保险基金累计结余的可支付月数不足1年,其中,黑龙江省累计结余为负232亿元。

对此,国家做出了行动,2018年7月1日起建立养老保险中央调剂基金,中央统一调剂各省的养老金,借有钱省份的养老金填补没钱省份的养老金缺口。跨区域支付能救一时,救不了以后。

养老金缺口还是需要从根本上解决。

提高征缴额度。于是国家发文,2019年1月1日起,社保由原来的社保局征收改为税局征收,增加社保收入,也即增加养老金收入,添补缺口。

二 、个税调整背景

“中共十八届三中全会通过的《全面深化改革若干重大问题的决定》中,对深化财税体制改革要求下税收改革序列作出安排,指出了增值税、消费税、个人所得税、房地产税、资源税、环境保护税六大税种的改革方向,明确要“逐步建立综合与分类相结合的个人所得税制”。中共十九大报告指出,要加快建立现代财政制度,深化税收制度改革。2018年政府工作报告中进一步提出,要改革个人所得税,“提高个人所得税起征点,增加子女教育、大病医疗等专项费用扣除,合理减负,鼓励人民群众通过劳动增加收入、迈向富裕”。

简而言之就是通过税改,提高个人收入。

三 、社保归税务征收的变化

1.征收主体发生变化

原来由社保局征收改从2019年1月1日起改由税务局征收。

2.征缴力度加强

可能要求企业对以往漏缴、不足额缴纳的情况进行补缴,同时还要罚交滞纳金

3.部分行业成为重点征缴规范对象

这些行业包括餐饮、建筑、制造、物流、物业、汽车、劳务派遣、税务筹划公司

4.重点征缴地区

目前养老基金缺口大的省市将成为重点征缴规范的对象

四 、个税调整变化

1.起征点从3500元调整为5000元

个税3500元的起征点从2018年10月1日起调整为5000元

2.增加专项附加扣除

专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定

3.个人综合所得、经营所得、其他所得均需缴纳社保

附:个税一览

五 、社保归税的影响

对公司的影响

据51社保发布的数据,目前全国仅有30%的企业是按照法定要求缴纳社保,剩下的70%企业都没有100%依法缴纳。

(1)面临被补缴和处罚

社保归税政策出台之后,黑龙江、江苏等省份已经相继开出补缴清单和滞纳金。有些企业甚至要求补缴自企业成立以来所有欠缴金额。

(2)新政实施后成本急剧增加

社保归税务缴纳后,员工工资在税务眼里就是透明的了,是否依法足额缴纳社保一眼就能看出来。公司若不按员工实际收入缴纳社保,明显违法,最后也逃不过被追缴和罚款的结果;公司若是按员工实际收入缴纳社保,公司的成本加重,严重的情况甚至可能影响公司的经营存续。

对个人的影响

由于社保提高缴纳基数是双向的,随着缴纳基数的提升,个人缴纳的部分也因此提升,正常情况下,个人税后收入会减少。由于缴纳的部分最后都会进入个人的各个账户,个人的医保可用金额也在增加,退休之后养老金也会有所提升,作为个人的提前储蓄。这么算起来,个人收益并没有受损。

六、个税调整的影响

对公司的影响

(1)年终奖发放时间影响员工核算社保基数

2019年1月1日实施社保归税,2019年4月申报社保基数,基数的核算逻辑是上一年度的月平均工资,包括工资、奖金部分。

在2018年10月到12月发

这期间发的奖金核算到2019年的社保基数中,提高了2019年社保基数,增大公司成本

在2019年1月到4月发

这期间发的奖金核算到2020年的社保基数中,但对4月的社保基数申报可能会造成一定影响。因为2019年4月的社保基数申报规则目前还没有非常明确。

在2019年5月以后发

这期间发的奖金核算到2020年的社保基数中,但对4月的社保基数申报没有影响。

对个人的影响

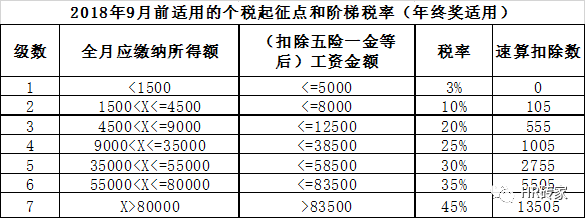

(1)起征点变化的分水岭,影响年终奖的计税

2018年9月前发放年终奖,年终奖的计税方法仍然沿用老的方式,计税较多

年终奖税后收入=年终奖金额-年终奖金额*对应的阶段费率-扣除数

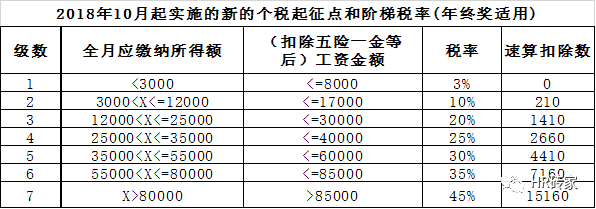

2018年10月后发放年终奖,年终奖的计税方法采用新的计税方式,计税减少

年终奖税后收入=年终奖金额-年终奖金额*对应的阶段费率-扣除数

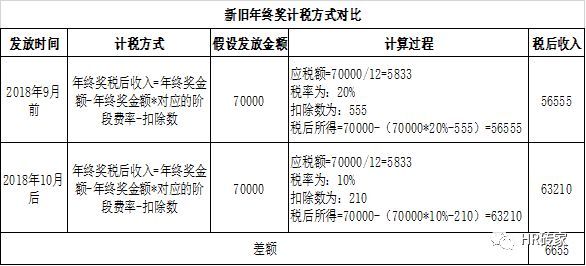

举例说明

年终奖金额越大,使用新税改方案员工收入提升越多

(2)年终奖是否一次性计税政策尚未明朗

2018年内,对每一个个人纳税人,全年一次性奖金计算征收个人所得税方法只允许采用一次的核算方式仍然适用。个人可以享受年终奖和月薪分开计税,降低税负,到手收入提升。

2019年起,全年一次性奖金计算征收个人所得税方法目前尚不明确。

七 、企业应对策略

(一)降低成本

【用工模式调整】

劳动关系转变为合伙人关系

将劳动关系转变为合伙人关系,有合伙人自行承担社保及税收

劳动关系转变为劳务关系

将劳动合同关系转变为劳务合同关系,由提供劳务方自行到社保局缴纳社保

劳动关系转变为非全日制

由全日制的劳动关系转变非全日制的兼职,由提供兼职服务方自行到社保局缴纳社保

内包

由原来的职能部门转变为内部承包,职能部门注册独立的机构,公司与这些注册的机构签订合作协议,社保由独立注册的机构自行缴纳

外包

将部分职能外包给专业机构为公司提供服务,公司与外包机构签订合作协议,社保由外包机构自行缴纳

【优化组织设计,提供人均效能】

优化组织流程和业务模式,提供人均效能,控制新增岗位需求

【从高税地区转移,寻找税收洼地】

部分地区为了刺激经济发展,在税收方面会给予税收优惠,在此设立公司,当地缴纳社保,获得政策及税收红利

【从高人力成本地区转移,寻找劳动力洼地红利】

将劳动密集型工作从高成本地区转移到低人力成本地区,如客服等,降低整体薪酬水平,也同步降低了社保缴纳基数

【公司注销】

经过经营评估,对于无法承受社保成本压力的,提前做好注销准备

(二)提高员工收入

【优化薪酬体系】

为员工建设职工食堂等

将餐补等原来发放福利方式转变为职工提供餐饮福利,作为税前列支扣减,降低扣税基数,提高员工收入

充分利用专项附加扣除

为员工购买商业保险,作为税前列支扣除,同时为员工提供额外保障;密切关注子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出作为税前列支扣除实施细则

【优化年终奖发放方式】

关注2019年年终奖计税方式。分析参见第六大点的年终奖发放影响。

八 、个人应对策略

密切关注有关个人所得税税前列支扣除的政策法规,根据法规做好相应的调整。