台积电黄金十年回顾

台积电的中年危机

昨日(1月17日),台积电举办了一场财报说明会。在会上,台积电方面表示,公司在去年营收月342亿美元,同比增长5.5%,毛利率为48.3%。如果折算成人民币,台积电在2018年每日收入2亿人民币。但正如很多分析师所说,台积电和很多其他半导体厂商一样,在2019年将迎来大挑战。台积电却指出,预估2019首季营收73至74亿美元,季减达21.27至22.34%。

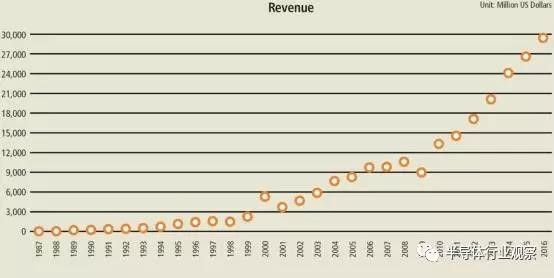

图 | 台积电在1987到2016的营收变化

但作为晶圆代工产业的开拓者,台积电变革了整个产业。尤其是最近十年,在他们的推动下,全球的集成电路产业发生了质的变化,也催生了不少巨头。如高通、博通、Nvidia和华为海思,都是在台积电的推动下成长起来的,他们也从过去十年获益不少。

在这里,我们回顾一下台积电的过去黄金十年,让大家对这个晶圆代工巨头有更充分的了解。同时我们还附上了过去十年的领先Fabless排名,让大家领略到从PC到移动转变过程中带来的芯片产业变迁。

2008年:40nm初露头角

按照台积电在4Q08法说会上的说法,他们当年半导体产品需求在Q3中期开始下降,在Q4出现了明显下滑,全球半导体产业在2008年收入预计比2007年下降了3%,并且在年底前没有看到任何需求复苏的迹象。

但是,台积电表示晶圆代工行业发展优于整体半导体产业,台积电的发展优于同行,在晶圆代工市场占比达到51%,2008年台积电营收以美元计增长了7.9%。台积电2008年在先进工艺推进上取得了优异的成绩,65纳米的占比从2008年初的10%提升到了年底的27%,在逻辑器件代工方面占比更是达到了80%。

此外,2008年台积电完成了40纳米工艺产品交付,首次展示了其32纳米代工技术。台积电也成为全球首个宣布28纳米为全工艺节点的代工厂。对于2009年展望,台积电认为2009年全球经济处于衰退状态,复苏的时机尚不确定,但台积电凭借健康的资产负债表和现金流能够安然度过这场危机,台积电将成为扮演最先进、创新、卓越的晶圆代工服务商。

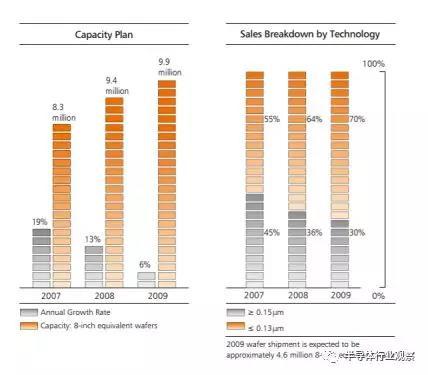

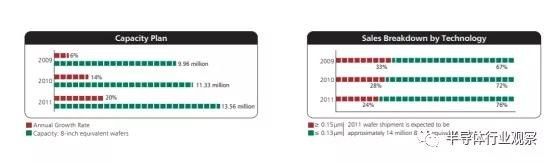

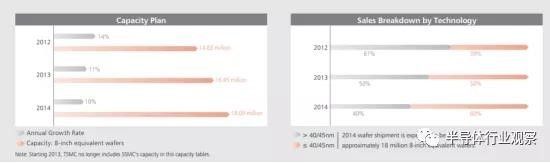

图 | 台积电2007-2009年产能计划和销售分布(来源:台积电2008年财报)

从台积电2008年的财报数据上我们可以看出,2008年台积电在纯晶圆代工方面营收一共106亿美元。从地理分布上看, 74%来自北美,13%来自亚太地区(不包括日本),10%来自欧洲,以及3%来自日本。从产品应用层面看,33%来自计算机业务,42%来自通信业务,19%来自消费产品业务,6%来自其他类别(如工业产品)。

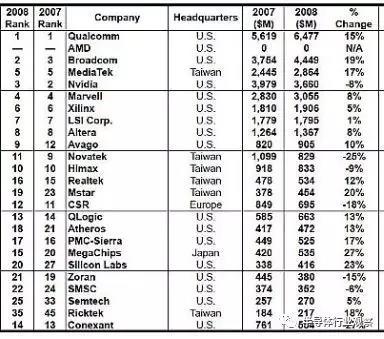

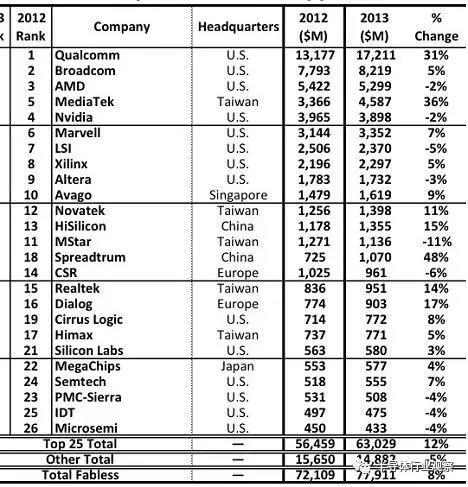

图 | 2008年的Fabless排名

2009年:严重的业绩下滑

在4Q09法说会上表示,台积电完美地应对了2009年全球经济带来的动荡,并进一步加强了公司的业务能力,让公司处于较强的竞争位置。台积电在2009年第一季度依然出现了严重的业绩下滑,随后以前所未有的速度实现了复苏。

2009年,台积电实现了40纳米量产和28纳米的开发,并且开始在20纳米上部署研发以确保代工上的领先优势。2010年,台积电将向着扩大专用制造领域的市场份额而努力,不断地开发尖端的工艺节点技术。台积电预计,全球经济复苏估计将延续到2011年,半导体产业预计将以超过10%的增长率发展,代工产业的增速将达到20%。台积电相信公司在2010年可以打破2008年的营收记录和2006年的净利润记录。

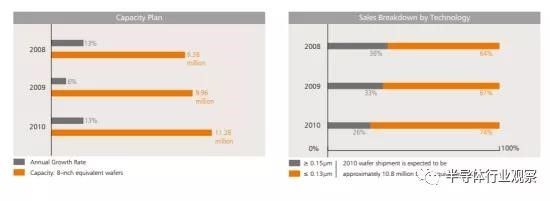

图 | 台积电2008-2010年产能计划和销售分布(来源:台积电2009年财报)

从台积电2009年的财报数据上我们可以看到,2009年台积电营收为90亿美元。从地理分布上看,69%来自总部位于北美的公司,15%来自亚太地区(不包括中国和日本),10%来自欧洲,3%来自中国,3%来自日本。从产品应用上看,28%收入来自计算机部门,41%来自通信,16%来自消费产品,15%来自其他类别(如工业产品)。

图 | 2009年TOP 25 Fabless的排名

2010:强势复苏

台积电在4Q10法说会上表示,2010是台积电营收和利润双创历史记录的一年。2010年台积电所有晶圆代工厂满负荷运转,并实现了14%的产能提升,为450多家客户生产了超过8300种产品。其中,40/45纳米实现全面量产,营收占比达到了17%,28纳米开始和客户预约订单。台积电在2010年法说会重申经济复苏将持续到2011年,预测2011年半导体产业增长率为5%,晶圆代工产业将有15%的增速。

图 | 台积电2009-2011产能计划和销售分布(来源:台积电2010年财报)

从台积电2010年的财报数据我们可以看到,以美元计算,2010年台积电的综合收入为131.2亿美元,净收入为51.3亿美元,营业利润率从2009年的31.1%提升到了38.5%。从地理分布来看,2010年台积电67%来自总部位于北美的公司,15%来自亚太地区(不包括中国和日本),11%来自欧洲,3%来自中国,4%来自日本。从产品应用来看,27%来自计算机行业,43%来自通信行业,13%来自消费品行业,17%来自其他行业类别(如工业产品)。

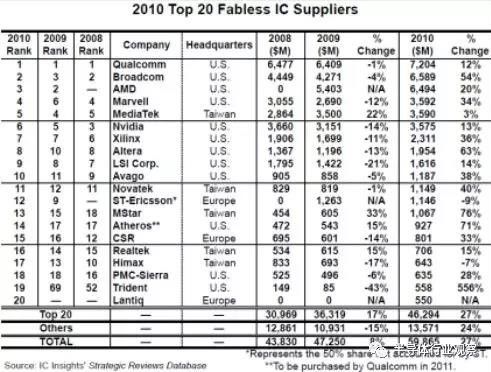

图 | 2010年世界排名前20的Fabless

2011:充满挑战

在4Q11法说会上,台积电表示,2011年是充满挑战的一年,因为全球半导体市场增长接近于零,而且随着时间的推移,2012年的前景不断恶化。以美元计,2011台积电实现了9.2%的营收增长。虽然营业环境恶劣,但是台积电在2011年迅速扩大了40纳米份额,实现了28纳米批量生产,并开发了20纳米。

2011年,台积电展示了一个功能齐全的产品子系统,具有内置无源元件的逻辑芯片,全部制造和组装在台积电,使用台积电专有的基板上晶圆芯片(CoWoSTM)技术。2012年,硅晶圆代工预计有10%的增长率,台积电将在2012下半年进行20纳米的试产。

台积电认为,智能手机和平板电脑等移动计算产品将继续成为杀手级应用在未来十年的半导体行业。这些新设备以及通信产品能够广泛使用需要更复杂的半导体技术。台积电预计,从2011年到2016半导体产业将会有超过4%的年复合增长率。

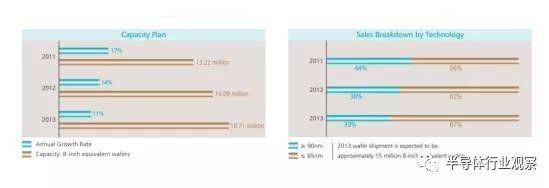

图 | 台积电2010-2012产能计划和销售分布(来源:台积电2011年财报)

从台积电2011年的财报数据可以看到,以美元计算,2011年台积电的综合收入为145.4亿美元,净收入为45.7亿美元,净利润率为33.1%,比2010的37.9%下降了7.1个百分点。从地域分布来看,2011年台积电营收69%来自总部设在北美的公司,14%来自亚太地区(不包括中国和日本),9%来自欧洲,4%来自中国,4%来自日本。从产品应用上看, 22%来自计算机部门,49%来自通讯行业,10%来自消费品行业,19%来自工业产品等其他行业。

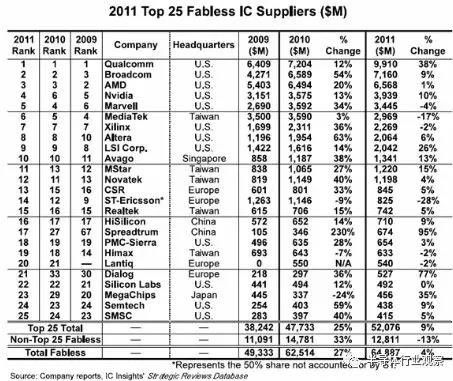

图 | 2011年世界排名前25的Fabless

2012:营收创纪录

台积电在4Q12法说会上表示,公司在当年实现了创记录的营收和利润。虽然全球经济增速放缓让半导体产业营收收到了影响,但是凭借平板电脑和智能手机等移动IC的强劲需求,台积电依然完成了出色的营业成绩。2012年,台积电产能迅速转向28纳米,出货量比2011年增长了30倍。凭借着先进的工艺,台积电在中国的移动IC市场具有领导地位。

2012年,台积电20纳米FinFET产线正在建设中,已经开始接受客户20纳米工艺的试产,16纳米进入定义和研发阶段。台积电预计,未来移动终端产品将改变人们的生活,公司将继续创新。

图 | 台积电2011-2013产能计划和销售分布(来源:台积电2012财报)

从台积电2012年的财报数据可以看到,以美元计算,2012年台积电的综合收入为171.2亿美元,净收入为56.2亿美元。净利润率为32.8%,比2011年的31.4%提高了1.4个百分点。在地域分布上看,2012年台积电销售额中69%来自总部设在美国的公司,14%来自亚太地区(不包括中国和日本),来自欧洲的9%,来自中国的5%,3%来自日本。从产品应用层面看,台积电19%净销售额来自于计算机行业,50%来自通信,9%来自消费者产品,22%来自工业和标准产品。

图 | 2012年的Fabless表现

2013: 引入FinFET

台积电在4Q13法说会上表示,由于更高性能和更低功耗的需求,2013年台积电28纳米出货量和收入快速增长,占据了超过80%的该细分技术节点的市场份额。2013年,台积电在20纳米上可以接受客户的流片,预计增长速度将超过28纳米,成为此后台积电的营业支柱。2013年,先进技术(40/45纳米及以上)占台积电晶圆总收入的50%。

由于采用FinFET晶体管结构,16纳米获得了更好的性能,已经在2013年11月份进行风险试产。此外,台积电在2013年还开始了10纳米工艺的研发。台积电预计,2013年后面的五年内,每年半导体产业的增长率仅为3%-5%,代工工艺将迈入更具竞争力的10纳米,甚至是7纳米。台积电计划在2014年的产能扩张上投入约95-10亿美元的资本。

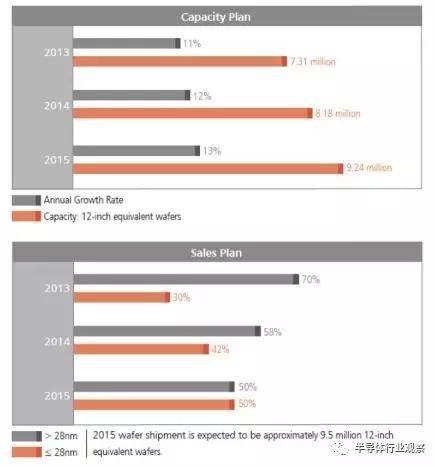

图 | 台积电2012-2014产能计划和销售分布(来源:台积电2013财报)

从台积电2013的财报数据可以看出,以美元计算,2013年台积电的综合收入为201.1亿美元,净收入为63.4亿美元。净利润率为31.5%,下降1.3个百分点。从地域分布上看,台积电2013年营收71%来自总部位于北美的公司, 13%来自亚太地区(不包括中国和日本),7%来自欧洲, 6%来自中国, 3%来自日本。从产品应用层面看,台积电15%的营收来自计算机部门,54%来自通信,10%来自消费产品,21%来自工业和标准产品。

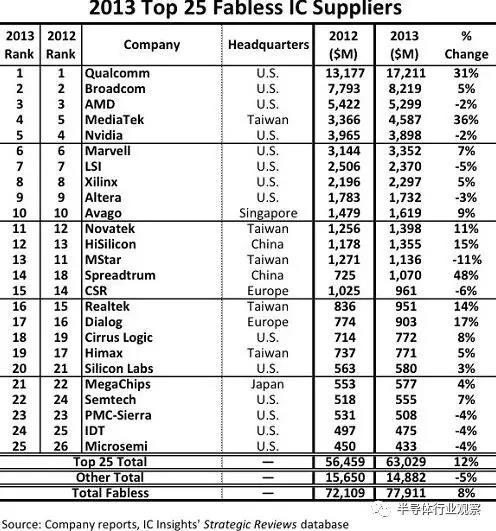

图 | 2013年的TOP25 Fabless

2014:28nm风头正盛

2015年.台积电在4Q14法说会上表示,2014年台积电实现了创纪录的营收和利润,主要得益于28纳米技术的强劲需求以及客户对20纳米片上系统(SoC)代工的快速接受和需求提升。其中,28纳米贡献了42%的营业收入。20纳米工艺打造了2014年最畅销的智能手机处理器,为16纳米节点FinFET解决方案奠定了基础。台积电的16 FinFET Plus于2014年12月按计划完成技术认证,并开始为客户进行风险试产。

2014年,台积电7纳米技术进入了高级开发阶段。台积电预计,功能强大且价格合理的智能手机和平板电脑将为台积电的业务增长提供持续的动力,公司开始关注物联网领域的发展,物联网需要具有处理能力、连接性、超低功耗、各种传感器和系统级集成的半导体,包括高级封装都将在未来为台积电带来大量订单。

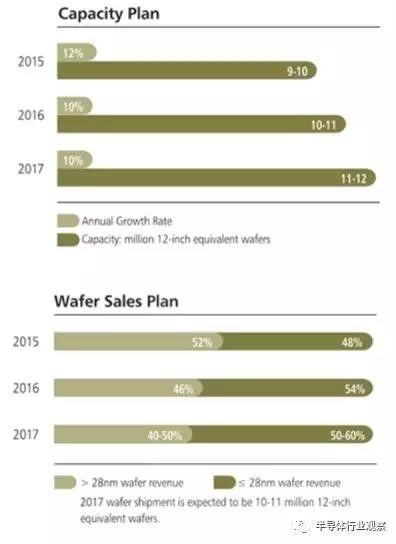

图 | 台积电2013-2015年产能计划和销售分布(来源:台积电2014年财报)

从台积电2014年财报数据可以看出,以美元计算,2014年台积电的综合收入为251.7亿美元,净收入为87.1亿美元,净利润率为34.6%,比2013年的31.5%提高了3.1个百分点。从地域分布上看,2014年台积电营收69%来自北美, 13%来自亚太地区(不包括中国和日本), 7%来自中国;,6%来自欧洲,5%来自日本。从产品应用层面看,2014年台积电10%的净收入来自计算机部门,59%来自通信,10%来自消费产品,21%来自工业和标准产品。

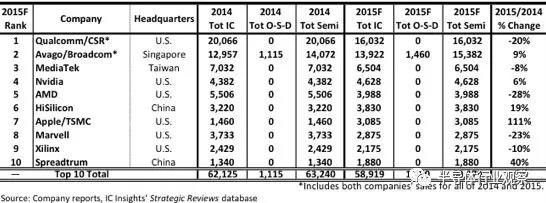

图 | 2014年TOP 25 FABLESS

2015:代工占比进一步提升

台积电在4Q15法说会上表示,2015年是台积电创纪录的一年,台积电在全球半导体行业充满挑战的商业环境中取得了创纪录的收入和利润,并取得了重大的技术突破。2015年全球经济发展疲软阻碍了半导体的发展,延长了库存调整周期,但是台积电在先进工艺方面受益。

2015年,台积电20纳米订单增加了一倍,16纳米FinFET工艺也被成功引入,两者共展2015年晶圆代工市场的20%。10纳米取得了良好的进展并且完成了技术认证,7纳米方面在产量和良率上都得到了提升。

2015年,台积电在晶圆代工市场的占比进一步提升,达到了55%。台积电预测2016年全球经济复苏将带动半导体行业的增长,不过产品的货期依然不会稳定。2016年及以后,智能汽车、无人机、机器人、虚拟现实/增强现实、人工智能和可穿戴设备中连接或“智能”设备的兴起将对处理器速度和功能显着提高有强劲需求。

图 | 台积电2014-2016年产能计划和销售分布(来源:台积电2015年财报)

从台积电2015年的财报数据可以看出,以美元计算,2015年台积电的综合收入为266.1亿美元,净收入为96.7亿美元。净利润率为36.3%,比2015年同期的34.6%增加了1.7个百分点。从地域分布看,台积电2015年营收68%来自北美,12%来自亚太地区(不包括中国和日本) 8%来自中国, 7%来自欧洲、中东和非洲,5%来自日本。从产品应用层面看8%来自计算机部门,61%来自通信,8%来自消费者产品,23%来自工业和标准产品。

图 | 2015年TOP 10 Fabless

2016:10nm成功量产

台积电在4Q16法说会表示,2016年是台积电的好年景,因为我们创造了另一年创纪录的收入和盈利。毛利率和营业利润率同时创造新高。台积电的增长主要得益于台积电通过成为世界逻辑IC行业技术和能力的可信赖提供商,为整个半导体行业的增长赢得溢价的能力。2016年,台积电在16纳米的收入增长了五倍多,达到晶圆总收入的20%以上。

10纳米成功量产了客户产品,7纳米完成了技术认证。台积电在整个半导体代工板块中的市场份额在过去七年中连续上升,并在2016年达到56%。台积电对2017年半导体产业表达乐观,2017年全球半导体销售额和智能手机出货量增速分别达 4%和 6%。台积电将在2017年推出自己的12纳米先进工艺,为低端电力市场提供服务。

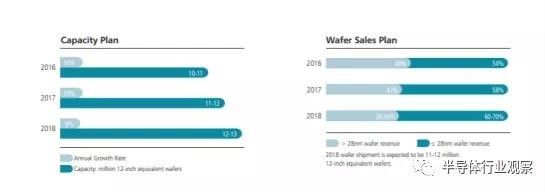

图 | 台积电2015-2017产能计划和销售分布(来源:台积电2016年财报)

以美元计算,台积电的综合收入为294.3亿美元,净收入为103.8亿美元。净利润率为35.3%,比去年同期的36.3%下降1.0个百分点。从区域分布上看,2016年台积电营收65%来自北美,15%来自亚太地区(不包括中国和日本), 9%来自中国, 6%来自欧洲、中东和非洲, 5%来自日本。从产品应用层面来看,计算机部门占8%,通信占62%,消费产品占9%,工业和标准产品占21%。

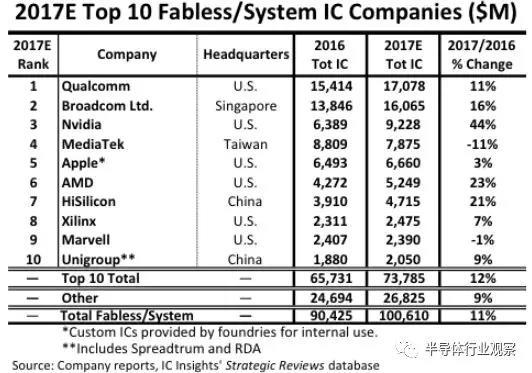

2017:7nm量产

台积电在4Q17法说会表示,2017年是台积电实现稳健增长的一年,在收入、净利润和每股收益上都创造了记录。领先的代工技术让台积电抓住了移动设备、高性能计算、物联网和汽车半导体的机遇,为台积电在未来几年建立了强劲的发展势头。2017年,台积电继续在尖端工艺技术方面取得重大进展,10纳米工艺订单以创记录的方式激增,已经占据晶圆代工总收入的10%,7纳米开始从研发走向了生产。台积电在整个半导体代工板块中的市场份额在过去八年中连续上升,2017年达到56%。未来,台积电将继续推进半导体工艺技术,加强制造能力,以满足客户不断增长的需求,并始终站在最前沿,以释放创新。

图 | 台积电2016-2018年产能计划和销售分布(来源:台积电2017年财报)

从台积电2017年财报数据可以看出,2017年台积电综合收入总额为9774.5亿新台币,比2016年增长3.1%,净收入3341.1亿元新台币,净利润率为35.1%,比2016年的35.3降0.2个百分点百分。从地域分布来看,台积电2017年营收64%来自北美,11%来自亚太地区(不包括中国和日本),11%来自中国,7%来自欧洲、中东和非洲,7%来自日本。从产品应用上看10%来自计算机部门,59%来自通信,8%来自通信消费品,23%来自工业和标准产品。

图 | 2017年TOP10 Fabless

2018:勉强达标

昨日,台积电公布2018年第四季度财务报告,2018年第四季度台积电营收约635.54亿元人民币(合2897.7亿元新台币),同比增长4.4%;税后利润约219亿元人民币(999.8亿元新台币),同比增长0.7%。据介绍,台积电去年全年营收额达1.03兆元、净利达3511.26亿元,均为历史新高。不过,当谈及2019第一季的展望时,则大大出乎法人圈意料。

法说会前,多数分析师预期,受中美贸易战、半导体景气趋缓、智慧型手机销售不佳等影响,台积电2019首季营收恐衰退15至20%。

但台积电却指出,预估2019首季营收73至74亿美元,季减达21.27至22.34%,不仅高过多数分析师预估,更创下史上第三高跌幅,仅次于金融海啸来袭时,2008年第四季季减30.56%,2009年第一季季减38.82%,。

而2019年预估首季毛利率43至45%,营益率31至33%,也未守住市场预期的防线47.5%、36.8%。

至于过去设下的2019全年营收成长5至10%目标,台积电总裁魏哲家也改口,「今年只会稍微成长」。换言之,成长率可能约3%或更低。

还好,2018/2019年的资本支出,台积电仅微幅缩减,仍维持在100至110亿美元间,符合法人圈原先期待的100亿美元。

台积电财务长何丽梅解释,2018/2019年资本支出主要投入5纳米先进制程,目前仅依景气预测稍微缩减,「not a big deal(没什么大不了)。」

尽管营收展望不如市场预期,台积电仍对7纳米制程信心满满。发言人孙又文强调,7纳米制程广泛应用在手机、高速运算、汽车电子,会是支撑台积电2019的成长动能。

特别是采用极紫外光(EUV)设备制造的7纳米强化版,将在2019年第二季量产,和7纳米一般版预计将占台积电2019财年营收25%,较2018年的10%大幅成长。

然而,就算7纳米再强,也难挡大环境因素。iPhone销售欠佳,孙又文坦言,不仅苹果受影响,就连生产、设计iPhone元件的其他厂商也受影响。「是系统性的冲击,」一位外资分析师解释。