前段时间,有朋友看到圈儿里的保险理财师在疯狂刷屏,条条状态不离“开门红”,说是“财富盛宴,错过一天,再等一年”?好奇问我,“开门红”真这么神奇?

拖到今天,就“开门红”这事儿聊聊。毕竟,到这个月底所谓“开门红”就正式结束了,看是不是要赶着这趟机会赶紧把保险买了。

什么是开门红?

作为寿险公司一种营销方式,“开门红”专指从每年国庆节后到来年春节前,为了提高销售业绩而专发投资理财型保险,为全年业绩夺个好彩头的营销现象。和月底、年底的时候银行集中发行收益较高的银行理财产品类似,也特别像某宝的双十一。

在此期间,保险公司会针对性发行“爆款”产品,给出更宽容的核保政策、更大的优惠力度,而且往往会持续到季度结束。

那所谓这些“爆款”产品,甚至用饥饿营销打造理财产品抢购的场面,其本质上就是年金保险。年金保险,就是“开门红”这葫芦里卖的“药”。

什么是年金保险?

说起年金保险,就不得不提一个故事,这个故事和美丽的斯坦福大学有关。

话说斯坦福大学在创立之初,财务上是完全依赖斯坦福夫妇的。可不久,老斯坦福去世了,其在公司的资产均被冻结,斯坦福大学立时陷入了财务危机差点关门。这时候,老斯坦福生前为夫人购买的一份年金其了关键作用。通过这份年金,夫人每年能够领取1万美元,而当时教授工资也才350美元/年。

正是靠着这笔年金,斯坦福大学撑过了最难熬的几年。也正是因为这紧要关头补充的现金流,承载夫妇二人梦想的斯坦福大学才没有被迫关闭。

年金保险,简单来说是在被保险人生存期间,按照约定的金额、在约定期限内,有规则的、定期的给付保险金的保险。而因为通常是按年度周期给付,因此称为年金保险。

既然属于保险,也就自然属于众多理财工具中的一种。接下来,我们试从一款理财的三个通识维度:安全性、收益性、灵活性,来分别解析一下。

年金的三个错觉

错觉一:安全性=保本?

在保险理财师口中,这是款本金安全的理财产品,保本?错觉!

首先,对于保险严格意义上没有“本金”这个说法。姑且不论说法的严谨性与否,所谓的“保本”对于年金来说,一定要附上时间。年金保险一般到第5-10年时,不考虑资金的时间价值,保单的现金价值和生存金等权益的总和才和缴纳的全部保费相当。所以在缴费期甚至在保单的5-10年之内如果退保,都是有一定损失的,这期间,年金并不保本。

错觉二:收益听上去很浮夸?5%复利增值?

保险理财师念叨“复利+时间=原子弹”、“300万复利最后能拿1个亿”?错觉!

这里有两个错觉。

其一,分红型年金的红利并不确定。所谓300万复利最后拿1个亿,是利益演示表按照预估的红利水平演算出的数字,并不在合同中的确定利益。区分清楚预测数字和实际水平,别被偷换概念。

其二,5%、5.5%,但凡大家明确听到的收益数值,多指与年金组合万能险的”结算利率“,并不是实际保单的收益率。并不是本金按照5%复利增值,而是每年返还的生存金按结算利率复利计息。年金保单目前整体的收益水平一般约3%~5%左右。单论收益率,并不算高。

错觉三:万能账户随时追加随时领取,急用钱能贷出保费的80%?

保险理财师声称年金账户像银行,随用随取,随余随存,急用钱还能贷出八成的本金用还不影响收益?错觉!

保险最大的特点就是不灵活,而在去年保监会134号文件出台后,市面上年金都做了整改,灵活性更受到了限制。追加和领取都不再随意,且会收取一定比例的费用。对于急用钱时,仍然可以保单贷款,但是指贷出现金价值的80%而不是保费的80%。对于年金保单5-10年左右,现金价值和本金差距还是较大的。

年金的三个真相

那一个既不保本,收益又不高,急用钱还不灵活的工具究竟意义何在呢?

别急,我们再来看看年金的真相:

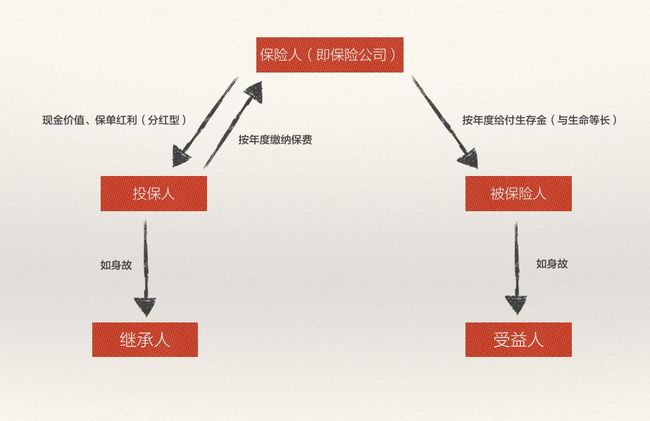

为了便于说明,简单画了份年金法律关系示意图。虽然已经足够简单了,但依然能看出年金严谨的法律结构。

投保人向保险人(即保险公司)缴纳保费,保险人则按照约定按年度给付被保险人生存金,该保单的现金价值和红利归属投保人,生存金归属被保险人。如果被保险人身故,则年金终止,受益人领取受益金;如投保人身故,则保单成为投保人法定继承人的遗产(另有约定除外)。投保人和被保险人可以是同一人,受益人和投保人也可以是同一人。

真相一:安全性 = 确权!

根据《保险法》、《合同法》等相关法律的法条,保单(及现金价值)、生存金、红利甚至身故受益金,其所有权和控制权均有明确法律归属,且之间的法律关系都可在事前约定,并有明确的法律合同作为依据,且可随投保人和被保险人的意愿进行更改。

《合同法》保障合同有效,《保险法》保障保险资产免于司法冻结,这也就是老斯坦福连银行存款在内的资产都被冻结而年金依然有效力的原因。再者,年金保单因有明确的资金来源和资金路径,让其在财产的婚内保全和婚前隔离领域也大有作为,这才是年金的安全性。

真相二:收益性 = 和生命等长的确定性收益

在众多的理财工具中,唯有年金能做到和生命等长的收益周期,这不可替代性就已经让年金的价值不言自明。如果在未来不得不面对低利率、零利率甚至负利率环境(如现在很多发达国家),年金锁定的3~5%的收益区间虽然当下不高,但结合复利,会让一部分资产在未来的理财环境占有极大的主动权。它通过创造了一笔和人生命等长的现金流,帮助我们(或家庭)降低了未来某个时点因为现金流波动而带来的风险。单利不高,却稳健增值,超长周期的确定性,是它的收益特点。

真相三:灵活性 = 不灵活就对了

年金,就是压箱底的资产,能放进年金的钱,一定是对时下生活影响不大的钱。唯有不灵活,才能留的住,才能让这部分资产抵抗人性的短视和贪婪,耐心的享受复利增值,成为时间的玫瑰在以后你真正需要的时候绽放。

要不要赶开门红的末班车

听完年金的分析,眼看这季度“开门红”就结束了,是不是应该来点儿呢?

个人认为,买保险不必心急。

前文提到,出了“爆款”产品,其实这个期间,还有更宽松的核保政策和优惠力度。所以对于一些身体状况并乐观的朋友,想借由这个机缘投保,确是个好机会,不要错过;或者本就有需求但在观望,趁现在促销优惠力度大,赶紧决定也能让自己利益最大化。

但对于其他朋友,还是回归需求本身吧。

作为一款超长周期(10年以上)的理财工具,年金的极强的确定性,让它广泛应用于为家庭储备子女教育金、养老金或者婚事、家族财富传承等大额资金的规划。

但正因为年金的这些特点,所以需要我们更早的做出规划和决定,才能为复利预留出充分的时间。一般来说,在宝宝6岁前规划教育金,成人在40岁前规划养老金,才会有更好的效果!

关于年金,还有什么困惑或疑问吗?欢迎评论或后台留言~