12 Python总结之蒙特卡洛模拟

蒙特卡洛模拟

蒙特卡洛模拟是金融学和数值科学中最重要的算法之一。它之所以重要,是因为在期权定价或者风险管理问题上有很强的能力。和其它数值方法相比,蒙特卡洛方法很容易处理高维问题,在这种问题上复杂度和计算需求通常以线性方式增大。

蒙特卡洛方法的缺点是:它本身是高计算需求的,即使对于相当简单的问题也往往需要海量的计算。因此,必须高效的实现蒙特卡洛算法。

下面使用不同的方法实现蒙特卡洛算法

1.Scipy

2.纯Python

3.向量化Numpy

4.全向量化Numpy

方法一:Scipy

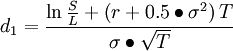

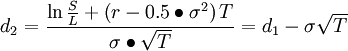

欧式看涨期权的定价公式Black-Scholes-Merton(1973):

其中:

C—期权初始合理价格

L—期权交割价格

S—所交易金融资产现价

T—期权有效期

r—连续复利计无风险利率

σ2—年度化方差

# 导用到的库

from math import log, sqrt, exp

from scipy import stats

# 期权的定价计算,根据公式1.

def bsm_call_value(S_0, K, T, r, sigma):

S_0 = float(S_0)

d_1 = (log(S_0 / K) + (r + 0.5 *sigma **2) *T)/(sigma * sqrt(T))

d_2 = (log(S_0 / K) + (r - 0.5 *sigma **2) *T)/(sigma * sqrt(T))

C_0 = (S_0 * stats.norm.cdf(d_1, 0.0, 1.0) - K * exp(-r * T) * stats.norm.cdf(d_2, 0.0, 1.0))

return C_0

# 计算的一些初始值

S_0 = 100.0 # 股票或指数初始的价格;

K = 105 # 行权价格

T = 1.0 # 期权的到期年限(距离到期日时间间隔)

r = 0.05 # 无风险利率

sigma = 0.2 # 波动率(收益标准差)

# 到期期权价值

%time print (bsm_call_value(S_0, K, T, r, sigma))

8.021352235143176

Wall time: 511 µs

方法二:Python

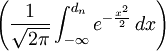

下面的计算仍基于BSM(balck-scholes-merton),模型中的高风险标识(股票指数)在风险中立的情况下遵循以随机微分方程(SDE)表示的布朗运动.

# 导入python模块

from time import time

from math import exp, sqrt, log

from random import gauss, seed

seed(2000)

# 计算的一些初始值

S_0 = 100.0 # 股票或指数初始的价格;

K = 105 # 行权价格

T = 1.0 # 期权的到期年限(距离到期日时间间隔)

r = 0.05 # 无风险利率

sigma = 0.2 # 波动率(收益标准差)

M = 50 # number of time steps

dt = T/M # time enterval

I = 20000 # number of simulation

start = time()

S = [] #

for i in range(I):

path = [] # 时间间隔上的模拟路径

for t in range(M+1):

if t==0:

path.append(S_0)

else:

z = gauss(0.0, 1.0)

S_t = path[t-1] * exp((r-0.5*sigma**2) * dt + sigma * sqrt(dt) * z)

path.append(S_t)

S.append(path)

# 计算期权现值

C_0 = exp(-r * T) *sum([max(path[-1] -K, 0) for path in S])/I

total_time = time() - start

print ('European Option value %.6f'% C_0)

print ('total time is %.6f seconds'% total_time)

European Option value 8.159995

total time is 1.616999 seconds

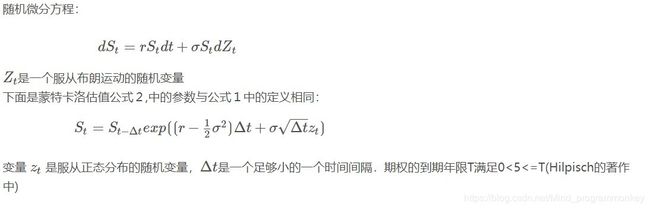

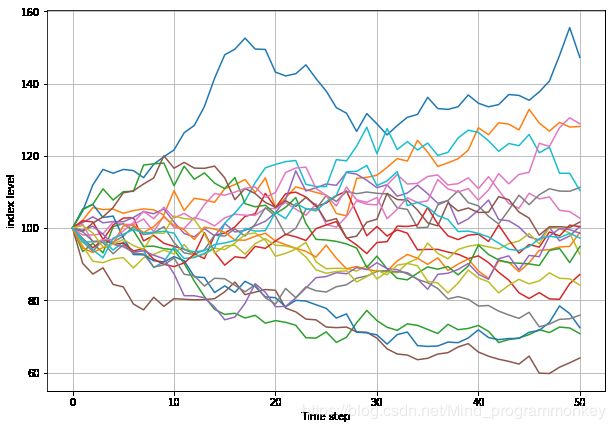

前三十条模拟路径

# 选取部分模拟路径可视化

import matplotlib.pyplot as plt

%matplotlib inline

plt.figure(figsize=(10,7))

plt.grid(True)

plt.xlabel('Time step')

plt.ylabel('index level')

for i in range(30):

plt.plot(S[i])

方法三: 向量化的Numpy

使用numpy的一些数组,来减少运算

# 导入模块

import numpy as np

from time import time

# 计算的一些初始值

S_0 = 100.0 # 股票或指数初始的价格;

K = 105 # 行权价格

T = 1.0 # 期权的到期年限(距离到期日时间间隔)

r = 0.05 # 无风险利率

sigma = 0.2 # 波动率(收益标准差)

M = 50 # number of time steps

dt = T/M # time enterval

I = 20000 # number of simulation

# 20000条模拟路径,每条路径50个时间步数

S = np.zeros((M+1, I))

S[0] = S_0

np.random.seed(2000)

start = time()

for t in range(1, M+1):

z = np.random.standard_normal(I)

S[t] = S[t-1] * np.exp((r- 0.5 * sigma **2)* dt + sigma * np.sqrt(dt)*z)

C_0 = np.exp(-r * T)* np.sum(np.maximum(S[-1] - K, 0))/I

end = time()

# 估值结果

print ('total time is %.6f seconds'%(end-start))

print ('European Option Value %.6f'%C_0)

total time is 0.039680 seconds

European Option Value 7.993282

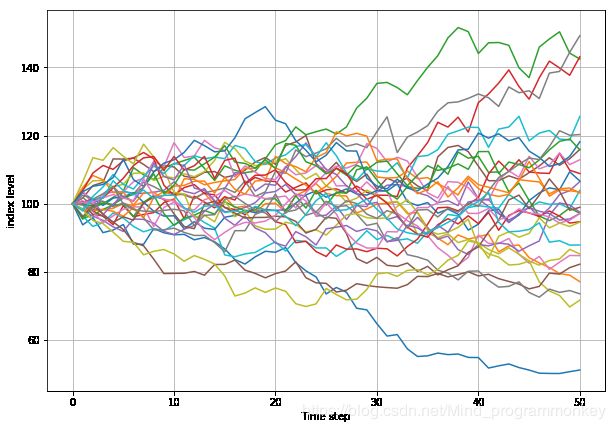

前20条模拟路径

# 前20条模拟路径

import matplotlib.pyplot as plt

%matplotlib inline

plt.figure(figsize=(10,7))

plt.grid(True)

plt.xlabel('Time step')

plt.ylabel('index level')

for i in range(20):

plt.plot(S.T[i])

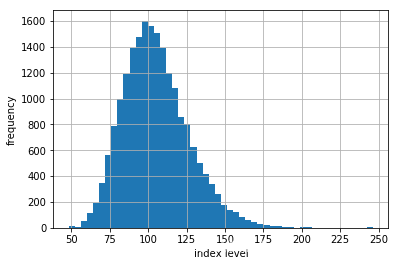

到期指数模拟水平

# 到期时所有模拟指数水平的频率直方图

%matplotlib inline

plt.hist(S[-1], bins=50)

plt.grid(True)

plt.xlabel('index level')

plt.ylabel('frequency')

Text(0, 0.5, 'frequency')

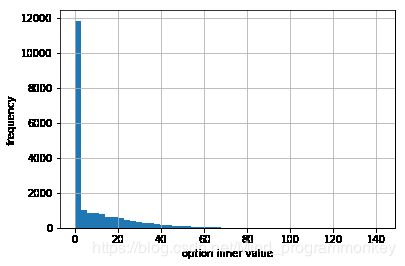

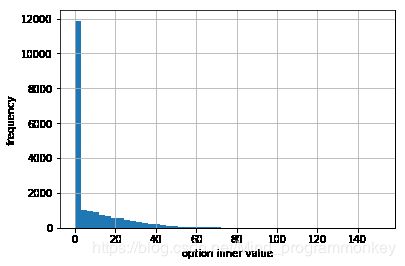

到期期权内在价值

# 模拟期权到期日的内在价值

%matplotlib inline

plt.hist(np.maximum(S[-1]-K, 0), bins=50)

plt.grid(True)

plt.xlabel('option inner value')

plt.ylabel('frequency')

Text(0, 0.5, 'frequency')

方法四:全向量化的Numpy

import numpy as np

from time import time

# 计算的一些初始值

S_0 = 100.0 # 股票或指数初始的价格;

K = 105 # 行权价格

T = 1.0 # 期权的到期年限(距离到期日时间间隔)

r = 0.05 # 无风险利率

sigma = 0.2 # 波动率(收益标准差)

M = 50 # number of time steps

dt = T/M # time enterval

I = 20000 # number of simulation

np.random.seed(2000)

start = time()

# 生成一个随机变量的数组,M+1行,I列

# 同时计算出没一条路径,每一个时间点的指数水平的增量

# np.cumsum(axis=0),在列的方向上进行累加得到每一个时间步数上的指数水平

S = S_0 * np.exp(np.cumsum((r - 0.5*sigma **2) *dt +sigma *np.sqrt(dt) *np.random.standard_normal((M+1, I)),axis=0))

S [0] = S_0

C_0 = np.exp(-r * T) * np.sum(np.maximum(S[-1] - K, 0))/I

end = time()

print ('toatl time is %.6f seconds'%(end-start))

print ('Europaen Option Value %.6f'%C_0)

toatl time is 0.077348 seconds

Europaen Option Value 8.113643

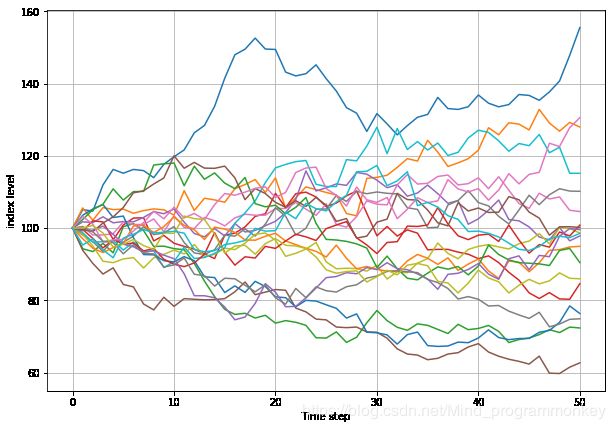

前20条模拟路径

# 前20条模拟路径

import matplotlib.pyplot as plt

%matplotlib inline

plt.figure(figsize=(10,7))

plt.grid(True)

plt.xlabel('Time step')

plt.ylabel('index level')

plt.plot(S[:,:20])

[,

,

,

,

,

,

,

,

,

,

,

,

,

,

,

,

,

,

,

]

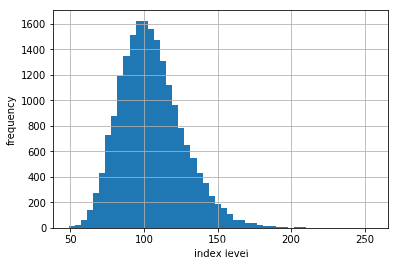

模拟到期指数水平

# 到期时所有模拟指数水平的频率直方图

import matplotlib.pyplot as plt

%matplotlib inline

plt.hist(S[-1], bins=50)

plt.grid(True)

plt.xlabel('index level')

plt.ylabel('frequency')

Text(0, 0.5, 'frequency')

模拟到期期权内在价值

# 模拟期权到期日的内在价值

%matplotlib inline

plt.hist(np.maximum(S[-1]-K, 0), bins=50)

plt.grid(True)

plt.xlabel('option inner value')

plt.ylabel('frequency')

Text(0, 0.5, 'frequency')

sum(S[-1] < K) # 在两万次模拟中超过一万次到期期权内在价值为0

10748

结果对比

1.Scipy,估值结果:8.021352,耗时:511 µs

2.Python,估值结果:8.159995,耗时:1.616999s

3.向量化Numpy,估值结果:7.993282,耗时:0.039680s

4.完全向量化Numpy,估值结果:8.113643,耗时:0.077348

Scipy,用时最短是因为,沒有进行20000次的模拟估值.其他三个方法进行了20000次的模拟,基于Numpy的计算方法速度比较快.