日本消费社会演变史 —— 窥见未来 20 年的中国

Michael Fang,毕业于日本早稻田大学数学系,现任职于京东投资部,长期关注中国和日本的大消费领域(零售为主)。

作者 I Michael Fang

来源 I 42章经

(ID:myfortytwo)

我在日本看零售企业时,有一种看到未来中国的感觉。所以今天我想探讨三件事情:为什么要学日本,要向日本学什么,以及怎么样去学日本。

展开来讲,我们通过看日本整个宏观社会和业态变迁背后演变的规律,来找中国未来零售业会有什么样的机会存在。然后再从具体的企业着手,去看日本零售业态出现一些结构性变革的时间点,将之映射到当下的中国,看有什么启发。

首先,我们为什么选择研究日本?有四个原因:

第一,日本面积小,民族单一,消费社会变化步幅相对整齐,是一个很好的研究样本,易于把脉络梳理清楚;

第二,中日零售商业模式的底层要素更有相似性。文化上的共通性无需多言,在社会层面上,中国一线及部分二线城市和日本的关东关西都市圈,在人口密度、城镇化发展水平上都很接近。整体上而言,20 年后,中国的人口结构也会非常接近于当下的日本;

第三,中国作为后来居上者,更应借鉴日本如何做到对于先进技术和商业模式的成功转化。我有个观点,研究美国,我们可以看到 possibility,但研究日本,我们知道如何将这些 possibility 变成 reality。日本的消费零售业师承于美国,70 年代把美国的便利店业态移植到国内,最后做到了世界第一。

第四,孙正义的时间机器理论。这也是他投资阿里的逻辑。在一个发达经济体里出现的商业模式,拿到一个新兴经济体里去运用时,就好像乘坐时光机回到了几十年之前,可以按照原来的逻辑再来一遍。中日的消费零售业更是如此。

日本消费社会变迁史,

可映射到中国各线城市的消费现状

日本零售业变化趋势的背后,其实是一些最基础的商业要素演进、互动的结果,比如人口密度、城镇化水平、人均收入等,这套“公式”有很强的通用性,而且这些变量随着时间基本呈线性发展。因此,如果未来世界上没有出现非常大的技术创新,那么,其他地区线下零售业演变的逻辑都会和日本比较相似。

但中国其实是一个地理和阶层分化非常复杂的国家,所以日本横向演变的业态变化逻辑,放到中国会纵向地映射到不同的城市里。

我会用一个二级市场的分析框架“康波周期理论”来讲日本消费变迁的趋势。

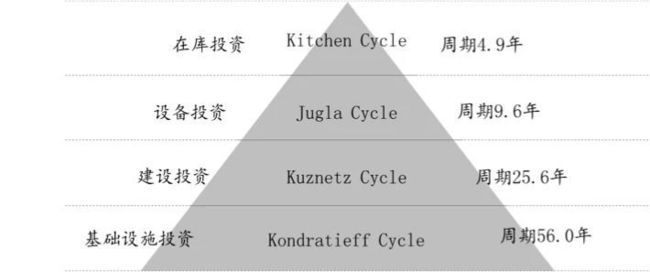

图:康波周期理论

大家知道经济是有周期变化的,这里面又有四个嵌套的小周期,如上图所示,第一个叫在库投资,就是企业的库存投资周期,时长 5年左右;再往下是设备投资周期,是 10年左右;然后是房地产投资周期,是 25 年左右;而社会的基础设施投资期,是在 56 到 60 年左右。

这四个小周期,可以理想化地看成四个波长不同的三角函数,随着时间的推移会一直往前走。最终这四个向量会出现重叠——波峰重叠的地方,你可以理解成当时的经济很景气;谷底叠加的地方,经济就比较低迷。

总体来说,经济存在周期性的变化,而它反过来也会周期性地影响消费者心理。通过“康波周期理论”,我们就可以把整个日本宏观经济的发展历程给梳理出来,再结合消费者心理以及企业端的变化,基本上就可以把整个日本的消费社会全部复原。

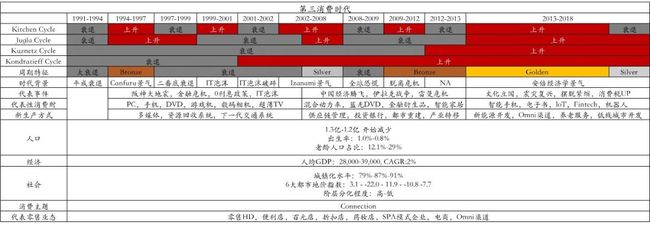

图:日本第一消费时代

举个例子,上图是用“康波周期理论”复原的日本第一消费时代图。红色区域代表这个周期属于上升阶段,灰色代表衰退阶段。四个周期叠加的地方,就是消费发展的黄金周期。

我们先分别看看日本的三大消费时代有什么特征和业态,在这个过程中,你可以思考它们分别对应着中国的几线城市。

日本第一消费时代(1954 年- 1971 年)总体面貌是,吸收前三波科技革命成果,社会 & 企业设备投资空前活跃,消费者全民奔小康。人口从 0.9 亿上升到 1 亿,出生率 5%,人均 GDP 从 400 美元上升到 4000 美元,城镇化发展水平急剧上升,东京的地价也疯狂上涨。

1975 年左右,整个日本社会有将近 90% 的人都认为自己是中产阶级,这就是日本的“一亿总中流”现象。整个社会大量生产、大量消费,需求同质化导致消费同质化,消费同质化之后就是生活方式的同质化。

这个时期的代表性的消费品是“三大神器”,电视、冰箱、洗衣机。代表性零售业态是百货和 GMS,GMS = 连锁+超市+折扣店,主要满足“新中产” standard package 和 one stop shopping 的消费心理。

图:日本第二消费时代

我们再看日本的第二消费时代(1971-1991)。在 1980 年之前,由于两次石油危机和布雷顿-森林体系的崩溃,整个日本经济都很低迷。

与此同时,日本在第一消费时代经历了一个粗犷扩张时期后,很多企业意识到对于资源匮乏的日本来说,低成本,低消耗和高效率的运营是至关重要的,于是开始转向精细运营,比如柔性制造、工程管理,一些极具性价比的业态慢慢兴起。

1980 年之后,就是我们所熟知的日本泡沫经济时期。这里有一些比较有意思的标志,比如奢侈品狂欢,房地产泡沫(比如当时银座周边的地价,能买下美国整个德州)。这个时期出生率降低,已经出现老龄化的端倪了。

我们知道,第一消费时代同质化消费现象严重。但到了第二消费时代,出现了一些阶层分化。消费主题是从量变到质变,整个日本市场出现了一些不同的用户画像:

1. 注重标签的差异化,于是日本的潮牌诞生了,如 Stussy

2. 注重个人喜好而不是别人的目光,“创费”萌芽开始出现,如东急手创

3. 开始关注高性价比,出现两家代表公司,堂吉诃德和大创(我们一会儿会重点分析)

4. 注重精神和文化消费,文化和产业开始互相渗透,如众多文化研究所的诞生

同时零售业也随着变化:GMS(大型综合超市)依然是市场主力,但品类杀手(Category Killer)开始崛起,尤其是在服装、家居、家电这些品类选择深度和性价比上,比 GMS 更有优势。

另外就是,极致低价和极致性价比业态,如百元店和 SPA 业态(企业全程参与商品设计、生产、物流、销售等产业环节的一体化商业模式)开始出现。1985 年后,便利店业态强势崛起。因为当时已经出现了差异化消费的主题,便利店主打高频刚需,动销特别快。

图:日本第三消费时代

接着,在泡沫经济破碎之后,日本的房地产周期开始上升,日本又出现了一个 Golden Cycle。

这个时期,日本已经出现了人口减少的趋势,出生率降到 0.8%,老年人口占比 30%,人均 GDP 低速增长,城镇化发展水平上升(主要因为老龄人口住在郊区不便)。

当时的消费特征是:

1. Brandless。从差异化时代走来,当泡沫破碎时,人们开始撕掉标签、隐藏标签,MUJI 就诞生于这个时期

2. 注重高性价比。因为收入紧缩,人们不再为商品的高品牌溢价和高流通成本买单,优衣库这样的企业才能起来

3. 注重感情寄托和连接,宠物经济市场开始兴起

4. 日本开始步入了超老龄化社会,养老地产和老年劳动力再回流支援等新经济开始兴起

5. 开始步入单身社会,单身人口占比 35%,开始出现了孤独死现象,一些生活支援服务和便利型消费受到青睐

我们来看 1990 年到 2008 年这一段时间,日本的消费零售业态的变化:

第一个阶段,大家没什么钱了,在日本代表大消费升级的百货业开始迅速进入萧条;

第二个阶段,便利店业态起得非常快,而且从时间、距离、商品的便利上转向消费者进一步提供心理上的便利;

第三个阶段,极致低价业态迅速崛起,大创、Seria 等日本百元店收入增长迅猛。

而 2008 年到 2016 年,又有一些比较小的变化:

1. 零售企业开始进行企业并购和业态融合,永旺和 7&i(7-11 母公司)开始长期霸占行业头部位置

2. 堂吉柯德这样的折扣店,商业模式非常抗周期,现金流很好,在经济不好的时候并购经营不善但资产优质的企业,业绩增长迅速

3. 便利店业态开始积极探索Omni 渠道,进行线上线下的融合

4. 在人口减少、社会人口老龄化、外国游客增加、国民收入停滞等影响下,日本药妆店企业开始崛起,成为目前日本增速最快的零售业态

图:日本零售市场业态分布

上面这张图是日本目前零售市场的业态地图,基于它和时间机器理论,下图是我对中国零售市场发展的预测。

图:中国零售市场未来发展预测

从图中可以看到,百货、商超、便利店、品类杀手(也包括导入 SPA 模式的企业)已经入场,在市场上占据稳固位置,但在三四线城市(对应到时间上,就是往前推十年),线下零售基础设施不是特别发达的地区,便利店可能没有出来,而五六线城市(再往前推十年),只有百货和商超,到了农村线下则只有夫妻老婆店。

值得注意的是,整个中国市场上有一个被忽略的部分——也就是下沉市场,这里目前线上是有拼多多,线下只有一些规模很小的连锁低价业态,还有一些夫妻老婆店。

中国下沉市场解法一:

拼多多的终局可能是最懂零售的价值投资机构

针对中国下沉市场的解法,我要先讲两家企业。第一家是日本的折扣店堂吉诃德,我称之为“线下版拼多多”。第二家是日本的百元店大创产业,我称之为“下沉版名创优品”。

其实拼多多的出现已经验证了下沉市场对于低价商品的需求,但线下版拼多多和连锁 5 元店业态尚处于缺位状态。那我们就来看看,堂吉诃德是否会是中国下沉市场的解法之一?

我认为,尾货的价格优势天然适合快速切入中国的下沉市场,但核心有两个点:一是如何把尾货的潜在价值发挥到最大;二是如何管理极为复杂的尾货商品和尾货供应链。中国目前的零售企业皆缺乏这样的能力,堂吉诃德是一个好的参考样本。

我们先来看堂吉诃德是一种怎样的存在?2018 年,其销售额超过了 500 亿人民币,门店数有 400 多家,单店销售额有一亿多人民币,SKU在 10 万以上,整个公司客流量 3 亿人/年。

图:堂吉诃德的收入变化趋势

再来看一下堂吉诃德的收入变化趋势,上图中,灰色的线是日本的经济增长率,黄色的线是堂吉诃德的收入增长率。可以发现,08 年开始,它有非常明显逆周期的特点。

堂吉诃德的创始人叫安田隆夫,石油危机时期,他产生一个想法,既然很多公司开始倒闭清尾货,整个社会在消费降级,但市场上只有百货,GMS,品类杀手店等业态,这些业态的商品价格又做不到很便宜,那我能不能收尾货然后以极低价格卖出去?这就是他当时创立堂吉诃德的缘起。

他有三个营销策略一直被沿用至今的,也是堂吉诃德在早期致胜的法宝:

第一个叫“POP洪水”。拿到尾货商品,用手绘的海报把商品的亮点全部体现出来;

第二个是压缩陈列,看起来乱七八糟,和易寻易买易拿的原则相悖,但给你一种挖宝的感觉,很像拼多多娱乐式的消费体验;

第三个是深夜运营,夜间消费占日本整体消费的 50% 且市场空白。

单店模式跑通之后要想怎么样规模化地复制,建立处于 Growth 阶段的竞争壁垒,安田隆夫在这个阶段做了两件事情:

第一,扩大自己上游供应链的规模,正好当时泡沫经济之后有很多企业倒闭,他有更多可以收的尾货;第二,丰富自己的商品矩阵,尾货商品的毛利高,商品占比 40%。一般商品和爆款商品,占比 60%,但是他用市场价九折去销售。这两点加起来,一个是毛利最大化,一个是客流最大化,最后实现整体盈利。

除此之外,他将管理权下放,设置“个人店长”制度,从进货,到采购营销到库存管理,包括整个 PDCA 的流程全都是一线店员自己决定,同时导入“店员battle”制度激励一线员工。这使得堂吉柯德拥有了极其灵活的战斗模式,即使资产很重但也能实现门店的规模化复制。再之后通过既有供应链能力,以自建和收购两种方式创造 cross-over 业态,实现业态横向扩张。

我们知道,所有的零售公司都会做自有品牌,堂吉诃德也一样。它首先成立审批委员会,主要负责从店铺收集顾客需求,然后给到商品研发部门,中国的代工厂和品牌方负责生产,最后通过自有物流把商品配送到门店。

堂吉诃德自有品牌矩阵主要有三个:第一个是“情热价格”,这是它定位最低的自有品牌;第二个是 PLUS ,低于市场价格,但品质上乘;最后是 Premium,更为综合考量价格、品质、设计。从数据来看,自有品牌贡献 11% 收入及 16% 毛利,这个战略是非常正确的。

2007 年,堂吉柯德收购了一家即将破产的地方 GMS 企业——长崎屋,因老龄化程度加深,深耕日本二三线城市的长崎屋业绩严重下滑。堂吉柯德收购长崎屋后,对它进行大刀阔斧的改革,并且做了一个融合业态叫“Mega Donki”使长崎屋成功扭亏为盈。

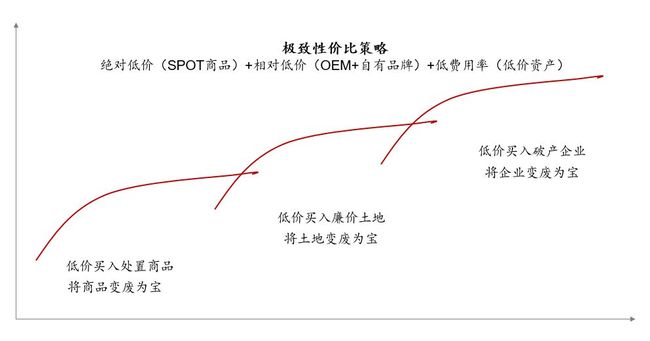

现在我们来画出堂吉诃德的“进化”过程,你可以看到,它的核心能力是“变废为宝”——卖尾货,收购运营不善的商业地产,并购破产企业,最后将他们变废为宝。

这就是一家卖尾货公司的终极形态——一家零售公司越来越像一个玩价值投资的 PE 机构。

图:堂吉诃德的“进化”过程

那这也会是拼多多的终局吗?

我认为,极致低价的商业模式是天然抗周期的,经济景气的时候,可能活得比较一般,经济不景气的时候,可以活得非常好。

所以,拼多多在未来扩张的过程中,如果从卖尾货培养出将商品、将企业变废为宝这样的能力,它最终形态就会越来越接近最懂零售的价值投资机构。

中国下沉市场解法二:

类大创的 5 元店可能是中国县域经济的下一个破局点

中国下沉市场的第二个解法,需要学习的样本是日本的百元店鼻祖大创产业,我称之为“下沉版名创优品”。

这里要先讲一下名创优品,看它未能满足的中国市场是什么。

名创优品比 MUJI 的定位低但比我们接下来要讲的大创定位高,你去东南亚会发现,名创优品的价格是大创的两倍,其实跟 MUJI 在 2005 年刚进中国的时候定位是一样的。所以,它可以在一二线城市利用“日本设计+中国制造”获得成功,打的是消费升级的旗号,但问题是很难下沉。

我们知道,中国一二线城市的人均收入是三四线的 2-3 倍,名创优品的 15 元价格带在三四线城市难以被接受,但拼多多的定位又太低,在这之间就存在一个 5-10 元的价格真空地带。我觉得中国现在的市场可以用日本打消费降级的逻辑去做,类似于大创的 5 元店(所谓日本的百元店,折合人民币就是 6 元左右),有可能是中国县域经济下一个破局点。

我们来看看日本百元店的进化史。

大创是日本百元店的鼻祖,百元店一开始的逻辑跟堂吉诃德比较像,石油危机中大家都没什么钱,开始追求性价比,大创就诞生于此。但当日本慢慢从石油危机里恢复,大创也就不温不火了。直到 1991 年泡沫经济低迷,大创迎来飞速增长,同时市场上也出现了其他百元店公司。

2000年左右,因为日本百元店的上游供应渠道多在海外,日元贬值使得原材料价格上涨,百元店又是薄利多销的逻辑,所以当时死了一大批小的百元店公司,进行了一次行业洗牌。现在整个日本百元店的市场格局是:大创、Seria、Cando 和 Watts。其中大创占了约 60% 的市场份额,可以说是一家独大。

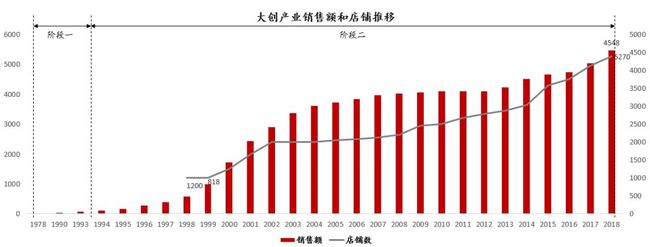

图:大创产业销售额和店铺推移

再来看一下大创的销售额和店铺推移。从上图可以看出,大创从 1990 年到 2003 年是极速增长的状态,这受益于经济危机。但是为什么在2003 年增长放缓了?原因就是日本的百元店处于饱和状态,所以大创之后一直在做出海,但它的出海做的并不顺利,比名创优品差很多,也是因为出海定位没找对的问题。

大创商业模式的进化也有几个阶段。

第一个阶段的特点是:

1. 大创从上游批发商收购低价商品(如尾货),再利用卡车进行移动销售,其实就是移动式地摊。而且所有商品限定期间销售,让消费者一直保持新鲜感,这也一直融入到了大创的基因里。大家现在去日本大创逛,不会发现第二家一模一样的门店。

2. 全品 100 日元。好处是,一计数方便,二缩短消费决策流程,更易产生冲动消费。大创不管进货成本多少,它的核心是保证商品的质量,所以一部分是赚着卖,一部分是亏着卖。

3. 在超市门口人流量特别大的地方开店,并从中国义乌小商品批发市场进货,商品价格在 0.5-3 元人民币左右,在日本能卖到6、7 元。

到了第二个阶段,就是去寻找海内外大量的代工厂。现在大创有 1400 多家工厂,SKU 在 7 万左右,上新速度是每个月 800 个 SKU。

这里我举两个大创做 OEM 的例子。第一个案例,是包下泰国代工厂全年产能生产和纸(日本的一种纸制品),泰国树林多,离原材料产地近且产地原材料足够充足,所以价格比较便宜;造纸属于当地传统行业,技术难度不大,下沉到东南亚村镇,人力成本也低。大创会包下整个工厂全年的产能,把单均成本压到最低,最后除掉关税门店,毛利率能达到95.4%。

第二个例子是大创如何生产 100 日元的新刊杂志。出一本书有用纸费、印刷&制版费、版权费等等,这里面成本最高的是印刷&制版费,占了 50% 左右。大创通过注资印刷公司,把印刷制版费降低了 10%,它还把印刷和制版公司放在一个楼里,省去各个环节的物流管理费。

另外,他还用杂货的逻辑去做书籍杂志,新刊出来后,如果进书店是要给书店新刊门费的,但以杂货去做,就可以省掉这笔钱。其实拼多多也是一样的逻辑,9.9 包邮倒逼中国很多制造商将潜能发挥到最大。

大创在日本的加盟店很少,80% 都是直营店,而且有多种多样的门店类型,站内店、街边店等等,每个店都不一样。在门店管理上,比较值得一提的是,大创是一人店长制,其他都是兼职;它还会在货架的两端放一些主推商品,因为消费者去购物的时候,这里的注意力停留时间最长;以及如果商品出现滞销,大创就会调整它们的摆放位置。

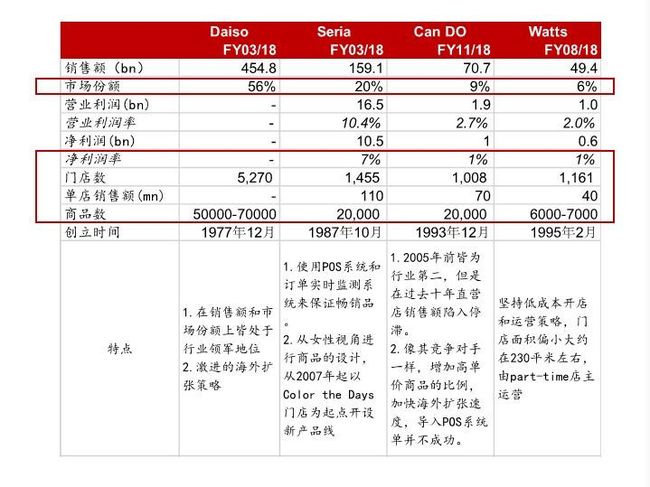

图:日本百元店行业总览

这里我对比了日本的几家百元店的数据的特点,会发现大创的毛利在 30-35% 左右(估测,大创未上市),而且在 6-10 元这个价格带不会出现第二名;主打中高端女性消费的Seria,毛利在 45% 左右,净利率高达7%。运营效率方面,各家百元店都差不多,人力成本和租金各占 10% 左右。

那这里就有一个问题了,为什么中国没有类似于大创这样的公司出来?

我认为,5 元店需要极强的供应链规模效应壁垒,大创 SKU 有七万多,其他几家也就两万左右,这就对供应链的整合管理能力要求非常高。

其实大创的供应链基本在中国,也就是说他们中国的工厂一开始都被训练的很好,供应链能力很强,但问题是,中国企业缺乏供应链管理和整合的能力。

所以,中国下沉市场解法之二,就要看能不能建立类似大创这样的供应链管理和整合的能力。

中国未来新零售的展望:

7-11 的全渠道模式和日本的药妆店模式

讲完了中国下沉市场两个解法,接下来是我对于中国新零售模式的两个展望:一个是 7-11 便利店的全渠道(Omni) 模式,一个是日本的药妆店模式。

先来看7-11 便利店的全渠道(Omni) 模式。

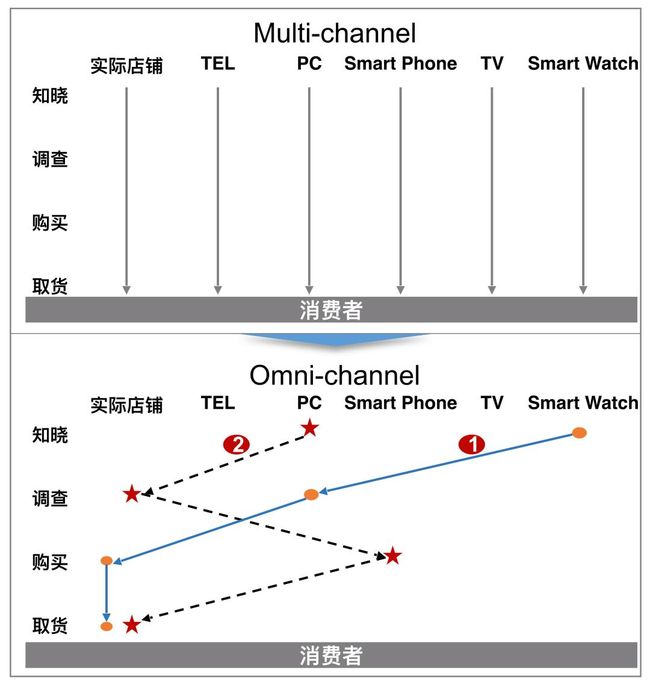

日本便利店大致经历了三个迭代阶段:最开始聚焦于解决用户时间和距离上的便利,之后进化到解决商品上的便利,最后是用户心理上的便利。如今的 7-11,已经是一个生活服务中心,而中国的便利店,目前还处在商品和心理上的便利之间。

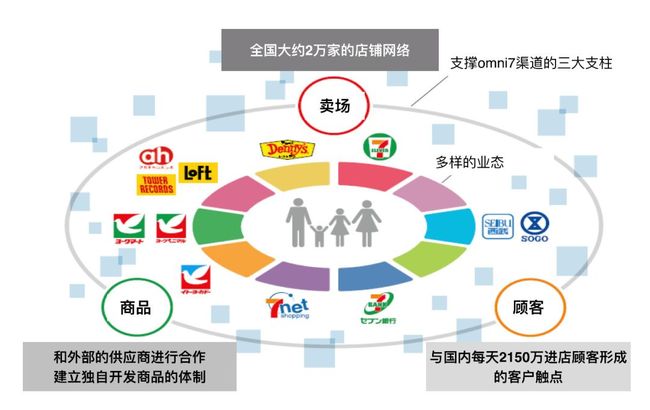

7-11 推出的全渠道模式,就是为了满足用户心理上的需求和便利。不同于纯粹的线上线下整合,要做成理想的全渠道,首先要保证线上和线下都有足够丰富和高密度的货和场,然后基于此,和大量的顾客形成触点连接。

如果这样的描述太过于抽象,我们可以看看 7-11 是具体怎么打造全渠道的:

7-11 从 2005 年开始就进行各种业态整合,设立自己的控股子公司。它旗下除了便利店外,已经有多种业态:比如有西武百货店,Loft专门店,还有 Super market 和金融业务等。如下图所示,业态整合后的 7-11 ,已经形成了一个大的战略闭环。

图:7-11 的业态整合和战略闭环

反观中国,虽然近几年的新零售发展也很迅速,线上和线下渠道的融合已经成为一种常态模式。但这离 7-11 的全渠道模式,其实还有很大差距。

图:中日新零售对比

日本的便利店更像下面这一业态,当消费者需要进行购买决策时,要经历信息知晓、调查,购买和取货等环节,日本便利店就是根据这些消费者的需求,搭建足够多的线下场和货,进而去组合这些渠道。

场的密度上,7-11 日本有 2 万多家门店,已经可以从物理空间上实现最后一公里全覆盖。货的丰富度上,7&i 拥有西武百货,伊藤洋华堂,loft 等为它输送全品类各价格段的商品。在此基础上 7-11 每天还能和 2500 万用户形成触点。加上自身成熟的物流和金融服务等,已经离理想化的 omni 渠道越来越接近了。

而中国互联网企业在做新零售线下扩展时,其实依然还是站在卖方角度,给消费者推很多酷炫的商品,展现模式的独到之处,核心还是引流和转化,缺乏对消费者痛点和需求层次的考虑。

有人会问,日本的线下零售业那么发达,那最终线上线下谁会胜出?我认为在日本不存在线上和线下之争。7&i 并不是因为日本乐天的崛起而去发力 omni,其核心还是为了解决社会的“不安,不便,不满”的问题。

所以中国企业必须要面对的事实是,在线下零售基础设施水平上,中国和日本还存在巨大差距。中国未来的全渠道要想发展起来,绕不过这个问题。

对于 7&i 来说,如果当整个供应链系统和基础设施越来越智能化,覆盖掉日本当前较高的物流和人力成本,那么,7-11 就有可能成为世界上新零售模式最为先进的企业之一。这里我有个看法,中国的美团,或许有机会和 7-11 相对标。

接下来是我对于中国未来零售模式的第二个展望,是日本的药妆店业态,目前也是日本线下零售增速最快的一个业态。

日本官方对药妆店的定义是,以销售药品、化妆品和以健康和美容相关商品为中心的零售业态。

和中国一样,销售药品有很多地域和政策上的限制。在日本卖药,首先得有药剂师资格证,要想拿到直营店的授权,还必须在拥有资格证之后,到松本清等药妆店工作两年。因此,药剂师师资比较稀缺,这就导致日本很多药妆店相对来说比较分散。但也由于这种稀缺性,药品和化妆品的毛利往往更高,相较于便利店,药妆店也更有核心竞争力。

松本清是药妆行业里面,最典型的药妆店,因为它的化妆品和药品占比最多,高达 72%。从一开始它就定位为日本最便宜的药妆店,它的创始人曾经是千叶市长,有一定的资金库和知名度。在早期,松本清主要是通过补贴收获人气,当订单开始变多时,采购成本就会相应降低,自然实现盈利。

1987 年,松本清的一项革命性举措奠定了它在日本药妆店的地位。当时的日本,如果你没有生病,一般不会选择去药妆店,但是松本清在日本医药分离政策出台后,选择把门店的灯光调亮,大幅扩张商品的品类和 SKU,另外还增加了化妆品试用的自由度。正因为这一颠覆性创新,才有了现在的日本药妆店形态。

而松本清最吸引人的地方其实是它的店铺。它的定位是,一个最懂年轻女性,而且要让顾客不能产生抵抗力的店铺。在松本清上市之后,又做了很多创新和规模上的扩张,并积极探索新店型和新业态。比如 Beauty u 是专门为职场女性打造的线下店。

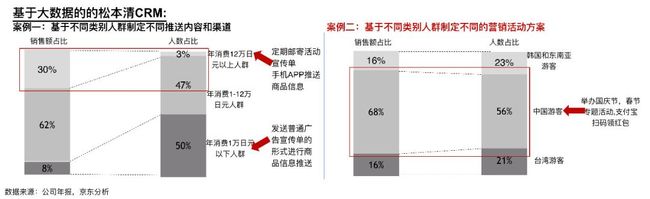

这里特别一提的是松本清的供应链。以前的药妆店,商品一旦出现滞销就很难退货,但是加盟松本清之后,它的直营门店和加盟商的库存是打通的,即使加盟商有一颗药品卖不出去,也可以和直营店互相调配库存。松本清目前已经连接了 4800 多万用户,占据将近日本人口的一半,而且 2018 年年底会员数已经突破了 2500 万会员。

图:基于大数据的松本清 CRM

这些会员其实就是松本清的数据库。从上图可以看到松本清做 CRM 的逻辑。他们会把会员进行消费层级或者区域分类,针对性地推送内容或者策划活动方案。比如松本清几乎 70% 的来自于外国游客的销售额都是由中国人贡献的,所以他们就会举办国庆节、春节等专题活动。

关于药妆店,目前在日本大家有一个趋势共识,“便利店+药妆店”有可能成为日本未来零售市场的最终胜者。

在社会老龄化加速的背景下,便利店和药妆店定位越来越相似,两个业态也正在开始慢慢结合,比如最近日本的 family mart 就收购了堂吉坷德 20% 的股份,推出了一个联合业态,增加药妆类商品占比,用以对抗松本清的跨界经营。

所以这里有一个问题想跟大家一起思考探讨,“便利店+药妆店”也会是中国未来的零售市场最终赢家吗?

从日本少子老龄化,

看中国的商业机会

最后,我想从日本的少子老龄化经济,来看看中国未来 20 年社会的发展趋势。

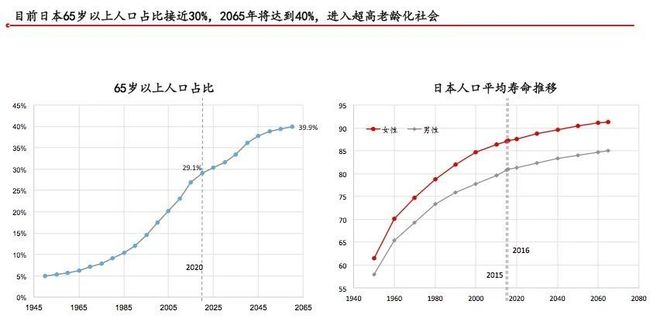

图:日本老龄人口发展

我们先来看看日本老龄化的情况。以 65 岁作为老龄人口线,从上图趋势看,2020 年的时候 65 岁以上人口将占比 29%,至 2065 年时,这一比例将上升到 40%。而目前中国的老龄人口占比是 15%,和 90 年代的日本相当。

与此同时,平均寿命也随着时间的变化越来越高。根据日本政府统计局预测,未来日本女性的寿命在 90 岁左右,男性相对低一些,为 80 岁左右。还有一个值得注意的数据,从 2010 年左右开始,日本老年人的消费能力在持续增长。

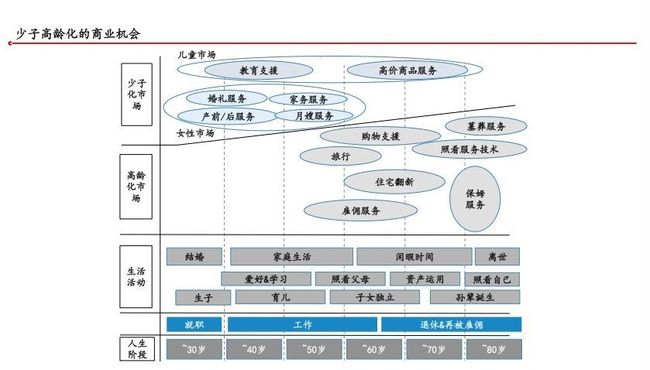

对于同样老龄少子化的背景下的中国,日本就成了一个很好的借鉴。我们来看看,日本自 90 年代以来,在老龄和少子化市场,都带来了哪些商业机会,产生了哪些热门赛道。

图:少子高龄化的商业机会

图:少子高龄化环境下的热门赛道

先看“少子化”的结果,教育和高价商品服务市场会变大,因为这个时候可能会变成六个人共同抚养一个孩子,那么这一个孩子可消费的空间就变大了。

再将老年人市场细分。

1. 65 到 74 岁的人群是超中年人群,其实很多人依然在社会上工作,所以比如职能训练中心,或者体能补充商品、抗衰老商品、保健品,包括一些 Fitness Club 可能会比较火。

2. 而 75 岁到 84 岁的老年人,基本上已经退休,闲暇时间很多,他们更关心如何盘活手中资产,所以一些养老地产,包括 Full Service 茶店,Game Center 会兴起。

3. 到了 85 岁以上,他们的自由时间会大幅度增加,但这个时候他们就会想着去直面自己的生死问题。所以一些提升生活质量的服务,比如保姆机器人,包括墓葬都是比较好的领域。

这里举两个日本高龄化市场的案例。

第一个叫 Muscle,是一家机器人公司。机器人分两种,一种是产业机器人,一种是照看型机器人,这家公司做的就是照看型机器人。他有两个产品,一个是把老年人从床移动到轮椅的助力器,一个是自动排泄处理装置。日本照看型机器人的市场规模,这些年一直处于直线上升的状态。

第二个案例是永旺的养老地产,它是一个面向 55 岁以上老年人的消费购物区域——永旺 Mall。这一商场里,不仅会放很多老年人听的音乐,它在很多的商品设计上也很有意思,比如杯子就有可能是这些老年群体年轻时期流行过的,走的是一种情怀路线。

值得一提的是,这些公司大多诞生于 90 年代,而中国目前老龄人口占比正好相当于 90 年代的日本。因此,基于以上对日本老龄化的研究,我相信对于中国来说,当前是发展老龄经济一个合适的 timing。

另外,目前的日本老龄化市场还是围绕老年人的刚需商品服务打造的,而这些刚需,相信在中国也需要被满足。

那肯定会有人疑问,日本的社会福利很好,但中国的老年人退休后其实享受不到较好的社会福利,消费能力会不会有所欠缺?但其实,年轻人对老年人消费的转移支付在中国很常见,在刚需类商品和服务的消费上,中国老年人的消费能力依然可观。

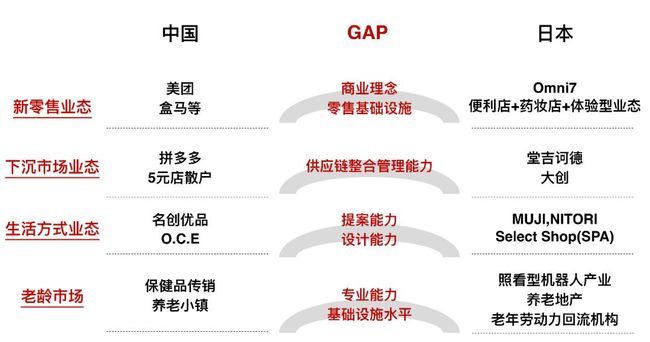

图:中日消费社会差距

最后用一张图来总结下中国和日本目前的差距,主要的差距体现在四个部分:新零售业态、下沉市场业态、生活方式业态和老龄市场,分别对应的不足是:商业理念和零售基础设施、供应链整合管理能力(上面讲的大创)、提案和设计能力,以及专业能力和基础设施水平。

只有明白差距在哪里,我们才知道去日本看什么、学什么。