递延所得税很难吗?老彭给你最通俗和最全的解释(一)

彭怀文

最近大家不能出门,今天就来一点深奥的东西——递延所得税!

很多人,一见到递延所得税就头大,因为确实比较深奥与复杂。

为什么会这样呢?

——因为递延所得税,是企业会计准则和税法差异的集中体现!

——因为递延所得税,企业会计核算原则的集中体现!

因此,如果没有对税法和会计有比较深厚的“修炼”,要想彻底搞懂,那是妄想。

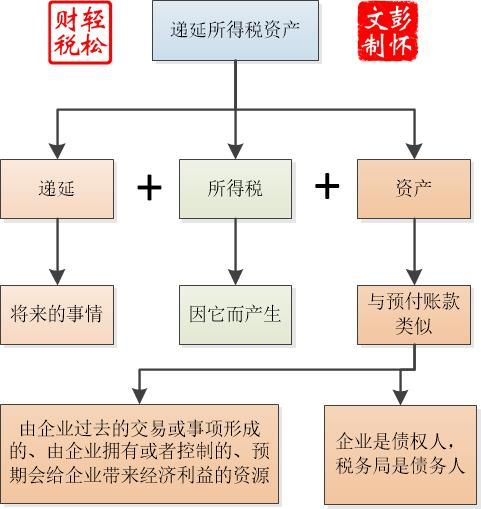

一、递延所得税资产/负债的通俗理解

怎么通俗理解,先以递延所得税资产为例,请看老彭的流程图:

如果还看不懂的话,老彭在给你举一个更加具体的例子:

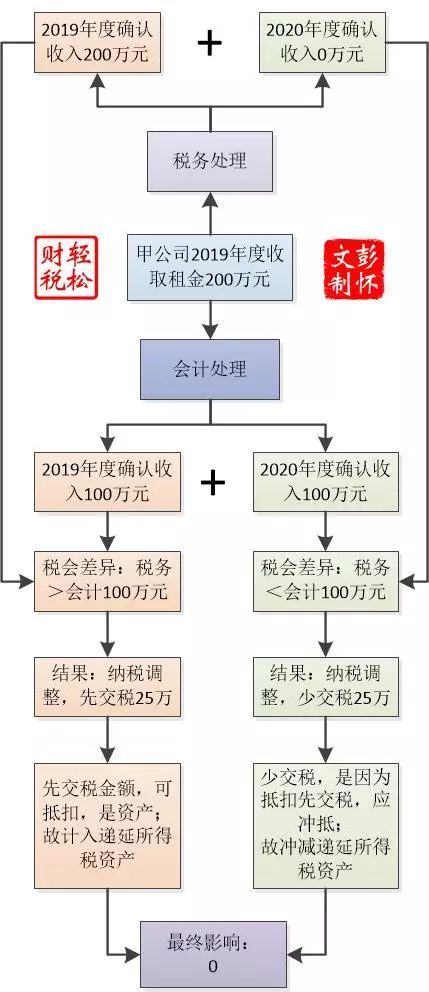

【案例-1】甲公司将一栋写字楼出租给乙公司,租赁合同约定:租金200万元(不含税),租赁时间2019年7月1日至2020年6月30日,租金在2019年7月1日前支付。

解析:当甲公司在2019年度收到200万元租金时,根据权责发生制原则只能确认收入100万元,对不对?

而税务方面呢?《中华人民共和国企业所得税法实施条例》第十九条规定,租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。因此,税务方面甲公司2019年租金的应税收入是200万元。

二者之间的差异是不是就出来了?然后,甲公司按税法规定进行纳税调整,是不是相当于要提前交纳25万元((200-100)*25%)的企业所得税。但是,这个提前交纳的税金在2020年可以抵扣(少交),所以提前交了的税金并不是白交了,只是相当于提前“预付”出去了。

还是祭出老彭一贯的流程图来说明,希望大家理解跟透彻:

同样的,递延所得税负债也可以这样来理解,案例我们可以用固定资产一次性扣除来说明。但是,道理是一样,只是企业从“债权人”变身为“债务人”的关系而已,所以我就不再啰嗦了,自己去画一个与老彭一样的流程图就明白了。

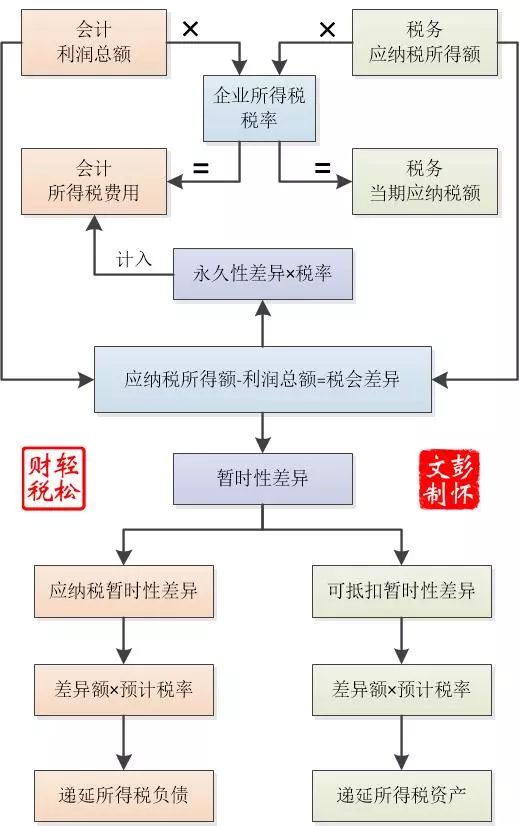

二、都是“权责发生制原则”惹的祸

有人看递延所得税这么麻烦,心理就想:为什么要这么麻烦?难道当期要交多少所得税,把要交税的金额直接确认为“所得税费用”不行吗?

这样想法也是可行的,因为《小企业会计准则》就是这样处理的,《企业会计准则》是要确认递延所得税。原因就在于《企业会计准则》是严格按照“权责发生制原则”来处理的。

因为“所得税费用”也是“费用”,所以要与导致“费用”发生的期间完全对应。而“所得税费用”是与“利润总额”对应的,并不是与“应纳税所得额”对应,所以当“利润总额”与“应纳税所得额”存在差异的时候,二者计算的结果不一样,如果不是永久性差异的话,差异部分就被计入了“递延所得税资产/负债”。

永久性差异导致影响“所得税费用”的,由于不影响以后会计年度,所以直接计入当年的“所得税费用”其实也是符合“权责发生制原则”的。

还是用老彭的流程图给大家解释一下:

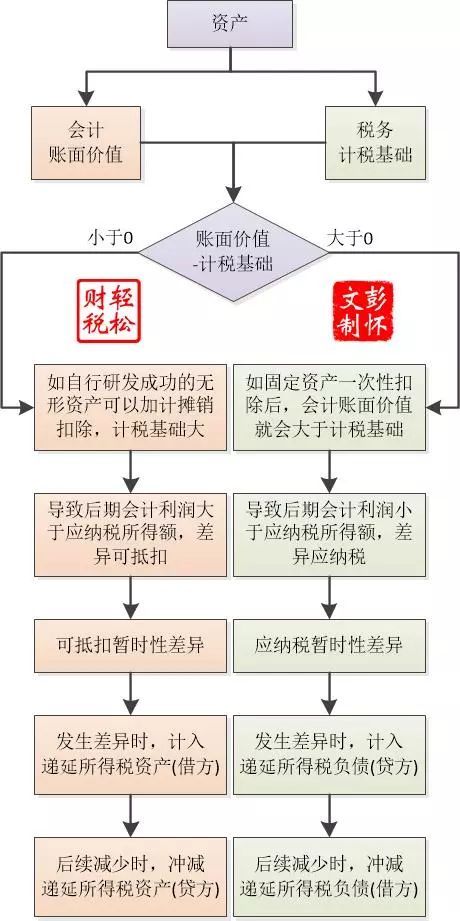

三、如何区分递延所得税是资产还是负债呢?

有人到了这里会说,看你解释半天,我总算明白了一些,可是实务中我总是分不清到底还计入负债还是资产。

确实,实务中绝对不会一项税会差异,很多时候很多类交织在一起的,加上资产与负债科目在做会计分录时如果用错了也能平,就像应收账款与应付账款、预收账款与预付账款等一样,大不了就是方向是反的。

因此,要分清楚递延所得税是资产还是负债,首先要分清楚是哪类差异,是应纳税暂时性差异还是可抵扣暂时性差异,否则无从谈起。

下面以资产的差异来说明,先上老彭的流程图:

如果还没有看懂上图,老彭再给你举两个例子。

递延所得税资产的形成与冲减案例

【案例-2】假如甲公司在2019年12月研发成功了一项专利技术,前期花费研发费用共计1000万元。假定研发费用均满足加计扣除的规定,12月31日,经批准后确认为无形资产。

假定甲公司从2020年开始摊销,会计和税务摊销一致,均为10年,采用直线法摊销。

【解析】根据《财政部 税务总局 科技部关于提高研究开发费用税前加计扣除比例的通知》(财税[2018]99号)规定,企业开展研发活动形成无形资产的,在2018年1月1日至2020年12月31日期间按照无形资产成本的175%在税前摊销。

甲公司预计2020年12月31日后,企业自行研发形成的无形资产税前摊销比例为150%,而该无形资产的税前摊销年限为10年。

因此,该无形资产的计税基础=(175%*1/10+150%*9/10)×1000=1525万元。

该无形资产会计初始计量价值是1000万元,而计税基础是1525万元,因此二者的差异是525万元。由于该差异可以导致少缴税,因此属于“可抵扣暂时性差异”。

如果甲公司考虑到未来会保持高新技术企业的称号,适用的企业所得税税率是15%,则差异导致的以后年度可抵扣税额为78.75万元(525万元×15%)。

2019年12月会计分录:

借:无形资产 1000.00

递延所得税资产 78.75万元

贷:开发支出-资本化支出 1000.00万元

所得税费用 78.75万元

特别声明:上述分录主要是为了说明递延所得税的形成过程,实务中一般不会像上述分录这样加上“递延所得税资产”和“所得税费用”,通常都是等到年终后将所有的“递延所得税资产”和“递延所得税负债”集中起来和计提“应交税费-应交所得税”一起做会计分录。因此,我这里的会计分录相当于是“分解动作”,下面涉及的会计分录也是同样道理,不再继续解释。

2020年度会计与税务摊销金额=1000/10=100万元。

由于2020年度税务可以扣除的比例是175%,因此差异减少金额=100×(175%-100%)=75万,适用税率15%,则该差异抵扣的税额为11.25万元。分录如下:

借:所得税费用 11.25万元

贷:所得税递延资产 11.25万元

递延所得税负债的形成与冲减案例

【案例-3】乙公司在2019年12月购入一台设备,不含税价100万元,无其他费用发生,满足一次性扣除的规定。

假定乙公司选择在2019年度一次性税前扣除,会计上计划从2020年度开始按照5年折旧,预计残值为0.假定乙公司的企业所得税税率为25%。

【解析】乙公司购入的该设备属于固定资产,账面价值为100万元。

税务方面,本来该固定资产的计税基础也是100万元,但是由于乙公司选择了一次性扣除,就把这100万的计税基础给消耗了,剩下的计税基础就为0元了。

因此,该固定资产账面价值和计税基础在2019年12月31日就存在差异,差异额为100万元。由于固定资产的计税基础为0了,以后年度就不能再在税前扣除其折旧额,会计方面计提的折旧也是需要调整为应纳税所得额而交税。因此,该差异属于“应纳税暂时性差异”。

假定乙公司预计未来年度税率不发生变化,则差异导致的以后年度应交税额为25万元(100万元×25%)。因此,2019年12月会计分录:

借:所得税费用 25万元

贷:递延所得税负债 25万元

2020年度会计折旧金额=100/5=20万元,税务折旧金额为0元,折旧差异额为20万元,该固定资产账面价值与计税基础之间的差异额减少20万元而变为80万元。如果税率不发生变化的话,则应冲减2019年确认的“递延所得税负债”5万元(20万元×25%)。因此,2020年度的会计分录:

借:递延所得税负债 5万元

贷:所得税费用 5万元

好啦,今天就暂时写到这里,明天继续,大家下消化一下。

这个东西要想写的通俗易通,而不是从会计准则上面去复制粘贴,还是有点烧脑。

预告,明天将继续以下内容:

1.何谓“计税基础”?计税基础与应纳税所得额的关系

2.资产和负债计税基础的确定

3.如何确定费用支出的“计税基础”及“递延所得税”?

4.如何确定权益类科目的“计税基础”及“递延所得税”?

5.税率变动对“递延所得税”的影响

6.“递延所得税资产”是否需要计提减值准备

以上内容是目前想到的,也许在写作的过程中还有火花闪现,说不定再写点其他什么内容也是说不准的。

敬请期待吧!反正又不能出门,就多思考一下比较难的问题。

特别说明:由于本人一人写作,一人编辑,无人校对,经常会出现一些不该出现的差错,希望大家发现后及时指出,老彭在此先谢过了。