在之前的文章里明确提到过,巴菲特一直都很尊崇“现金为王”的概念。

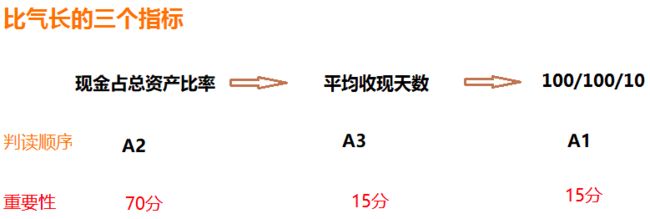

所谓现金为王,也就是指公司现金流量的状况,即公司的(1)现金占总资产比率越高越好(2)平均收现天数越短越好(3)现金流量比率、现金流量允当比率要大于100%;现金再投资比率要大于10%。

现金流量指标越高,说明支撑公司活着的“气”就越长。我们应该对这样的公司青睐有加。

在小聪之前的文章里都分别针对如上三个指标进行过详细介绍过。

您投资的公司“气”有多长? -

您投资的公司来钱快吗? -

您投资的公司“入不敷出”吗? -

您投资的公司“底气足”吗? -

您投资的公司“再投资“能力如何? -

俗话说,温故而知新,今天我们就再来复盘和总结一下关于“现金流量”的所有指标。

一、指标概要

1、指标权重

2、概念和公式

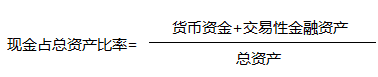

(1)现金占总资产比率

该指标用来判断我们要投资的公司,它的手上是否有充足的现金。是现金流量模块中最重要的指标,权重高达70%。

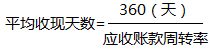

(2)平均收现天数

在这个指标中,我们判断这是不是家收现金的公司,它的经营情况如何?该项指标的权重为15%。

(3)100/100/10

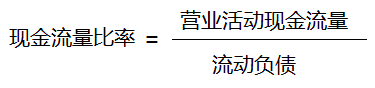

A.现金流量比率(看1年状况)

指的是通过公司的经营活动实实在在赚回来的现金,能否覆盖住一年到期的流动负债?

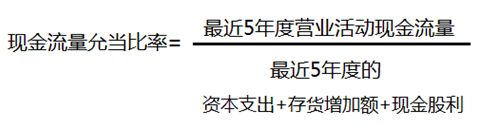

B.现金流量允当比率(看5年平均)

表示的是最近五年,公司实际赚到的钱是否能覆盖住公司成长所需的成本。

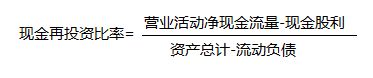

C.现金再投资比率(看1年,判断投资能力)

该指标指的是公司靠自己日常营运实力赚来的钱(营业活动现金流量)扣除掉给股东的现金股利,剩下的现金流用于再投资的能力。

该比率越高,表明企业可用于再投资的现金越多,企业再投资能力就强;反之,则表示企业再投资能力弱。

二、指标判断

1、现金占总资产比率

现金占总资产比率至少大于10%。

如果是烧钱的行业,即“总资产周转率小于1”的公司,这个指标要求大于25%。

2、平均收现天数

(1)“平均首先天数”小于等于15天,即可认为是收现金的企业;

(2)因为“应收账款周转率”在6次以上的都算经营不错的公司,所以“平均收现天数”在60-90天内都属于正常范围。

3、100/100/10

(1)现金流量比率>100%;

(2)现金流量允当比率>100%;

(3)现金再投资比率>10%。

三、阅读顺序

(1)看现金占总资产比率是否大于10%(烧钱的公司,是否大于25%);

(2)万一手上没钱,要看下,是否是收现金的公司,也就是平均收现天数是否小于15天;

(3)再看“100/100/10”能符合最好,不符合也没关系,只要这家公司手上有充足现金,气就足够长。

四、OCF的奥秘

OCF全称是Operating cash flow,是现金流量表中的“营业活动现金流量”。

它不是投资赚来的钱,也不是筹资借来的钱,而是自己通过主营业务真正赚回来的现金。

(1)OCF应该大于0

即流入公司的真金白银要是正数

(2)OCF应该大于净利(NI)

OCF=净利润+折旧+其它,这里其他指的是会计科目中那些看不懂的复杂子项,这里可以不必记忆。

如果不满足此条件,就代表有可能有意外状况或不为人知的内情,值得深入验证这家公司是否真如报道所说的那么赚钱。

(3)OCF应该大于流动负债

即我们所说的“100/100/10"中的第一项”现金流量比率“,表示公司一年真正赚回来的现金是否足以偿还对外的短期负债。

(4)OCF应该大于固定资产增额

即我们说的“100/100/10”中的第二项,表示公司最近5个年度自己所赚的钱已经够用,不太需要看银行或股东的脸色。

在这里着重想说明的是,大家可以去关注一些上市公司,OCF与股价的关系大致呈正相关。比如贵州茅台、海康威视、片仔癀等。

巴菲特尊崇的“现金为王”,无论对企业经营还是个人生活,道理都是一样的。