肿瘤基因检测公司扎堆上市,谁是一哥?

![]()

技术没有突破前,资源会向现有头部企业集中,先上市是一种优势,但最终还是要看医生用不用产品

文 |辛颖

编辑 | 王小

美国纳斯达克上市敲钟仪式已经因新冠肺炎疫情而改变,没有演播厅式的大屏幕包围,没有可以自选颜色的碎纸片飘落,北京与纳斯达克视频连线,进行“云敲钟”,这是2020年6月19日,肿瘤基因检测公司泛生子在纳斯达克交易所挂牌上市的现场。

一周前,在肿瘤基因检测同一赛道的竞争者——燃石医学,也在广州以“云敲钟”的方式,登陆纳斯达克。

一位国有资本投资公司高管指出,作为涉及生物信息安全的公司,这两家选择在美国上市,有境外投资者的参与,拓展业务的潜在风险更大。

“燃石医学和泛生子上市略显仓促,他们亏损,且没有成熟的盈利模式,不过整个行业如此,先上市更安全。”一位基因检测行业投资人对《财经》记者分析。

尽管整个肿瘤基因检测行业,还没有一家有成熟的盈利模式支撑。2019年燃石医学亏损1.7亿元,泛生子亏损2.8亿元(去除IFRS会计准则影响)。还是有人形容他们的上市如同行业的一次弱冠之礼,两家头部公司规模不大,而涨幅迅速,前景可期,给整个行业信心。

按国际基因测序巨头Illumina测算,未来几年,二代测序(NGS)市场的容量可达200亿美元,其中肿瘤检测凭借120亿美元的市场预估成为最具前景的子领域,领军者也有望在其中产生。

泛生子CEO王思振对《财经》记者坦言,现在还不能给出泛生子进入盈利期的确切答案,“可以确定的是,肿瘤基因检测有着明确的、大量的市场需求没有被满足,而我们首先要把已有的科研和技术成果转化成服务,满足这些需求”。

这像极了四年前,华大基因(300676.SZ)和贝瑞基因(000710.SZ)争抢中国基因测序第一股,最终贝瑞基因借壳率先登陆。而自那一战之后,中国基于NGS的基因检测企业无一成功上市。直到燃石医学和泛生子打破这一沉寂。

泛生子的阎海在脑肿瘤基因组学领域建树颇深,燃石医学的汉雨生从投资者转型入行,在这场竞赛中,八仙过海,各显神通。

“这个行业的竞争一定会很激烈,有竞争才有发展。”贝瑞基因CEO周代星直言,旗下和瑞基因在癌症早诊方面,领先于其他公司。在周代星看来,癌症中晚期的检测上,“燃石医学、泛生子等经验比较成熟了,头部企业显现,和瑞基因也算是头部企业之一,我对这个位置很满意”。

他们的身后,是多家筹备IPO的竞争者,紧追不舍。

图/unsplash

图/unsplash

被资金耽搁了

在周代星看来,有时钱可以决定走哪条道。“我们当初想做的那个实验,需要可能花费10亿美元。”周代星对《财经》记者说。

八年前,香港中文大学教授卢煜明找到他,想合作成立一家专注肿瘤早筛的公司。卢最早利用二代测序技术发明无创产前筛查(NIPT),首次实现二代测序技术在全球的商业化。

这一次,卢煜明想突破二代测序在肿瘤早筛的应用,复制曾经的成功,以甲基化为主要研究路线。肿瘤早筛通过检测基因的变化,来判断人体内是否出现肿瘤以及肿瘤的状态,而DNA甲基化便是基因的其中一种变化。

卢煜明和周代星的那次合作并不顺利。在检测一批来自合作医院的血液样本时,一位女性异常高的甲基化水平引起了他们的注意。周代星说,“根据我们以往的试验数据推算,这位女性如果不是怀孕了,那么就有很大可能是肿瘤。”

医院第一时间的回复则是,这位单身女性,既没有怀孕,也不可能有肿瘤。而一段观察期后,发现她怀孕了。

检测试验数据赢了,可这也提醒他们,怀孕、年龄等因素都会对DNA甲基化有影响,想要知道甲基化同肿瘤的关系,必须排除掉这些干扰因素。

做这个试验太烧钱了。周代星和研究团队估算,想要完成对普通人群的泛癌种筛查,排除干扰因素需要约100万份血液样本,才能拿出有统计学价值的结果,折合成试验经费,是一个天文数字。

当时,就连在业界已经声名显赫的卢煜明,也找不到这样一笔资金。合作就此搁浅。卢煜明回到香港成立自己的公司Cirina,继续肿瘤早筛研究;而周代星决定让贝瑞基因暂缓肿瘤检测业务发展,作为内部项目继续孵化。

最终,卢煜明等到了心之所向的机会,美国肿瘤早筛公司Grail向他递出了橄榄枝。

2016年成立的Grail,从出生便带着光环。由Illumina牵头,曾任谷歌首席执行官的Jeff Huber担任CEO,AI团队也得到谷歌强大的技术支持。

2017年注定是基因检测界的分水岭,头部企业显现,涌入资本骤增。前瞻产业研究院数据显示,前10个月,全球基因测序行业总融资达到26.72亿美元,几乎相当于2015年、2016年两年的融资总和。

其中最高纪录就是Grail,完成B轮超9亿美元的融资,亚马逊、麦肯锡、腾讯都参与跟投。

这一年,卢煜明的Cirina与Grail合并,卢煜明成为Grail的科学联合创始人。Grail将近10亿美元的B轮融资,用于癌症早筛大规模临床试验,预计测序数十万患者。

有了足够的技术和资本支撑,Grail只用了三年,产品就在2019年被美国食品和药品监督管理局(FDA)指定为“突破性医疗器械”,意味着将加快产品的开发和审评速度,可以尽早对多种癌症进行早筛检测。

Grail成为甲基化路线的代表,甲基化技术在中国也日益红火,几乎所有的NGS肿瘤检测企业都宣称在做甲基化技术研究。

燃石医学是甲基化技术的支持者。“我们从2016年起就选择了甲基化的方向,这是未来几年的主流技术路线,也是我们的研究主线”。燃石医学相关负责人向《财经》指出,“Grail的多癌种早筛研究数据获得业界公认,其研究结果也与我们的判断一致。”

不过,周代星的看法不同,只凭甲基化单一指标,做到高水平数据的早筛难度会很大,“即便是Grail,目前公布的数据也不够理想。早期了解到Grail直接提取一个人80毫升的血液,做8种不同的实验”。

周代星认为,Grail与和瑞基因一样是多指标,“只不过现在还没看到更多的数据,但一定有”。

相比于甲基化是关注DNA的表观遗传,基因突变是直接关注基因在结构上发生碱基对组成或排列顺序的改变。周代星选择了包括甲基化在内的组合指标,并发现表现“最弱”的可能是基因突变指标。

泛生子对基因突变指标仍有非常高的期待。死亡肿瘤细胞破裂后会释放DNA片段在血液中游离,泛生子认为,将这样的DNA基因突变作为指标已有明确的验证,早期就选择了以此为主的技术路径。

“基因突变指标,在一些肝癌高发地区的试验数据非常好,不过在扩大范围时,甲基化对部分病例体现价值,可以与基因突变互补。”王思振告诉《财经》记者,泛生子从2018年起,在研究中增加了甲基化。

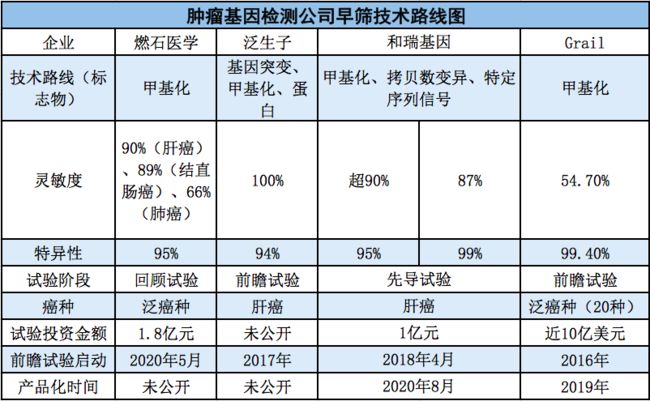

《财经》记者根据公开数据以及采访信息整理

《财经》记者根据公开数据以及采访信息整理

没有大手笔的资金,就将试验目光锁定高危人群。“我们在肝癌、肺癌、妇科肿瘤的早筛研究都选择从高危人群的研究起步。”周代星认为,和Grial所处的环境不同,国内普通人群对肿瘤早筛的付费意愿更少,高危人群的市场需求更明确。

2017年,泛生子与国家癌症中心合作,启动肝癌高危人群的前瞻性试验。

同年,贝瑞基因将肿瘤业务分拆出来,成立了和瑞基因,瞄准肝癌早筛。“我不知道其他人是否找到诀窍,但如果只是甲基化单一指标,和瑞基因的早筛产品做不到现在这么高的数据。”周代星说。

没有哪一种技术路线能被确定是最优的。“除了以全基因组甲基化为代表的Grail,国际上还有以基因突变水平作为主要指标的Guardant Health,以及结合多组学标志物的Freenome、Thrive。”高特佳投资合伙人李国林对《财经》记者说,不断还有新的技术路线出现,我们也在密切关注。

只有市场壁垒,没有技术壁垒

无论做肿瘤早筛的公司多么欢腾,这一领域仍处于一个产品空白、难言收入的圈子。

目前最有可能挣到钱的是伴随诊断业务,即对癌症病人的基因突变或变异类型进行检测,指导中、晚期癌症患者的靶向药选用。

一位三甲医院肿瘤科主任向《财经》记者介绍,比如非小细胞肺癌患者,在诊断之初,需要基因检测判断分型,根据不同的基因突变来选择靶向药物;在后续治疗中,如果出现新发病灶,就会做次基因检测,判断患者基因是否发生突变、是否需要更换靶向药物。

燃石医学是中国首家获得NGS伴随诊断试剂盒牌照的企业。随着2015年药品审评制度改革,大量的靶向药在国内上市,伴随诊断试剂盒有了更多用武之地。

公开数据显示,目前国内NGS伴随诊断行业的市场规模约20亿到30亿元,考虑中国每年新发癌症病人400万人,单次测序价格在5000元以上,伴随诊断未来的市场空间至少在200亿元以上。

然而,这个领域的初创公司在早期的融资却不轻松。一名考察过多家肿瘤检测公司天使轮的投资人告诉《财经》记者,“投资方的顾虑之一就是华大和贝瑞,早期他们虽然还没有进入肿瘤领域,但品牌效果已经打出来了。两大巨头很有可能会后发制人,一下就碾压这些小企业。”

事实上,初代巨头华大基因与贝瑞基因,已经有牌在手。

华大基因的基因检测试剂盒在2019年获批,贝瑞基因入股的和瑞基因,在近日推出了大Panel基因检测产品,可检测654个基因靶点。

肿瘤基因检测开启“持证入场”,自2016年8月监管部门开始着手规范NGS技术。

燃石医学在中国拿下行业首证之后,其肿瘤基因检测试剂盒获批三类医疗器械,可指导非小细胞肺癌患者用药。凭此战绩,2019年2月燃石医学获得高达8.5亿元的C轮融资,成为同行中单笔最高的融资记录。

“新的头部公司在这批初创企业中出现了。”上述投资人说。截至2020年6月,已有11款NGS伴随诊断试剂盒获批。诺禾致源、泛生子、艾德生物等皆有产品获批。其中,2018年6月至10月,便有4款产品“扎堆”获批。

拿到进入市场的“门票”后,谁能占领市场成为关键。

伴随诊断的技术门槛不高,市场份额快速向头部企业集中。兴业证券2020年报告,从收入角度来看,目前市场上包括美国公司在内的前三名占据了39.7%的市场份额,而前五名占据了55.6%的市场份额。

“各家产品差异化并不大,拼的就是谁先获批,谁的销售能力强。”上述国有资本投资公司高管对《财经》记者分析。

这些企业从桌下暗自较劲到短兵相接。每一家公司抢占先机,医生一旦对某家企业的产品形成使用习惯,很少有意愿去更换使用同质化的新产品,先入局便会成为后来者的进入壁垒。

5月,燃石医学公布的数据显示,在中央实验室业务方面,与602家医院建立合作,在基于NGS的中国医院内细分市场中,占据79.9%的市场份额。紧随其后,6月初,泛生子更新招股说明书,称已与全国500多家三甲医院合作。

像药品一样“砸钱”入医院,这样的方式让新兴企业的销售费用居高不下。燃石医学2019年销售费用1.53亿元,占营业收入的40.2%。泛生子的投入更大,2019年销售费用2.54亿元,占其营收的78%。

“作为行业头部公司,我们不仅是做自己的产品商业化,更要为行业去开拓市场边界、进行市场教育,尤其对医生和患者的理念教育必须持之以恒的投入。”王思振说,未来销售费用和研发投入一样,在一定时期内都会持续高投入。

销售费用在飙升,但营业收入还没有跟上。2019年,燃石医学收入3.82亿元,亏损1.69亿元。泛生子的数据更夸张,收入3.23亿元,亏损2.8亿元。

更重要的是,现在亏损,未来能盈利吗?“如果这个行业不摆脱给现有的销售模式,就不可持续。”上述基因检测行业投资人分析,现在是市场壁垒,不是技术壁垒。

这位投资人算了一笔账:按行业平均水平计算,使用Illumina测序仪,基因检测服务企业毛利率约70%。其中有35%的销售费用与医生有关,加上销售人员、科研人员成本占50%,公司运营成本约20%。

“怎么算都是亏损。”上述基因检测行业投资人分析,为了保持竞争优势,产品销售价格还会不断下降,“未来会盈利,但现在没有出现清晰的盈利模式”。

谁能胜出,答案在临床

在资本化路上,燃石医学和泛生子领先了,但能否就此一路领先下去,多位业内人士在接受《财经》记者采访时还有所犹疑。

“技术没有发生突破前,资源会向现有头部企业集中,先上市是一种优势。但是一旦技术有所突破,改变就可能是颠覆性的。”李国林说。

其实,很多人没有想到燃石医学与泛生子会首先上市,因为诺禾致源早在2018年12月就递交招股说明书,冲刺创业板。

诺禾致源的数据,看起来更漂亮。诺禾致源在2014年进入肿瘤领域,为肿瘤医院提供伴随诊断试剂盒,2019年营业收入15.3亿元,利润1.01亿元。

诺禾致源已经两次冲击创业板失败后,将目标转向科创板,截至记者发稿,上市结果尚未公布。

此外,世和基因、思路迪也已透露过上市计划。1月,思路迪诊断业务板块2.8亿元融资,拿下开门红。其诊断业务和药物研发业务在2018年已完成分拆,计划未来分别在不同资本市场上市。

这些已占优势的新兴生物公司,身后还有追兵。如即使起步较晚,国信证券分析,贝瑞基因未来能拿下20%的伴随诊断市场份额。

而华大基因在2019年,将肿瘤早筛业务划出成立华大数极。“我不认为华大基因在肿瘤业务启动晚了,更像是决策性的放弃,华大基因有其他的路可走。”上述国有资本投资公司高管说。

比起自己成为肿瘤检测的龙头,华大基因投资的吉因加更受瞩目。吉因加在伴随诊断与早筛方面都有布局,伴随诊断试剂盒在1月获批,同时早筛产品已经启动前瞻性临床试验,计划在2020年预计完成2000例入组。

虽然最早启动前瞻性试验,泛生子对自己的早筛产品落地应用非常谨慎。“至少要经过2—3年、大规模前瞻性队列试验的验证,我们才会考虑将其大规模商业应用。”王思振说。

和瑞基因更快速,提前完成项目。和瑞基因在2018年和国家肝癌科学中心合作,启动前瞻性万人队列试验,投资约1亿元。两年后,在2020年8月16,其肿瘤早筛产品已落地医院。

谁能走出来,最终拼的还是产品本身。换句话说,国家药监局能不能批,看的是产品的临床数据表现;医院医生用不用,看的是能否帮到医生。

周代星表示,现在能看到的行业内公开的前瞻性试验数据样本数都比较小,期待看到大规模的研究数据。

一位不愿具名的基因检测公司高管也对《财经》记者指出,“目前我们能看到的很多早筛实验数据,既没有经过监管部门验证,也没有发表国际论文经过严谨的同行评议。百花齐放当然好,不过临床效果和时间会给出真实的答案。”

李国林总是将更多的项目调研时间分配给医院和医生,而不是融资的企业,“他们必须能解决临床问题,而且是临床医生迫切需要解决的问题,才有真正的价值。答案在临床”。

数据来源:企查查

数据来源:企查查

责编 | 要琢zhuoyao @caijing.com.cn 本文为《财经》杂志原创文章,未经授权不得转载或建立镜像。如需转载,请在文末留言申请并获取授权。