又有银行要合并(附重组全梳理)

据《中国经营报》报道,记者了解到,山西多家城商行合并事项有了新进展。一位接近监管部门人士告诉记者:“收到山西银行筹备组发来的相关文件,要求我们配合做好山西银行成立的相关事项。”“5家银行将以新设合并的形式。”参与此次合并的山西某城商行人士透露。

近期已有中小银行合并重组案例,虽然有明确的政策导向,但这些改革重组事件大多在地方政府的统一规划中,聚焦于合并重组为市级农商行、省级农商行或省级城商行等。

本文附中小银行改革重组全解

原标题:中小银行改革重组全解

来源:任博宏观论道(ID:jinrongjianghu123123)

【声明:本文信息全部源于公开渠道,文中内容仅代表个人观点,不代表所供职单位】

【正文】

一、近期区域中小银行改革重组事件梳理

虽然有明确的政策导向,但这些改革重组事件大多在地方政府的统一规划中,聚焦于合并重组为市级农商行、省级农商行或省级城商行等。具体如下:

(一)2020年6月4日,常熟银行发布公告称“拟出资10.5亿元,认购镇江农商行非公开发行股份5亿股,占镇江农商行非公开发行后总股本的33.33%,成为其第一大股东”。

(一)2020年6月26日,攀枝花市商业银行和凉山州商业银行(位于四川西昌)在《攀枝花日报》和《凉山日报》分别发布公告称,将通过新设合并方式共同组建一家商业银行(可能会叫“川西银行”等)。

(二)2020年7月23日,陕西银保监局同意榆阳农商行和和横山农商行以新设合并的方式发起设立陕西榆林农商行。

(三)2020年5月15日,河南省三门峡市委、市政府印发的《关于抓好“三农”领域重点工作确保如期实现全面小康的实施意见》明确提出“合并三门峡湖滨农村商业银行、三门峡陕州农村商业银行,组建市级农商银行(预计会叫‘三门峡农商行’)”。

(四)2020年7月30日,徐州市区农商银行风险处置化解及改革工作总结会议召开,由铜山农商行、淮海农商行、彭城农商行三家合并而成的徐州农商行(筹)正式挂牌成立(2020年7月28日江苏银保监局已批复筹建),据悉无锡银行与江阴银行分别持有徐州农商行10.95%和4.37%的股权。

(五)2020年8月8-10日期间,晋城银行、晋中银行、长治银行以及阳泉市商业银行等山西地区城商行相继发布召开临时股东大会的通知,审议的议案皆与“合并事宜”有关,此外据悉大同银行也在此次合并名单中,将成立一家省级城商行(名称可能为“山西银行”)。在这次合并重组后,山西省整个地区将仅剩两家城商行(即晋商银行和“山西银行”)。

二、中小银行改革的历史回溯

在明晰近期中小银行改革重组事件之后以及进一步讨论之前,有必要对中小银行改革的历史进行简要回溯。

(一)过去较长时期,银行业改革的聚焦点和倾斜性是大型银行

应该说过去很长一段时期,银行改革在政策层面上聚焦于大型银行,并为此投入大量人力、物力、财力,而对于中小银行改革则显得忽视很多。具体体现在:

1、历史包袱化解措施倾斜性较大

在历史包袱的化解措施方面,中央先后两次对大银行的不良资产进行集中处理(如通过成立四大AMC于1999年一次性集中剥离1.40万亿不良、2004-2006年帮助处置0.70万亿元不良),而中小银行的不良资产处置则主要靠自我消化以及地方政府协助处置。考虑到各地政府处置能力和重视程度的差异,导致不同地区中小银行的历史包袱处置程度呈现较大程度的不同步。

2、资本补充方式存在一定差异

国家对大银行一般会采取发行特别国债、动用外汇储备以及财政注资等方式补充资本,而中小银行的资本补充则主要依靠增资扩股、利润积累、上市融资等方式。但受制于资本补充能力差异较大以及国家背书情况的不同,中小银行的发展起点便高低不同,特别是增资扩股和上市融资的市场接受度差异明显。

3、政策环境支持力度明显不同

国家层面对大型银行的发展起点和过程始终给予有力的支持,相较而言中小银行获得的政策支持力度便明显弱了很多,特别是在结算业务、不良资产处置、银行业改革、资本市场融资支持以及住房公积金及其配套业务、预算外资金、财政资金、军队资金、社保资金等政策性业务支持和资金托管、业务资格试点、分支机构布局等方面,造成了中小银行与国有大行之间享受到的政策差异几乎等同于国有企业与民营企业的差异,可以说起点的高低造成在发展过程中呈现出更大的不公平,甚至我们可以将这归为中小银行出现风险问题的政策根源。

(二)地区发展的差异是中小银行改革的另一个撬动因素

中小银行植根于地方,自然离不开地方经济发展的支撑,而由于地方经济发展的差异,造成了中小银行在发展过程中也会存在明显差异,特别是存款资源分布、贷款投放水平以及机构数量等方面的分化会进一步对地区经济发展产生冲击,并对中小银行产生影响。

就我国而言,实际上还存在农村金融改革的问题,这就涉及到农商行、农合行、农信社以及村镇银行等农村金融机构。考虑到我国农村金融改革明显滞后于城市金融改革,意味着相较于城商行体系而言,农村金融机构问题更大。

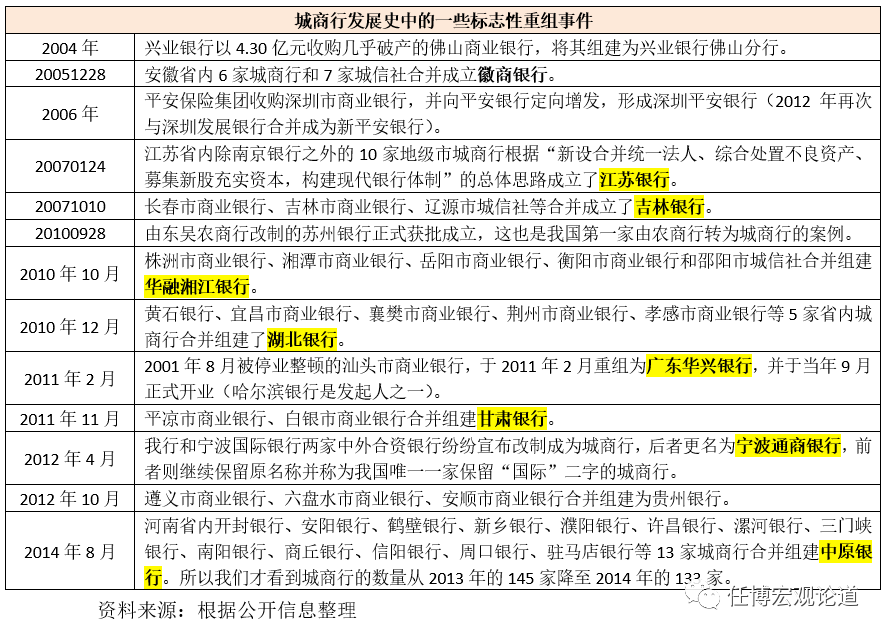

(三)城商行发展史上的一些标志性重组事件

徽商银行是中国城商行改革重组的一个标志性事件。2004年4月银监会第一任主席刘明康在安徽调研时首次提出城商行联合重组的构想。同年6月,时任银监会副主席唐双宁提出“银监会鼓励城商行在整合现有资源的基础上,按照市场规则和自愿规则实施联合重组”。同年11月银监会发布《城市商业银行监管与发展纲要》,重新启动城商行联合重组、跨区域经营以及上市等系列进程。

在政策的鼓励下,2005年12月由安徽省内6家城商行和7家城信社联合重组而成立的徽商银行正是上述政策思路的践行者,并开启了城商行的重组模式,随后的江苏银行、晋商银行、中原银行等均参照此模式而成立。

三、中小银行重组合并是政策导向

(一)当前银行业改革的政策关注点是中小银行

和过去相比,当前政策层面的关注点则主要是中小银行,这主要是因中小银行在经历长达数年的粗放发展过程中,已经积累了较大的风险,而在经济处于下行阶段过程中,将会进一步放大。

不过我国中小银行的改革具有历史性。实际上早在1984-1993年金融业改革的原始发展阶段,银行业便因粗放发展积累了大量的显性风险、隐性风险和机制风险。随后在1993-2003年的规范整顿阶段,虽然一定程度上抑制前面积累的风险,但前期风险的滞后效应也开始显现,显性风险开始成为主要关注点。2003年银监会从央行独立出来后的最初几年里,显性风险开始逐步得到化解和控制。但是在新的阶段,存量风险得以缓解的同时,增量风险亦随着经济发展进入新阶段而不断积累,并在经济周期重新转向下行时而不断释放,因此可以说中小银行的改革进程是和经济发展、金融体制变革历程一脉相承的。

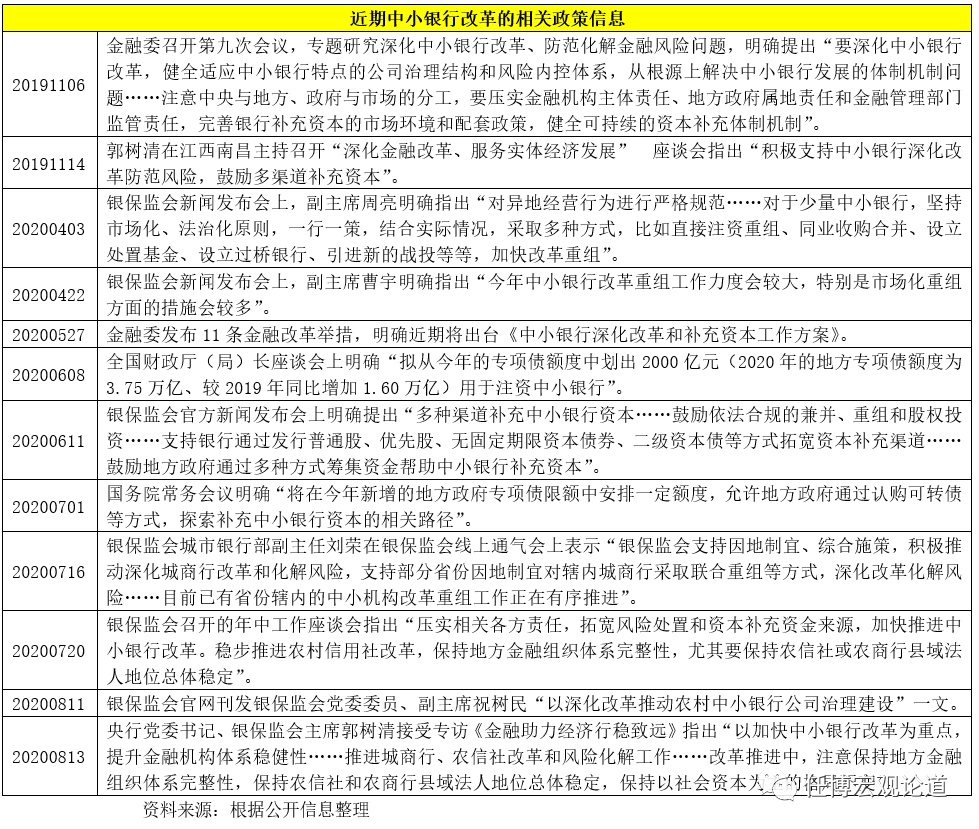

(二)中小银行改革的政策信号频繁释放

自“金融供给侧改革”理念和“防范化解金融风险”三年攻坚战计划提出以来,推动中小银行改革重组便是主要政策导向。特别是包商银行、锦州银行和恒丰银行事件尘埃落定以及2019年11月召开的金融委第九次会议后,地方政府与监管部门便开始纷纷从机制方面考虑解决中小银行的问题。

根据我们的统计,2020年以来和中小银行改革重组有关的政策信息大致有15个左右(见下表),且方向上来看地方政府在这一过程中起到的作用正在提升(如牵头规划辖区内中小银行重组合并、通过专项债给予资本补充支持等)。

(三)中小银行再次迎来整合

区域中小银行的风险一直存在,有时被隐藏,有时被延缓,显然它和经济周期、政策周期以及地方经济之间有着非常密切关系。从历史的发展进程来看,2006-2007年的改制潮让城商行有了诸多民营企业的成份,2007-2008年的金融危机以及近年来稳增长压力的加大让城商行也承载着更多政府融资平台的职能。

2016年严监管后,城商行潜在的资产质量问题开始暴露,2019年的包商银行、锦州银行以及恒丰银行也许便是最好的案例。2020年以来,更多的关注点则主要为农村金融机构。按照目前的发展趋势来看,区域中小银行的资产质量在未来两年可能还会加速暴露,这势必会对对中小银行产生较大冲击,并迎来一轮整合重组的时代。

四、当前中小银行改革的政策关注点是什么?

(一)今年的两场新闻发布会是重点

今年4月3日和4月22日的两场银保监会新闻发布会对中小银行改革提出了最新思考,值得关注,大致要点如下:

1、对异地经营行为进行严格规范,扭转中小银行偏离主业、盲目追求速度和规模的发展模式,通过回归本源、深耕本地、下沉服务等方式强化社区和县域金融服务。

2、把党的领导融入公司治理全过程,强化“三会一层”以及董事、监事和高管的履职评估和问责。

3、强化对股东特别是实际控制人“穿透式”管理,整治违规占用银行资金、非法获取银行股权、股权代持以及使用不正当手段操纵银行经营管理的行为

4、压实银行自身、地方政府、监管部门等各方责任,其中地方国有资本股东要落实责任,特别是属地风险处置责任。

5、通过各种方式增强中小银行资本实力,一是通过加快处置不良资产、做实资产分类、加大拨备计提和利润留存等内源性路径补充;二是通过普通股、优先股和无固定期限资本债券、二级资本债以及民营企业和外资机构等外源性路径补充;三是支持地方政府通过注入资金、可变现资产,或者通过国有资本运营公司注资的方式进行补充。

6、不搞“一刀切”,实行一地一策、一行一策,对少数高风险机构精准拆弹。其中中小银行改革重组的方式主要包括直接注资重组、同业收购合并、设立处置基金、设立过桥银行、引进新的战投等。

(二)农村中小银行更应引起关注

2019年1月4日银保监会发布《关于推进农村商业银行坚守定位强化治理提升金融服务能力的意见》,2020年8月11日银保监会官网刊发其党委委员、副主席祝树民“以深化改革推动农村中小银行公司治理建设”一文,对农村中小银行的问题给予了深入阐释。可以说相较于城商行而言,农村中小银行的问题更为突出,包括股权结构较为分散(每家机构平均为1948个股东)导致内部人控制问题较为突出、民营资本比例较高(平均达到84%)导致受经济周期影响大且有可能变为其民营股东的附庸、经营区域范围小(76%地处县域)受地区经济发展影响大、机构分化明显导致抗压力能力弱(只有37家农商行总资产超过1000亿元且有1213家农商行的总资产不到100亿元)、受地方政府行政干预力度大导致独立性受到明显影响。

所以我们看到目前,国内已有多个地区出现组建市级农商行和省级农商行、引入战略投资者以及通过地方专项债补充18个省级地区中小银行资本等提高抗风险能力的情形,相信这并非是意外,而是当前及后续一段时期的常态。

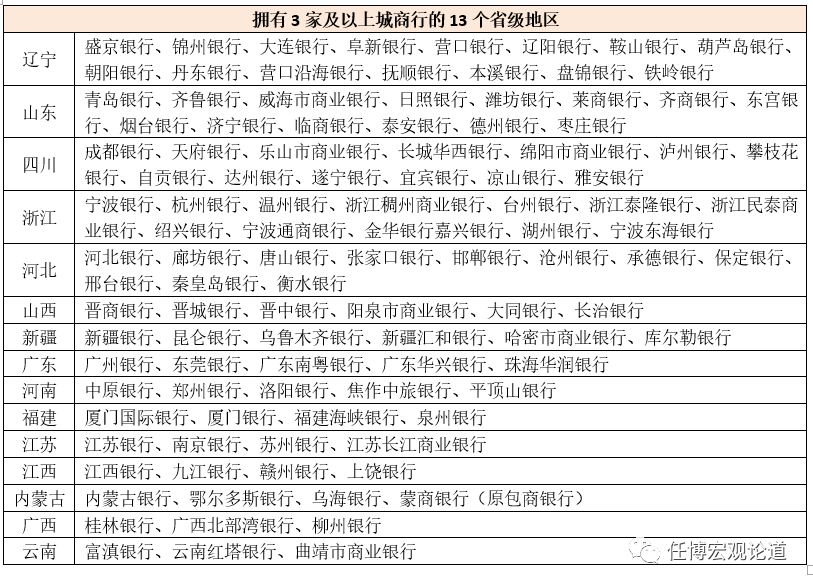

(三)城商行的数量可能会再次发生变动

2006年,城商行的数量是113家,十年前的2009年这一数量增至143家,2016年后城商行的数量则稳定在134家,目前来看这个数字应该会随着中小银行的重组整合而发生一些变化。特别是对于城商行数量在3家以上的地区。

比如山西省将晋商银行、晋城银行、晋中银行、阳泉市商业银行和大同银行重组合并为山西银行这一事件便相当于将城商行数量减少了4家。特别是对于很多省级行政区来看,并没有一家以省级行政区命名的城商行(如辽宁、山东、四川等),这些也为城商行的重组整合也提供了支撑空间。

正如前文所述,中小银行的改革重组并非是新鲜事件,实际上早在2006年10月14日,时任银监会副主席唐双宁在中国银行家论坛(2006)上对银行业改革便提出了一些思路,值得当前的监管部门思考和借鉴,除缩小地区和城乡金融体系差距外,其中的“通过改善中小银行的发展环境,鼓励和引导达到一定经营规模、管理水平较高的区域性银行进行跨区域经营,同时允许城商行兼并收购周边地区的城信社”应是中长期解决路径,而非当前的做法。

版权说明:感谢每一位作者的辛苦付出与创作,《Bank资管》均在文章开头备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!