双节将至再遭中纪委点名,深陷体制之弊的汾酒如何自救?

2009到2019是山西汾酒的“复兴十年“,其间掌门人李秋喜居功至伟,但一片赞歌中,山西汾酒和李秋喜的各种风险正在聚集

图/IC

图/IC

文 | 李廷祯 郑慧

“两节”前的高端白酒市场,山雨欲来。

9月22日,中纪委官网在显著位置,发了一篇措辞严厉的文章,题为《警惕高端白酒涨价引发不正之风回潮》。文中称,临近中秋、国庆,以茅台等为代表的国内高端白酒提价不断,多款白酒价格冲上历史高点,超越正常人情往来和宴请需求,助推公款吃喝、违规收送节礼等不正之风回潮。

贵州茅台(600519.SH)的营收、利润、市值在前几年全部“飞天”,正是中国白酒行业的标杆。被中纪委文章点名的著名酒企,也包括正在全面对标贵州茅台的山西汾酒(600809.SH)。

山西汾酒这几年和贵州茅台互动频繁。2019年6月,汾酒集团(山西汾酒母公司)董事长李秋喜曾带着“对标”调研小组,去茅台总部学习,声称要“取到真经”。

李秋喜接任山西汾酒董事长的2009年,茅台营收近百亿、纯利润43亿,位居行业榜首;山西汾酒当年营收刚过20亿,利润不过3个多亿,而且销售主要在山西省内,占比高达66%。

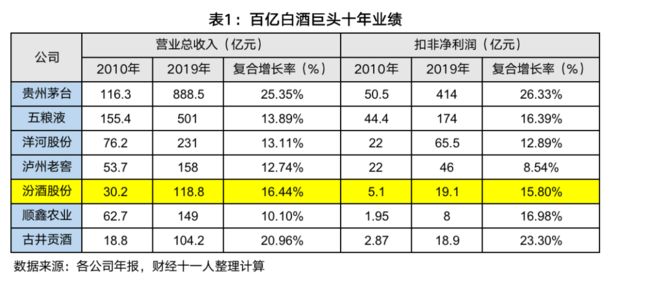

2019年,山西汾酒终于圆了“百亿营收梦”,营收118.8亿元、利润19.1亿元。但从表1可以看出,山西汾酒相对茅台差距越拉越大,比起五粮液(000858.SZ)、洋河股份(002304.SZ)和泸州老窖(000568.SZ)也相形见绌。

十年间,汾酒进步巨大,但同行进步更大。

李秋喜10年,从“掐”茅台到学茅台

李秋喜和茅台之间的故事,颇具喜剧色彩。2009年冬,李秋喜升任汾酒集团兼山西汾酒董事长后,就和贵州茅台龃龉不断。

2010年始,李秋喜不断拿出史料,指责茅台篡改历史。譬如,获得“巴拿马金奖”的只有汾酒,而非其他白酒;开国大典上的国酒,也非茅台,而是汾酒。茅台申请“国酒茅台”商标的行动,也因李秋喜不断阻击而流产。

频频“碰瓷”,让许多媒体人认识了李秋喜,也让世人重新认识了“牧童遥指杏花村”的山西汾酒。

叫板茅台的背后,是失落的山西汾酒,和焦虑的李秋喜。

2009年、2010年,五粮液和贵州茅台营收先后过百亿;2011年、2012年,洋河股份和泸州老窖也先后加入百亿阵营。中国白酒高端品牌的“四大天王”阵容,自此成型、固化。

汾酒历史地位和文化底蕴,毋庸置疑。1987年前,全国每卖一斤名酒,汾酒就占半斤;1988-1993年,汾酒厂经济效益连续六年全国轻工行业夺冠,地位宛如今天的茅台。

但是,山西汾酒一直缺乏现代企业制度的内核。虽早在1993年就成功上市,但并未利用资本市场迅速壮大。其重要原因,是省委组织部选拔的一些主要高管昏招不断。

比如,在全国名酒价格回归市场价值时,汾酒提出要做“广大工农兵都能喝的起的白酒”,自废武功;再比如,朔州毒酒案爆发后,进退失措,公关不力,任凭省外市场丧失殆尽,自毁长城;再比如,汾酒集团不是聚焦发展大单品,而是海量发展贴牌经销商,几千个真假难辨的汾酒子品牌恶性竞争,自相残杀,导致汾酒声誉受损,自掘坟墓……

表面看来,这是人的原因,但骨子里是体制之弊。2003-2012年,中国白酒迎来“黄金十年”,各大公司你追我赶,行业格局剧变,“汾老大”终于沦落。

李秋喜掌舵头三年,白酒行业正值黄金期尾声。在节节攀升的销售费用驱动下,山西汾酒营收增幅连续三年超过40%。

这位在别的国企造过化肥、卖过水泥的国企高管,操一口难懂的晋东南方言,原本一向沉默寡言,但那几年非常高调。

“国酒之源、清香之祖、文化之根”的汾酒战略定位,正始于彼时。

李秋喜甚至提出,要把汾酒与“中国酒魂”的口号挂钩,提高汾酒美誉度。“汾”商标,也被汾酒申请成为中国驰名商标,加上“杏花村”、“竹叶青”,山西汾酒拥有了三块金字招牌。

李秋喜一直企图改变山西汾酒产品结构不合理、品牌定位混乱的旧弊,但收效甚微。

在2011年山西汾酒财报中,主营产品分为名酒(即汾酒)、杏花村(低端光瓶酒)、葡萄酒、露酒(竹叶青为主)四大系列,44.7亿元的总营收中,名酒占到40亿元,杏花村占到1.5亿元,“中国第一保健名酒”竹叶青为主的露酒,不到3亿元。

其中,名酒、杏花村、竹叶青酒的营业成本率,分别是18.7%、71.9%、67.3%。换言之,后两者利润稀薄。尤其是杏花村系列,以低价、走量取胜,消耗了大量基酒,却难言收益。

《财经》还了解到,山西汾酒的葡萄酒项目,原是山西汾酒应山西某领导要求上马的新项目,投资了3000万元,昙花一现后无疾而终。

在外界看来,李秋喜的前三年走得不错,财报整体较为好看。2012年,汾酒营收加入“50亿阵营”,营收达到65亿元。

但好景不长。2012年年底,中国政府开始整肃公款消费,名优白酒首当其冲;塑化剂事件也同时爆发……从此,汾酒跟随大行业,步入了三年震荡、调整期。直到2017年,山西汾酒的营收,都未能超越2012年。

惨烈的同质化竞争,让中国的诸多白酒品牌都认识到,不能再像过去那样粗放地造酒卖酒。“产能+渠道”的老路,必须用“品质+文化”进行重构。

在这方面,李秋喜是先行者。在不断“掐”茅台的同时,李开始推动山西汾酒建设优质原粮种植基地;2015年4月,山西汾酒宣布开始执行国际标准的食品内控,承诺汾酒“最健康”、“最干净”、“最卫生”。

“讲故事”,是李秋喜坐镇汾酒的重大“政绩”。这十年,山西汾酒赞助出版了大量关于汾酒文化和清香型白酒的书籍。24史中的鲜卑皇族北齐武成帝都被发掘出来,证明汾酒曾是“宫廷御酒”。

汾酒出版过一本《国宴汾酒》的书籍,厚达近400页。其中三分之一,讲述上至6000年前仰韶文化、下至民国名人与汾酒的故事;而后的近三分之二,则讲述“中国共产党与汾酒的情缘”。汾酒多年前一直是中国白酒老大,在晋陕蒙最为畅销;而陕北、晋察冀、晋冀鲁豫、晋绥等革命老区,均和山西有不解之缘,可谓“衣食住行中,处处见汾酒”。

2017-2019年,李秋喜和山西省国资委签订“军令状”,对赌未来三年的业绩。根据考核目标责任书,汾酒集团三年营收增长目标为30%、30%、20%;利润增长目标为25%、25%、25%。若完不成经营目标,则解聘汾酒集团董事长。

与此同时,山西省国资委向汾酒集团董事会下放投资经营、财务融资、资产转让、管理层人事薪酬等八项权利。

李秋喜完成了三年任务。期间最大手笔,是引进战略投资者华润,并完成了汾酒集团整体上市,基本解决了同业竞争和关联交易弊病。

汾酒大规模对标茅台,李秋喜缓和与茅台高管的关系,也在这三年。

在2019年的中国酒业峰会上,李秋喜称,汾酒引领了白酒40年,五粮液引领了15年,现在茅台也已引领了15年。“季克良曾7次到汾酒学习经验,笔记记了12本。今天我带着一帮子人专门来向茅台学习。就是这么一个规律:谁做得好,就向谁来学习。”

李秋喜的两大法宝

2019年的财报显示,山西汾酒完成营收119亿元,净利润19亿元,省外销售份额首次超越省内,基本坐稳了中国白酒业第五把交椅。

今年疫情期间,山西汾酒逆势飞扬,净利润同比增长35%。

历史上,李秋喜临危受命,拯救了倒闭边缘的山西水泥厂;加上这10年“汾酒复兴”,其声誉在山西企业界、白酒行业如日中天,一度和茅台李保芳、五粮液李曙光并称“三李”。刨去白酒界整体回暖之功,李秋喜超越多数同行的秘诀是什么?

“净资产收益率(ROE)=销售净利润率×总资产周转率×权益乘数”的财务杜邦分析,可以帮我们破解这一谜团。

从表3可以看出,山西汾酒的ROE值,在2015-2019年间,从12.9%一路稳步上升到27%。巴菲特曾说过,“如果非要我用一个指标进行选股,我会选择ROE,那些ROE能常年持续稳定在20%以上的公司都是好公司,投资者应当考虑买入”。

驱动山西汾酒ROE上升的,并非表3第一项的销售净利率——其值虽有波动,但基本保持稳定。

2017-2019年,正是李秋喜和山西省国资委对赌业绩的时间段。这三年,山西汾酒的总资产周转率和权益乘数,得到大幅提升。

总资产周转率,是销售收入和总资产的比值,扩大销售收入是提高这一指标的最有效路径;权益乘数,即资产总额是股东权益总额的倍数,其值越高,表明企业负债率越高。

所以,李秋喜的骄人ROE业绩,一靠强化销售,二靠提高负债率。

需要注意的是,山西汾酒并没有什么高额银行贷款或其他融资。其提高负债率的主要方法,是要求经销商预交货款。山西汾酒2019年财报中,“预收款项”年末余额高达28.4亿元,占到流动负债余额的29%。预交货款,既可以提高ROE指标,又不用支付利息。这在财务上叫OPM管理,即Other People's Money。

我们再将山西汾酒的三个指标,与其他白酒同行相比较——

从表4可以看出,山西汾酒的销售净利率明显偏低,仅仅高于以光瓶牛栏山二锅头为大单品的顺鑫农业(000860.SZ);总资产周转率,汾酒名列第一,证明其采取了较为激进的促进销售措施;最后,从权益乘数看,山西汾酒的资产负债率偏高。

高端白酒的销售策略,一般采取“高利润、低周转”,以贵州茅台和五粮液最为典型;低端白酒的销售策略,一般采取“低利润、高周转”,其以顺鑫农业最为典型。

那么,山西汾酒属于哪一类呢?

汾酒显然不想当低端。汾酒一直对标茅台,企图大幅度提升次高端的“青花瓷”汾酒价格,攻打政务、商务白酒市场,力图将其打造成和530飞天茅台、520普五五粮液、洋河“梦之蓝”、泸州老窖“国窖1573”一样的高端酒和百亿大单品。

但汾酒算前者也很勉强。山西汾酒除了拥有销售净利率很高、以质价取胜的“青花瓷”,还拥有腰部产品“巴拿马汾酒”和“老白汾”,销售净利率不高、以量取胜的“杏花村”系列光瓶酒,以及价量双杀的露酒“竹叶青”。

由此看来,山西汾酒产品结构不合理、品牌定位不清晰的问题,李秋喜依然没有解决。

对比白酒头部企业,我们发现贵州茅台、五粮液、洋河股份、泸州老窖的的总资产周转率普遍较低。

这是因为酱香酒、浓香酒的酿造周期较长,尤其是茅台酱香酒需要五年;而以汾酒、牛栏山二锅头为代表的清香型白酒则不到一年。如果酱香酒、浓香酒企业的总资产周转率过高,就需要怀疑其是否属于纯粮固态发酵,是否外购了大量小厂基酒。

产品的生产工艺差异,需要让山西汾酒的总资产周转率在做同行业比较时,打一个折扣。

汾酒激进的销售策略,可以在图2中得到证明。其近三年的销售费用率,一直远高于贵州茅台、五粮液和洋河股份,尤其是其业绩到达巅峰的2019年,其销售费用率也到达顶峰。

图3显示,若将历史周期拉长到李秋喜的整个“十年”,我们会发现,汾酒的销售费用增长率,在多数年份远高于营收增长率。

激进销售的后果,一是促销带来的出厂价格折扣,会降低营业收入;二是销售费用高企,会增加营业总成本。一增一减间,销售净利润率会大打折扣(见表4)。

汾酒的盛世危言

理想很丰满,现实很骨感。站在高台上的山西汾酒和李秋喜,近期又有了新目标。

2020年7月30日,李秋喜主持召开了汾酒营销改革领导组专题会。会议提出,要以“调节奏、调目标、做质量、降库存、稳价格、保利润”,实现“换道超车”。

竹叶青品牌也被赋予新的定位:“核心品牌双轮驱动,竹叶青助力品牌复兴。重铸汾老大辉煌,实现汾酒复兴,竹叶青酒至关重要”。

依靠“竹叶青”实现山西汾酒双轮驱动,据称是山西省主要领导的指示。为此,山西汾酒将大健康板块——以“竹叶青”为代表的的保健酒,提到了前所未有的高度,欲将其打造成“中国第一健康轻奢品牌”。

这意味着,李秋喜除了要在高端产品“青花瓷”汾酒上对标茅台,和茅台、五粮液、洋河股份、泸州老窖这“四大天王”竞争,还得腾出一半精力搞保健品。

李秋喜告诉《财经》研究员,这些年他一直“以苦为乐,苦中作乐”,至于如何具体对标茅台、做大“竹叶青”,李秋喜称要保密,但显得很有信心。

而我们经过现场调研、产业研究和财务分析,认为山西汾酒的风险正在聚集。

1.第一风险是政策风险。

目前,中国白酒行业进入存量竞争阶段,市场份额集中化和销售市场板结化问题,日益严重。

山西汾酒的产品结构不合理、品牌定位不清晰,是老生常谈,但始终未得到根本解决。最大的大问题,是缺乏高端“百亿大单品”。

高端“青花瓷”汾酒,寄托着山西汾酒这一希望。若政府打击名酒提价,限制政务消费,山西汾酒这一希望就会落空;中纪委官网上的《警惕高端白酒涨价引发不正之风回潮》一文,正是风险聚集的信号。

茅台提价有风险,汾酒对标茅台提价,风险或许更大。

如果山西汾酒调转头去,把百亿大单品的希望,寄托在低端的光瓶“杏花村”系列,将会拉低汾酒品牌的次高端形象,与其近10年的品牌提升战略不符。而且,此市场竞争惨烈,利润微薄,投入产出比较低。看看顺鑫农业的利润率,就可见一斑。

另外,山西汾酒的腰部产品,即巴拿马金奖系列、老白汾酒系列,可能是一个鸡肋,食之无味弃之可惜,正是所谓的“中间地带陷阱”。

而保健酒市场,目标人群是中老年男子,属小众消费,很难做成百亿大单品。而且这个市场上,已经有了湖北劲酒集团这样的百亿巨头。因此,能不能大幅度提升“竹叶青”的销售量和销售额,实现双轮驱动,存在很高的不确定性。

2.销售渠道失控风险

前文我们分析,汾酒十年大跃进,主要依靠激进的销售策略。

在山西本埠,汾酒集团的销售渠道管控高效有序,这也是其多年来,能固守山西市场、依靠本省实现60%销售收入的秘密。

进入李秋喜时代后,山西汾酒开始精细化管控本省市场,并大幅度增加省外经销商数量,以图省外份额实现大突破。其直观表现,就是经销商数量的直线上升。今年上半年,汾酒全国经销商数量,已经达到2679个。

在山西汾酒的2019年年报中,往来款项存在一个有趣现象:在资产侧,其“应收款项融资”余额高达27亿元;在负债侧,其“预收款项”余额高达28亿元。

这背后的原因是,山西汾酒一方面对成熟市场(主要是省内)的旧经销商大规模收取定金;一方面用赊销方式,支持空白区(主要是省外)的新经销商屯货。

茅台酒供不应求,虽不断提价,但终端市场价和厂商指导价存在极大落差,导致经销商和消费者大量囤货、收藏,经销商利润很高,渠道极为稳固。但这种情况在山西汾酒大概率不会发生。

作为清香白酒,汾酒生产周期短,供应量提升快,不同于茅台酒五年才能出货的“产能决定销售”;另外,清香酒长期存放,会出现酯降酸升,影响品质,不具有酱香酒年份越高越值钱的金融特性,经销商囤货存在减值风险。

历史上,五粮液、泸州老窖对高端白酒提价,都出现过出厂价高于零售价的倒挂现象,导致经销商大面积反水,渠道失控。

白酒作为消费品,销售额由终端顾客的产品认可度决定,渠道压货只是库存品换个仓库而已。而山西汾酒的激进销售、外省新市场的大规模赊销,正存在此种风险。

3.山西汾酒估值已在行业高位,存在下调风险

据WIND资讯,山西汾酒2019年的TTM(滚动市盈率)高达73.42倍,远高于贵州茅台的46.67倍、五粮液的44.37倍、泸州老窖的39.46倍、洋河股份的26.16倍。

2018年初,华润通过下属公司华创鑫睿,以51.6亿元的价格受让山西汾酒11.45%股权,成为二股东。根据山西汾酒9月25日1716元的市值,华润股权浮盈已超过140亿元。有人戏称,华润投资山西煤矿亏了百亿,却在山西汾酒上找了回来。

从2019年起,山西汾酒股价一路狂奔,市场表现排在行业第一。近一年涨幅高达150.45%,远高于贵州茅台的39.22%,也远超36.33%的行业中位值。经济下滑叠加疫情影响,对以餐饮业拉动的白酒市场冲击非凡。如果出现行业灰犀牛,高高在上的汾酒股价,或会高台跳水。

4.山西汾酒面临人才断层风险。

2010年的李秋喜,49岁;2020年的李秋喜,59岁。

这是一个尴尬的年龄。李秋喜要么会超期服役,要么会功成名退。

中国历来存在“人亡政息”现象,国企亦然。一个国企强势高管的离职或者退休,常导致已经形成的企业生态平衡发生紊乱,引发剧烈内部震荡。

山西汾酒历来内斗频繁。汾酒子弟和外地空降干部的矛盾,汾阳地方官员和省属国企山西汾酒干部的矛盾,国企领导班子之间的矛盾,一直伴随着山西汾酒。

工作能力超群的李秋喜面临退休,是山西汾酒一大危机;而山西汾酒地处穷乡僻壤,就业困难,省属国企的优厚待遇,吸引了一代又一代“子弟”回归汾酒,用工内卷化、人才内循环,或是汾酒最大的危机。“不用二爷”(少爷、姑爷),减少裙带干扰,曾是晋商成功的秘诀。对此,山西汾酒反其道而行,以优先安排子弟就业为荣,公开排斥用工市场化。

一片赞歌的背后,风险四伏。

作者为《财经》产业研究中心研究员,编辑:刘建中

▲点击图片 了解详情

责编 | 阮璐阳luyangruan @caijing.com.cn本文为《财经》杂志原创文章,未经授权不得转载或建立镜像。如需转载,请在文末留言申请并获取授权。