“你不理财,财不理你。”大多数人之所以跟钱之间总有不可逾越的鸿沟,是因为他们不知道钱的活动能力。钱,跟人一样,是有生命的。每一块钱就是你的一个职员,你的目标是让你的职员勤奋工作,经过时间的沉淀,人员会日益壮大,工作效率会越来越高,他们会帮你赚更多的钱,积累到一定的财富时,你就可以作为董事长早日享受退休生活。这里有8条理财黄金定律,也许你能因此获得通向财富之门的万能钥匙。

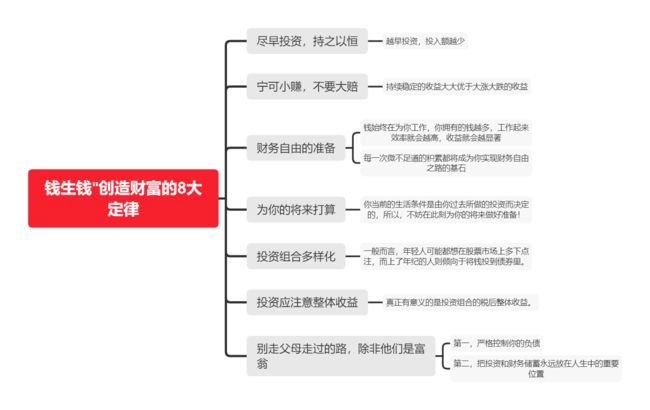

尽早投资,持之以恒

如果我们的财务目标是在60岁前积累300万元现金资产,假设年收益率是10%,我们从25岁开始平均每月只需要投入922元,但如果是从30岁开始,每月投入就要增加到 1520元。开始时间相差5年,每个月的投入多了近2/3,这足以证明尽早投资并持之以恒的重要性。

宁可小赚,不要大赔

对于长期理财来说,持续稳定的收益大大优于大涨大跌的收益。今年以来市场大跌导致90%以上的投资者出现亏损,这其中就包括不少在前两年牛市中赚到钱的投资者。“股神”巴菲特的年平均投资收益率在26%左右,但通过 40余年的积累,他却成了世界首富,充分证明了在投资领域“宁可小赚,不要大赔”。

财务自由的准备

你现在节约下来的每一块钱,都是你将来财务自由的每一块坚固基石。攒钱是如此,花钱也是如此,花20块钱和40块钱也许一次下来没有什么区别,但时间长了,所产生的贫富差异却十分悬殊。钱始终在为你工作,你拥有的钱越多,工作起来效率就会越高,收益就会越显著。有了这些钱,你就可以不必再给别人打工,可以在家里陪孩子,享受退休生活,周游世界。如果你当前有收入来源,那么你就从今天开始积累财富,可能一次只有5块、10块钱,但每一次微不足道的积累都将成为你实现财务自由之路的基石。

为你的将来打算

几年前,我的一个朋友跟我说,她不愿意投资股票,因为她不想等10年才成为富婆,她想享受眼前的生活。这种思想的不利之处在于,10年后她活着的几率很大,到那个时候将面临的问题就是她是否比现在过得更好。

你当前的生活条件是由你过去所做的投资而决定的,所以,不妨在此刻为你的将来做好准备!

投资组合多样化

一般而言,年轻人可能都想在股票市场上多下点注,而上了年纪的人则倾向于将钱投到债券里。但理智的做法是让你的投资组合多样化。你可以采取积极进取的投资策略,但最好是把钱投到不同的投资工具中来分散风险。

投资应注意整体收益

对任何投资者而言,真正有意义的是投资组合的税后整体收益。也就是说,投资效果的好坏关键要看你拿到的股息、利息和价格增值之和。

这个原则对退休者来说尤其重要。这类投资者看重的往往是收益率,但如果单一的收益率增长是以投资组合总体价值的缩水为代价,那么就可能引起危险的后果。

别走父母走过的路,除非他们是富翁

给智商低的人的定义就是他们经常在重复地做同一件事情,但却在奢望不同的结果。如果你不想像你父母一样辛苦操劳一生而依旧清贫的话,那就别过他们的生活,要从他们那一代人的思想中解放出来,对财务有重新的认识和控制。为实现父母未曾达到但却梦想的财务自由和成功,你需要做两件事情。第一,严格控制你的负债,在你做任何一项投资之前,是否应该用这笔钱先还清债务;第二,把投资和财务储蓄永远放在人生中的重要位置,这个就要看你持之以恒的魄力了。作为个人来讲,无论你需要的现金收入还是长期的股票增值,成功的实体投资也是让你致富的关键。拿一部分钱从做点小买卖开始起步,逐渐地建立你的企业,从而获取长期的投资回报和可观的前景。

建议每月存收入的20%,也就是500元,一年便是6000元整,5年便有3万元的积蓄。衣服化妆品等方面适当节省点,加上利息,付首期应该够了,其余分期付款。相信可以住到新房的。或者将这500元买基金,每月买5手,不要管涨跌,一年有6000股,5年30000股,在这过程中,每年有分红,除非涨得很高(30%以上),一般不要卖出,到时的价值肯定不止3万。

买房时,买套50至70平方米的,自住也好,出租也好,出手也容易,买时投资收益率要达8%以上,并且一定要买低价,一买就赚。银行通常都在代理基金,随时都可以买。

基金分为三种:保守型、稳健收益型和快速增长型。当然,每一种相对应的风险都是不一样的,可以根据你自己的具体情况来购买不同风险的基金。过分节流意义不大,固定支出太多,而且是不能省的,最好的办法就是开源,努力多挣钱。