作者:瑞-达利欧

点击查看视频

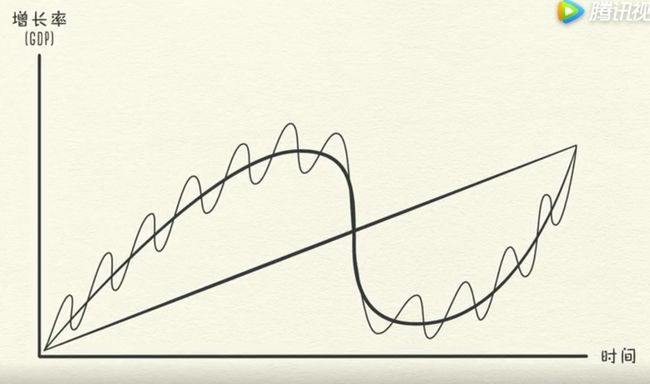

影响经济波动的三股动力

- 生产率的提高

- 短期债务周期

- 长期债务周期

基本概念

经济是无数交易的总和,买方支付货币或信用,向卖方购买商品、服务或金融资产;

货币 + 信用 = 支出总额

支出总额 / 销量 = 价格;

所有的经济现象,都是由于交易造成的;

市场由某种商品的全部买方和卖方组成,例如小麦市场、汽车市场等;而所有市场的所有交易,就组成了经济;

经济总共有四个参与方:个人、企业、银行、政府等;

政府是最大的买方和卖方,政府由两部分组成,一个是负责行政事务的中央政府,一个是负责货币管理的中央银行;

央行控制着货币和信贷的数量;它通过调节利率和发行货币来实现这种控制;

信贷是经济中最重要的组成部分;贷款人和借款人,实际就像是普通交易中的买方和卖方的角色;借款人卖信用,得到货币,用来购买消费品,或者投资企业经营,并承诺将来偿还本金和利息;贷款人付出货币,买入信用,以便将来可以得到更多的钱(利息);

当利率低时,就有很多人想借款;当利率高时,借款成本变高,愿意借款的人就会变少;

任何两个人都可以通过协定,凭空创造出信贷;

信贷一旦产生,便形成了债务;债务是借款人的负债,是贷款人的资产;

当借款人未来偿还了本金和利息,则债务(资产和负债)将消失,交易完成;

信贷很重要的原因

信贷很重要的原因,在于一旦借款人获得了信贷,便可以增加自己的支出;而支出,是经济的驱动力;一个人的支出,是另一个人的收入;对于下一个人,由于收入增加,他的信贷也会增加,最终经由无数次的交易,这个循环规模将被放得很大;因此,整个经济的信贷规模要远大于货币数量;同时,这个循环也造就了经济周期;

信用良好的借款人具备两个条件

- 偿还能力:收入越是多于债务,则偿还能力越高;

- 抵押物:当不能偿还时,可用于还债;

生产率可以提高个人的生活水平,但它无法出现短期波动,而是在长期时间范围内最关键;但债务可以在短期内让个人消费超过产出,但是在债务到期后,借款人需要让自己的消费低于支出,因此,债务会变成经济在短期内起伏的动力;

债务量的波动存在两大周期,一个持续大约5-8年,另一个持续75-100年;

信贷不同于货币的地方

借贷的本质是提前消费,是向未来的自己借钱;借贷可以在短期内让支出超过收入,但未来的某个时间,自己的支出必须少于收入;因此,个人借钱,便形成了一个周期;对于个人来说是如此,对于整个经济也是如此;所以,信贷一旦发生,便推动了经济机器齿轮的转动,触发了未来一系列可预期的活动;这便是信贷不同于货币的地方;

现实生活中,大部分所谓的钱,其实是信贷;美国国内的信贷总额,大约为50万亿美元,而货币总额只有大约3万亿美元;

信贷可以在短期内让收入的增长,超过生产率的增长,但在长期内并非如此;但信贷并不是坏事,只是它会带来周期性变化;

信贷如果只是增加消费性行为,不增加收入,那么它可能是一个不良的信贷;如果它会带来生产率的提高,让未来收入增加,则它是一个良性的信贷;

短期债务周期

随着经济活动的增加,借贷的人变多,支出总额上升,经济出现了扩张,这是短期债务周期的第一阶段;

如果支出持续增加,将导致价格上涨,原因是导致支出增加的是使用信贷,而信贷可以即刻马上凭空产生;如果支出的增长速度,超过了商量数量的生产速度,将导致价格上涨,即出现通货膨胀;

央行不喜欢通货膨胀过高,因为它会导致一系列问题,因此央行会通过提高利率,减少人们的借贷行为,从而放慢支出的增长速度,减少通货膨胀;

当支出变少,价格下跌时,称为通货紧缩;经济活动减少,经济便进入衰退阶段;如果衰退过于严重,并且央行觉得通货膨胀不再成为问题,央行便会降低利率,以便增加信贷,间接增加人们的支出,使经济活动重新加速;

随着借贷的人变多,支出总额上升,经济开始出现扩张,开启新一轮的循环;

在短期债务周期中,限制支出的唯一因素,是贷款人和借款人的贷款和借款意愿;如果信贷易于获得,经济就会扩张;如果信贷不易获得,经济就会衰退;这个周期主要由央行控制;

短期债务周期一般持续5-8年,在几十年里不断重复;但在每个周期的低谷和高峰后,经济增长和债务总量都超过前一个周期,这是由于人性造成的,人们具有借更多钱和花更多钱的倾向,而不喜欢偿还债务(好逸恶劳?);因此在长期内,债务增加的速度终将超过收入,从而形成长期债务周期;

长期债务周期

在初期,尽管人们的债务不断增加,但贷款人却会提供更加宽松的信贷条件,因为大家都以为经济形势一片大好,人们仅会注意最近几年出现的情况,而最近的情况是收入一直在增加,资产价值不断在上升,股票市场欣欣向荣,现在是处于繁荣时期,因此大家觉得用借来的钱,购买商品、服务和金融资产,很划算;当人们过度借贷进行消费时,泡沫便产生了;

债务和收入的比例称为债务负担;只要收入不断上升,债务负担就可以承受;与此同时,资产价格迅猛上升,人们大量借钱购买资产。因此也促使了资产价格日益升高,人们感觉自己很富有;虽然债务不断上升,但收入的上升和资产价格的上升,使得借款人在长期内能够保持良好的信用度;

但这种现象是无法长期持续下去的;经过几十年时间,整个社会的债务负担会缓慢增加,使得偿债成本越来越高,到了一定程度的时候,偿债成本的增加速度,会突破临界点,超过了收入,迫使人们削减支出;

而由于一个人的支出,是另外一个人的收入,因此大家的收入开始下降,人们的信用开始降低,致使借贷开始减少;偿债成本继续增加,使得支出进一步减少;周期开始逆转;

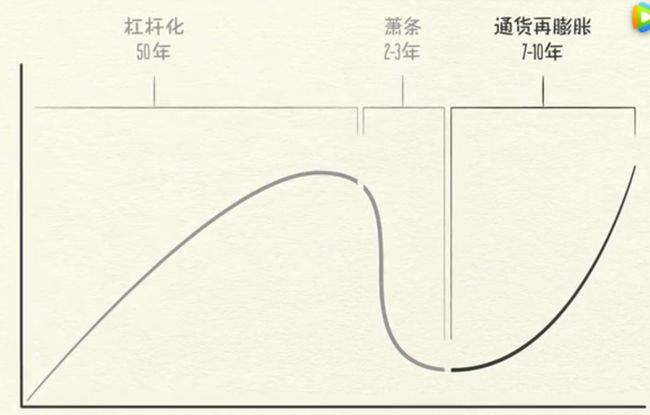

这时到达长期债务周期的顶峰,债务负担变得过重;2008年的时候,美国即发生了这个情况,日本在1989年,美国在1929年,也因为同样的原因也发生了这一情况; 顶峰之后,经济便进入了去杠杆化阶段;

在去杠杆化过程中,人们削减支出,收入下降,信贷消失,资产价格下跌,银行发生挤兑,股票价格暴跌,社会紧张加剧,整个过程开始下滑,并形成恶性循环;

随着收入下降和偿债成本增加,借款人倍感拮据;随着信用消失,信贷枯竭,借款人再也无法借到足够的钱来偿还债务,借款人为了竭力填补这个窟窿,不得不出售资产;

在支出下降的同时,出售资产的热潮,使市场充斥待售资产,这时股票市场暴跌,不动产市场一蹶不振,银行陷入困境;

随着资产价格下跌,借款人能够提供的抵押物价值下降,这进一步降低了借款人的信用,人们觉得自己很穷,信贷迅速消失;

削减支出->收入减少->财富减少->信贷减少->减少借债,这是一个恶性循环;它看起来跟衰退相似,但区别在于无法通过降低利率来扭转局面;因为在衰退过程中,可以通过降低利率来刺激借贷,但在去杠杆化过程中,由于利率已经很低,接近于0,从而丧失了刺激功能;因此,降低利率不再起作用;美国国内利率在1930年的去杠杆化期间,下降到0;在2008年也是如此;

在去杠杆化的过程中,与衰退时期的区别还在于,此时借款人的债务负担过大,银行发现借款人无力偿还债务,同时抵押物失去了价值,因此会拒绝放贷;整个经济体,跟个人一样,都失去了信用度;

应该怎样应对去杠杆化?由于问题出在债务负担过重,应该减轻,因此可以采用四种办法:

- 个人、企业和政府削减支出

- 通过债务违约和重组,来减少债务

- 财富再分配,将财富从富人转给穷人;

- 央行发行更多货币;

这四种办法被用于现代历史上的每一次去杠杆化过程;

通常第一步措施是:削减支出;但由于一个人的支出,是另外一个人的收入,因此它会导致收入的下降速度,超过还债的速度,因此债务负担实际上变得更为沉重,与原预期的结果相反。这种削减支出的做法,会引起通货紧缩,令人痛苦。企业不得不削减成本,这意味着工作机会减少,失业率上升。

这导致下一个步骤,即必须减少债务。当很多借款人无法偿还银行贷款时,人们会担心自己的银行存款,因此会纷纷从银行取出存款。银行出现挤兑,而个人、银行和企业出现债务违约,这种严重的经济收缩,就是萧条;

萧条的一个主要特征是,人们曾经以为属于自己的财富中,有很大一部分,实际上并不存在。以酒吧为例,由于喝酒人的违约,原来该人在酒吧的赊账,变得一文不值,它实际上是消失了;很多贷款人不希望自己的资产消失,同意债务重组;债务重组意味着还款人需要偿还的贷款减少,或者偿还期延长,或利率低于当初商定的水平;无论如何,合同被破坏,结果是债务减少;贷款人原本希望多少收回一些贷款,结果却成了血本无归;

债务重组让债务得以消失,但由于它导致收入和资产价值,以更快的速度消失,债务负担继续日趋沉重;削减债务和减少支出一样,令人痛苦并导致通货紧缩;所有这些,都会对中央政府产生影响,因为收入降低和税收减少,意味着政府的收入减少;与此同时,因为失业率上升,中央政府需要增加支出;很多失业者的储蓄不足,需要政府的财务支助。此外,政府需要制定刺激计划和增加支出,以弥补经济活动的减少、

在去杠杆化的过程中,政府的预算赤字快速上升,原因是政府的支出超过税收;政府必须加税或者举债,以填补赤字;但是在收入下降和很多人失业的时候,应该向谁融资呢?答案是富人;

由于政府需要更多的钱,而大量财富集中在少数人手中,政府自然而然的增加对富人的征税,以帮助经济中的财富再分配,把财富从富人那里转给穷人;正在困苦中的穷人开始怨恨富人;承受经济疲弱、资产贬值和增税压力的富人,也开始怨恨穷人。

如果萧条继续下去,就会爆发社会动荡,不仅国家内部的紧张加剧,而且国家之间也会这样,债务国和债权国之间尤其如此,这种局势会导致政治变革,有时甚至是极端的变革。例如1930年代,这种局势导致希特勒掌权,欧洲爆发战争,美国出现大萧条。人们要求政府采取行动来结束萧条的压力越来越大。

不要忘记,人们心目中的货币,实际上大部分是信贷。因此信贷一旦消失,人们的钱会不够花,因此此时人们迫切需要钱,而你一定记得,谁可以发行货币?中央银行可以。

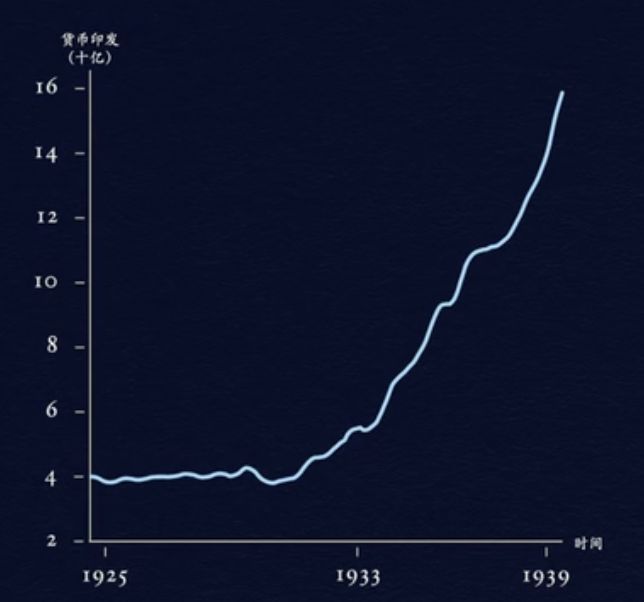

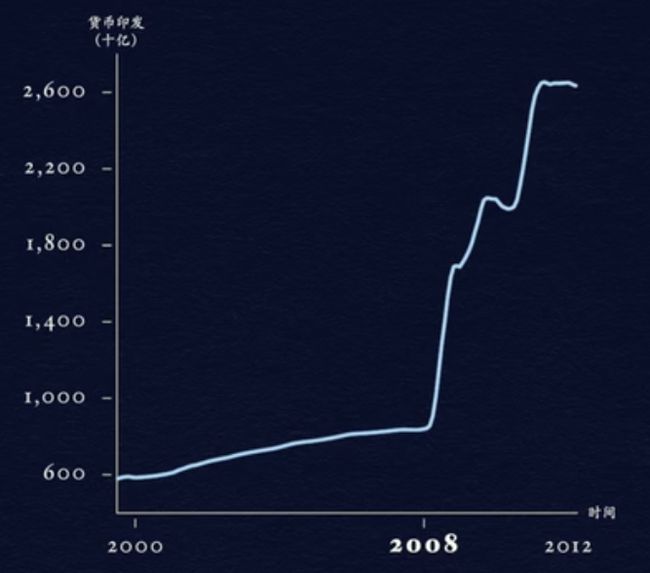

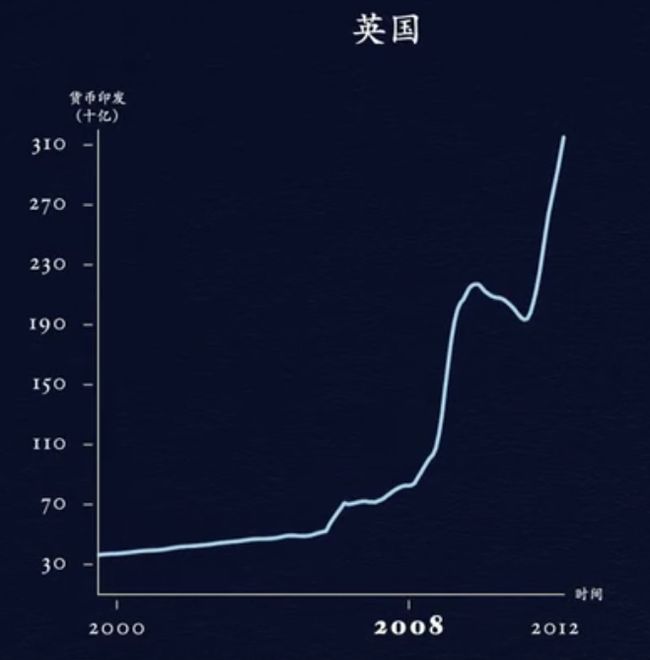

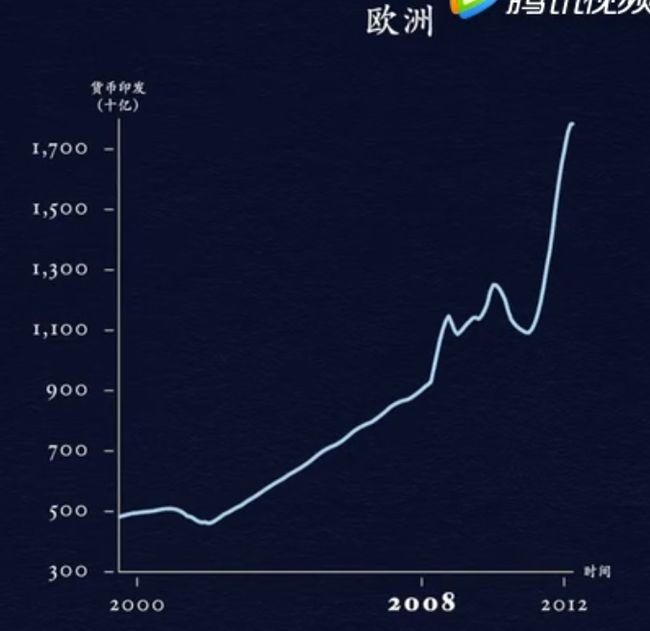

央行已经把利率降得接近0的水平,现在不得不发行更多货币。发行货币,与削减支出、减少债务、财富再分配等方法不同,会引起通货膨胀和刺激经济。中央银行不可避免的需要凭空发行更多的货币,并使用这些货币,来购买金融资产和政府债券;这种现象发生于大萧条期间,并于2008年再次爆发;当时美国的中央银行和联邦储备委员会,增加发行了2万多亿美元,世界各地能够这么做的央行,也增加了很多货币。

美国

英国

欧洲

央行使用这些货币购买金融资产,推升了资产价格上涨,提高了人们的信用,但是,这仅仅有助于那些拥有金融资产的人;一方面央行可以发行货币,但却只能购买金融资产,另一方面,中央政府可以购买商品和服务,可以向人们送钱,但却无法印发钞票。因此,为了刺激经济,央行和政府必须合作,央行通过购买政府债券,其实是把钱借给政府,使其能够完成赤字预算,并通过刺激计划和失业救济金,来增加购买商品和服务的支出。这增加了人们的收入,也增加了政府的债务。但这个办法将可以降低经济中的总债务负担,这是一个风险很大的时刻,决策者需要平衡考虑降低债务负担的四种办法。必须平衡兼顾通货紧缩的办法和通货膨胀的办法,以便保持稳定。如果取得适当的平衡,就会带来和谐的去杠杆化。

去杠杆化可以是痛苦的,也可以是和谐的。怎样才能实现和谐的去杠杆化?尽管去杠杆化是艰难的,但以尽可能好的办法来处理艰难的局势,却是一件好事。这比之前加杠杆的阶段,出现大量举债,产生过度失衡现象要好得多。在和谐的去杠杆化过程中,债务收入比例下降,经济实际上是正增长。同时,通货膨胀并不是一个问题,这是通过适当的平衡而取得的。为了取得适当的平衡,需要结合削减支出、减少债务、转移财富和发行货币的办法,以保持经济和社会稳定。

有人问发行货币是否会加剧通货膨胀,如果增发的货币能够抵消信贷的降幅,就不会引发通货膨胀。不要忘记,对于通货膨胀,重要的是支出总额。至于每一块钱的支出,不论支付的形式是来自信贷还是货币,对价格的影响都是一样的。央行可以通过增加货币的发行量,来弥补消失的信贷,最终是支出总额不变。

央行为了扭转局面,不仅需要推动收入的增长,而且需要使收入的增长率,超过债务的利率,它的意思是收入一定要比债务增长的快,因为这样债务负担才会降低。但是由于发行货币太容易了,而且比其他方法受欢迎,因此这个办法可能易于被滥用。关键是要避免像1920年代的德国那样,发行过多的货币,从而导致恶性通货膨胀。

如果决策者取得适当的平衡,去杠杆化的过程就不会那么激烈。虽然经济增长速度缓慢,但债务负担会逐渐下降。这就是一个和谐的去杠杆化。当收入上升的时候,借款人的信用度提高。借款人一旦显得更有信用,贷款人就会开始恢复贷款。债务负担开始下降,人们可以借到钱,就会增加消费,经济终于开始恢复增长。长期债务周期从而进入通货再膨胀阶段。

去杠杆化过程如果处理不当,会非常可怕。但如果处理得当,最终将解决问题。为了使债务负担下降,经济活动恢复正常,通货再膨胀阶段大约需要持续十年,因而有失去的十年这种说法。

综上所述,实际的经济模型,会比上面这个模型再复杂一点,但把短期债务周期、长期债务周期和生产率提高等三方面,综合在一起分析,我们已经可以得到一个不错的模型,可以用来看清我们在过去和当前的处境,以及未来可能的发展方向。

三条经验法则:

- 不要让债务的增长速度超过收入。因为债务负担最终将把你压跨;

- 不要当收入的增长速度超过生产率,因为这最终将使你失去竞争力;

- 尽一切努力提高生产率。因为生产率在长期内取得最关键的作用。