深度分析台积电的投资价值:伟大的公司,伟大的投资

来源:猛兽财经 作者:猛兽财经

公司介绍

台积电(TSM)是一家在1987年成立于台湾的半导体公司,并在全球范围内率先实施了“商业晶圆厂”代工模式。该公司为部分或全部外包生产的半导体生产商提供晶圆代工服务。台积电的产品目前已经应用到了各行各业,如高性能计算(HPC)、智能手机和汽车电子等行业。

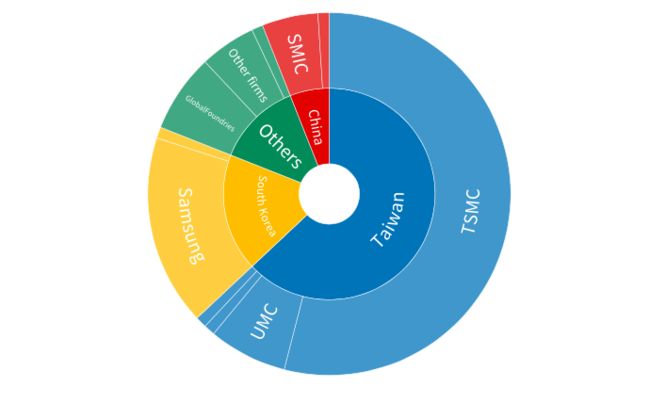

台积电在2019年第一季度至2022年第四季度期间主导了全球半导体代工行业,在3-10nm节点的收入一直在增长,(2022年占其总收入的52%),目前在全球纯晶圆代工市场的份额为58.5%。

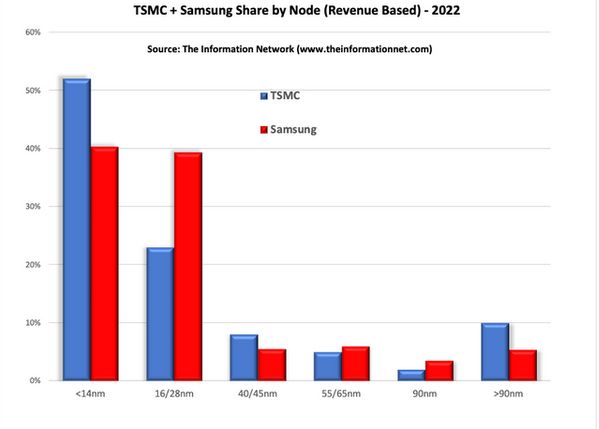

根据《全球半导体设备:市场、市场份额和市场预测》研究报告,与三星等竞争对手相比,台积电在3-10nm技术节点的收入方面,是一个明显的领先者,如图所示,

与联华电子(UMC)、GlobalFoundries (GFS)、中芯国际(SMIC)等其他晶圆代工厂相比,台积电在小节点市场也占据着主导地位。

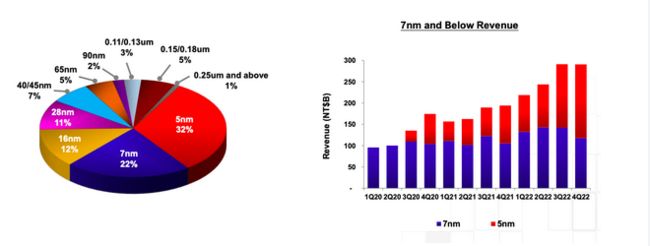

台积电在2018年第一季度至2022年第四季度的出货量也一直在强劲增长(图中蓝色部分)。由于个人电脑和智能手机行业的放缓,台积电2022年第四季度的出货量略有下降。然而,由于市场对小节点芯片的需求还在持续增长,特别是3nm芯片,台积电的asp(平均销售价格)也在2023年第四季度有所增长。

在2021财年,台积电占全球半导体产值已经达到了的26%,随着更多公司转向无晶圆厂,猛兽财经认为,这一比例在未来可能还会增加。2021财年,台积电为535家客户生产了12302种不同的半导体产品。随着需求的增加,台积电的利润率也有所扩大,营业利润率增长了140个基点,达到了52%,并计划在2023财年再增长100个基点。

半导体代工制造是一个进入门槛非常高的行业,需要有大量的资本支出、人脉关系和技术。即使是资金雄厚和经验丰富的英特尔(INTC)也在7nm以下平上苦苦挣扎。随着市场需求将翻一番,台积电也将以主导地位参与这一增长趋势。

台积电被称为世界上最重要的公司,也是全球经济的关键。它的财务状况目前非常出色,在竞争方面也非常有优势,猛兽财经认为,台积电不仅是一家伟大的公司,也是一项伟大的投资。

在本文中,猛兽财经将通过对台积电的基本面(包括台积电股票的关键指标、驱动台积电股价上涨的利好因素、影响台积电股价的不利因素)、财务业绩、全球半导体行业市场分析、市场需求、未来预测、风险等方面对台积电进行全面、深入的分析。

台积电股票的关键指标

在过去五年中,台积电的股价上涨了一倍多,总股东回报率更是增长了近138%。而在此期间,标普500指数的回报率仅为50%。

该公司的股价是半导体行业表现优于全球市场这一更大趋势的一部分。在过去五年中,MSCI全球半导体和半导体设备指数的年净回报率为16.22%,而MSCI全球指数的年净回报率为6.88%。事实上,即使在10年和20年的时间里,半导体行业的表现也优于大盘。在金融危机后的14年里,半导体行业在9年的时间里都优于整体市场。

驱动台积电股价上涨的利好因素

一、全球对3nm芯片的需求强劲

猛兽财经预计台积电的3nm芯片将在2023年开始投产,并将占据占7nm以下市场的24%份额,而7nm的市场份额将降至28%,5nm的市场份额将降至48%。台积电的3nm芯片的主要客户是苹果(APPL)的A17 (智能手机)和M3(电脑)处理器。而且台积电的第一代3nm芯片将主要供应苹果公司。到了第二代将采用改进后的制程,从而使生产时间更快,产量更高,性能更高,功耗更低。3nm芯片应该会在2023年下半年开始生产。

二、芯片法案和新晶圆厂

台积电继续通过建造晶圆厂来扩大产能。而美国芯片法案也将向台积电这样的芯片公司提供500亿美元的补贴,用于支付在美国生产芯片的工厂建设成本。

(1)台积电目前正在美国亚利桑那州建造晶圆厂,而且将使用4nm和3nm工艺来生产芯片,并计划于2024年和2026年开始大规模生产。

(2)台积电还在日本建造了两座晶圆厂,使用该公司的12nm、16nm和22nm工艺以及28nm专业技术,预计将于2024年开始商业化生产,并在2025年建造一座5nm和10nm的晶圆厂。

(3)台积电还在德国的德累斯顿建造了晶圆厂,计划于2025年开始生产。

三、Chat GTP和和生成式AI

生成式人工智能聊天机器人ChatGPT的受欢迎程度在过去一段时间一直在上升,据ChatGPT的联合创始人Sam Altman2月5日在推特上表示,在ChatGPT发布后的五天内,就有超过100万的用户进行了注册。

台积电股价上涨的键催化剂是:ChatGPT是运行在英伟达(NVDA)的A100和H100处理器上的,而英伟达的处理器是由台积电的7nm和4nm工艺制造的。

虽然ChatGPT是生成式人工智能市场的领导者,其芯片供应商英伟达和SK海力士是最大的受益者,但其他一些公司在人工聊天机器人领域的发展对台积电来说也是一个机会,因为其他几家公司正在开发他们自己的人工智能聊天机器人服务。这些包括:

(1)2023年2月,谷歌开始推出一项名为“Bard”的人工智能聊天机器人服务,该服务基于其LaMDA AI计划。

(2)百度也推出了一款类似ChatGPT的人工智能聊天机器人,名为“文心一言”。

(3)微软表示,它将“很快”通过其Azure云集成ChatGPT访问。

(4)韩国搜索引擎公司Naver也于2023年2月宣布,将在2023年上半年推出一种名为“SearchGPT”的人工智能聊天机器人服务。

(5)俄罗斯搜索引擎公司Yandex也在2023年2月宣布,他们将在2023年底前推出一项名为“YaLM 2.0”的俄语人工智能聊天机器人服务。

目前这些公司,都有自己的硬件供应商,包括谷歌的TPU,AMD的 Instinct GPU,AWS 的Graviton 4芯片;以及来自Cerebras、Sambanova和Graphcore等初创公司的人工智能芯片。

但到目前为止,这些新芯片很少能占据市场份额。虽然只有谷歌例外(它的tpu在稳定扩散方面获得了吸引力)。然而,除此之外,上述所有公司用到的芯片,都是由台积电生产的,如图所示。

影响台积电股价的不利因素

一、台积电在美国的晶圆厂成本很高

台积电在2022年11月致美国商务部的一封信中表示,台积电目前遇到的困难包括技术工人短缺、成本高,以及其在亚利桑那州的第一家工厂突然出现的施工问题等。

在2022年第四季度财报会议上,台积电首席财务官Wendell Huang表示:

【“成本很高的主要原因是建筑设施的建设成本,美国晶圆厂的建设成本可能是台湾晶圆厂的四到五倍。建设的高成本包括人工成本、许可证成本、职业安全和健康法规成本、近年来的通货膨胀成本,以及人员和学习成本。因此,美国晶圆厂的初始成本高于我们在台湾的晶圆厂。”】

二、客户库存积压

在过去一年中, 随着芯片需求走软,英特尔、德州仪器、高通、英伟达和AMD的库存天数都在增加。

相比之下,GlobalFoundries的库存天数为83天,台积电为81天,联华电子为65天。但必须记住,晶圆代工厂为客户生产芯片,因此他们能够根据客户合同调整生产时间。另一方面,这些芯片客户依赖于下游客户的需求。

芯片股上涨的一个风险因素是,半导体行业仍必须调整其积压的库存。主要由内存公司造成的资本支出超支导致了芯片供应过剩,而财政和货币政策的脱节更加剧了这一情况,客户的资本支出减少了。

世界级的财务业绩

虽然台积电并没有将其收入细分,但在其最新的财报中,我们还是可以了解到台积电不同业务的收入的。

台积电的净收入已经从2018年的1,0314.7亿元增加到了2020年的22638.9亿元,5年复合年增长率为17.03%。为了了解台积电的财务业绩有多好,我们可以参考瑞信发布的研究报告”,它告诉我们只有6%的公司在5年期间实现了类似的增长率。而台积电的增长速度已经超过了91.5%的公司,平均5年复合年增长率更是达到了6.9%。

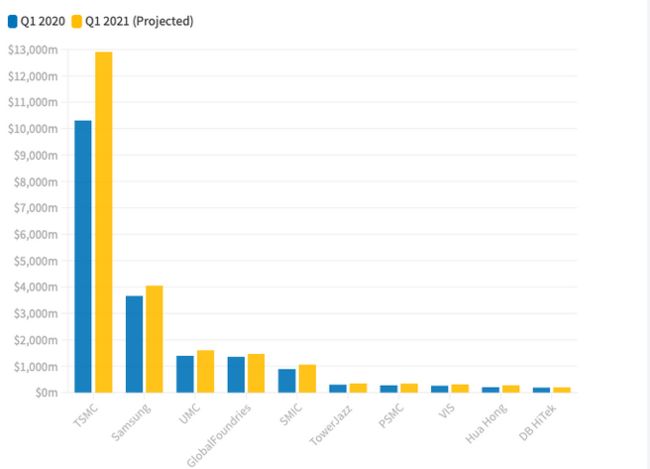

台积电的收入之大,也令三星、联华电子、GLOBALFOUNDRIES、中芯国际、TowerJazz、VIS、华虹半导体和DB HiTek等一众竞争对手相形见绌。

台积电的巨额收入还为其赢得了超过一半的代工总营收,并使其有足够的资金用于扩大规模。

台积电最大的收入来源是5nm芯片,在2022年第四季度,5nm芯片的收入占其收入的32%,其次是7nm芯片,占其收入的22%,16nm芯片占其总收入的12%,28nm芯片占其总收入的11%。随着时间的推移,5nm技术变得越来越重要,并将随着其应用的普及而成为台积电最大的收入来源。

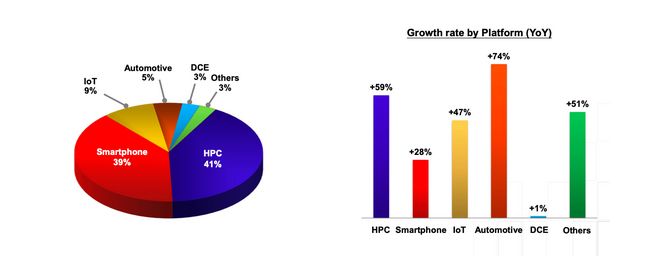

在细分业务面,高性能计算是台积电最重要的业务,占营收的42%,其次是智能手机业务,占营收的38%。

Robert Novy-Marx的研究表明,当一家公司的毛利率在0.33或更高时就会变得有吸引力,而台积电的毛利率已经从2018年的0.23上升到了0.27。

台积电的营业利润也从2018年的3837.4亿元增加到了2022年的11212.7亿元,5年营业利润复合年增长率为23.92%。营业利润率从2018年的37.2%上升到2022年的49.53%。在全球范围内,半导体股的平均营业利润率通常为8.1%,营业利润率中值为8.5%,目前台积电的营业利润率在半导体股中已经排名前五了。在2023年第一季度,管理层预计营业利润率将在41.5%至43.5%之间。

台积电的净收入也从2018年的3.63亿元上升到了2022年的10亿元以上,5年收益复合年增长率为22.87%。在全球范围内,只有8.8%的公司可以在5年的时间里实现类似的增长率。

台积电的自由现金流也从2018年的30394亿元增长到了2022年的5279.3亿元,5年自由现金流复合年均增长率为15.16%。投资资本回报率也从2018年的32.9%上升到了2022年的36.1%。同样,净资产收益率也从2018年的22%上升到了2022年的39.8%。

全球半导体行业的市场格局

目前全球半导体代工市场的规模正在迅速增长。在2022财年,全球半导体市场增长了8.2%至5730亿美元,其中晶圆代工厂增长了27%至778亿美元。2023财年可能会与台积电的收入一起下降约3-5%。

然而,在未来十年中,预计年复合增长率将达到12.2%,到2030年,市场规模将增长至1.38万亿美元。作为参考,即使保守估计,50年里市场对半导体的需求也仅在在10年内出现了增长。

半导体设备包含许多复杂的部件,每个部件都起着重要的计算作用。随着晶圆所需尺寸的减小,这使得制造的资本成本飙升。超过7nm的晶圆用于汽车或机械等工业应用。7nm以下用于更专业的工业设备和消费电子产品。

公司内部设计,然后在自己的代工厂进行端到端制造的时代正在成为历史。在传统的计算中,芯片上的晶体管数量每两年就会翻一番(称为摩尔定律),但这一速度已经开始放缓,因为除了少数选择之外,制造芯片所需要的技术和资金已经变得难以承受。尽管在未来十年,整个半导体行业的市场规模预计将出现巨大的增长,但任何新的参与者都不太可能登上舞台。

比如,在2005年前后,精密制造和设计的复杂性就差点让AMD倒闭。随着集中投资的优势越来越明显,企业开始转向无晶圆厂代工生产。因为巨大的资金支出需要高利用率来证明投资的合理性。台积电预计这种效应该会在5nm水平上更明显。即使在2019疫情期间供应链持续疲软,客户对7nm以下芯片的需求也一直很强。与此同时,5nm芯片设计和制造所需的投入成本和资本支出也在持续增长。

市场对尖端芯片的需求依然很强劲

通常分析师们倾向于过快地放弃旧技术,忘记了通往新技术的道路可能是漫长的,但在此期间,旧技术仍然可以获得收入,并找到新的应用。

随着微处理器的广泛采用,对芯片的需求也在增长。在芯片方面,大多数设备都不是由纯粹的尖端芯片组成的,这些芯片中有很大一部分是落后的芯片。例如,如果你看看汽车领域的芯片短缺,就会发现这主要是由于落后芯片的短缺造成的。

大多数90nm及以上工艺的芯片制造商都位于中国。这些芯片的利润率非常低,而且根本无法证明进行大量的投资是合理的,因为在目前的经济形势下,新建90nm及以上工艺的晶圆厂将是一种亏损行为。这就是为什么台积电、英特尔和三星正在兴建的新晶圆厂都是为了生产尖端芯片的原因。

随着全球对尖端芯片的需求变得强劲,台积电的传统晶圆厂对美国及其盟友来说变得更加重要。尖端芯片支撑着全球经济。尖端芯片也是未来的发展趋势,但距离未来仍有很长的路要走。

未来预测

在2022财年,台积电的收入已经转向了7nm以下芯片。高性能计算和智能手机需求的大幅增长推动了这一趋势。高性能计算的年增长率预计为59%,智能手机的年增长率为28%。这些需求趋势预计将在5年内减弱,尤其是随着库存正常化。

对于超过7nm以上的芯片,猛兽财经预计,台积电的物联网和汽车业务继续引领市场需求,汽车需求每年将会增长74%,物联网需求将会每年增长47%。在超过7nm以上的领域,竞争也非常激烈,因为这些主要用于非专业的工业应用和汽车领域。此外,在超过7nm以上的市场中,启动成本也很低。

猛兽财经预计台积电2023财年的资本支出将与2022财年持平。台积电已在美国亚利桑那州的两个新晶圆厂投入了400亿美元,预计将于2024财年投产。它还投资600亿美元在台湾兴建新晶圆厂,在日本投资200亿美元。我们还预计,随着台积电继续扩大其作为全球各大公司在7nm以下芯片的首选晶圆厂领先地位,并试图与中国的晶圆厂商拉开距离,台积电未来几年的资本支出也将大幅增加。

在2022财年,台积电的研发费用占到了净收入的7.2%,到了2023财年,台积电预计研发费用还将增加20%。此外,台积电的目标是发布3nm芯片,这将导致其资本支出再次增加。

台积电在2022财年产生了174亿美元的自由现金流,比2021财年翻了一番。由于半导体市场的正常化,猛兽财经预计台积电2023财年的收入和每股收益将略有下降。然而,随着台积电扩大其产品和制造基地,我们预计其将稳步复苏并恢复长期增长。即使在这样的支出水平上台积电的收益率预计也将达到2.0%。

风险

虽然台积电是全球半导体行业的领导者,但还是有一些投资风险的。

首先,半导体的需求可能会根据整体宏观环境的健康状况而大幅波动。而需求的波动可能会影响台积电的股价,因为台积电的收入和盈利能力与全球市场对半导体的需求密切相关。半导体需求的下降也会对台积电的财务业绩构成重大风险。

其次,半导体行业竞争非常激烈:台积电的竞争对手包括拥有巨大资源的公司,如三星和英特尔,而且这些公司的技术发展很快,如果台积电不能跟上半导体行业的创新步伐,那么它可能会失去大量的市场份额。

结论

经过几十年发展,台积电已经成为了世界上最重要的公司。这个行业的进入壁垒也非常高,对竞争对手的领先优势也在扩大。随着市场对领先和落后芯片的需求上升,台积电的地位只会越来越强。台积电的财务业绩和估值也很有吸引力,猛兽财经认为,台积电属于投资者投资组合中少有的优质公司,更是一家伟大的公司,一个伟大的投资。