全文链接:http://tecdat.cn/?p=24753

最近我们被客户要求撰写关于Copula的研究报告,包括一些图形和统计输出。

在这项工作中,我通过创建一个包含四只基金的模型来探索 copula,这些基金跟踪股票、债券、美元和商品的市场指数

摘要

然后,我使用该模型生成模拟值,并使用实际收益和模拟收益来测试模型投资组合的性能,以计算风险价值(VaR)与期望损失(ES)。

一、介绍与概述

Copulas 对多元分布中变量之间的相关性进行建模。它们允许将多变量依赖关系与单变量边缘分布相结合,允许我们对构成多变量数据的每个变量使用许多单变量模型。Copulas 在 2000 年代开始流行。根据 Salmon (2009) 的说法,Li (2000) 最近提出的Copulas应用之一是 2008 年开始的金融危机。我们将使用 copulas 来模拟四个 ETF 基金的行为:IVV,跟踪标准普尔 500 指数;TLT,跟踪长期国债;UUP,追踪外汇指数;以及商品的 DBC

二、理论背景

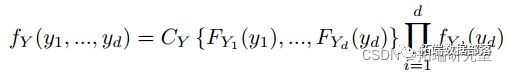

copula 是一个多变量 CDF,其边缘分布都是 Uniform (0,1)。假设 Y 有 d 维,并且有一个多元 ![]() 和边缘

和边缘 ![]() 。很容易证明,每个

。很容易证明,每个![]() 都是 Uniform(0,1)。因此,

都是 Uniform(0,1)。因此,![]() 的 CDF 根据定义是一个 copula。使用 Sklar (1973) 的定理,然后我们可以将我们的随机变量 Y 分解为一个 copula CY ,它包含关于我们的变量 Y 之间相互依赖的信息,以及单变量边缘 CDFs FY ,它包含关于每个变量的所有信息单变量边缘分布。对于 d 维,我们有:

的 CDF 根据定义是一个 copula。使用 Sklar (1973) 的定理,然后我们可以将我们的随机变量 Y 分解为一个 copula CY ,它包含关于我们的变量 Y 之间相互依赖的信息,以及单变量边缘 CDFs FY ,它包含关于每个变量的所有信息单变量边缘分布。对于 d 维,我们有:

并使每个![]() ,我们有:

,我们有:

如果我们对等式(2)进行微分,我们会发现 Y 的密度为:

方程 (3) 中的结果允许我们创建多变量模型,这些模型考虑了变量的相互依赖性(方程的第一部分)和每个变量的分布(方程的第二部分)。我们可以使用 copula 和边缘部分的参数版本来创建可用于运行测试和执行预测的模型。在接下来的几节中,我们将使用用于统计计算的 R 语言将高斯和 t-copula 拟合到介绍中描述的 ETF 的对数收益率。有了 copula 和边缘,我们将使用模型来确定投资的风险价值 (VaR) 和预期损失 (ES)。

点击标题查阅往期内容

左右滑动查看更多

01

02

03

04

三、算法实现与开发

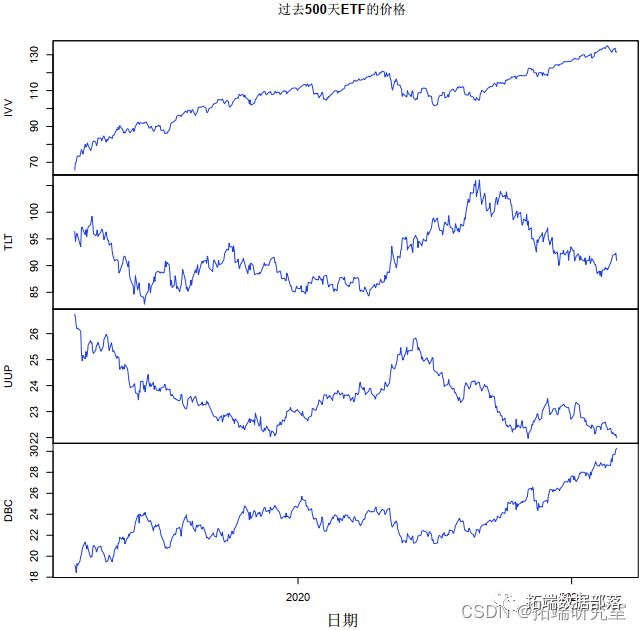

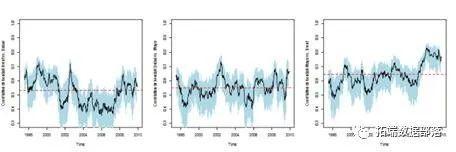

像往常一样,我们从读取文件开始。图 1 显示了价格图:注意 IVV 和 DBC(股票和商品)之间的关系以及 TLT 和 UUP(元和国债)之间的关系。

# 将 ETF 读入

read.zoo("F.csv")

# 获取最近501天

tf[(T-500):T,]

# 绘制价格

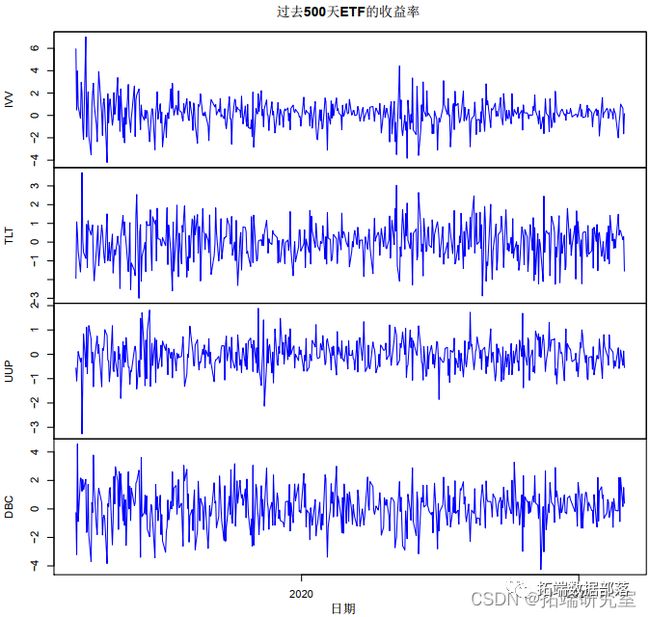

pdf("价格.pdf")在这种情况下,我们计算对数收益率。图 2 显示了收益图。

# 计算对数收益

le <- lag(e,-1

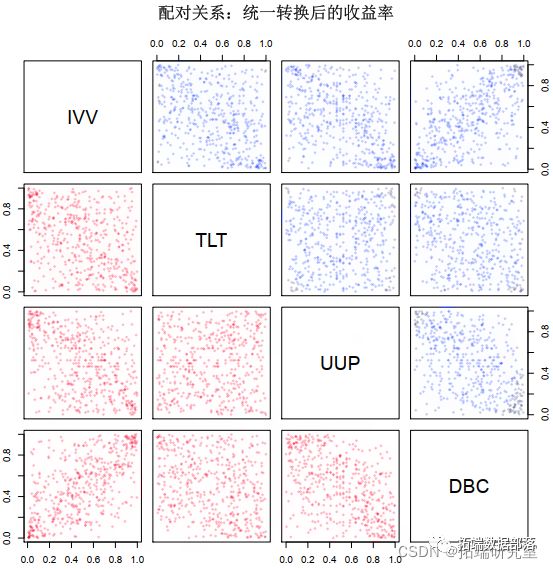

log(ef) - log(lef) ) * 100然后我们做一个配对图来确定结果是否相关,例如,正如期望的那样,IVV 和 DBC 之间存在非常高的相关性。图 3 显示了配对图。然后我们获得边距的参数,拟合每个变量的分布。结果见表一

# 拟合分布

fitdr

## 得到结果矩阵

# 将 AIC 函数应用于第一项(值)

# params 列表的第四项 (loglik)

AIC(saply (saply(prms, 4))

# params 列表的第一项(估计)

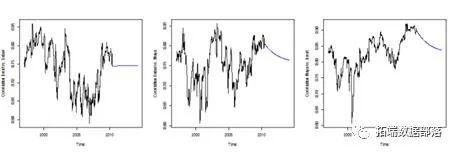

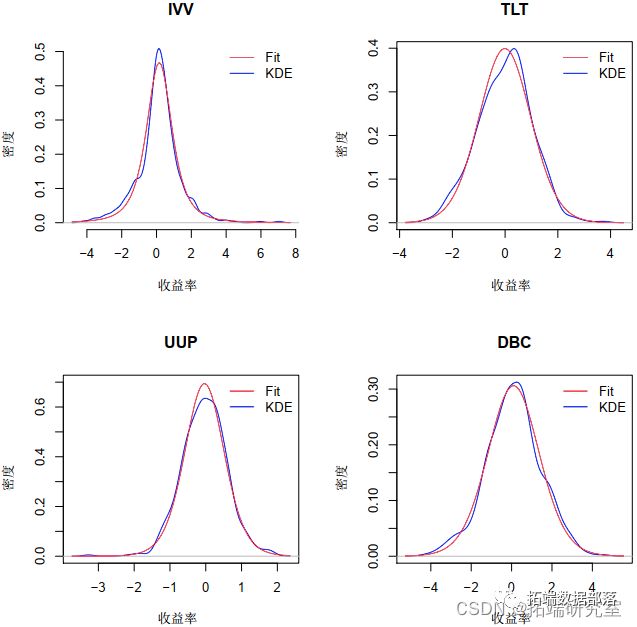

sapply (sapply(pams,3))图 4 显示了拟合分布与来自变量的真实数据进行比较的图。现在我们有了边缘分布,我们需要找到模型的 copula。我们首先使用概率变换并获得 ![]() 中的每一个,我们知道它们是 Uniform(0,1)。这是通过以下代码完成的:

中的每一个,我们知道它们是 Uniform(0,1)。这是通过以下代码完成的:

# 现在我们需要均匀分布

IV <- pct(IVV, a)

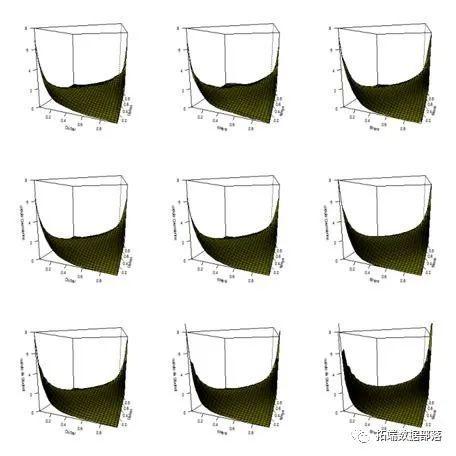

rt <- cbind(uV uL, UP, DC)图 5 显示了均匀分布之间的相关性。通过均匀分布,我们可以看到哪种类型的参数 copula 最适合。我们将拟合高斯 copula 和 t-copula,记录它们的 AIC 并查看哪一个提供了最佳拟合。

图 5:均匀分布之间的相关性

# 拟合高斯 copula

fit.gaussian <- fitCopula (ncp))

# 记录拟合的AIC

fit.aic = AIC(filik,

############################################### ############

# 现在是 t-copula

fitCopula (tcop, url00))

# 记录拟合的AICAIC(fiik

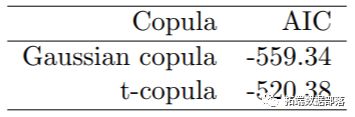

length(fite)比较两种拟合,如表 II 所示,我们发现 t-copula 拟合最好,因此我们将根据 t-copula 的参数创建一个模型。然后,我们使用该模型生成 10,000 个观察结果,模拟我们模型的可能结果。我们的模拟模型与拟合模型之间的图形比较可以在图 6 中看到 - 模拟非常接近拟合模型。

tCopula(parun")

cop.dist <- mvdc(copt,

parast1)

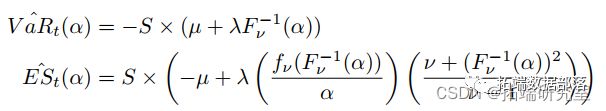

rmvdc(co00)现在我们有了模拟的观察结果,我们将使用参数方法计算风险价值 (VaR) 和预期损失 (ES)。我们将假设一个投资组合(任意选择)在 IVV 中投资 30%,在 TLT 中投资 15%,在 UUP 中投资 35%,在 DBC 中投资 20%。为了计算投资组合 w 的收益率 Rp,我们简单地使用矩阵代数将我们的模拟收益率 Rs 乘以权重,如 Rp = Rs × w。然后我们将 t 分布拟合到 Rp 并使用它来估计 VaR 和 ES。对于 t 分布,VaR 和 ES 的公式为:

其中:

• S:仓位大小

• F -1 ν:逆 CDF 函数

• fν:密度函数 • µ:平均值

• λ:形状/尺度参数

• ν:自由度

• α:置信水平

R中公式的应用实现如下。请注意,在代码中,VaR 和 ES 被四舍五入到最接近的千位。结果在表III中。

# 计算模拟值的 VaR 和 ES

fitdistr(re, "t")

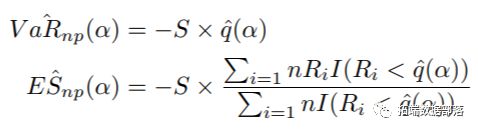

es <- -m+lada*es1*es2我们的最终任务是计算非参数 ES 和 VaR,由以下公式给出:

其中:

• S:仓位大小

• qˆ(α):样本收益率的分位数

• Ri:第 i 个样本收益率

R 实现如下:

# 计算真实值的 VaR 和 ES

ret <- (rf %*% w) / 100

ES <- -S * sum(ret * ir) / sum (iar)结果示于表III中。

四、计算结果

表 I 显示了 ETF 边缘 t 分布的估计参数和 AIC 的结果:

表 I 边缘分布

两个 copula 拟合的 AIC 都在表 II 中。

表 II Copula AIC

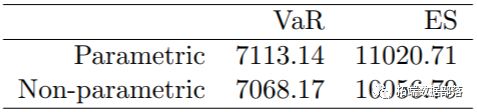

VaR 和 ES 在表 III 中。

表三 VaR 和 ES

五、总结与结论

这项工作展示了如何估计边缘和 copula,以及如何应用 copula 来创建一个模型,该模型将考虑变量之间的相互依赖性。它还展示了如何计算风险价值 (VaR) 和期望损失 (ES)。

本文摘选 《 R语言Copula估计边缘分布模拟收益率计算投资组合风险价值VaR与期望损失ES 》 ,点击“阅读原文”获取全文完整资料。

点击标题查阅往期内容

MATLAB用COPULA模型进行蒙特卡洛(MONTE CARLO)模拟和拟合股票收益数据分析

python中的copula:Frank、Clayton和Gumbel copula模型估计与可视化R语言中的copula GARCH模型拟合时间序列并模拟分析

matlab使用Copula仿真优化市场风险数据VaR分析

R语言多元Copula GARCH 模型时间序列预测

R语言Copula函数股市相关性建模:模拟Random Walk(随机游走)

R语言实现 Copula 算法建模依赖性案例分析报告

R语言ARMA-GARCH-COPULA模型和金融时间序列案例

R语言基于copula的贝叶斯分层混合模型的诊断准确性研究

R语言COPULA和金融时间序列案例

matlab使用Copula仿真优化市场风险数据VaR分析

matlab使用Copula仿真优化市场风险

R语言多元CopulaGARCH模型时间序列预测

R语言Copula的贝叶斯非参数MCMC估计

R语言COPULAS和金融时间序列R语言乘法GARCH模型对高频交易数据进行波动性预测

R语言GARCH-DCC模型和DCC(MVT)建模估计

Python使用GARCH,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

R语言时间序列GARCH模型分析股市波动率

R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测

matlab实现MCMC的马尔可夫转换ARMA - GARCH模型估计

Python使用GARCH,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

使用R语言对S&P500股票指数进行ARIMA + GARCH交易策略

R语言用多元ARMA,GARCH ,EWMA, ETS,随机波动率SV模型对金融时间序列数据建模

R语言股票市场指数:ARMA-GARCH模型和对数收益率数据探索性分析

R语言多元Copula GARCH 模型时间序列预测

R语言使用多元AR-GARCH模型衡量市场风险

R语言中的时序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言用Garch模型和回归模型对股票价格分析

GARCH(1,1),MA以及历史模拟法的VaR比较

matlab估计arma garch 条件均值和方差模型

R语言ARMA-GARCH-COPULA模型和金融时间序列案例