杂货配送服务公司Instacart申请1亿美元纳斯达克IPO上市

来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,杂货配送服务公司Instacart近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(CART),Instacart计划通过此次纳斯达克IPO上市募集1亿美元资金。

公司介绍

总部位于加州旧金山的Instacart是一家是为美国和加拿大的杂货店提供在线杂货订单IT系统集成服务的公司。

该公司目前已经与遍布美国的1,400多家连锁杂货店和独立杂货店进行了合作。

Instacart管理层由总裁兼首席执行官Fidji Simo领导,他自2021年以来一直在该公司工作,在此之前他曾担任Meta的Facebook应用程序负责人和eBay的战略经理。

截至2023年6月30日,Instacart已从红杉资本(Sequoia Capital)和D1 Capital Partners等投资者那里获得了37.5亿美元的投资。

行业概况

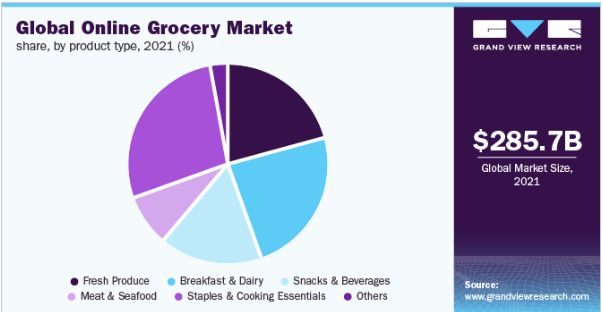

根据Grand View research2022年的市场研究报告,2021年全球在线杂货购买市场的规模估计为2860亿美元,预计到2030年将达到2.18万亿美元。

这意味着这个行业从2022年到2030年的复合年增长率将达到惊人的25.3%。

这一预期增长的主要驱动因素是消费者购买偏好的改变、履行技术的改进和最后一公里交付的可靠性。

此外,下图是2021年按产品类型划分的全球在线杂货市场的饼状图:

Instacart在这个行业的竞争对手主要有:

(1)Veeve

(2)Criteo

(3)Quotient

(4)亚马逊(AMZN)

(5)塔吉特(TGT)

(6)沃尔玛(WMT)

(7)Uber

(8)Blue Apron

(9)Misfits Market

(10)Fresh Direct

(11)Getir

(12)Gopuff

(13)DoorDash (DASH)

财务情况

根据IPO招股书,猛兽财经将Instacart的财务业绩情况整理如下:

(1)总收入:Instacart 2021年、2022年和截至2023年6月30日的总收入分别为:1,834,000,000美元、2,551,000,000美元、1,475,000,000美元。

(2)毛利润(亏损):Instacart 2021年、2022年和截至2023年6月30日的毛利润分别为:1,226,000,000美元、1,831,000,000美元、1,109,000,000美元。

(3)毛利率:Instacart 2021年、2022年和截至2023年6月30日的毛利率分别为:66.85%、71.78%、75.19%。

(4)营业利润(亏损):Instacart 2021年、2022年和截至2023年6月30日的营业利润分别为:73,000,000美元、97,000,000美元、27,000,000美元。

(5)经营现金流:Instacart 2021年、2022年和截至2023年6月30日的经营现金流分别为:204,000,000美元、277,000,000美元、242,000,000美元。

截至2023年6月30日,Instacart拥有19.6亿美元现金和7.74亿美元总负债。

截至2023年6月30日的12个月内,Instacart的自由现金流为3.87亿美元。

IPO详情

根据IPO招股书,猛兽财经将Instacart的IPO情况整理如下:

Instacart计划通过此次纳斯达克IPO上市募集1亿美元资金。

潜在的新股东百事可乐已同意以IPO价格购买Instacart总计高达1.75亿美元的A类普通股。

关于未完成的法律诉讼,该公司已经积累了6500万美元的法律储备余额,这与加州诉讼“指控与承包商错误分类有关的不公平竞争索赔”或“圣地亚哥诉讼”的失败可能性有关。此后,该公司以4650万美元的价格与该市达成和解,等待对有关“零工”分类的第22号提案提出质疑的结果。

该公司也是与同一承包商分类问题有关的其他“假定”集体诉讼的对象。

如果该公司在这些假定的集体诉讼中败诉,可能会增加公司的成本,并可能对其财务状况和运营产生重大不利影响,并导致以前被列为“零工”的“零工”努力成立工会。

Instacart目前计划不支付股息,并保留未来的收益(如果有的话),主要用于再投资于公司的增长计划和营运资金需求。

高盛(Goldman Sachs)、摩根大通(J.P. Morgan)、美国银行证券(BofA Securities)和其他多家投资银行是Instacart此次纳斯达克IPO上市的账簿管理人。

中介机构

猛兽财经通过查询Instacart的IPO招股书得知,高盛是Instacart此次纳斯达克IPO上市的主承销商,在过去12个月里,高盛主导的8宗IPO自上市以来的平均回报率为14.1%。这是在此期间所有主要承销商的中等表现。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。