![]()

比白皮书更精炼省流,比图谱更实用有效。关注【融云全球互联网通信云】了解更多

融云《社交泛娱乐出海作战地图》,在海量报告研读和案头工作基础上,融合了 200+ 位实战家的一线宝贵经验,以“出海动因&历程”“重点市场布局”“重点赛道突围”“痛点与挑战”“出海从0到 1”五大模块体系化呈现社交泛娱乐出海全要素市场、品类分析及实用方法论。

《出海作战地图》一经发布便获得业内大咖的诸多好评和“自来水”宣传,被多位大咖标记为出海人必备工作手册。

本期开始,我们将对地图的核心模块进行内容拆解,更详尽地呈现地图方寸之间蕴含的丰富信息,以帮助各位出海人建立全局认知和激发创新思路。

首先,让我们从“出海第一站”——东南亚开始,揭开这张宝藏地图的一角。

据领英数据,中国出海品牌遍布最集中的国家/地区排名前 25 中,东南亚地区就有 4 个。

本文将通过“远处俯瞰 + 扎根体会”的双视角带大家重新感知东南亚这片出海圣地,并与各位一起思考:TikTok 宣布在印尼投资 100 亿美元的大手笔大动作,将在已经很卷的东南亚掀起什么风浪。

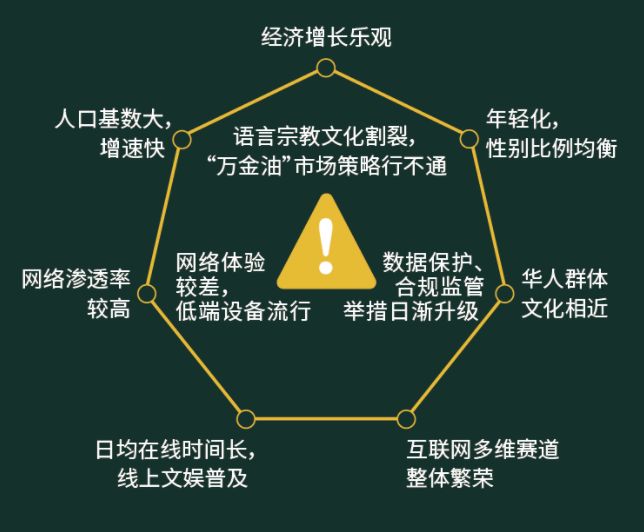

「俯瞰」东南亚 出海条件优劣势对比

优势

- 人口基数大,增速快。

东南亚主要包括印尼、越南、菲律宾、马来西亚、泰国、新加坡等 11 个国家,人口总量将近 7 亿,是继中国、欧洲、美国之外拥有 6 亿消费者的又一市场。

- 经济增长乐观,互联网经济繁荣。

最近十多年来,东南亚 GDP 都保持在 5%-6% 之间的较高增速。放眼全球,这是中国和印度之外,增速最快的地区。

在人均 GDP 方面,东南亚各国差异较大。根据 IMF 数据,2022 年新加坡、文莱、马来西亚人均 GDP 超过 1.2W 美元,属第一梯队,其中新加坡已突破 8.2W 美元,一枝独秀;泰国、印尼、越南、菲律宾处第二梯队;老挝、缅甸、柬埔寨则在第三梯队,人均 GDP 位于 1K-2K 美元之间,高度依赖周边国家。

- 年轻用户多,性别比例均衡

东南亚是年轻用户数量最多的新兴市场之一,且男女比例均衡,整体呈扩张型增长趋势。

根据 We Are Social 数据,除泰国和新加坡外,东南亚其他各国 33 岁以下年轻人口占比均超过 50%;泰国和新加坡有一定程度的人口老龄化,人口年龄中位数为 40.1 岁和 42.7 岁。

- 互联网渗透率高,2023 年除缅甸、老挝、东帝汶外,各国互联网渗透率均高于世界平均水平(64.4%)。其中,文莱最高为 98.1%,新加坡次之为 96.9%。

- 用户日均在线时间长,拥有全球最活跃的互联网用户。

东南亚是全球互联网使用者最多的地区之一,平均每天花费 3.6 小时在移动互联网上,这是中国互联网出海东南亚的良好基础。

东南亚数字经济繁荣,根据《2021 年东南亚数字经济报告》,到 2025 年,东南亚数字经济规模预计超过 3600 亿美元,并且有望到 2030 年达 1 万亿美元规模。

劣势

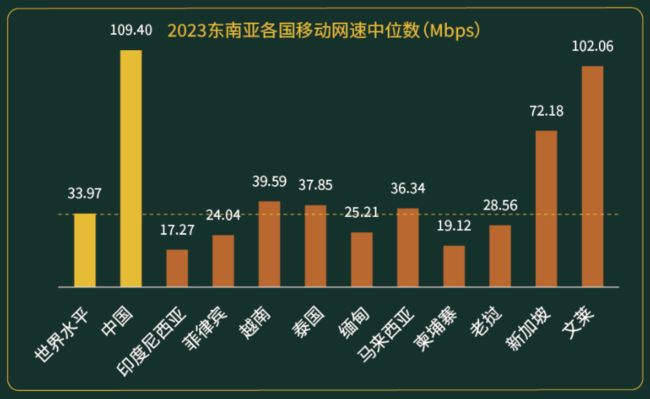

- 网络基建不稳定,网速慢。

新加坡和文莱的网速表现大幅度甩开其他国家,二者之外的其他国家网速均在世界平均线附近起伏,印尼、菲律宾、缅甸、柬埔寨、老挝的网速均低于世界平均水平。

另外,东南亚自然灾害频发,如洪涝、地震等,也会影响当地的电力/网络情况。

- 语言宗教文化割裂,“万金油”市场策略行不通。

从大框架上来看,东南亚的基建和需求空间有着可以低成本介入的模仿时间差,但每个国家又各有细分差别,各国均为自成一体的独立市场,一套通用的标准打法无法适用于所有国家。

在语言方面,东南亚有超过 10 种以上官方语言,即便被定为官语,也未必所有人都掌握,官语外还有约 170 种方言。

在宗教方面,也各有差异——印尼、马来西亚、文莱主要信奉伊斯兰教;柬埔寨、泰国、老挝、缅甸以佛教信仰为主;菲律宾主要信仰天主教;越南整体信仰多元,佛教是信仰人数最多的宗教。

- 金融服务不健全,仅有 50% 的人有银行账户,35% 的人有借记卡,拥有信用卡的人占比仅为 5%,大量用户使用现金支付。这导致出海企业需要付出较多成本和资源来做现金回款和收账。

- 用户收入低,印尼、泰国、菲律宾失业人数较多,经济收入较低或不稳定的个体户占据多数。大部分人的月收入在 1K-1.5K 人民币左右,为当地最低工资。

- 汇率波动带来的风险,东南亚国家经济外部依赖较大,在全球经济产生波动时,其货币价值也会随之波动。

「扎根」东南亚 真正落到当地做本地化

人口规模近 7 亿,平均年龄在 30 岁左右,35 岁以下人口占比 60%,65 岁以上的人口仅占 7%。

这个无比美妙的人口结构,我们也曾非常熟悉。它意味着新兴产业升级换挡、消费群体分层、物质需求升级以及 GDP 节节攀高。

这些,都让出海企业对东南亚市场有了足够的扩张动力。

但是,作为“出海第一站”闻名已久,东南亚已经是一个竞争非常充分的市场,“卷”的程度仅次于国内。

据克劳锐研究今年 3 月的数据,已有 26.6% 的 MCN 机构正尝试出海,东南亚成为他们关注的出海重点地区。“交个朋友”、2019 年入局 TikTok 的“吃鲸 MCN”、聚焦东南亚市场的“红毛猩猩 PONGO”等都已经在当地拥有一定积累,辛巴、小杨哥等抖快头部主播近期在东南亚也都动作频频。

本月初,TikTok CEO 周受资与印尼贸易部长祖尔基弗利·哈桑会面,承诺未来 2-5 年内将在印尼投资 100 亿美元。

可想而知,这将进一步催熟围绕 TikTok 的生态链条,也将极大挑战相关出海产品的专业度和商业化能力。

再加上当地缠斗已久的 Lazada 和 Shopee 等本土势力,东南亚市场竞争程度可见一斑。

这种竞争并非仅限于电商。

根据媒体报道,字节版“小红书”Lemon8 的负责人 Stephanie Cheng 将迁至新加坡向周受资汇报工作。

![]()

在 Lemon8 崛起的路上,来自 TikTok 的引流支持是不容忽视的重要因素。近期 TikTok 的举措想必也将助力 Lemon8 在东南亚市场更上一层楼。所以,更泛化的短视频、直播、社交等行业也将在涟漪之中。

老玩家死守阵地,新势力也正在积极寻找钻入这片市场的缝隙。许多规则尚未真正建立,恶性竞争便会伺机滋生。比如,不计成本、不惜破坏生态地进行上游公会和主播的挖猎。

与此同时,东南亚虽然常被作为一个整体来讨论,但这并不是一个“书同文、车同轨”的统一市场,每个国家都是一个需要单独对待的独立目标。

所以,出海东南亚需要更强的本地化认知来发现用户需求,洞察当地用户隐藏在文化背后的价值诉求,然后准确匹配产品功能、服务细节等。以下是在产品功能上做出差异化的一些 Tips。

- 平台需要和用户搭建起共同收入的预期,保证奖励政策等管理稳定,与用户建立信任感。

这是因为,大量东南亚用户收入不稳定,有很强的赚钱期待,金钱收益是大部分用户的核心需求。

- 需要考虑多元方式挖掘当地用户价值,比如在商业模式上考虑广告或者其他变现方式。

这里虽然用户体量大,整体获客成本低,但相对较低的收入让东南亚相比国内更难进行付费转化。多年扎根当地的社交产品负责人表示,“10% 的转化已经触及天花板”。

- 平台需要找到让用户不消费或者低消费的规模商业模式,利用好用户的较长在线时间进行商业化设计。

当地用户未婚居多,大量时间和仅有收入不需要花费在维持婚姻的增量需求上,娱乐社交需求比较强烈。除越南外,东南亚各国用户的日均在线时长均高于世界平均水平。

另外,要帮助用户搭建陌生人社交场景,在产品上融合 K 歌、组 CP、相亲等多样化的模式,帮助用户消磨时间和解决社交需求。

同时,东南亚用户对名誉上的收益也非常重视,一些“虚名”对他们来说也非常受用。这是平台运营需要重点考虑的另一个侧面,利用好平台作为官方的权威属性给予用户正向反馈来拉动用户的留存和活跃度。

对于东南亚地区的国情政策、风土人情、娱乐生活、工作习惯甚至日常小事,你有什么见解和感受,欢迎留言互动~