2021年汽车激光雷达行业研究报告

1. 汽车行业价值重心后移,自动驾驶发展感知先行

“新制造+新服务”推进汽车行业价值重心后移。当前汽车行业已于百年变革 节点起步,制造技术变革叠加 5G 逐步应用,助力行业由电动化开始迈入智能化、 网联化新时代。谷歌、华为、百度等新型科技公司深度入局参与造车,推动汽车由 传统交通工具向移动智能终端演变。未来汽车产业链价值有望受益于科技进步与 碳中和背景带来的转型红利,将朝“新制造+新服务”方向转变。其中“新制造” 将包含低碳化、智能化、信息化等相关智能制造技术,“新服务”在贯穿于设计研 发、生产制造、销售及售后服务的各个环节的同时也将引导产品价值重心逐步后 移,向服务端尤其是出行领域深度拓展,产生广阔发展空间。

自动驾驶技术是定义汽车智能网联进程核心维度。工信部发布的《2020 年智 能网联汽车标准化工作要点》表示自动驾驶技术是智能网联汽车标准制定及评估 机制关键要素之一,并需做好汽车驾驶自动化分级标准宣贯。美国汽车工程师学 会发布的“自动驾驶水平可视化图表”定义了汽车六个级别的自动驾驶等级,整 体等级提升标志着汽车自动驾驶水平逐步跨越,也是汽车智能网联进程推进的关 键指标。

伴随自动驾驶技术发展,前端感知需求将不断提升。自动驾驶技术原理是通 过感知层的传感器获取路况信息,进而由决策层对感知层构建的信息进行分析处 理,最终通过执行层进行车辆后续行为控制。如何有效通过感知端精准获取信息 是后续环节能否做出正确判断和操作的前提,因而伴随自动驾驶技术的进步,对 于前端感知要求将不断提升。

当前市场感知层解决方案以视觉系和雷达系为主。目前自动驾驶感知层解决 方案主要分为以特斯拉为代表的视觉系和以 Waymo 为代表的激光雷达系两种流 派。视觉系解决方案主要以摄像头为主导,配合毫米波雷达、 超声波雷达等元件 完成感知任务;激光雷达系解决方案以激光雷达为核心,配合摄像头、毫米波雷 达、超声波传感器等元件达到感知目的。

2. 视觉系:轻感知重算法,软硬件性能构建视觉系护城河

2.1. 视觉系:以低成本摄像头为主,依赖软硬件感知识别

视觉系以摄像头为主要传感器并依赖软硬件进行感知识别。视觉系解决方案 的工作原理,是以摄像头作为主要传感器,收集外界反射的光线从而呈现出外界 环境画面,通过将视觉传感器收到的视觉信息进行 3D 渲染、用 AI 软件将车道 线、交通、行人等信息进行匹配,进而由决策层分析后做出决策,最终使车辆执行操作。

2.2. 发展现状:硬件配置更新迭代,神经网络助力研判

图像模式识别为核心流程,较为依赖芯片+算法。自动驾驶领域基于视觉的感 知方式主要包括五个流程,即图像采集、图像预处理、图像特征提取、图像模式识 别与结果传输。其中图像采集主要通过摄像头采集图像;图像预处理包含图像压 缩、图像增强与复原、图像分割等;图像特征提取主要提取图像幅度特征、直观性 特征、统计特征、几何特征和变换系数特征等因素;图像模式识别主要基于图像 形状、色彩、纹理等特征,通过统计模式、句法模式、模糊模式、神经网络模式等 方法进行识别,系统能否准确对输入信号进行判断将深度影响后续决策,因而图 像模式识别为核心流程,也因较为依赖计算层的芯片和算法成为目前计算机视觉 技术发展的难点;结果传输则是将输出信息传输至车辆其他控制系统或其他车辆, 完成相应控制功能。

目前统计模式识别和神经网络模式识别为主流图像模式识别方式。统计模式 识别是以数学上的决策理论为基础建立模型,对被研究图像进行大量统计分析, 找出规律性认识,并进行分类识别,是目前较成熟也应用较为广泛的识别方法。神经网络识别通过硬件或软件方法建立大量处理单元为节点,各单元通过一定模 式实现互联的拓扑网络,进而对人的神经系统结构及功能进行模仿,且具备自组 织,自学习的能力。

神经网络识别方式因具备自学习能力更具优势。统计模式识别在辨别过程中 更加依赖与已有数据的匹配程度,而在自动驾驶过程中经常会面对多样、复杂路 况,因而具备自组织、自学习能力的神经网络识别方式在自动驾驶领域更具优势。目前特斯拉神经网络算法领跑自动驾驶计算机视觉领域。特斯拉整体神经网络系 统由 48 个神经网络组成,包含 1000 个独立的神经网络预测单元,工作流程为 先进行数据采集,打标签之后送入网络进行训练生成服务器端的模型,再将训练 好的模型部署到车端;车端在模型下运行过程中会遇到难以识别的物体或场景, 此时借助影子模式将一些不识别的数据挑出单独做单元测试,测试未通过的数据 会送入到第一步的数据容器中,对这些数据进行加强,再重复打标签,训练,生成 新模型后再部署到车端进行循环,直到覆盖所有的场景。

硬件配置不断跨越助力视觉方案效果提升。由于神经网络训练方式需要处理 海量信息和数据,因而需要高算力硬件支撑。近年来硬件配置不断更新迭代,以 特斯拉为例,自 2014 年起特斯拉自动驾驶系统始终坚持视觉系解决方案,并不断 通过硬件设备升级提高性能。最初特斯拉 HW1.0 采用 Mobileye 视觉识别芯片, 信息和数据搜集主要来自 Mobileye 前置摄像头辅以 160m 雷达和超声波传感器。EyeQ3 平台可识别行人、车道标记、交通标识等。随后的 HW2.0 版本采用 NVIDIA Drive PX 2 芯片,感知端使用了三目摄像头,搭配 170m 雷达和更大参数超声波 传感器,处理能力较 1.0 提升了 40 倍。升级后的 HW2.5 在之前主板构造的基础 上增加了 1块PARKER SoC,芯片整体集成度空前提高并赋予系统冗余,带来整 体算力的提升。目前特斯拉搭载 HW3.0,使用自主研发芯片 FSD,采用双芯片设 计,单片芯片算力达 72TOPS,总算力可达 144TOPS,是 NVIDIA 在量产车型上 搭载的最强芯片 Drive Xavier 理论性能值的7 倍。同时在系统层面有大量的冗余 设计,同一块板卡上配备两颗芯片,同时对相同数据进行分析,对比分析后得出 最终结论。当前市场主要厂商芯片理论算力均可支撑 L3 级自动驾驶需求,未来将 不断向更高级别自动驾驶突破。

2.3. 发展方向:算法优化,硬件加码

软件端持续发力,优化数据处理上层布局。特斯拉正在开发 Dojo 自监督学 习来训练神经网络,以优化大量数据输入下视频的无监督大规模训练。目前特斯 拉有超过 82 万辆搭载 HW 2/3 硬件的的汽车在全球各地行驶。以用户平均每天 驾驶约一个小时计算(每辆车 8 个摄像头),每月约会产生 1.97 亿个小时的视 频,若全部采用人工标注,难度及成本均会提升。而 Dojo 可通过自动化工具主动 选取最有指导意义的训练样本,筛选、清洗、标注这些视频片段来完成高效算法 提升,且可改善 Autopilot 基于 2D 图像+内容标注的方式,使其可以在 4D(3D 加上时间维度)环境下运行,这将大幅提升视觉系感知与决策精度。此外,Mobileye 也在高精度地图领域加码,通过 6 个汽车制造商下近百万辆量产汽车每天收集近 800 万公里的道路数据,迄今为止已经完成了近 10 亿公里的高精地图绘制,并真 正实现了从获取数据、发送到云端到构建高清地图的纯自动化操作,预计到 2024 年 Mobileye 每天可采集数十亿公里数据。软件端的持续发展与不断突破,也将为 自动驾驶进程提供更加优质的算法支撑。

7nm 技术助力硬件性能提升。硬件性能的不断提升是后续视觉系自动驾驶技 术发展的基础,更加强大的算力将为软件算法提供强劲支撑。目前各主流自动驾 驶及芯片供应商在硬件升级方面均有布局。特斯拉联手博通开发新一代 HW4.0 车 载芯片,由台积电采用 7nm 工艺试制,采用 SoW 技术进行封装,可以将 HPC 芯片在不需要基板和 PCB 的情况下直接与散热模组整合在单一封装中。预计该 芯片 2021 年第四季度开始量产,总性能预期为 HW3.0 的 3 倍。首批搭载该芯片 的车辆最早 2022 年第一季度开始交付。目前特斯拉 HW 3.0 硬件采用 14 nm 工艺,总算力 144 Tops,功耗峰值为 72 W。而 7 nm 工艺的主要优点是能够在更 低的电源电压(低于 500mV)下工作,速度提升同时功耗更低(速度提高 35%, 功耗降低 65%),发热量更小。Mobileye 已发布 EyeQ5 平台,芯片采用 7nm 工 艺,单片算力可达 12TOPS,平台算力可达 24TOPS,相较上一代EyeQ4 平台 2.5TOPS 算力提升近 10 倍,单位功耗可提供算力增加至三倍。英伟达 Drive AGX orin 平台芯片同样采用 7nm 工艺,可实现每秒 200TOPS 运算性能 ,相比上一 代 Xavier 系统级芯片运算性能提升了 7 倍,且在运算性能提升显著的情况下功耗 仍保持为 45W。7nm 技术带来的硬件整体性能提升也将为整个自动驾驶环节提供 可靠保障。

3. 雷达系:规模量产+技术迭代助力激光雷达降本增量

3.1. 雷达系:以高精度激光雷达为核心部件实现感知及避障

雷达系以激光雷达为核心部件获取路况信息。激光雷达可分为激光发射、激 光接收、光束操纵和信息处理四大系统。激光雷达系解决方案的工作原理,是感 知层通过激光雷达不断向外发射激光束,并接收物体反射回的光脉冲,根据已知 光速计算出两者信号之间的时间差、相位差等来确定车与物体之间的相对距离, 再通过水平旋转扫描或相控扫描测量物体的角度,通过获取不同俯仰角度的信号 获得高度信息。感知到与物体之间的距离、角度等信息后,进而通过软件算法去 做 3D 建模,通过分析激光信号描绘三维点云图,实现环境实时感知及避障功能。

激光雷达产品主要从显性参数、实测性能表现及隐性指标等方面进行评估比 较。目前由于激光雷达属于市场新兴产品,实测性能和隐形指标目前缺乏量化和 可靠公开数据指引。显性参数主要包含测远能力、点频、角分辨率、视场角范围、 测距精准度、功耗、集成度(体积及重量)等,可以较为直观的反应激光雷达不同 方面的性能。

3.2. 当前格局:短期看好技术成熟度较高的ToF/半固态放量

主流分类方式多元,技术路径差异较大。由于激光雷达实现功能过程中所需 元器件可选种类较多且原理均有不同程度差异,故分类方式较多。目前市场主流 的分类方式为通过测距原理、激光发射、激光接收、光束操纵和数据处理五个维 度进行分类。每种分类方式均有不同细分技术路线,因而在最终产品的工作原理、 效果呈现和生产成本等方面均有所不同。

3.2.1. 测距原理:短期看好 ToF 放量,长期关注 FMCW 优质性能落地

按照测距原理可将激光雷达细分为三角测距、飞行时间测距 ToF 和调频连续 波 FMCW。

受制于较远距离分辨率下降,三角测距激光雷达难以配套汽车。三角测距法 原理为发射激光到被测物体之后,部分散射光经接收透镜汇聚到线阵图像传感器 (CCD/CMOS)上成像,之后根据三角形几何相似关系原理计算目标物距离。三 角测距激光雷达技术较为成熟且成本较低,近距离精度较高,但由于距离分辨率 会随着距离逐渐增加而急速下降,限制了三角测距的最大实用测量距离(16m 以 上会明显受限),且转速较低(三角雷达的最高转速通常在 20Hz 以下,TOF 雷 达则可以做到 30Hz-50Hz 左右)导致点云成像效果较差,故目前多用于近距离室 内导航解决方案。

ToF 激光雷达技术成熟度高,短期仍将是配套汽车主流方式。飞行时间法 ToF (Time of Flight)测距原理为记录发射器发射激光与探测器接收到回波信号的时 间差除以 2,直接计算目标物与传感器之间距离。由于 ToF 测距发射激光脉冲持 续时间极短、瞬时功率较高且耗时极短,因而在能够探测到更远距离的目标的同 时也能保持较高测量频率;计时的精度不会因距离变远而发生改变从而距离分辨 率更为稳定。目前市场上 ToF 激光雷达的主流产品可实现室外阳光下 100-250m 测量,环境适应性更好,适合活动空间大、移动速度高、需要在较强环境光工作的 移动平台使用。虽然 ToF 激光雷达也存在易受太阳光子及附近其他雷达干扰的缺 点,但目前技术成熟度较高,且各主要厂商目前产品多是采用 ToF 法,短期内仍 将是配套汽车主流方案。

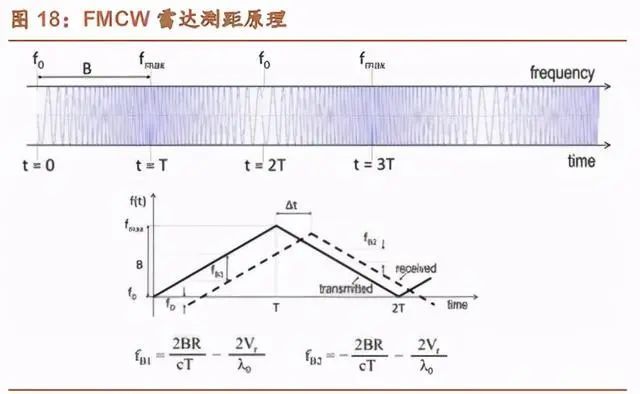

FMCW 激光雷达理论性能优异,长期有望成为装车破局新方向。调频连续波 FMCW(Frequency Modulated Continuous Wave)原理为发射调频连续激光,通 过回波信号的延时获得差拍信号频率进而获得飞行时间,通过距离公式反推目标 距离并通过多普勒频率公式测算目标物速度。FMCW 激光雷达相较 ToF 激光雷达 而言抗干扰能力更强,且 FMCW 方案的激光峰值功率水平在 100 mW 范围内, 较 ToF 激光雷达数百或数千瓦存在优势,同时 FMCW 激光雷达可返回每个像素 的径向速度,所提供包含速度信息的 4D 图像能够为自动驾驶系统提供更清晰的 环境感知能力。此外,目前只有利用 FMCW 技术在短波红外(SWIR)波段才能 将所有元件集成在单个光子芯片上,以达到使该技术真正大众化所需要的成本目 标。未来随着 FMCW 激光雷达整机和上游产业链的成熟,或将成为装车新方向。

短期看好 ToF 激光雷达放量,长期关注 FMCW 优质性能落地。从后期配套 汽车量产角度分析,三角测距受制于较远距离分辨率下降及点云成像效果较差, 不适合作为车用激光雷达。而 FMCW 激光雷达相较 ToF 激光雷达抗干扰能力更 强,发射功率低、信噪比高,适合芯片集成降低成本,长远看更适合搭载汽车配套 量产。但目前 FMCW 产业链上游尚处于早期测试开发阶段,理论猜想尚未得到可 靠佐证,而 ToF 激光雷达已有较为完整成熟的产业链,供应商可提供包括发射器、 探测器、专用集成电路等在内的标准组件,我们认为短期内 ToF 激光雷达受益产 业链优势配套汽车可行性更高,长期将关注 FMCW 性能优势落地。

3.2.2. 激光发射:1550nm 降本可期,技术迭代下看好 VCSEL

根据激光发射装置的不同又可将激光雷达通过光源波长和发射器种类两种方 式分类。光源波长主要分为 905nm 和 1550nm 两类,发射器又包含边发射激光器 EEL、垂直腔面发射激光器 VCSEL 与光子晶体结构表面发射激光器 PCSEL 三种 主流方向。

1550nm 光源性能优异,未来降本增量可期。光源激光按波长可主要分为 905nm 和 1550nm 两种。905nm 光源是最常用的激光光源波长,但处于人眼可吸 收光谱中因而存在安全问题,需要限制发射器功率,尤其当工作距离达 150 m 以 上时,905 nm 激光器的光功率超过了人眼安全阈值,须采用人眼安全波段的激光 器。905nm 激光器优点是:成本低、体积小,缺点是峰值功率低,重复频率低, 光束质量一般;而 1550nm 远离人眼可吸收可见光光谱波长,在同样光斑大小和 脉宽条件下 1550 nm 激光的最大允许曝光量和最大允许峰值光功率值均比 905 nm 激光高出数个等级。1550nm 激光器优点是峰值功率高,光束质量好,重复频 率高,人眼安全等,适用于较长距离扫描激光雷达,但功耗高、散热能力、以及体 积是其主要短板,同时由于需要使用高价的铟镓砷作为探测器的衬底材料、 光纤 激光器作为发射器导致成本较高。我们认为 1550nm 波长位于人眼安全范围且性 能较为优异,且伴随工艺流程技术进步有望带来量产降本装车。

看好 VCSEL 技术迭代优化方案,关注 PSCEL 发展进程。从发射器种类来 看,边缘激光发射器 EEL 技术较为成熟,市场高度分散且多样,同时功率较高, 但复杂工艺步骤带来生产成本高、易碎、过程难以封装等问题。垂直腔面激光发 射器 VCSEL 生产中虽体积较小易于封装且较为坚固耐用,但功率较低,探测距离不足 50m;但随着近年来随着对 VCSEL 技术开拓,新开发的多层结 VCSEL 功率密度提升了 5-10 倍,在封装方式和光束整形等方面具有独特优势,信噪比、 生产成本与产品可靠性问题大大改善。PCSEL 为当前最新激光器技术,是 EEL 与 VCSEL 的集成,也是目前唯一使用面内反馈和面外表面发射的激光器,据 PSCEL 开发者 Vector Photonics 首席执行官 Neil Martin 表示,PCSEL 成本低、易于封 装集成、坚固耐用、波长范围广、功率高,比现有的技术更有优势。我们认为 PSCEL 技术理论性能较强,看好后期实装表现,短期内相较 EEL 更看好技术迭代下 VCSEL 成本端和使用性方面优势。

3.2.3. 激光接收:APD 使用范围较广,SiPM 未来或将替代 APD

长期 SiPM 性能及成本优势凸显或将取代 APD。激光接收层面根据光电探测 器性能可主要分为 SiPM、SPAD、APD 和 PIN PD 四类。PIN PD 具备工作电压 低、温度特性好、灵敏度变化小等优势,但无增益,目前仅适用于 FMCW 测距 激光雷达;APD 的技术较为成熟,信号完整度强并有温度补偿冗余,是目前使用 最为广泛的光电探测器件。但目前 APD 的典型增益不及 100 倍,在远距离测试的 时候,需大幅提高光源光强才能确保 APD 有信号,这也对系统产生了一定的要求 和限制。SPAD 的理论增益能力是 APD 的一百万倍以上,可实现低激光功率下的 远距离探测能力,功耗、体积较小,但因电路结构复杂,系统成本与电路成本均较 高。SiPM是多个 SPAD 的阵列形式,可通过大尺寸阵列的实现获得更高的可探 测范围以及配合阵列光源使用,更容易集成 CMOS 技术,且电路结构简单,工作 电压较低,目前主要需求为 PDE(光子探测效率)的提升。目前禾赛科技、 Innovusion、Ouster、等主流厂商均已布局 SiPM 相关技术,未来有望代替 APD。

多配合 1550nm 激光使用,InGaAs 前景广阔。根据衬底材料种类不同可分 为硅基(Silicon)与铟镓砷((InGaAs),主要的差异是适用光谱不同,但从应用 角度而言,原理上差别不大。而探测器是配合光源使用的,硅基探测器多配合的 是 850nm、870nm、905nm、940nm 等波段光源,同时作为初代半导体,硅材料 晶圆更加成熟,从成本和可获得性来讲更适合大范围应用。InGaAs 材料由于工艺 难度、晶圆尺寸和使用场景的限制,整体成熟度较硅基较低,但由于受太阳光的 影响较小,防雾性能较好,且多配合 1550nm 激光使用,对人眼较为安全,未来 有望伴随 1550nm 技术渗透率提高成为主要基底。

3.2.4. 光束操纵:短期看好半固态方案放量,长期或将逐步向固态演化

根据光束操纵方式不同又可将激光雷达分为机械式、半固态和固态,其中半 固态方案主流方向为 MEMS 与转镜式,固态方案目前以 OPA 和 Flash 方案为主。

机械式因成本及外观因素多用于测试项目。机械式激光雷达主要通过电机带 动光机结构整体旋转,可实现 360°扫描(半固态式和固态式激光雷达往往最高只 能做到 120°的水平视场扫描)。由于机械式激光雷达发展较早、技术较为成熟, 且具备最佳性能和分辨率,可测距离最远等优势,但同时缺点在于核心组件价格 昂贵,光路调试、装配复杂、生产周期漫长等因素导致难以配套量产,且突出型的 产品结构对车辆外观有一定影响,故目前多应用于无人驾驶测试项目。

MEMS 方案综合优势明显,有望搭载汽车商用。微振镜式主要采用 MEMS (微机电系统, Micro-Electro-Mechanical System)微振镜替代传统机械式旋转装 置,由微振镜通过一定谐波频率振荡反射激光形成较广的扫射角度和较大扫射范 围,高速扫描形成点云图效果。MEMS 虽然相较机械式激光雷达探测角度范围较 小,但因具有良好的性能、探测距离及高分辨率,同时小巧轻便、坚固可靠且成本 较低,目前较为适合作为车载激光雷达配套汽车量产。

转镜方案最早通过车规,短期或将与 MEMS 并存。转镜式保持收发模块不动, 让电机在带动转镜运动的过程中反射激光从而达到扫描探测效果。转镜方案的激 光雷达最早是法雷奥 Scala 于 2017 年在奥迪 A8 上量产,也是首个车规级激光雷 达,大疆 Livox 产品预计于 21 年量产上市。雷达缺点在于电机驱动也带来了功耗 高、稳定性不足和光源能量分散等问题,但也具备高扫瞄精度,同时可以通过控 制扫描区域从而提高关键区域的扫描密度,且具有探测距离远、探测角度大的优 势,未来或将成为自动驾驶汽车配套搭载的主要选择之一。

OPA 产业链尚处起步阶段,短期暂无配套量产可能。OPA即光学相控阵 (Optical-Phased-Array)技术,通过对阵列移相器中每个移相器相位的调节,利用 干涉原理实现激光按照特定方向发射的技术从而完成系统对空间一定范围的扫描 测量。OPA 具备精度高、扫描快、体积小等优势,集成度高且量产标准化程度高, 技术突破后大规模量产将使 OPA 方案成本进一步下探,但由于目前 OPA 产业链 尚处于起步阶段,上游零部件多数需要激光雷达厂商自研,且制造工艺要求较高 存在一定壁垒,对激光雷达制造商难度较大,故目前 OPA 方案采用率较低。

探测距离短板导致 Flash 激光雷达应用受限。Flash 型激光雷达是目前唯一 不存在扫描系统的方案,但由于不存在机械运动部件被归类为固态激光雷达。Flash 可以通过短时间内向各个方向发射大覆盖面阵激光,利用微型传感器阵列 采集不同方向反射回来的激光束快速记录整个场景并以高度灵敏探测器完成周围 图像绘制,避免了扫描过程中目标或激光雷达移动带来的各种问题。但由于探测 范围较窄目前配套汽车有所受限。

短期看好半固态成为装车主流方案,长期关注固态方案技术突破。我们认为 机械式激光雷达虽然技术较为成熟且性能优秀,但受限于体积、外观及量产成本 等原因难以配套汽车量产。半固态解决方案 MEMS 和转镜式目前技术均较为成熟 且能覆盖中长测距范围,同时成本有望得到进一步控制,看好短期内成为配套汽 车量产的核心解决方案。长期时间维度内看好 OPA 方案在产业链逐步完备情况下 装车,以及 Flash 方案技术迭代下拓展测距范围进程。

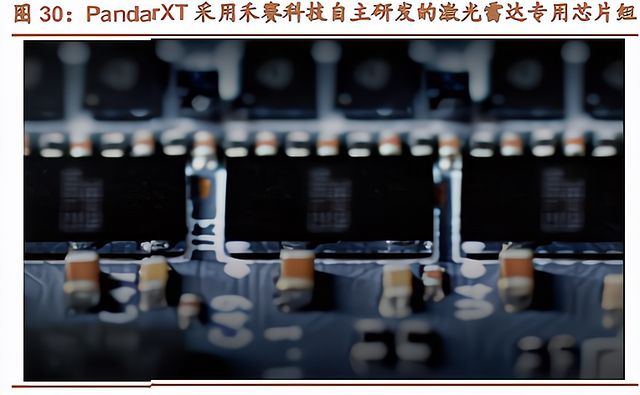

3.2.5. 信息处理:企业自研 SoC 未来将成为主流方向

企业自研 SoC 未来将成为主流趋势。激光雷达信息处理中主控芯片用于激光 发射器、 探测器等部件控制及计算,目前最常用的主控芯片是 FPGA 芯片,但 随着主流厂商对于性能及整体系统需求的提升,信息处理系统发展逐步向企业自 研专用单光子接收端片上集成芯片(SoC)迁移,通过片内集成探测器、前端电 路、算法处理电路、激光脉冲控制等模块,能够直接输出距离、反射率信息,或将 逐步代替主控芯片 FPGA。未来随着线列、面阵规模的不断增大,逐步升级 CMOS 工艺节点,单光子接收端 SoC 将实现更强的运算能力、更低的功耗和更高的集 成度。目前 SoC 企业自研虽在前端投入、设计制造等方面还存在较高壁垒,但主 要厂商如禾赛科技、速腾聚创、Ouster 等均已布局且有所突破,我们认为未来企 业自研 SoC 将成为主流趋势。

3.3. 未来发展:固态化+集成化降低成本装车增量,提升算法助力感知

硬件技术方向:光束操纵固态化+信息处理集成化。我们认为未来激光雷达的 技术进程将主要围绕两个维度展开:提升性能与降低成本,而固态化+集成化将是 提高测量精度的同时降低整体成本的主要技术路径。固态化可以使激光雷达不再 依赖旋转的机械部件,从而可以减少由于电机、轴承等部件带来的成本;集成化 则可以将核心部件全部集成于芯片之上,提升性能的同时简化电路结构,控制费 用。

软件算法提升或将引领激光雷达迈入新纪元。目前激光雷达核心优势在于成 像能力,但短板在于识别与判断。算法则可以帮助激光雷达向智能信息捕获的技 术方向发展,功能从“被动搜索”或目标探测扩展到“主动搜索”,同时实时获取目标 分类属性,做出更优判断。目前中国著名激光雷达企业速腾聚创已推出“普罗米修 斯”计划,核心是基于激光雷达点云的物体识别、分类、跟踪等算法为自动驾驶提 供支持,旨在一站式提高激光雷达的感知技术;美国激光雷达企业 AEye 也已布 局智能数据采集的新方式 iDAR 平台,提高自动驾驶汽车检测和分类的可靠性, 同时扩大了对象检测、分类和追踪的范围;阿里巴巴达摩院已宣布其自研感知算 法实现了对低线束激光雷达的高线束模拟。有了算法的加持,激光雷达才具备了 思考能力,实现对场景的理解,真正完全解读场景,让激光雷达帮助汽车做出正 确的决策。

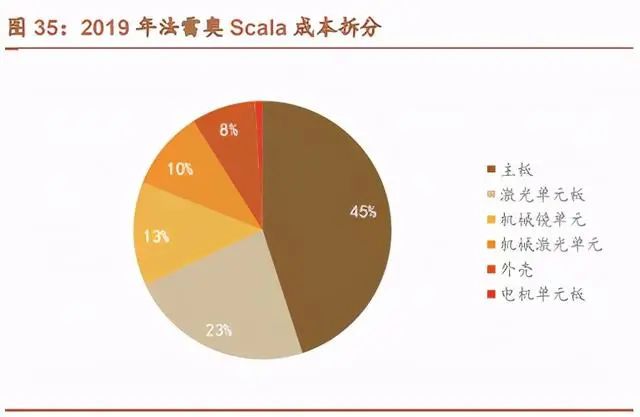

下游应用需求:降低成本是装车量产当务之急。目前激光雷达装车量产的主 要阻碍在于价格过高,商业化进程阻力较大。激光雷达成本主要可分为:研发成 本、生产成本与 BOM 成本(物料成本)。我们认为降低成本主要方向有:1.大规 模量产。研发成本与生产成本可随量产规模的扩大显著分摊,如据锐驰智光披露, LakiBeam128 目前万台级供货价定在 743 美元;在十万台级别,其单价为 498 美元;在百万台级别,其单价是 289 美元,量产带来的价格下探幅度显著。2 控 制上游元件成本。企业可通过自研光学元件、芯片等上游产品进而控制激光雷达 产品 BOM 成本。如 2019 年时法雷奥激光雷达产品 Scala 的主板成本占比达到 45%、激光单元占比 23%、机械镜单元占比 13%、机械式激光硬件占比 10%, 若激光雷达厂商可自研并量产芯片及光学元件,BOM 成本将显著降低。3.技术路 径迭代。由成本较高的机械式向纯固态迁移、由人工成本较高的 EEL 向可机器量 产的VCSEL发展等,此外发展理论成本较低的FMCW 技术及进一步开发1550nm 方案技术探索成本空间或将提供降本新路径。

4. 视觉系软硬件壁垒高筑,激光雷达装车放量可期

核心结论:纯视觉方案软硬件壁垒较高,多数车企短期难以采用。激光雷达具备高成像精度、低软硬件需求等性能优势的同时,伴随当前及预期后续价格的 持续下探,叠加下游汽车领域对于提升自动驾驶等级的迫切需求,三因素共振推 动激光雷达方案成为未来配套汽车量产的主流方向。

4.1. 视觉方案软硬件壁垒较高,多数车企短期难以采用

主流硬件性能可支撑 L3 级,较 L5 级理论需求仍有差距。强大芯片算力是提 升图像处理准确性与安全性的基础。目前特斯拉完全自主研发的 FSD 全自动驾驶 芯片,单片单芯片算力 72TOPS,(板卡 144TOPS)、双芯片设计形成冗余及功耗 比较低等整体性能优势在市场上内较为领先。但据 GPU 巨头 Imagination 预测数 据,目前主流芯片产品算力虽尚可满足 L3 级自动驾驶需求,若要实现 L5 级完全 自动驾驶,系统整体算力应至少达到 500TOPS,且若需配备冗余则对算力要求更 高,目前市场产品均无法达到目前预计算力要求且相差幅度较大,故我们认为短 期内通过硬件层面弥补摄像头和激光雷达在高级别自动驾驶的差距可行性较低。

神经网络算法壁垒较高短期难达自动驾驶需求。视觉系自动驾驶解决方案的 核心问题是对于所感知的路况信息进行定义与识别,而由于视觉系主要依赖摄像 头的感知方式精度较低,所以更加需要先进图像处理算法进行支撑,同时对于神 经网络训练要求极高,需海量样本数据进行学习,而数据获取及算法演绎壁垒极 高。特斯拉通过影子模式将所有配备 Autopilot 功能的车主引入神经网络训练中, 截至 2020 年 4 月 Autopilot 启用状态下特斯拉汽车行驶总里程破 30 亿英里(约 48.28 亿公里),这些数据将用于完善特斯拉自动驾驶所需的路况及操作信息,但 目前基于海量信息滋养的优质条件下,神经网络算法领先的特斯拉目前仅能达到 L2.5 级自动驾驶,而其他主要自动驾驶公司实测里程数据与特斯拉相比仍存在较大差距且短期内无法弥补,故我们认为在算法层面而言除特斯拉以外的其他车企 短期内尚不具备 L3 级自动驾驶水平。

4.2. 性能优势+价格下探+上车需求加速推进激光雷达装车量产

雷达方案路况模型精度高,性能优势明显。激光雷达可以通过主动探测的方 式直接构建高精度路况模型,在探测距离及精度方面较摄像头优势显著,且可大 幅降低软硬件端分析难度。同时激光雷达探测距离较远且具备同步建图(SLAM) 功能,可通过直接获取环境中的点云数据测算障碍物以及距离。此外由于测量精 度通常与波段频率正相关,激光雷达所用红外光(超 10 万 GHz)相比毫米波(30- 300GHz)及超声波(20kHz-58kHz)具有明显精度优势,且受夜间因素影响较小, 性能优秀。

激光雷达价格降幅明显,未来有望下探至装车量产水平。2007 年 Velodyne 首次发布的 64 线机械式激光雷达产品 HDL-64E 价格近 8 万美元,2010 年发布 的 32 线机械式产品 HDL-32E 价格大幅下降 50%至 4 万美元,随后 2018 年正式 宣布由于大规模量产 VLP-16 产品价格由最初的 8000 美元降至 3999 美元,价格 下降幅度显著。同时各主要激光雷达厂商也在 MEMS、转镜、及纯固态等技术领 域布局,激光雷达产品整体价格持续下行,大疆 2020 年发布的车规级半固态激光 雷达价格已突破 10000 元人民币,最低可达 6499 元人民币(近 1000 美元)。据 大疆 Livox 预计未来激光雷达价格有望下探至 100 美元水平。我们认为伴随技术 更新迭代及市场需求提升带来的大规模量产,激光雷达价格在未来 5-10 年内较目前仍有较大下调空间,且短期有望达到商业化装车量产水平。

汽车领域提升自动驾驶等级需求迫切。各主要经济体均对自动驾驶提出明确 规划:中国《节能与新能源汽车技术路线图 2.0》已对自动驾驶提出明确规划,到 2025 年实现 L2+L3 占比达 50%,到 2030 年 L2+L3 占比 70%,L4 级占比超 20%, 而目前 L2+L3 占比仅为 15%,提升需求迫切;欧盟委员会发布了《通往自动化出 行之路:欧盟未来出行战略》,提出 2030 年步入完全自动驾驶社会的远景目标;日本计划在 2030 年实现 20%自动驾驶汽车上路;韩国自动驾驶商用化时间表提 前至 2027 年。且由于短期内视觉系方案暂无法完全适应市场需求,看好具备性能 优势的激光雷达在价格下探趋势下装车量产。

5. 2025 年配套汽车领域全球市场空间有望达百亿美元

5.1. 激光雷达产业链下游应用领域广泛

激光雷达产业链下游需求主要为无人驾驶、乘用车 ADAS+ADS、服务机器 人、无人机及测绘等领域。激光雷达产业链中,上游主要为激光发射、激光接收、 扫描系统和信息处理四部分,上游产品主要为光学和电子元件,供应商主要为滨 松、英特尔等国际巨头。近年来,国内厂商在上游元器件领域有所起步但较主流 厂商仍有差距。激光雷达厂商位于产业链中游,通过将上游产品进行整合与生产, 为下游应用领域提供激光雷达产品或解决方案。产业链下游为应用层面,主要领 域可分为无人驾驶、乘用车辅助/自动驾驶、服务机器人、无人机及测绘等领域。

5.2. 2025 年全球/中国配套汽车空间将有望分别达 108.0/47.6 亿美元

核心结论:全球/中国下游汽车领域激光雷达空间广阔,需求旺盛。2025 年全 球/中国市场激光雷达在下游配套汽车量产领域空间将有望分别达 108.0/47.6 亿 美元,2019-2025 年 CAGR 分别为 39.9%/45.3%;其中 2025 年全球/中国市场无 人驾驶领域激光雷达空间将有望分别达 42.8/17.1 亿美元,2019-2025 年 CAGR 分别为 38.7%/38.7%;2025 年全球/中国市场乘用车 ADAS+ADS 领域激光雷达 空间将有望分别达65.2/30.5亿美元,2019-2025年CAGR分别为40.7%/50.1%。2025 年全球/中国配套汽车量产带来的激光雷达需求将有望分别达 2387.4/1102.1 万个。

6. 行业尚处早期阶段,群雄逐鹿格局初现

行业尚处早期发展阶段,中外厂商均具备较强竞争实力。外国厂商如 Velodyne、Luminar、Aeva 等分别在机械式、半固态及 FMCW 等技术路径率先 发力,而中国厂商禾赛科技、速腾聚创、华为、大疆 Livox 等也凭借各自产品具备 较强竞争实力,行业早期阶段群雄逐鹿格局显现,市场竞争较为激烈。

6.1. Velodyne:推进机械式雷达降本,半固态+Vella 布局 ADAS

机械式激光雷达先驱,多领域布局挖掘优质客户。Velodyne 成立于 1983 年, 2004 年起开始进军传感器领域,2005 年起专注激光雷达,2016 年 Velodyne Lidar 从母公司分离并于 2020 年 10 月纳斯达克上市,是第一家上市的纯激光雷达公司, 目前市值为 27 亿美元。公司为自动驾驶汽车、驾驶员辅助、交付解决方案、机器 人技术、导航及地图绘制等领域提供激光雷达解决方案,目前已为谷歌、百度、 Uber、福特、通用、奔驰、微软、Here、高德等 300 多家客户提供服务。

早期自动驾驶领域为业务重心,近年来呈多元化格局发展。公司成立初期自 动驾驶相关为主要营收来源,占比超二分之一,其余业务为机器人与测绘。近年 来伴随激光雷达价格降低叠加产量提升,公司产品逐步切入至 ADAS、无人快递、 智慧城市、摆渡车等多样化业务领域,自动驾驶业务占比下降至四分之一左右。

调整配置+规模量产推动机械式激光雷达降本。公司机械式激光雷达产品主要 分为 HDL 系列(HDL-64E 和 HDL-32E)、VLP-16(Puck、Puck Hi-Res 与 Puck Lite)、VLP-32(Ultra Puck) 与 VLP-128(Alpha Primer)。自 2007 年以近 8 万 美元价格发布 HDL-64E 后,公司不断通过减小体积与控制线数等方式逐步推进机 械式激光雷达降低成本。2010 年发布的 HDL-32E,线数减少至 32,价格降低约 50%;2014 年开始陆续发布 VSL-16 系列产品,将线数缩减至 16 线数的同时缩 减体积与质量,目前 VSL-16 系列产品售价较 2016 年发售时 8000 美元降低至 3999 美元,降价原因主要系大规模量产带来得成本下降。未来凭借大规模自动化生产、增加产能与产品结构配置的优化,我们认为公司产品价格或将继续下探。

半固态激光雷达+Vella 软件布局 ADAS。公司半固态激光雷达主要产品为采 用共振镜技术的 Vela 系列(Velarray H800、VelarrayM1600 和价格低至 100 美 金的Velabit),同时配套研发辅助驾驶软件Vella并收购高精度地图公司Mapper.ai 切入 ADAS 领域,布局 LKA、AEB 与 ACC。

手握多个项目未来持续落地,预计 2024 年项目营收将达 6.8 亿。根据公司上 市路演报告, Velodyne 手握 ADAS、自动驾驶机器、无人快递等多个领域共计 165 个项目,预计 2025 年出货量将达 800 万台,整体营收将达 6.84 亿美元, 营收来源主体也将由机械式激光雷达逐步向 Vela 体系半固态激光雷达迁移。同时 公司积极与尼康、Fabrinet 和 Veoneer 合作,分别在美国圣何塞、加拿大、日本 仙台、泰国春武里建设工厂以提升产能支撑项目。

毛利率水平持续提升,2022 年将成公司盈利拐点。公司研发费用总额将整体 上行,目前公司研发费用占比为 53.9%,处于较高水平,预计未来 5 年在整体提 升研发费用总额的前提下控制研发占比,预期将于 2024 财年缩减至 20%。公司 于 2020 财年起将通过在泰国工厂生产低成本 16 线数机械式激光雷达与半固态 Velarray 雷达来提升毛利率水平,预计公司整体毛利率水平将由从 2019 财年的 32.1%提升至 2021 年的 46.4%,同时公司预计于 2023 年起启动 Vella 软件优化 来进一步提升毛利率空间。公司预计将于 2022 财年达到盈利拐点,EBITDA 和自 由现金流由负转正。

6.2. Luminar:深度布局 1550nm 激光雷达

深度布局 1550nm 铟镓砷激光雷达技术。Luminar 于 2012 年正式成立,2016年-2017 年陆续收购光电公司 Open Photonics 与铟镓砷光电探测器设计公司 Black Forest Engineering,布局 1550nm 激光雷达;2019 年 Luminar 发布 Iris, 2020 年发布 Hydra,并先后与知名车企丰田、戴姆勒、沃尔沃展开合作。

产品性能优质,生产工艺改进助推未来价格下探。公司采用 1550nm 光源发 射器(配套铟镓砷基底)并采用 MEMS 技术配合 ASIC 芯片及一体化软件实现整 体激光雷达方案。公司目前主要产品为 Iris 和 Hydra,都是采用 ToF 测距原理, 1550nm 光源的 MEMS 产品。目前针对 L4 级自动驾驶对应产品 Iris 单价可降至 1000 美元,最大探测范围可达 500m,探测距离超过 250m;同时针对 L2/L3级自动驾驶领域 Hydra 产品单价约 500 美元,探测距离为同样可达 500m。目前公 司也在积极寻求物料及尺寸方面改进以降低成本,预期未来产品单价可降至 100 美元以内。

于汽车行业多维度布局,切入众多优质客户。公司主要在乘用车、运输卡车、 自动驾驶出租车及相关市场布局,已与公司达成合作的 50 家企业对于乘用车、运输卡车及自动驾驶出租车产业均有较强代表性。目前公司已切入 7 家 Top10 整车 厂并积极寻求与其他主要厂商合作,同时也已覆盖多数运输卡车及自动驾驶出租 车项目。

在手订单助力未来业绩增量,整体毛利率水平提升空间广阔。公司未来营业 收入基于目前在手订单的业绩增量(目前为 12 个)及后续新订单可能性,预计将 由 2020 年的 0.15 亿美元提升至 2025 年的 8.37 亿美元,CAGR 达+123.5%;公 司目前尚处于前期投入阶段,故目前尚未实现盈利,预期将于 2024 年 EBITDA 由 负转正;整体毛利率水平也将因生产工艺改进带来的成本控制逐步由 2021 年预 计的 22%提升至 2025 年的 64%。

6.3. Aeva:率先发力 FMCW 技术提供优质 4D 激光雷达

Aeva 是汽车行业 FMCW 4D 激光雷达先行者。Aeva 于 2017 年正式成立, 同年研发出首个 4D 激光雷达样品,2018 年推出首个长距离可测速激光雷达产品 Aeva A-Series 4D,2019 年推出自主 SoC,2020 年推出 Aeries Deployment 产 品;公司先后与奥迪、保时捷、 采埃孚等建立合作关系,并已于 2021 年上市。

FMCW 方案+自研高集成芯片提升产品整体性能。相较于传统激光雷达厂商 采取的 ToF 方案,Aeva 产品采用 FMCW 技术,在传统方案 3D 感知层面增加速 度维度将感知能力提升至 4D,对环境整体运动形态具备更深层次的把握,同时具 备较强抗干扰能力。此外公司自研高度集成化芯片功耗低、体积小(仅不及一个 指节尺寸)的同时具备较高灵敏度。而由于 FMCW 技术与自研 SoC 带来的低成 本收益,目前 Aeva 产品单价可低至 500 美元,公司预计到 2023 年 Q4 开始大规 模批量生产。

自动驾驶汽车为布局核心,主要客户营收贡献比重较大。目前公司已积极与 30 家顶尖汽车制造商展开合作,致力于在卡车、乘用车及移动技术领域实现自动驾驶功能,其中排名前 7 位的主要合作伙伴将预期为公司贡献 2025 年自动驾驶 领域营收的 80%。

预期未来 5 年营收 CAGR+181%,EBITDA 2024 年转正。营收未来将保持 较高增速(CAGR 为+181%),预期从 2020 年的 0.05 亿美增至 2025 年的 8.8 亿 美元,同时 2025 年营收中约 78%的收入将源于汽车行业。毛利收益大幅增加及 毛利率整体提升将维持较为明显增长,公司预期将于 2024 年实现盈利拐点。

6.4. Innoviz:主打 MEMS 解决方案,未来营收主要来自自动驾驶 OEM

与麦格纳等 Tier1 厂商合作,2021 年配套宝马量产。

公司于 2016 年正式成 立,并于同年发布 Innoviz One 产品,2020 年推出 Innoviz Two 产品,自成立起 陆续与麦格纳、安波福、经纬恒润、三星等 Tier 1 供应商达成合作,公司初代产 品 Innoviz One 将于 2021 年配套宝马量产车型首次批量应用。

公司主要布局 MEMS 方案,多版本产品契合不同市场需求。Innoviz 产品均 采取 ToF 测距原理、905nm 波长和 MEMS 方案,测距范围可达 250m,整体成本 由于尺寸的缩小和工艺的提升由初代产品 Innoviz One 降低 70%至 InnovizTwo, 目前 InnovizTwo 产品由于版本的不同,适配 L2+级产品单价可至 500 美元,适配 L3-L4 级产品单价可至 1000 美元。

公司涉猎较多领域,产品适配多样化应用场景。目前公司产品已布局于乘用 车、自动驾驶出租车、载货卡车、无人配送、无人机及重型机械领域,所推出产品 Innoviz One、InnovizeTwo 和 Innoviz SLR 可配套多样化设备进行使用,应用场 景广阔。

主要营收来源自动驾驶领域,2025 年毛利率整体将达 50%。公司营收预计 将由 2020 年的 0.05 亿美元增至 2025 年的 5.82 亿美元,CAGR 达+159%,主要 营收来源为向 L2+、L3级OEM 供应商和 L4 级 Robotaxi 厂商提供激光雷达解决 方案。公司毛利率预计将于 2025 年达到 50%水平,EBITDA 预期将于 2024 年转 正。

6.5. Ouster:多领域全面布局,VCSEL+SPAD 方案解决 Flash 痛点

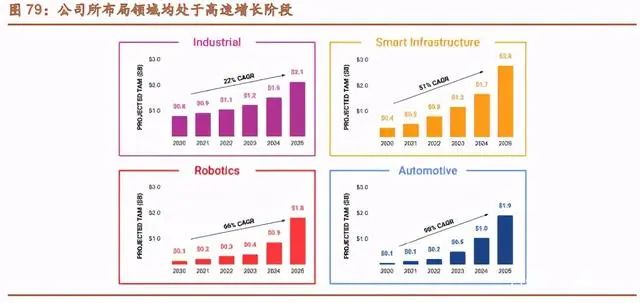

Ouster 正式成立于 2015 年,致力于为工业自动化、智慧基建、机器人和汽 车行业提供高分辨率数字激光雷达。

公司采用 VCSEL+SPAD 方案弥补 Flash 测距劣势。普通 Flash 激光雷达功 率密度和分辨率均较低且探测距离短(仅约 50 米内),Ouster 产品采用 VCSEL+SPAD 解决方案提升了功率密度并扩展了探测范围,同时公司将复杂的 雷达系统集成为两颗激光器和探测器芯片,降低了系统整体复杂程度。软件方面, Ouster 推出了 Ouster Studio,可将传感器数据快速可视化并进行分析。ES2 为 公司新发布产品,是全球首款高分辨率、长距、全固态数字激光雷达,预期量产后 售价为 600 美元,伴随后续技术发展迭代与量产带来的规模效应或将于 2030 年 降低至 100 美元水平。

多领域布局,受益各行业快速发展红利。得益于公司产品的广泛适用性,公 司业务目前主要布局于工业自动化、智慧基建、机器人和自动驾驶四个领域,致 力于为卡特彼勒、三星、微软、谷歌、英伟达、宝马等各领域优质公司提供高品质 激光雷达解决方案。公司所布局领域均处于高速增长阶段,其中预期自动驾驶与 机器人领域未来五年内增长较为显著。我们认为公司产品适用性广泛且在 Flash 激光雷达解决方案领域方案较为成熟,未来有望受益布局行业快速发展红利。

大规模量产+数字结构优化助力公司毛利率提升。据 Ouster 披露数据显示, 公司营收将于 2020 年的 0.19 亿美元增至 2025 年的 15.84 亿美元,CAGR 达 +143%。同时公司寻求多领域共同发展,预期未来营收对汽车领域依赖程度将低 于 15%,其中 ADAS 领域占比将维持在 2%水平。未来公司整体毛利率水平将伴 随产品大规模量产、产品数字结构体系的优化以及原材料的改进而升高,预期在 2025 年毛利率水平将达 60%。预期公司 EBITDA 将于 2023 年由负转正。

6.6. 禾赛科技:中国机械式雷达主要厂商,开发半固态拓展品类

禾赛科技为中国机械式激光雷达解决方案主要厂商。公司于 2014 年成立于上海, 2017 年发布首款激光雷达产品 Pandar40 并于同年布局专用芯片研发;2019 年推出了半固态+自研 SoC 激光雷达产品 PandarGT;同时于 2020 年推出 高精度近程激光雷达布局无人物流及测绘领域。

机械式产品快速更新迭代布局无人驾驶领域。2017 年禾赛科技推出首款 40 线机械式激光雷达产品 pandar40,采用非均匀线束分布,核心区域分辨能力增强, 在同等通道数量下具备更优探测效果。2018 推出 40 线升级产品 Pandar40P,提 升了抗干扰能力;2020 年针对中低速应用场景推出产品 Pandar40M。同时积极 开发高线数激光雷达产品,2019 年和 2020 年陆续发布Pandar64和 Pandar128, 不断提升目标物细节分辨能力。

公司推出半固态激光雷达产品完善产品结构。2019 年公司发布 MEMS 产品 PandarGT,采用1550nm光纤激光器和公司自研芯片体系,探测距离可达300m, 提升性能的同时提高可靠性并控制成本。我们认为该产品作为公司首款 MEMS 产 品或预示公司未来将在主要机械式激光雷达产品布局基础上完善产品结构,切入 全新技术赛道以提升公司产品综合竞争力。

公司布局自动驾驶领域同时切入无人物流+测绘赛道。公司 2020 年推出机械 式激光雷达产品 PandarXT,采用公司自研专用芯片组,成本低性能优,相比传统 雷达线束提高至 32,点云分辨率提高一倍,探测距离为 80m,具有精度高,零盲 区,质量小(仅为 0.8kg)等优势,主要应用于无人物流、测绘、安防等领域。

公司主要客户集中在汽车和机器人领域。汽车方面,Robotaxi/Robotruck 和 乘用车 ADAS 领域主要客户为百度、上汽、博世等国内外知名自动驾驶公司及 Tier1 供应商;机器人领域主要合作伙伴为美团和白犀牛,公司激光雷达产品多 搭载于无人配送车作为传感器。

研发费用占比较高,整体毛利率水平超 70%。公司营业收入增长迅速,激光雷达产品为公司营收主要来源,占比达 75%。公司目前尚处于亏损状态,主要系 公司研发费用占比较高所致,2020 年 1-9 月研发费用占比为 64%,且据公司招股 说明书披露公司未来仍将保持较大比例研发投入。公司 2017 年来整体毛利率水 平均维持在 70%以上的较高水平,主要因激光雷达属于新兴产业,技术含量、研 发与制造壁垒较高,公司作为行业内高线数激光雷达领军企业,在技术与价格方 面均具备优势。由于公司目前仍在开拓 MEMS 与 FMCW 技术,我们预期公司仍 将加大研发投入,短期内仍将保持亏损状态,但未来伴随高级别自动驾驶需求增 长,看好公司业绩在主要激光雷达产品得以大规模量产后得到改善。

6.7. 速腾聚创:激光雷达产品+感知系统方案并行

激光雷达与感知方案并行。速腾聚于 2014 年正式成立,2015 年发布静态三 维激光扫描仪,2016 年开始布局激光雷达解决方案并于 2017 年发布量产式 RSLIDAR-32 产品,2018 年联合阿里发布世界第一辆搭载 M1 Pre 的无人物流车, 2019 年发布 Robotaxi 感知方案 RS-Fushion-P5,2020 年发布 80 线激光雷达 RSRuby Lite,全球首批车规级固态激光雷达 RS-LIDAR-M1 批量出货发往北美。

机械式激光雷达产品为主,MEMS 产品已批量出货。公司最初产品主要为机 械式激光雷达,2017 年推出 RS-LiDAR-16 和 RS-LiDAR-32,通过提升线数优化 了探测距离与分辨率。2019 年推出 32 线产品 RS-Bpearl 以拓展近距离探测领域 (垂直视场角达 90°,视觉盲区小于 0.1m)。2019、2020 年推出了高线束产品 RS-Ruby 及轻量化产品 RS-Ruby lite。同时公司也在积极发展 MEMS 技术,RSLIDAR-M1 产品已达车规级,于 2020 年 12 月批量供货北美。

激光雷达硬件+自研算法开拓感知系统解决方案。公司在提供激光雷达产品的 同时,也可提供感知系统解决方案。公司 AI 感知算法 RS-LiDAR-Algorithms 积累 深厚,配合性能优越的激光雷达硬件产品可以为车路协同、中低速自动驾驶等应 用场景提供优质一体化解决方案。

公司已在多领域累积优质合作伙伴。公司产品已广泛应用于自动驾驶及高级 辅助驾驶乘用车、商用车、物流车、机器人、公共智慧交通等场景,主要合作伙伴 为上汽、一汽、吉利、宇通等主流车企及阿里、京东等智能机器人领军企业。

6.8. 华为:面向智能网联汽车增量部件提供商

华为在汽车领域主要为智能网联汽车提供增量部件。华为利用自身在云计算、 车联网、人工智能等 ICT 技术的多年积累,为车企提供智能座舱解决方案、自动 驾驶开放平台、热管理系统、激光雷达等核心产品及方案,助力车企及开发者快 速切入自动驾驶赛道。

公司激光雷达产品具备可量产商用的车规级能力。公司于 2020 年推出 96 线 中长距激光雷达,探测距离可达 150m,视场角达 120°(水平)x25°(垂直), 分辨率达 0.25°(水平)x0.26°(垂直),具备可量产商用的车规级能力。华为 智能汽车解决方案总裁发言表示未来华为激光雷达价格将有望下探至 200 美元。

公司布局激光雷达产品同时不断开拓毫米波雷达潜力。华为于智能汽车解决 方案新品发布会上发布 4D 毫米波成像雷达。该产品在 3 个方面实现性能大幅提 升:1.大阵列高分辨。采用 12 个发射通道,24 接收通道,比常规毫米波 3 发 4 收 的天线配置,整整提升了 24 倍,比业界典型成像雷达多 50%接收通道,这是短 期可量产的最大天线配置成像雷达,水平角分辨率将从传统的 3~4°提升到 1°,垂 直高度分辨将达到 2°,测量精度将从 0.2°度提升到 0.1°,性能提升显著。2.大视场无模糊。水平视场从 90°提升到 120°,垂直视场从 18°提升到 30°,纵向 探测距离从 200 米提升到 300 米以上,覆盖范围(距离+FOV)的扩展,一方面 由自动驾驶功能驱动,另一方面来自多传感器融合冗余需求。同时华为 4D 成像 雷达通过天线排布和信号处理优化,实现角度无模糊,准确识别目标,在人车混 流、十字路口的多目标场景适用性强,可避免角度模糊结果和真实反射混合,减 少虚警,形成高置信度点云,并简化后端点云跟踪算法,避免多帧消除的处理时 延。3. 4D 高密点云。相比传统 3D 激光雷达点云,增加速度维度,可更多维度对 目标物体状况进行诠释。新产品将整体提升汽车产品在高速巡航、安全避障、城 区巡航、环境刻画等场景下的整体性能,预计 2022-2023 年实现量产,出货量将 达 100 万台。我们认为未来该产品将成为华为自动驾驶解决方案中的重要产品, 配合摄像头及激光雷达等感知元件提升华为产品及方案综合竞争实力。

公司已与多个整车及零部件厂商达成合作。整车方面,华为与北汽新能源达 成合作,并已推出第一款搭载华为智能汽车解决方案的量产车极狐阿尔法 S,同 时已与长安、广汽、小康、红旗等厂商达成战略合作;零部件领域华为海思与华阳 集团深度合作布局智能座舱,在标准研究、场景仿真、自动驾驶开发、检测试验等 方面与中国汽研建立了合作关系。我们预期未来华为将依托硬件高性能与软件端 的算法优势于自动驾驶领域不断发力,推进车企自动驾驶进程。

6.9. 大疆 Livox:车规级激光雷达价格优势明显

车规级激光雷达具备价格优势。Livox 是大疆在激光雷达领域子公司,于 2016 年成立。公司于各切入赛道均有产品布局,工业激光雷达方面主打 Mid 系列产品 (Mid-40、Mid-70、Mid-100),性价比较高;自动驾驶领域主要产品为 Tele-15 和 Horizon,均为车规级的激光雷达,其中 Tele-15 产品主要为车头雷达,售价为 8999 人民币,Horizon 主要为车身雷达,售价 6499 元,均较其他主要厂商量产产品有 明显价格优势。

公司已与所布局赛道优质企业开展合作。公司产品已切入工业、无人驾驶、 机器人、测绘、智慧城市等多个赛道,市场认可度较高,并已与多领域主要玩家建 立合作关系。自动驾驶领域已与西井科技(Westwell)深度合作;乘用车 ADAS 方面已与小鹏汽车达成合作,将为小鹏汽车 2021 年量产全新车型提供车规级激 光雷达产品;重卡领域与一汽解放合作为其量产自动驾驶重卡 J7 提供激光雷达配 套产品;物流机器人方面与京东达成合作,为其提供 Mid-70 激光雷达。

6.10. 降价提量背景下看好综合实力较强企业建立竞争优势

降价提量背景下看好综合实力较强企业建立竞争优势。车用激光雷达行业目 前尚处初级阶段,各主要玩家激光雷达业务有序开展,前期研发投入占比较高, 未来有望在配套汽车放量后达到业绩拐点。产品方面机械式激光雷达受制使用寿 命的限制暂无产品通过车规,半固态和固态产品目前通过车规要求产品较多,主 要机械式激光雷达厂商也于半固态+固态领域逐步布局。激光雷达在下游汽车领域 整体行业空间来看,产品价格将保持迅速下降趋势已是业界共识,于汽车赛道空 间的提升主要来自激光雷达成本下降过程中加速配套汽车放量,故我们认为未来 激光雷达厂商的竞争将更加围绕技术迭代、提升性能、降低成本与配套汽车能力 展开,未来降本量产背景下技术突破较快且可大量配套优质客户的企业或将占据主动。我们通过对各家供应商产品进行梳理, 我们认为 Luminar、大疆 Livox、 华为、速腾聚创等厂商目前有望凭借较早布局半固态技术优势突出重围。

更多报告敬请关注公众号:行业研究报告(ID:report88)