量化交易学习2(因子研究)

因子有效性检验

参考1 参考2

在多因子研究框架中,因子的有效性检验是不可避免的工作,其本质是衡量一个因子的选股能力。

目前学术界和业界普遍使用的两种方法:

相关性检验

因子的相关性检验即检验单因子和收益率之间是否存在相关性

IC值

计算同一时刻的个股的指标值和未来一段时间(通常为一个月)收益的相关性,也就是IC值(信息系数)。

IC∈[−1,1]

绝对值越大,预测能力越好。IC 值介于 -1 和 1 之间,反映出因子对下期收益率的预测能力,IC 值越高,该因子在该期对股票收益的预测能力越强。当 IC 为 1 时,表示该因子选出来的股票,分数最高的股票在下个调仓周期中涨幅最大。若一个因子的 IC 值 >0.05,则可以视为有效因子,IC 值 >0.1 时, 就可以认为因子是特别好的阿尔法因子;当 IC 均值接近 0,可视为无效因子

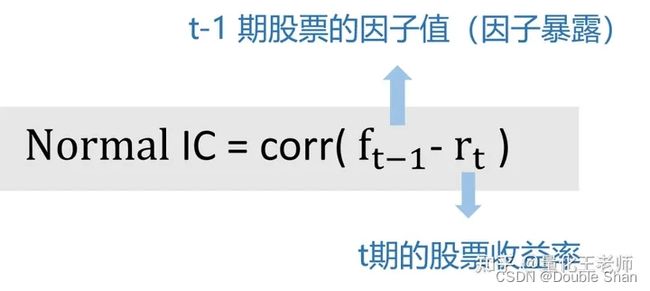

Normal IC:又称为皮尔逊相关系数,给定股票池,t-1 期的因子暴露和 t 期的因子收益之间的截面相关系数。

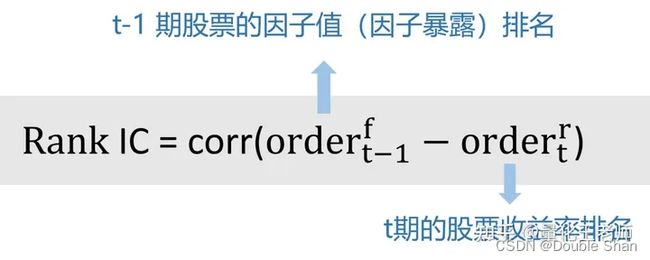

Rank IC:又称为斯皮尔曼相关系数,给定股票池,t-1 期的因子暴露的排序值和 t 期的因子收益的排序值之间的截面相关系数。

追踪有效因子,规避非有效因子

一个 beta 因子被评估为有效后,将被越来越多人熟知并应用,这将让它在市场中越来越有效,意在获取 alpha 收益的投资者也在此基础上去挖掘更多 alpha 因子,进一步评估因子在实践中获取的风险溢价能力。如今,学术界已经挖出了超过 400 个因子,这背后不免部分存在错误定价(股价偏离内在价值)和数据窥探(样本内过拟合,因子在样本外明显失效)等的嫌疑,可能会混淆因子风险溢价的范围。学术界发表的因子并非完全可用于投资,正如上篇文章讲到,因子暴露和可投资性不可兼得,实际投资时需要更多地考虑做空限制等。目前投资领域中常见的有价值因子、质量因子、低波动因子等。

一个因子被验证为有效,是某历史时间段内的数据所呈现出来的规律,并无法代表它在未来的市场中也一定会按照该规律发展。以上只是众多检验方式中较常来评估选股效果的方法,其他的方法还有 t 值评估、换手率分析等。这些评估方法也应当避免因子在样本内过拟合,否则将导致样本外失效的风险。

有效因子可以让收益变得明朗,而正确识别非有效因子也是一项重要工作。在检验错误定价因子时,可以观察到在投资组合构建后的一段时间内,其累计收益会持续上升,说明这是一个价格发现的过程,睿智的投资者在其中的某些时点可以通过套利操作获得短期收益,但随着因子逐渐被曝光,错误定价效应也逐渐减弱甚至消失。对于通过数据窥探获得的“虚假”因子,考虑用样本外的新数据去对因子进行再次检验,有效识别“样本外失效”的因子,躲开过拟合,有利于在样本外摒弃它们,防止在实际投资中遭受损失。对于无效因子,则考虑做好规避工作。

在实盘中,通过因子应该选多少股票、仓位是多少、调仓频率如何、适应怎样的市场条件等问题是因子投资能否成功的关键。此外,投资者情绪也会影响到市场表现,短期内的“因子有效”背后可能是投资者情绪的干扰。投资策略没有标准答案,对于难以捉摸的市场,我们应该时刻跟踪因子在实际投资中的表现,重视因子的作用范围和时效,注意因子失效。

多个单因子之间存在相关性

一个 alpha 因子被市场熟知、变得有效之后,就会变成 beta 因子被用于资产定价,解释投资组合收益。但解释投资组合收益只有一个因子是不充分的,因为其收益受到多个因素影响,是多个因子作用的结果,这就需要多个因子作为选股标准。多个因子之间会产生复杂的互动效应,称为“相关性”,单纯地用多个因子叠加所进行的测试结果可能会有误差。单因子的表现与多因子模型之间并非机械的 “1+1=2” 关系,一个单因子单独测试表现不好,但放在多因子模型中可能也会发挥出它的作用,一个检验效果好的因子放在多因子模型中却也可能表现差强人意。因此,构建一个多因子模型时需要考虑因子之间的联动,多做测试,这样才能更好地选因子和选资产,进而提高整个多因子模型的收益。

注:Alpha和Beta是认识市场的起点。Alpha:投资组合的超额收益,表现管理者的能力;Beta:市场风险,最初主要指股票市场的系统性风险或收益。换句话说,跑赢大盘的就叫Alpha,跟着大盘起伏就叫Beta。

Python多因子选股策略实践

多因子选股模型是一个用来选择股票投资组合的策略,它考虑了多个与预期收益相关的因子。这种模型的理念基于这样的理论:单一因子可能无法全面捕捉到市场的所有变化,而多个因子的组合可以提供更全面、更稳定的预测。

多因子选股模型的核心思想是通过多个因子的组合来选择股票,因子可以通过历史数据来计算,然后用来预测未来的股票表现,以期获取更全面、更稳定的预测。这些因子可以包括基本面因子、技术分析因子、宏观经济因子等。例如:

基本面因子:包括市盈率(PE)、市净率(PB)、营业收入增长率等

技术分析因子:包括动量(Momentum)、波动率(Volatility)等

宏观经济因子:包括利率、通货膨胀率等

在实现多因子选股模型时,需要进行以下步骤:

确定目标和约束条件

明确多因子模型要达到的投资目标收益率、风险水平等要求。同时考虑实际的投资约束,例如组合数目限制、行业比例限制等。

选择因子并计算

根据目标和约束条件,选择合适的股票因子,如PE, PB等。收集数据计算得到每只股票的各因子值。

异常值处理

检查数据中的异常值和错报数据,进行处理和滤除,保证因子值的质量。

因子标准化

因为不同因子的取值范围差异很大,需要进行标准化处理,例如去均值和缩放等。

确定因子权重

根据因子的重要性给予不同权重,通常通过统计方法比如主成分分析来确定。

构建多因子模型

结合因子值和权重,建立多因子评分模型,得到各股票的综合评分。

股票筛选和组合优化

根据评分进行股票筛选,并进行组合优化,获得符合目标和约束条件的优化组合。

回测和调整模型

使用历史数据回测多因子模型的效果,根据结果进行调整和改进。

以下是一个使用Python实现一个简单的多因子选股模型的基本示例:

mport pandas as pd

import numpy as np

from sklearn.preprocessing import StandardScaler

from sklearn.linear_model import LinearRegression

from sklearn.model_selection import train_test_split

# 读取和准备数据

df = pd.read_csv('stock_data.csv')

X = df[['PE', 'PB', 'ROE']] # 特征因子

y = df['Returns'] # 目标变量

# 拆分训练数据和测试数据

X_train, X_test, y_train, y_test = train_test_split(X, y, test_size=0.2, random_state=42)

# 标准化处理

scaler = StandardScaler()

X_train = scaler.fit_transform(X_train)

X_test = scaler.transform(X_test)

# 构建线性回归模型

model = LinearRegression()

model.fit(X_train, y_train)

# 查看模型系数,确定因子权重

print('Factor weights:', model.coef_)

# 使用模型预测测试数据的收益

y_pred = model.predict(X_test)

# 创建一个DataFrame来存储股票的预测收益

predicted_returns = pd.DataFrame({

'Stock': X_test.index,

'Predicted return': y_pred

})

# 根据预测的收益选择股票

selected_stocks = predicted_returns[predicted_returns['Predicted return'] > 0.1]

print('Selected stocks:', selected_stocks)