文 / 钱哥 转载请经授权

最近哥写了不少有关如何买房的干货文章,今天继续上干货——聊聊这波史上最严的房地产调控,为何这么严,以及啥时候结束。

01

我们知道,之前虽然政府也进行过不少次房地产调控,但这次力度之空前、范围之广泛、手段之全面,绝对史无前例。

自从去年930新政以来,全国40多个城市先后出台了多达120余次的房地产调控政策。尤其北京317楼市新政实施以来的一个多月,调控更是力度空前。

不仅北京这样的一线城市,就连安徽临泉这样的全国贫困县,也参与调控。而且,手段之多之严,堪称空前。

以北京为例,这次调控不仅有之前使用过的限购限贷,大幅提高二套房首付比例,还把贷款年限缩短至最长不超过25年,实行全国认贷的“处女贷政策”,即只要有过贷款购房记录,不管你是在哪儿买的,现在名下是否有房,都属于二套。

还有,把离婚买房这条路堵死的同时,还加强了对非北京户籍家庭购房资格审核中的个税缴纳条件限制,对商住房和学区房进行了严控。

此外,全国17个城市还实施了“限卖”政策,比如厦门规定购房2年内不准上市交易等。

如果说上面的措施还只属于从“需求侧”着手,限制了购房需求,那这次更绝的就是,政策同时从“供给侧”发力。

4月6日,住建部和国土资源部联合签发《关于加强近期住房及用地供应管理和调控有关工作的通知》。

《通知》中不仅明确要合理安排住宅用地供应,对不同城市区别化对待,而且还提出了明确的划分标准。

如指出消化周期在36个月以上的,应停止供地;18-36个月的,要减少供地;6-12个月的,要增加供地;6个月以下的,不仅要显著增加供地,还要加快供地节奏。

《通知》发出的第二天,北京就率先回应,拿出了一个5年内提供6000公顷住宅用地,至少可以形成150万套供应的供地计划。

史无前例的“需求侧”和“供给侧”同时发力,“空前”的限购限贷限卖限离政策,让这次的房地产调控力度之大前所未有,更是把投机炒房往死里按的节奏。

那么,为什么这次房地产调控会这么严呢?

02

哥觉得,政府这次之所以“痛下杀手”,完全是无奈之举,其实是对房地产的一种保护。

1. 外患:美国虎视眈眈、伺机掘利

常看财经新闻的小伙伴都知道,美元已经开启了新一轮加息周期,而且有意今年正式“缩表”。

3月15日,美联储宣布再次加息25个基点,将联邦基金利率从0.5%~0.75%上调到0.75%~1%。这也是美国继2015年12月、2016年12月后,十年来的第三次加息。

不仅如此,美联储委员一致确认,2017年将加息3次,也就是说,今年美联储至少还将加息2次。这意味着,美国已经开启了新一轮加息周期。

而且,美联储官员表示大概率将于年底正式启动缩表(即缩减“资产负债表”)。

加息好理解,简单来说就是提高美元利率,让美元的价格更贵。

所谓“缩表”,就是美联储减少持有的国债、MBS债券(即“住房抵押贷款证券化”,美国住房专业银行及储蓄机构利用其贷出的住房抵押贷款,发行的一种资产证券化商品)的数量,从市场上收回美元。两个都是紧缩性的货币政策。

“加息+缩表”双管齐下,势必造成美元更贵,美元利率大幅提升,投资美国市场收益更高,势必导致资本大量流向美国。

正常情况下,一国的货币政策主要影响一国的经济,但美元不是普通的货币,它是国际主要的贸易结算货币,主要的储备货币,是全球流动性的“总阀门”。

因此,美元的宽松或缩紧,对全球各国都有重大影响。

资本向来为逐利而生,当美国经济不景气、美元宽松时,为了逐利,很多美元流向了中国等新兴国家市场,大幅推升这些国家资产价格和泡沫。

当美国经济复苏,美元收紧时,美元就会高位套现离场。等新兴国家由于大幅撤资导致泡沫破裂,资产价格大幅下跌爆发金融危机时,美元再低价抄底。

历史上,美国曾经使用这种方法,剪了不少国家的羊毛。比如,上世纪80年代的拉美债务危机、90年代末的东南亚金融危机,就是美元大放水后加息的“杰作”。

中国作为世界第二大经济体,在美国眼中绝对是一只“大肥羊”,这个时候美元加息,想剪羊毛,你说它最想剪谁的羊毛?谁最危险?

此外,美国、欧洲等国背信弃义不承认中国的“市场经济地位”,萨德问题尚未解决,朝鲜半岛局势又日趋紧张……这些都使中国处于较为严峻的国际形势中。

外有虎视眈眈、伺机掘利的“外患”,此时一旦“内忧”没解决好,绝对会有大麻烦!

2. 内忧:央妈加息压力大,楼市泡沫堪忧

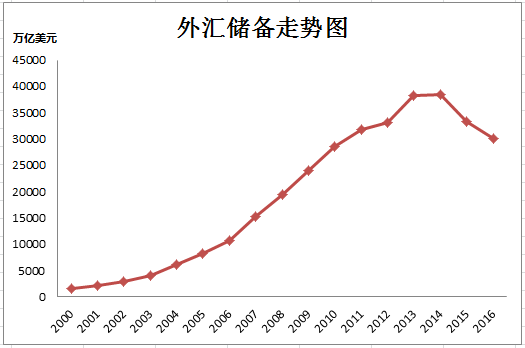

2014年以来,随着美国经济的复苏,美元升值预期增强,人民币贬值预期强烈,加之国家“走出去”战略的实施,我国的外汇储备持续减少。

2014年6月,我国外汇储备最高时达39932.13亿美元,可短短两年间,虽然我国仍处于贸易顺差中,但外汇储备却缩水了近1万亿美元。

国际货币基金组织(IMF)认为,一国外汇储备要覆盖住10%的M2,才有可能防范汇率下跌带来的资本外流压力。

今年3月我国M2余额是159.96万亿元,10%就是16万亿元。按现在1美元兑换6.88人民币计算,相当于2.33万亿美元。

也就是说,理论上我国至少要有2.33万亿美元的外汇储备,才能保证安全。

但也有专家认为,2.33万亿美元是生死线,不是底线。比如有专家估算,外汇储备的底线大概就在2.5万亿~2.7万亿美元之间。

另外,根据现行的汇率计算,我国央行的“资产负债表”规模约为4.9万亿美元,美联储的“资产负债表”规模是4.5万亿美元。

考虑到美国的经济总量是中国的1.7倍,中国货币超发非常明显。

据高盛估计,美联储将在2022年把资产负债表缩减到2.9万亿美元;加之美元今年还将有两次加息,未来几年都将处于加息周期,如果中国货币供应量依旧高速增长,汇率将难以维持。

因此,哥觉得,为了避免外汇流失过快,确保金融安全,央妈大概率会被迫追随美国加息,收紧流动性。

而如果央妈像美联储那样“加息+缩表”,则中国楼市将面临泡沫破裂的风险。

那时美元趁机抄底,我们改革开放以来全国人民辛辛苦苦积攒起来的财富,就面临被“剪羊毛”的风险。

03

面临如此内忧外患,高层鲜明提出“房子是用来住的,不是用来炒的”,并陆续推出了一系列史上最严的楼市调控政策。

相较于以往调控的半途而废,这一次高层颇有决心。屡次提出要建立房地产市场健康发展的长效机制,特别是在雄安新区的动作,更是有提出房地产市场新模式的传闻。

毕竟,任由房价泡沫越吹越大,不是长久之策。房价屡调屡涨,也不是决策者所乐见,这次高层似乎决心必有所建树。

那么这波史无前例的楼市调控,何时才会结束呢?没人能预测,但从目前的风声来判断,短期内绝无退出的可能。

以往人们将调控看成是与经济的博弈,但这一次刚刚公布的2017年一季度GDP增速为6.9%,是近一年半以来最快增速,无疑给调控创造了回旋的空间。

此外,一个值得关注的信号是,央行刚刚放松了人民币资本外流的管制,不再要求保证流入大于流出。

这个信号值得玩味,如果央行做出姿态,不忌惮资本外流,楼市的“冷冻”恐怕不是一时半会儿的事。

虽然我们判断中国楼市的基本逻辑未变,但这次调控是动真格儿的了,如果你嗅不到这一点,小心被套哦!

当然,如果你还是需要买房,敬请关注哥稍后推出的终极买房宝典。

原创颇为不易,欢迎赞赏和点赞,你的鼓励和支持是钱哥坚持前行的最大动力!

我是钱哥,希望我的文章对你有帮助。