编者按:11月的上海,已是初冬。

全丹站在酒店窗边,窗外车水马龙,繁华街景一如这几年火遍全球的金融科技行业,从peer to peer lending、智能投顾、保险科技,到区块链、STO,市场蓬勃创新,充满了机遇与挑战。

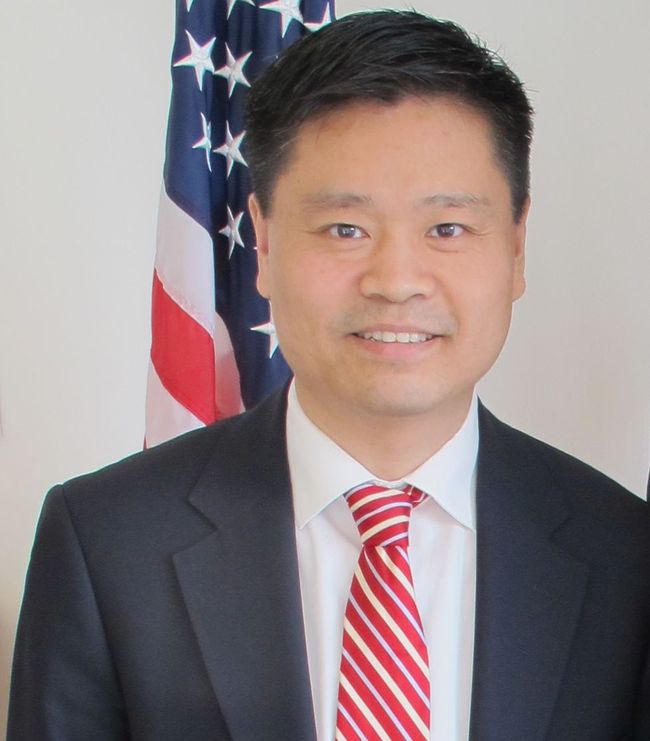

作为美国消费者金融保护署(CFPB)前高级官员、美国联邦政府首位金融科技部门负责人、署长高级助理,全丹是第一位见证这些金融科技创新的美国华人官员。

CFPB是2008年金融危机爆发后于2011年在美国成立的联邦金融监管机构,其署长由总统直接提名,参议院任命,任期5年。它的主要职能是对百亿资产以上的银行进行行为监管,并对类金融公司有监管和处罚权。自成立以来,CFPB被认为是美国有史以来最具权力的金融监管机构。

全丹毕业于哈佛大学肯尼迪政府学院,2011年加入CFPB。在全丹的推动下,CFPB推出了监管沙盒的框架,并于去年9月发出了第一张无异议函,无异议函是金融科技监管的一项重要创新,为创新性金融产品降低了来自监管层的政策风险。

《区块链三人行》有幸首访全丹。在上一期的文章里,关于中美金融科技监管的对比、未来金融科技监管制度的趋势、最近火热的STO,全丹为我们做了详细的解读。

这次的话题是关于金融科技及消费金融,他又会给出怎样的见解呢?详情请点击上方视频!

区块链三人行:据您观察,全球金融科技监管,目前呈现怎样的趋势?

全丹:科技的发展是无国界的,监管的发展是有国界的,但是两者之间的交流和互动,会更加频繁。

金融科技也不是一个新事物,科技是没有国界的,比如区块链技术,谁都可以用它。

从监管上来说,我们不能预期各个国家的监管是一样的,因为每个国家的国情、市场、消费者不一样,但是各国监管部门之间的合作是不可避免的。

我今年5月份的时候力主CFPB加入Global Financial Innovation Network,就是GFIN,当时各方讨论Global Sandbox,即“全球沙盒”,探讨这个产品是不是在英国、美国、澳洲、中国等国家做,大家一起同时进行测试,这种可能性是有的。

我觉得最关键的是,这些新技术是否完全可以在各个国家之间信息共享。

GFIN收到大概99个意见,包括跨境支付、KYC、区块链等相关技术。

跨境支付是非常重要的问题,传统的支付方式费用会比较高,现在有些新公司出来,希望通过新科技降低费用;区块链也是一个可能的方式。

KYC,即“Know your customer”,各个国家都有这方面需求,希望用新的科技帮助政府抓住恐怖分子,或者惩治贩毒洗钱。

CFPB是唯一一个加入的美国监管部门,监管上面全球的合作也是不可避免的。

美国CFPB前高级官员全丹

区块链三人行:CFPB对于金融科技监管,做了哪些尝试?

全丹:2012年,首次提出对金融科技进行关注,当时FinTech这个词还没有出现,现在大家都觉得“FinTech”很Sexy,其它监管部门,无论是州政府还是联邦政府,都开始关注。

CFPB做了不少尝试,比如最早创立“office hours”这个机制,让科技公司和监管部门有一对一的交流,谈话内容不会上报,不会透露出去。

作为监管部门,我们可以知道到底发生了什么事情,这个科技产品到底做什么,它的好处是什么,坏处是什么。

作为创业公司,虽然不能够得到监管部门的背书,但是一些要付很高的律师费才能够解决的问题,可以在这种不正式的情况下得到解决,这是个双赢的事情。

我在过去5年内见了上千家科技金融公司,去年我们在美国拉斯维加斯也做了一个office hours,有几十个公司过来跟我们见面,以前我定期去旧金山、纽约、奥斯汀等城市和创新公司见面,这是一个非常重要的了解渠道。

在过去这两年里,CFPB做了两个比较大胆的尝试,一是通过无异议函的方式,做了一个对机器学习和AI的尝试,允许公司使用机器学习AI和大数据,在风控方面进行一些尝试。

一是做授信,美国有4千万人口是没有信用的,这4千万不是小孩子,是4千万成人,消费者,你可以想像,在发展中国家,这个问题可能会更大。

二是金融数据共享,即“Data Access”,英国的开放式银行在这方面是走得很前面的。CFPB在这方面做了很大的推动,不过目前,银行的数据还不可能打通;对于消费者个人数据,消费者有权利支配这个数据如何使用。这些数据不可以随便乱用,需要有很好的框架,被合法合理使用,并且不会对消费者造成伤害。

区块链三人行记者与全丹合影

区块链三人行:您提到了沙盒、数据等非常细节的东西,这些技术如何监管金融科技的创业公司?

全丹:CFPB要做沙盒,我提到了一个建议:解决政策不确定性,法律已经有30年、40年甚至更长的时间,但是新产品出来,到底怎么样用法律来管理产品,监管部门也要拿捏尺寸。

比如说现在区块链很火,SEC的官员认为他们所见到的ICO基本上都是Security Token,但这并不是监管部门的意见,只是员工的意见。

现在很多人认为,有些token并不是security,而是utility,如果政府真正想推动这方面的发展,SEC需要做个确认。

监管部门对新产品要有三个底线。

第一条底线,要保证金融市场的稳定,谁也不愿意看见像2008年发生的事情,当然那种金融创新我认为不是真正的金融创新,是假的金融创新,和现在的技术驱动的创新完全不一样。

第二条,对消费者的保护,新金融产品对消费者是不是造成伤害?

第三条,新的金融产品不仅没有伤害,而且能够帮助消费者。

从这三点来看,金融监管部门在很大程度上最关注的还是第一条和第二条

美国监管比较碎片化,并不是一个部门说了算的,一个部门做一件事情,很多部门都要发表意见的,这对美国金融监管上是非常大的挑战。

区块链三人行:您提到了Security Token,我很好奇,美国的监管层对STO的企业,会有一个怎样的审查标准?SEC是什么态度?

全丹:我这次回中国,觉得非常有趣,STO从美国开始,在中国落地开花,每个人都要谈STO。

STO,看企业想做什么,如果想做IPO,那么SEC不仅要备案,还要进行审批,信息都是披露、公开的。

如果一家企业想STO,并且Reg A+的话,会受到很多限制,SEC还是需要进行审批,筹款能力有上限,分为tier 1和tier 2,就是2千万美金和5千万美金的上限。

大多数人对STO的兴趣可能还是放在了Reg D方面的发行,对于Reg D的企业,SEC只是备案,并不需要对你进行审批,这是一个大的差异。

但是Reg D有很多问题,一是流动性有限,在很多情况下,12个月之内token不能够交换。

二是基础设施方面,也有很大问题,还没有这些相关交易所,可以真正让这些token流通。

政策方面确实有不确定性,SEC现在花很多精力在非法ICO的调查上,最初很多人想做STO,是想把ICO重新包装一下,但成功的可能性不是很高。尤其是你想做Reg A+或者IPO,那是不可能的,因为你要有两年以上的审计财务报表,而很多项目方只有一个两页纸的白皮书。

STO会不会像ICO这么热?可能在中国会热一下吧,但是我不知道在美国会不会也这么热,这还是一个未知数。

区块链三人行:所以您觉得STO成功率不高。

全丹:从长远来看,如果基础设施完善,一些人认为token的流动性会很好,超过股票,而且可以把一些流动性不好的资产更好地流通,比如像房地产。

一些风投公司的资产,一般来说5到7年是拿不出来的,因为现在美国也有2、3家STO的基金,他们认为这个投资可以很快拿出来。

这确实都是事实,不过还需要时间。

区块链三人行:你觉得这会是下一个爆发点吗?

全丹:在中国是做不了STO的,最大的可能性在美国,欧洲可能也可以做,欧洲市场可能对美国更加开放一些。有很多人提出来,是不是可以把中国的公司包装一下,然后到美国来做STO,我觉得要特别小心这个东西,即使不是IPO,SEC也是可以对你进行监管的。

区块链三人行:对于中美监管,能否从几个维度来比较一下?

全丹:美国监管是分开的,州政府和联邦政府之间可能有博弈,联邦政府部门之间可能也有博弈,一家企业可能会被多家机构进行同时监管,对它们来说,这也是个非常头疼的事情。

但有利的一面,美国的监管体系是比较完善的,一旦出现了不好的事件,基本上不会产生特别大的负面效果。

美国有50个州,金融科技公司90%以上都是在类金融机构发生的,类金融机构想发展,最简单的途径就是在州政府那块拿牌照,在两、三个州拿到牌照,就可以在这个州试验一个产品,然后推广,投资者可以给你钱,你可以付得起律师费。

中国的话,一是底线问题,金融市场的稳定性是非常重要的,能否在稳定和对消费者保护的情况下,做一些新的尝试,这个东西很像是中国儒家讲的“中庸之道”,要不温不火,两个方面都要进行平衡。

全丹正在接受《区块链三人行》采访

区块链三人行:您研究过沙盒,最近中国江西省监管部门也想推出监管沙盒。您觉得沙盒会有哪些挑战?

全丹:我先谈一下美国的挑战和问题。

很多沙盒考虑的是:我怎么样能够把资金吸引进来?我怎么样能够把人才吸引进来?这是一个吸引资金和广告的好途径,但是营销和宣传的效果都是短期的。

这个想法是正确的,但是这个沙盒是没有前景的,因为创业公司做到一定程度以后,投资人和人才出了沙盒,进入市场以后会发现,并没有实际的目标,沙盒也没有实际的业务帮助。

沙盒要想发展,需要克服两个问题,一是政策的不确定性,二是创业公司对于监管的恐惧。

沙盒也是个“双刃剑”,可以用得很好,也可以用得很坏,完全看你监管部门怎么样使用这个产品。

区块链三人行:未来,您的关注点和兴趣点在哪里?

全丹:FinTech始终是我的关注点,但这个FinTech是广义的,包含区块链。

首先,我认为区块链的前景是非常大的,但目前来还没有看到非常好的应用,这个确实很难做。以前ICO疯狂的时候,市场预期太高了。

现在市场过于理性了,在美国和中国是一样的,大家知道这是非常好的技术,但是怎么样能够让它市场化,这个可能需要很长一段时间。

第二个方面是AI和机器学习、大数据,如果把这些和开放式银行结合起来的话,这是一个非常强大的力量,可以使金融市场更加有竞争性。利用AI将各银行之间的数据打通,将人工障碍去掉,这个前景是非常厉害的。

但是要关注的一个问题就是消费者隐私和数据安全。我们的个人生活一定是成为一个网络,银行、金融产品最后也是成为一个网络,这个趋势不是任何一个国家、任何一个监管部门可以阻挡的。

关键就是怎样能够尽快适应科技发展的潮流?怎么样有好的监管措施能够保护消费者的隐私权和安全,同时让金融创新能够更加发展。

第三个方面,在广义来说,借贷是最有魅力的东西,因为谁都觉得存钱很没意思,要把钱借出去才有意思。

借贷这方面,我个人在短期内是有很多担心的。当经济萧条的时候,现在FinTech做的很多借贷模型能不能存活是个大问题,这个问题最后只能让事实来说明,这些新的风控模型能不能够成功。

全丹接受《区块链三人行》专访

区块链三人行:是什么让您对消费金融产生兴趣?

全丹:当时在哈佛商学院时,我的教授Peter Tufano是美国第一个做消费者金融的专家,因为当时所有的商学院都没有消费者金融这个课,他是第一个把这个课提出来的。

之前没人在意普惠金融,金融是给有钱人的。但是现在大家都意识到了,这不仅可以赚钱,也可以帮很多人,英文叫doing well bydoing good。

四、五年前,美国有一个金融产品做普惠金融做得非常好,但它不是我们现在定义的FinTech,它叫做美国的预付卡,他们让很多没有银行账户的人通过预付卡能够进入主流的金融服务。

现在新一轮的金融科技,让更多的人能够被金融覆盖。很多金融科技产品能够帮助消费者有机会借贷,而且借到钱的利率费用在合理的情况下,不是高利贷。

这在美国有4千万人口的市场,在中国可能有更大的市场,在南亚,在非洲,在东南亚,这个市场也非常大,所以这也是我们今后所关注的事情。

感谢星合资本对本次采访的大力支持。

采访:严江、孙骋 撰文:孙骋 编辑:Iron rabbit 后期:Leo