平均5天开1家店、新招7千员工,H&M大跃进的底气从哪儿来?

一大早,马健会特地用发蜡固定发型,挑选一套最欢的休闲小西装,在镜子前反复照几遍,确认满意后匆匆出门,到店刚好早8点,所有H&M的同事均已就位。

两个月前,马健离开上海南京东路的H&M旗舰店,来到宝乐汇生活时尚中心筹备新店,这是H&M在上海宝山区的第二家分店。

“宝山本地的朋友说,早希望H&M这类时尚品牌在附近开店”,马健一边说,一边顺手整理衣架上的新款,绕着不同陈列区以及收银台巡视一圈。用顾客的眼光审视陈列、装饰、清洁状况,是每天的功课,新店开张的好日子,他尤为仔细。

上午9点,马健召集店内10余名同事举行聚会(按照H&M传统,新店开张前全体员工要聚会)。45分钟的聚会,马健站在同事中间,带头激励大家:“我们是H&M,谁是第一?我们是第一;谁的事业?我们的事业”

入职H&M(Hennes&Mauritz)3年半以来,马健第一次有机会独立担纲新店的经理。11点剪彩典礼结束后,他站在门口凝视了好一会儿店内的顾客,转身告诉记者,“第一次筹备新店,有一种创造的愉悦感,感觉很奇妙”。

对H&M大中华区总经理Magnus Olsson而言,开店的新鲜感或许早已褪却。2015年,H&M品牌在中国大陆新增73家门店,平均5天开一家,截至2016年5月1日,H&M品牌在中国大陆已有322家店铺。2016年,H&M集团预计在全球新增425家店,即平均9天开10家。

“H&M信奉人才是公司的基石,希望赋权给每位员工,使其承担起相应职责,因为他们每一天的努力,H&M才能成为今天的样子。”Magnus Olsson说,为赶上扩张步伐,其统管的大中华区(大陆以及港澳台)在2016年将招募7000名员工。

2015年,H&M大中华区的雇员规模约为10100人,新招7000名员工,这是H&M的一次大跃进,其信心在何处?

每天上午9点前,Magnus Olsson会提早到香港办公室。自1994年加入,他为这家快时尚品牌服务超过20年,2015年1月,他成为H&M大中华区总经理,统筹中国大陆、香港、台湾和澳门的业务,去年,他领导H&M新进台湾和澳门市场,截至2015年11月,H&M集团在大中华区坐拥386家门店。

“H&M的工作节奏非常快,的确有压力,但‘快’正是我们要的,”位于香港中港城的H&M大中华区总部内,Magnus Olsson指着展示间的夏季新款产品,“店铺几乎每天都会增加新品,顾客今天在店里看到的,会和4周后大不相同,这是H&M的强项。”

H&M集团在全球共有超过330位设计师,为把握最新潮流,他们奔赴全球各地寻觅灵感。新设计的款式会交付代工商生产,部分成品先期陈列于香港、台湾、上海、北京等地的展示间,之后大批量在全球铺货。

H&M门店

H&M内部人员告诉记者:“H&M所有服装类别,均采用相同的潮流和色系,一个大的设计理念会配置一支专门团队,由设计师、采购员、助理、打版师、部门经理和控制员组成,有的产品规划可能提早一年半就启动。”

“唯快不破”,所有快时尚品牌均深谙其道。

以Zara为例,每年新品产量约10000款,平均每周更新约200款新品,有一项研究表示,普通时装品牌的客人来店率是一年3.5次,Zara达到17次。“Zara更换产品的频率是11天,更新速度快,款式又时尚,比同类品牌贵一点,顾客同样很多。”上海一大型商业综合体的招商经理王勇对记者表示。

同样追求产品更新速度,以“新鲜感”吸引年轻群体的注意力,但是,部分基于成本控制,H&M和Zara的供应链策略截然不同。

Zara拥有独立的供应链系统,在全球有22家工厂,50%的产品由自家工厂完成,其余50%外包给400家供应商,其中大量集中在欧洲。Zara尤其追求快速,物流大量采用空运包机,通常新品到欧洲只需24小时,到美国需48小时,日本则在48-72小时之间。

H&M的生产则大多采用外包形式,多选择与代理加工厂商合作。Magnus Olsson告诉记者,H&M在全球有800多个供货商,约80%的产品在亚洲采购,中国供应商的规模也相当可观,其中部分是H&M黄金、钻石级的合作伙伴。

由于供应商名录可以动态调整,灵活的协作体系赋予H&M更大的选择度,可在合适的时间得到最好的价格,比如一款衣服或者鞋子,H&M可按照理想的价格遴选经验丰富的供应商,定价策略可以更具弹性。大部分产品从厂房送出之后,直接被送往每个国家的物流中心,但是不同于Zara,2015年,H&M约90%产品通过海运或火车从产地运往物流中心。

采访中,Magnus Olsson一直反复强调成本控制意识。1947年,Erling Persson在瑞典创立H&M时,正是基于一种朴素的想法——以非常优惠的价格快速卖出大量的服装,“以可持续的方式和优惠的价格提供时尚与品质”,也成为H&M品牌的核心理念。

“H&M将成本意识贯彻到每一个环节,在全球进行大批量采购,挑选适合采购地点,配合高效的物流和营运系统,没有中间商,这些由供应商与H&M共同完成。”Magnus Olsson说,他们对此“感到自豪,但永远都不会满意”。2015年,H&M的毛利率接近50%,净利率为10%。

上海大悦城综合体2010年正式开业,云集了最有代表性的快时尚品牌H&M、Gap、优衣库、MUJI等,它们占购物中心8%的整体面积,却贡献近15%的销售流水,这些品牌的坪效,至少是其它零售商的1.2-1.5倍。

在商管中心办公室内,大悦城总经理危建平坦率地告诉记者:“每家定位年轻群体的购物中心,必须要引入快时尚品牌,这是标配。”负责招商的王勇解释说:“80后、90后的消费观念追求个性,愿意买适合自己的衣服,不是越贵越好。快时尚品牌性价比高、款式时尚、更新速度快,适合他们的需求。”

危建平注意到,2006年后,80后消费群体渐成主体,商业地产同步开始升温,业主们对快时尚品牌趋之若鹜,各品牌的发展速度明显增加,“快时尚品牌的销售贡献大,又能为商场导入大量客流”。

凯德商用华东区区域总经理林建瑞,用“共赢”形容凯德和快时尚品牌的关系:“快时尚品牌拥有广大的消费者市场,上新品速度快、平价、紧跟时尚潮流,能迅速‘吸粉’,网罗和满足年轻和时尚消费者的需求。”

以凯德龙之梦虹口广场为例,1个购物中心、2栋甲级写字楼,周边汇集多个沪上知名大学,白领、学生人群在此汇聚,各大快时尚品牌均在此汇聚,Zara母公司Inditex还布局了Pull & Bear和Stradivarius等子品牌。凯德华东区商业运营数据显示,截至2016年第一季度,整体客流同比增长超过5%,坪效同比增长约5%,其中,快时尚品牌居功至伟。

“新店铺要开在客流量大、市场广的地方,甚至要特别选择很多竞争者和零售商聚集的地段,零售商越多,客流量越大,H&M要最好的位置,做最好的生意。”Magnus Olsson这样阐释生意经。

马健告诉记者,因定位不同,每家H&M店的配置和服务要求稍有不同,比如,上海南京西路店是全球旗舰店,“更high fashion,level更高”;南京东路店是一家大客流店铺,地处非常繁忙的商业街,服务和陈列要求格外高。不过,“在每个商圈,H&M都要求成为比较主力的店铺。”

2016年,中国社会消费品零售总额预计增长10.5%,增速已然下滑,但是,Magnus Olsson的乐观态度不改,过去3年,中国和美国一直是H&M增长的发动机,推动其全球店铺增长率一直维持10%-15%之间。

记者梳理年报发现,2010年起,H&M品牌的店铺数一直在高速扩张,2010年,H&M品牌在日本开第2000家店,3年后,中国内地有了第3000家店,刚刚过去的4月份,又在印度达到了4000家店的新标杆,6年的时间内,数量整整翻了一倍。

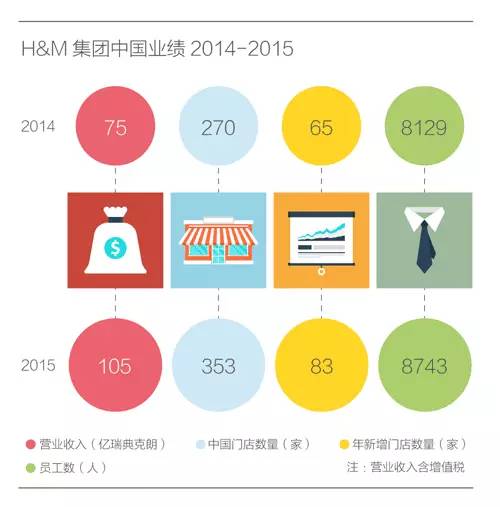

而H&M集团(旗下拥有H&M、Cos、Monki等多个子品牌,以下为整体统计数字)在中国大陆的扩张尤其令人侧目。

财报显示,H&M在2007年进入上海,2010财年(截至当年11月30日,下同),H&M 集团在中国大陆的店铺数量为47家,销售收入为25.27亿瑞典克朗;2015财年,增至105.59亿瑞典克朗(约合80亿人民币),全系品牌的店铺数增至353家,且过去3年,一直以年均80家的速度稳健扩张。2015年,中国内地已成功超越H&M的发源地瑞典,成为其全球第五大市场,仅次于德美英法。

H&M门店的顾客正在结账

据《2015年中国商业地产发展趋势报告》,2014年快时尚品牌在中国新开门店274家,H&M集团一家就开了86家,将近1/3。Magnus Olsson一点也不掩饰未来的信心:“只要消费者喜欢H&M,能够保持高盈利水平,从一线城市到三线城市,H&M会持续开店。”

公开数字显示,Zara品牌在华门店数量已不及H&M,自2013年起,其开店增速一直保持6%-8%之间。

在扩张方面,可与H&M抗衡的只有优衣库。迅销集团官方数据显示,截至今年2月29日,其在中国大陆拥有436家店铺,相比1年前,整整增长96家,创始人柳井正在2015年报中明确表示:“大中华区将每年新开100家,一直到1000家为止。”

2016财年上半年,迅销集团营业利润下滑33.8%,柳井正甚至给出了“这一期的业绩不合格,只有30分”的评价,但是,他仍坚持在华拓展门店数量,“中国约有200个城市的人口超过了100万,如果每个城市开10家店,会有2000家店。”

有趣的是,在大中华区,优衣库2015财年的营业收入约合180亿元人民币,官网披露的雇员规模是16800人,H&M集团的营业收入约合90亿人民币左右,只有其一半左右,若其7000人的扩张计划一旦实施,营收规模将有望缩小与优衣库的距离。

其实,快时尚的生意并非总能顺风顺水。

以简单风格著称的美国品牌Gap为例,过去数年表现并不如意,作为曾经的销量冠军,Gap集团2016年一季度的营收下降到34.4亿美元,同比去年降幅接近6%,此前,Gap曾正式提出“全球范围内关闭超过四分之一店铺”的计划。数据显示,目前Gap全球门店数量为3700家,不久前,Gap已宣布关闭75家北美以外的Old Navy和Banana Republic门店。

有评论指出,相比速度取胜的Zara、价格取胜的H&M以及高品质基本款的优衣库,进入中国市场后,Gap尚未建立起足够差异化的品牌特色。在竞争激烈的中国市场,Gap现有款式不适合亚洲人身型;同时,从设计到进店,Gap所需周期较H&M、Zara等太过漫长。

欧睿咨询数据显示,2012-2014年,Gap成人男女装占中国整体服装市场份额在0.1%左右,品牌排名48位,增长速度远不如在位的领导者。而公开数据显示,2016年Gap仍计划在中国增开40家门店,而Gap集团没有接受采访,给予确认。

新的参与者要成功打入中国市场,已非易事。以德国快时尚品牌Tom Tailor为例,该品牌在35个国家开设了437家自营品牌店、197家加盟店。2015年12月后,Tom Tailor在上海、长沙王府井及北京复兴门百盛相继开设新店,这已是该品牌第三次尝试入华,而forever 21 、Top shop等品牌也尚处于试水期。

危建平认为,快时尚品牌之间的竞争日益激烈,新品牌的突破机会可能在次级市场。“过去5年,快时尚品牌开店速度很快,领导者在一二线城市的布局已经完成,但是,快时尚品牌要进入三四线城市需谨慎对待,这些地区仍以传统百货为主,快时尚品牌不熟悉当地消费行为。未来几年,快时尚品牌开店速度可能逐渐慢下来”。

与H&M的拓展策略相似,优衣库正尝试将品牌打入三四线城市,优衣库官方人员向记者表示:“优衣库已较好地渗透到一线和省会城市,品牌辨识度、认可度高,优衣库正在拓展中国的二三线城市,并将持续拓展三四线城市。”其披露的远期目标,大中华区的店面总数要达到3000家。

或许,快速增长的红利已然走到尽头。

以H&M为例,若以人民币计价,2015财年其在中国大陆的营业收入增长16%,而同期新增的店铺数量为83家,同比增加28.5%,若抛去新店贡献的营收,其反映的同店增长可能相当有限。迅销集团在年报中表示,2015财年在中国大陆的同店销售增长强劲,即便如此,优衣库已然关闭了10家店,这是个微妙的信号。

对Zara、H&M等快时尚巨头而言,挑战远未结束。数据显示,2015年,Zara在印度销售均价下降了10%至12%,以便于与同类快时尚零售商H&M展开竞争。H&M在印度市场的商品价格约为150卢比,Zara则以2200卢比为起价。

中国市场是否会同样出现降价竞争的情况?记者随机走访上海多家门店发现,H&M、优衣库等快时尚品牌确有打折现象,部分款式打折幅度在7-9折之间,相关店员对记者表示:“都是常规打折,没特意压低价格。”危建平对此表达了相同看法:“现在没有看到商户之间发生价格战的迹象。”

“如果真发生(价格战),H&M会更深入了解情况。我们是高效组织,知道自己在做什么,我相信H&M在市场的位置非常有利。”Magnus Olsson回应记者。

眼下,马健并不操心这个问题,他更关心如何激励同事,H&M崇尚个性制度,店员上班可任意选择自己喜欢的品牌,“我们最重要的,是给顾客着装方面的启发和灵感。”马健说。(应采访者要求,文中王勇为化名)

联系作者:[email protected] 编辑:杜淑婷

亲!如果觉得品牌官的内容能引起您的共鸣,对您的学习和工作有所帮助,欢迎将它置顶!

两步置顶公众号“首席品牌官”

一、进入“首席品牌官”微信公号,点击右上角的小人

二、开启“置顶公众号”选项

PS:如果以上步骤未能成功,请确认微信是否更新到最新版本。多谢支持!