股市大涨,“人生发财靠康波”要应验了吗

诞生于20世纪30年代的经济周期模型,对当今社会经济的预测是否准确,是非常值得商榷的。

文 |齐卿

责任编辑 |周琪

近日,上证A股迎来一波大涨,成交量破万亿。2019初“经济周期”再度成为媒体的热点话题,其原因在于某证券公司首席经济学家,用康波周期理论较为成功地预测了2007~2008年的次贷危机,并再次预言2019年是中国经济的一个拐点,是一次难得的投资机会。

在此基础上,产生了很多关于经济周期与财富的论调:

人生的财富轨迹就是康波周期

人的一生中所能获得的机会,理论来讲只有三次

比尔·盖茨、乔布斯的成功不是因为他们多么牛,而是他们处在繁荣的周期上

这些说法有没有道理?我们先看一看这些经济周期理论的基本内容究竟是什么。

四大经济周期理论

经济周期理论中最被人熟知的当属康波周期。康波周期的全称是“康德拉季耶夫周期”,是俄国经济学家康德拉季耶夫在1926年提出的理论。

该理论认为,经济中存在一个为期50~60年的周期。

这个周期的前15年是衰退期。

接下来的20年,由于新的技术开始出现,刺激了资本的投资活动,社会进入投资期,在资本的推动下,新技术不断进入应用领域带来社会生产力的提高。

投资期带来的繁荣,引起企业的大幅扩张,社会投资大幅增加,这个时期被称为过度建设期,大约持续10年左右。

由于投资过剩,以及新技术普及所造成的优势丧失,效率低下的企业开始被淘汰,社会失业率上升,资本收紧,社会经济进入混乱期,进而导致下一轮的大衰退,这一过程大约持续5~10年的时间。

康德拉季耶夫的研究,主要采用的是他对英、法、美等国18世纪末到20世纪初100多年的利率、工资、价格水平等指标的时间序列分析。这一结果在大宗商品价格上,得到比较有力的支持。

在一个长期的康波周期之内,一般还认为嵌套了几个中周期和短周期。

中周期比较著名的有库兹涅茨周期和朱格拉周期。

库兹涅茨周期理论,是美国经济学家库兹涅茨在1930年提出。该理论认为,美国经济活动存在15~25年不等的长期波动,这种波动在建筑业中表现尤为明显,因此库兹涅茨周期也常被称为建筑业周期。库兹涅茨的研究主要根据对美、英、法、德、比利时等国19世纪初到20世纪初,60种工、农业主要产品的生产量和35种工、农业主要产品价格变动的时间序列数进行分析,得出了上述结论。

朱格拉周期理论,是法国经济学家朱格拉在1862年提出。朱格拉认为,市场经济存在着9~10年的周期波动,一个完整的周期波动包括繁荣、危机和萧条,这三个阶段的反复出现,并且是社会经济内生因素所造成的,与居民的行为、储蓄习惯等因素有关,危机只能缓解,不能消除。

短周期一般指基钦周期理论,该理论是由美国经济学家基钦于1932年提出。该理论认为,经济周期只有3~5年,长周期是由2~3个短周期所组成。基钦的研究数据主要来自于美国和英国1890年到1922年的利率、物价、生产和就业等数据。他认为厂商生产过多时就会形成存货,从而导致生产减少,他把这种2~4年的短期调整称为“存货”周期,这种周期在40个月中具有规律性的变化。

熊彼特综合上观点,提出一个经济周期的总体框架,即3个基钦周期构成一个朱格拉周期,18个基钦周期构成一个康波周期。

100年前的模型,还能解释今天吗?

我们看到,上述经济周期理论主要在1930年前后提出。所用的数据基本上是在此之前100年左右的时间里英、美、法等国的价格、居民消费、储蓄、投资等数据。即便按照120多年的时间看,也只有2个康波周期,这样的模型样本是否充足?值得探讨。此外,经过了100多年,科技、社会治理、人口、环境等因素都与之前大不相同,这样的模型是否还有解释的力度?也非常值得探讨。

我们先用几个简单的时间序列分析、检验一下。在上述经济周期理论提出的时候,还没有GDP的概念,1944年布雷顿森林会议将GDP作为衡量一国经济总量的指标。因此,GDP可以看作经济体是否产生波动的指标之一。

我们以美国1960~2017年的GDP数据为例。如图 2所示,从GDP总量来看,美国经济在长期是保持稳定增长的,2008年出现了波动,但随后又回归了持续增长的态势。回归分析也表现出了稳定的线性增长趋势,样本可决系数R^2=0.93拟合非常良好,从长期来看并未出现周期性的波动现象。

回归分析的特点在于,我们可以非常精确地拟合历史数据,但由于无法预见和穷尽未来对经济影响的因素,所以在预测上通常会出现问题,尤其是在做长期预测时,该问题表现得更为明显。

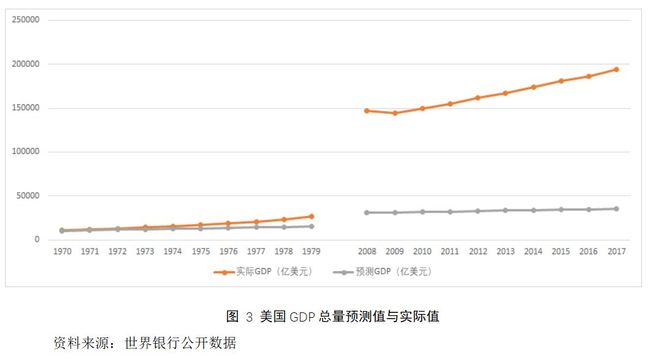

我们仍以美国GDP数据为例,我们先选取1960~1969年10年的数据进行回归建模(R^2=0.97),然后用该模型分别预测1970~1979年,以及2008~2017年的GDP数据,并与实际GDP对比。结果如图 3所示,我们看到模型对随后10年的预测与实际值比较接近,而对2008~2017年这一时间段预测与实际值相差近一倍,已完全不具备预测的价值。

原因在于决定经济增长的因素众多,计量模型无法涵盖所有变量,在短期内由于技术、资本、劳动、人口、消费习惯等变化不大,可以实现较为精准的预测。而现在技术呈现出加速进化的趋势,不可预见的政治形势,也对经济造成了冲击,这都是经济周期模型所无法涵盖的变量,所以诞生于20世纪30年代的经济周期模型,对当今社会经济的预测是否准确,是非常值得商榷的。

比尔·盖茨和乔布斯的成功是运气好?

大众媒体中关于康波周期一个常见的观点是,企业和个人的财富增长,取决于你是否处于经济周期的增长和繁荣阶段。“比尔·盖茨和乔布斯能取得伟大的成就不是他们的能力强,而是踩在时代发展的点子上”。这一观点和前几年国内盛行的“风口”论类似,夸大了外部宏观经济对企业增长所带来的影响,而忽视了更为重要的内生增长因素。

1995年诺贝尔经济学奖得主,小罗特·卢卡斯的增长模型指出,人力资本是各部门经济发展的推动力,而非外部宏观条件。2018年诺贝尔经济学奖得主,罗默在卢卡斯等人的模型上进一步指出,由于知识具有外部性,所以当知识作为生产的投入要素的时候,具备边际收益递增的特点,企业依靠知识投入的积累,可以实现持续的增长。这些观点,都反驳了经济具有特定周期的结论。

国内知名经济学家许小年对外生增长也提出了批评,指出

做好一个企业和宏观没有太大的关系。宏观好,企业可以乘风扬帆,跑得更快一点。宏观比较差,企业同样有非常多的机会。宏观不好的情况下,优秀的企业才能够脱颖而出,取得超过行业平均水平的业绩。

林毅夫在新结构经济学中提出“自生能力”的概念,指出

一个处于开放自由竞争的市场环境中,具有正常管理水平的企业,无需依靠政府或外部补助就可以预期获得一个社会可接受的正常的利润水平的能力。

这也强调了企业的增长依靠的是内部的驱动力,而非外部环境。

我们再看具体的公司案例,图 4是微软公司和苹果公司1987~2016年的市值变动情况。微软公司创办于1975年,公司市值的第一个巅峰出现在1999年,达到了约5 000亿美元。苹果公司创办于1976年,公司市值的第一个巅峰出现在2012年,大约是6 000多亿美元。2019年初,二者的市值都在8 000亿美元左右。微软公司从创办到达到第一次市值巅峰用了约24时间,苹果用了约36年时间,而且至今这两家公司仍然位居全球公司市值前列。

按照康波周期的理论,这两家公司都应该跨越了繁荣期和衰退期,企业应该出现衰退的迹象。但实际情况则完全相反,为什么公司没有衰退,反而依然遥遥领先于市场其他公司?显然重视人力资源和知识的作用的内生增长理论,比康波周期更具解释力。

经济周期理论没用了吗?

从以上的分析我们看到,经济周期理论并不能很好地解释当代的经济发展情况,但我们也不能就此否认经济周期理论的价值。

国内对周期理论较为推崇的行业,主要集中在投资界。周期性表现得比较明显的行业是大宗商品、能源产品和股票市场。大宗商品、能源产品由于开采、使用需要一定的周期,技术更新也相对缓慢,因此会表现出较为明显的周期性。

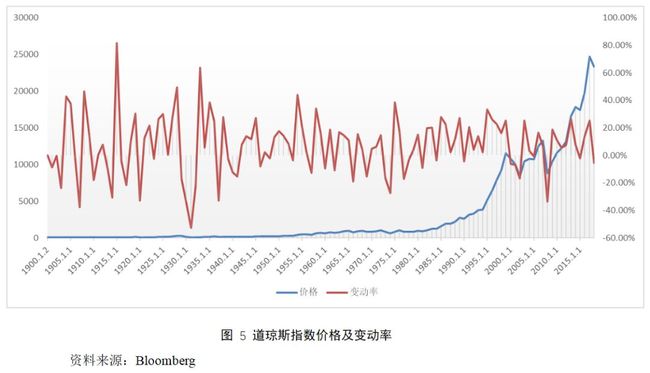

股票市场也具有类似的特点,股票市场信息不完备的特点,可能会导致非理性投资带来周而复始的周期性。如图 5所示,我们选取了1900~2015年道琼斯工业指数的平均价格及增长率。从平均价格来看(蓝色线条),在2000年之前该指数的平均价格比较平稳,2000年之后,波动比较明显。对于投资者而言,价格的增量变化,比总的价格更具实用意义。当我们加入变动率(红色线条)这一指标,我们发现道琼斯指数一直存在较为明显的周期性波动,波动的周期大约在5-10年。

所以,我们看到有些投资机构推崇经济周期理论,有其合理性,但如果将经济周期推广到投资领域以外的经济部门,强调企业和个人要追逐周期和风口,忽视人力资源的积累、忽视创新,这种说法是不负责任的。

经济周期可以做什么?

经济周期在经济学界仍然是一个重要的研究内容,但是现在的研究趋势,不是去判断和界定一个周期究竟会持续多少年,而是对经济周期的成因进行探讨,并以此对国家经济政策给出建议。

目前对于经济周期的成因,主要认为由三种冲击造成。

第一种冲击是来自政策的冲击。货币学派认为,经济周期是受到货币政策的冲击造成的。该学派的代表人物弗里德曼和施瓦茨指出,“美国产量的变化发生在货币存量的巨大变化之后。”当货币政策趋于扩张时,经济趋于上升,反之则趋于下降。货币政策的周期性波动,带来经济的周期性波动。

我们收集了1982~2017年美国GDP增长率和广义货币供应量(M2)相关数据, 图 6可以看到,GDP增长率的变化大约滞后M2增长率1~2年。我们采用移动平均法平滑处理GDP增长率之后,可以看到如图 7所示,经济周期与货币供应呈现较为明显的相关关系,经过计算二者的相关系数为0.16,这代表,在统计学上二者存在一定的正相关关系,但不显著。

这表明,货币政策对经济周期会产生干扰,货币政策的不稳定会带来经济波动;但同样的,国家动用货币政策也可以正向地干预经济周期,减缓经济萧条。

第二种冲击是来自供给端的冲击。如自然灾害、气候变化、技术进步会对经济造成波动。这类事件本质上是不可预测的,但是由于人类活动对气候变化和自然灾害是可以干预和预防的,这对国家制定宏观经济政策具有参考意义。如2018年诺贝尔经济学奖得主,威廉·诺德豪斯就是将环境纳入经济分析的范畴,对如何设计碳排放减排机制做出了贡献。

最后一种是来自需求端的冲击,即投资或消费的变动导致的经济波动。目前,行为经济学对这一领域有所研究。如2017年诺贝尔经济学奖得主理查德·塞勒,就结合心理学和机制设计理论,提出设计相应的机制,引导人们做出相应的消费或投资决策,相应的研究成果在一些国家的养老金储蓄等领域得到应用。

总的来说,经济周期是客观存在的,但是对于它会在何时产生,它的持续时间是多久的研究没有太多的价值,大量随机变量带来的冲击导致我们无法准确地进行预测。我们对经济周期应更多地关注它的成因,以及有哪些措施可以避免危机的出现。对国家政府而言,可能是普及教育,提升教育水平,提升国家人力资本水平;推行有效的货币政策;关注环境、自然灾害等长期因素可能带来的负面影响,并建立适当的机制用于预防。对于企业和个人而言,人力资本和知识始终是决定性的增长因素,聚焦于提升效率、促进创新,才是逆势发展,基业长青之道。

意犹未尽?

点击图片延伸阅读

▼