曾经我也因为领导要求所以对51做过简单的分析,但是和这小哥比起来还是太过粗糙,所以今天看到这文章就转了。

互联网金融一个火热的名词,近年来不少公司纷纷进入这个市场,P2P、配资、资产、众筹越来越“时髦”。在众人眼里,互联网金融成了捞金神器,仿佛打上了金融的标签,就贴上了光环。

作为一枚产品经理,不拿点热门话题做探讨如何引起大浪来。目前市场上的互联网金融产品很多, 有以支付起家的老大哥支付宝,以工具切入为主的挖财和随手记,以销售金融产品出发的天天基金、数米基金,以借贷、征信起家的宜信。今天,想和大家一起探讨下51信用卡管家这款软件,在这个竞争激烈的市场,如何能获得自己的一片天。

一、目标用户

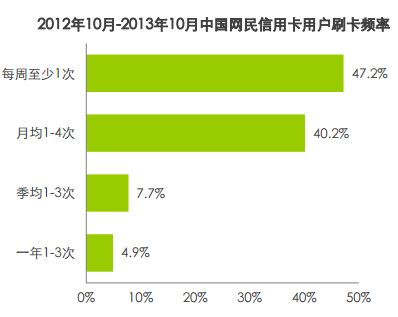

从上述图表来看,信用卡使用用户消费频率高,优惠活动是吸引用户用卡的主要因素。文化程度在大专及以上偏多,多生活在一二线城市,收入在5000-10000左右,生活压力大,多属于月光族,存款少,这个年龄的用户群体正面临着结婚生娃等各种人生大事,因此对资金需求旺盛。

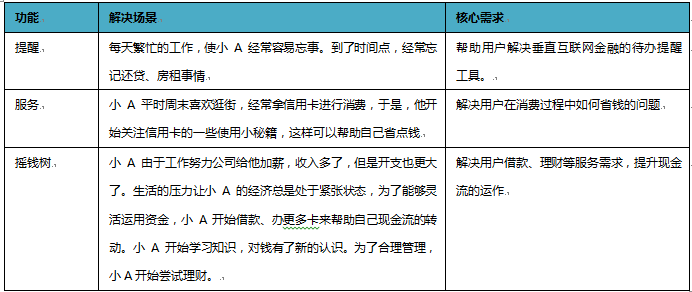

二、用户需求

三、产品分析

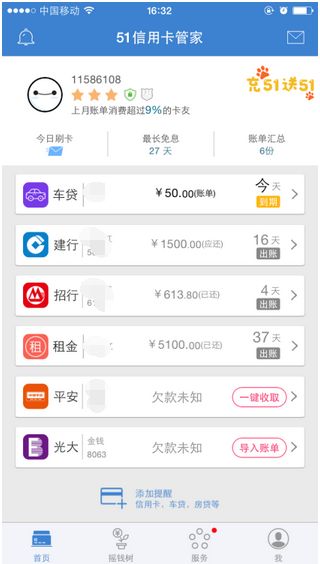

表现层

从UI视觉上来说,51信用卡采用比较干净的蓝色作为主色调,突出核心功能“欠款状况的提醒”为主。51信用卡采用固底导航的形式分成4个模块导航:首页(提醒)、摇钱树、服务、我。核心突出,架构清晰,减少新用户的认知成本。

范围层

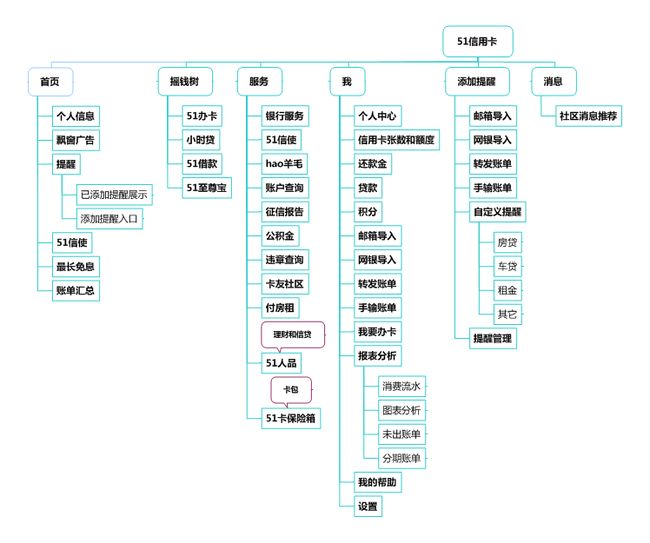

从表现层我们清晰的看见了51突出的板块,接下来不妨再来细想下,这样做的用意何在呢?简单看下51的功能架构:

51信用卡功能架构

下面我们拿51信用卡的架构来做具体的场景分析:

通过上述分析,我们可以推导出51信用卡每个功能的价值:

战略层

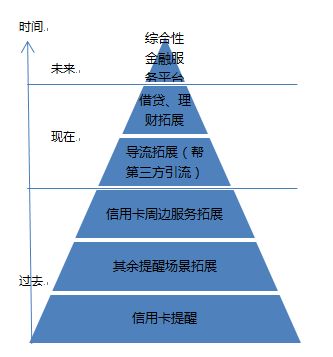

通过上面表现层和范围层的分析,我们清晰的看到了51信用卡几个模块所承担的使命,以及51的核心功能和盈利项。下面是我从AppStore上根据51信用卡近1年来的版本迭代而绘制的一张大概的变化走势图。

点击图片放大

从上图我们可以看出:除了基本的用户体验提升、视觉优化、bug修复外,从2013年到现在,51信用卡完成了几步最大的跨越:

第一步:完成以信用卡为基础的产品闭环

信用卡还款、付房租、在线办卡、征信、卡牛社区等形成信用卡功能闭环;

积分、签到功能加强用户粘性,提高留存;

房贷、车贷、房租等用户生活场景中更多规律性的提醒,拓宽用户使用场景,同时积累更多用户数据。

第二步:逐渐拓展产品定位,慢慢转型成为一个综合金融服务平台

从信贷导流开始尝试,小心翼翼确认用户诉求点,替自营业务做试金石;

需求验证后,从瞬时代、至尊宝拓展信贷和理财产品市场。

第三步:预留后路,为产品多备一条路,或锦上添花,或绝地逢生

以服务-账户查询做资产负债拓展,为资产管家概念留有后路。

为什么以信用卡为切入点

切入点的价值

51为何基于信用卡为切入点来做市场,我们来看看当时2012、2013年的信用卡用户使用频率,足以见得这是一个高频的操作。

另外,银行卡一般分为借记卡和信用卡两类,借记卡主要用于转账、存取现金,信用卡主要用于消费。从两种银行的类型来说信用卡的价值大于借记卡。在信用卡的使用过程中,还款是用户最为关注的,如果用户延迟还款,后果是非常严重的。因此,信用卡还款的提醒成了用户最大的痛点,而这个痛点被51信用卡进行放大、管理。

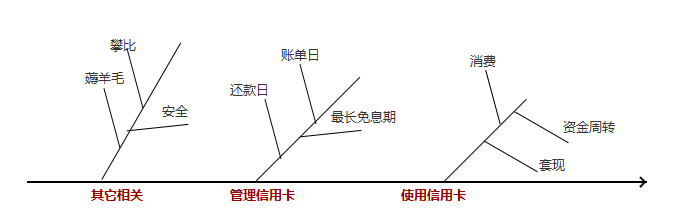

拓展性

信用卡为切入点,从这个特征以及这类目标用户群体来说,需求的延展性比较多。

为什么以信贷作为业务拓展的首要点

51信用卡转型的第一步以信贷业务为切入,由此作为业务模式转型的起点,这是为何呢?从上面我们说到信用卡切入点的拓展点来看,许多需求和信贷业务不谋而合。

同类用户的衍生需求;

以信用卡信用额度以及消费数据为基础,已获取了用户的信用情况和消费情况;

丰厚的盈利空间和相对处于起步阶段的互联网征信贷款市场。

四、商业模式

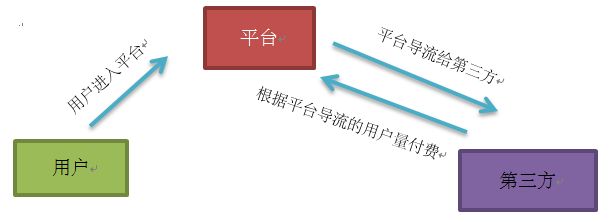

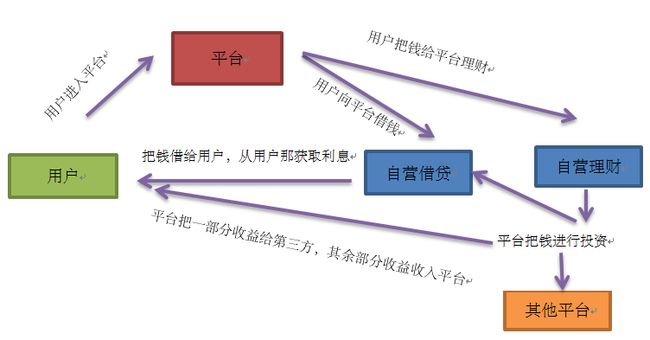

51信用卡的商业模式:导流+自营。

导流包括:51办卡、51借款、瞬时代、51人品、51卡保险箱,其中51人品和51信用卡是内部业务拓展的引流;

自营业务包括:至尊宝、人品宝、小时代。

因此,51主要盈利模式有两类:

导流盈利=产品曝光率*点击率*注册转化率*留存率*各业务转化率*各业务导流价

自营盈利=产品曝光率*点击率*注册转化率*留存率*各业务转化率*各业务利润

因此,51信用卡任何的体验提升、功能改进、资源接入都是为了不断提高各种关键环节的转化率。

从产品层面来说,转化率、留存率、业务转化率很大程度上取决于产品的用户体验、功能价值。因此,想和大家探讨下,如何能提高51信用卡的这3个关键指标。

注册转化率

注册转化率很大程度上和市场部的推广力度以及推广渠道有关,这里只单纯从产品角度来说说51信用卡还可改进的地方。“好友邀请”功能是在共享经济下,被运用越来越广泛的方式。以还款金为基础,运用Uber式的邀请制度,能在短时间内大量提升用户注册数量,并且让新用户体验产品。

另外,登录后才能正常使用App,也给用户造成了一定的使用门槛。很多用户下载App时,都是抱着试试看的心态,等到看到整个App的界面和功能后才有了自己的心理接受度。

留存率

从留存率而言,除了细节的交互体验的优化外,姑娘我主要觉得有两方面51信用卡应该加大力度尝试:

会员体系

目前51的会员体系已经有了初步的雏形,等级根据信用卡总额度来计算。这种单纯根据信用额度来评判用户的等级,即不能激励用户活跃度,也不能有个客观公正的衡量标准。个人建议再会员体系中加入任务体系,既可做功能引导,也可以提高体系的趣味性。

安全体系

51公司有和阳光保险签署资金安全,但是功能的显示显得有些隐蔽。我觉得不但可以加大资金安全保险的宣传,也该在网银绑定、51信使等页面显示给用户,降低用户心理障碍。同时,创建隐私制度,对理财、借贷甚至是信用卡金额允许用户设置隐藏,增加用户安全感。

业务转化率

大数据的应用为很多产品提供精准化个性化的服务奠定了基础,51信用卡可以利用原有的用户数据,挖掘用户特征,针对性的做些推送或者入口引导。

例如:当发现有些用户频繁的购买家具等大件物品时,说明这个用户正在面临装修等大事件上,而面对这些事情一般人都面临着资金压力,则可以适当的推送借贷服务;再例如当某个月发现用户的还款额度比起往月平均还款水平高出30%左右,则向用户推送51代付业务;又或者到每季度交房租时,51即时推送付房租功能。

五、现状分析

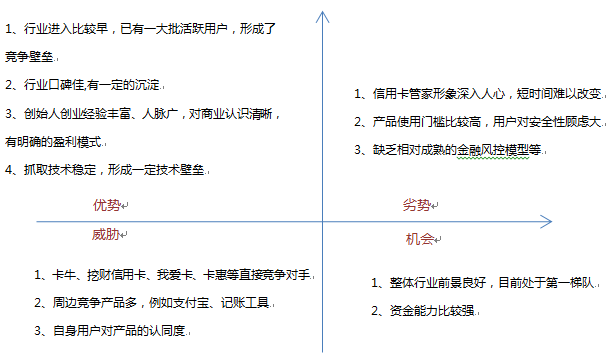

用SWOT分析下目前51公司的现状,虽然已经获得了一定的成就,但51仍处在关键的转型期间。从工具向平台的转型,不但要求对自身业务的准确把握,还需要兼顾好用户感知。

六、行业机会

结合51信用卡目前的现状和互联网金融行业格局来看看,51存在的行业机会还有哪些?优劣势分别是什么?

金融+行业

目前的状况:目前金融+行业模式下,做的最出色的是阿里巴巴,将金融和电商进行了完美的融合。那么,在此前提下,我大胆推测用户有金融+旅游、金融+房产、金融+婚庆等与行业深度结合的需求。拿旅游举例,现在年轻用户群来说,一般每年都有出行计划。那么用户可将出行计划的费用按月开始存入,并且享受收益,存入资金购买门票、机票等享受优惠;若有使用不完的钱,可把账户里面的钱通过借贷方式借给同平台用户享受更高收益。

51的优势:了解用户的支出情况、明白用户的消费能力、能解析用户的购物频率、知道用户的日常购物类型、预估用户的生活状态。且51可以通过这些给相应的产品和平台进行导流;

51的劣势:金融+行业的模式需要平台不但具有金融能力,还需要有深度的行业资源。

综合金融超市

目前的状况:现在平台基本各自为政,用户在各平台购买产品、进行借贷等,都需要记忆很多账号,难以汇总计算。如果能将借贷、理财等所有线上、线下产品进行整合打通,其发展空间必然很大。组建一个类淘宝的综合金融超市,用户可像挑选商品一样进行比较、咨询、购物,更可像导购网站类似的提供专业资讯、导购、监控服务。

51的优势:51已经在开始慢慢尝试,虽然路途还比较遥远,但已有了基本的借贷平台模型;

51的劣势:市场整合能力、平台信用背书。

资产管理专家

目前的状况:目前资产管理方向有不少公司在尝试,但没有摸到一条比较清晰的路线,都以投资资产为切入点,提供用户进行资产配置建议等。

51的优势:已经开始灌输用户资产负债的概念,并且已经有了一部分用户的部分资产和负债情况;

51的劣势:多掌握用户信用卡消费数据,对用户的投资理财、其余借贷、及其它生活的场景数据知道的极少,因此,用户的资产负债数据太片面化。

目标用户细分垂直化

目前的状况:市场上虽有很多关于互联网金融的产品,但基本大同小异,做女性垂直社区的她理财是极少数以用户细分为切入点的产品。但在其它领域的互联网产品,已经开始做垂直用户细化,比如电商的蘑菇街、旅游的骑行等等。

51的优势:通过用户数据模型对已有的群体进行细分,发掘深层次需求更好的服务这类细分用户;

51的劣势:业务线太多,团队精力分散。

这篇文章断断续续差不多写了1个月,每次写都在尝试用不同的思路来验证自己的观点,也在寻找一个最为合适的思路来表达自己的观点、阐述产品的深意,欢迎各位看官拍砖吐槽交流。

文献参考:艾瑞互联网研究报告、易观互联网研究报告、App Store官方更新记录

转载自:虎嗅网