【解局】最近,一个略显“陌生”的词汇频现各大媒体

最近,一个神秘的词汇频频出现在各大媒体:个税汇算清缴。

12月14日,《国家税务总局关于办理2019年度个人所得税综合所得汇算清缴事项的通知(征求意见稿)》正式发布。这份文件,对汇算清缴的内容、方式、流程等都做了具体的规定。

这词到底什么意思?

简单来说,就是说要对你的全年收入再做一次统计,然后对你所交过的个人所得税“多退少补”,一年来收入低的退税,收入高的要补缴。

那么一年收入多少钱可以申请退税?补缴要交多少?今天咱们就来好好说一说。毕竟,这事与我们许多人的钱袋子密切相关。

含义

这次是中国个税史上首次汇算清缴,明年3月1日启动,总共分两步。

先是要“汇算”——就是将每个纳税人的四项综合所得(工资薪金、劳务报酬、稿酬、特许权使用收入)累加到一起重新核算应缴个税额度。

再是要“清缴”——纳税人按照“多退少补”的原则完成2019年度的个税纳税。

这样做原因何在?我们平时拿到手的四项收入,用专业词叫“源泉扣缴原则”(即雇主代扣)按3%—45%的七级累进税率扣税之后的收入,这个税率与综合所得税率相比,有可能多扣,也有可能少扣,所以需要重新计算。

听上去有点抽象?咱们举个例子帮助理解:

假设大虎一年的(法定扣除之后)工资收入是10万,另外累计还有10万的劳务报酬收入,在源泉扣缴的过程中,一共扣除了2.35万的个税,其中工资薪金扣税0.75万、劳务报酬扣税1.6万。

按照新个税的规定,这两项都属于综合所得,因此合并之后的综合所得为18万,对应的是20%的税率,汇算后的应缴个税为1.9万。由于代扣的个税超过了应缴的个税,因此可以在清缴过程中退税0.45万。

如果大虎还有专项附加扣除(也就是子女教育、住房支出、赡养老人等),那他收到的退税可能更多。

用公式表示是这样(不想看公式可以跳过):

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-公益性捐赠等依法确定的其他扣除)乘以适用税率-速算扣除数]-2019年已预缴税额。

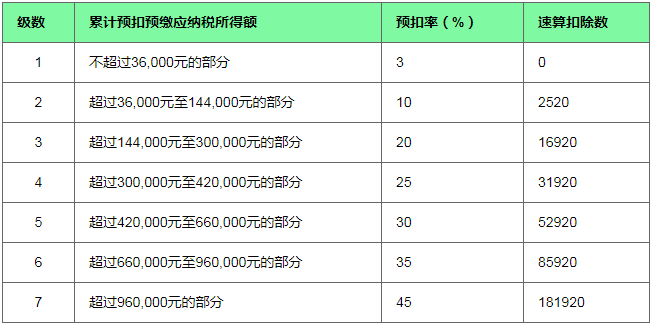

这里附一张2020年个人所得税税率表。

那么,这是否意味着每个人的个税收入都要重新计算呢?

未必。有三类人群就不涉及前述清缴义务。

第一类是只在一个单位领取一份工资,同时不存在其他三类综合所得收入,他们的个税在雇主代扣时,就已经是按照七级累进税率足额扣缴了,并不存在多扣或者少扣的情况。

第二类是存在其他三类综合所得,但是年收入没有超过12万,11月20日的国务院常务会议对这类人群的补税义务进行了免除。

第三类是年收入超过12万,同时存在其他三项收入,但是汇算后的补税金额低于400元,其补税义务也得到了免除。

这在很大程度上减轻了中低收入群体的纳税负担,也极大减轻了基层税务机关的汇算清缴任务。当然,如果后两类涉及到退税的,依然可以正常享受。

除前述情况外,如果在工资薪金之外还有劳务报酬、稿酬或者特许权使用收入,就有可能涉及到清缴义务。对这部分人来说,谁要补缴、谁要退税呢?

如果劳务报酬、稿酬或者特许权使用收入不是太多,同时工资薪金的年应纳税所得额在30万以内,主要是退税。

反之,若工资薪金的年应纳税所得额超过42万,或者三项综合所得太多,就可能需要补缴个税。

缘起

那么,为啥要这么“折腾”一下呢?其实为了公平,这样做相当有必要。

这要从一个冲突说起。我们国家征收个税,以往的做法是分类征收:各类收入之间不交叉,各收各的。

这种情况下要想收得明明白白,最好的办法就是谁给发工资就从谁那儿扣,做“源泉扣缴”。工资的源泉是谁呢?雇主。因此,在雇主给雇员发工资时就把个税给扣了,个税征管也就落地了。

这个办法清晰是清晰,但是有个问题——它不能累加。同一个纳税人在不同地区领取的综合所得,在代扣时无法累加;同一个地方发放的不同类别综合所得,也无法累加。只能各自计算,各自按照固定的代扣税率去扣缴。

正是这一点,使得源泉扣缴与2018年出台的新税制产生激烈冲突。

我们都知道,2018年的个税改革在税制上根本性的重新设计。它将工资薪金、劳务报酬、稿酬和特许权使用收入,合并为一项综合所得,综合所得适用综合征税,其余几类还保持分类征收模式,由此建立了综合征收与分类征收相结合的新模式。

在这种制度下,如果依旧用源泉扣缴对综合所得进行征税,单位财务人员就必须知道纳税人当年综合所得的累计额,同时还要知道纳税人的专项扣除和专项附加扣除(前述的子女教育、赡养老人等),进而确定纳税人的适用税率,从而足额扣缴该笔综合所得的个税。

听上去只是步骤多了些,也不是不能实现。但大家不要忘了,一旦决定这么做,意味着两个问题已经得到了解决:

一是基层单位财务人员决不能在汇算过程中出差错。二是财务人员在知道纳税人全部信息的情况下,还能确保员工个人隐私不泄露。

这两点哪条都不好实现,所以对综合所得使用源泉扣缴是行不通的,但在征管环节已经采用了,因此只能在年底用汇算清缴的方式多退少补。

关键

汇算清缴“是什么”和“为什么”,咱们已经说清楚了,现在该解决“怎么办”的问题了。

可以负责任地告诉大家,汇算清缴是一项非常复杂的具体工作,至少要做好两方面事情:一是汇算清缴的地点,二是汇算清缴的财政责任。

先来说汇算清缴的地点。以往的个税,不仅是各类收入之间不交叉,地区之间也不交叉,严格来说是没有“自然人纳税人”概念的,因为同一个人在不同地区取得的收入,根本不需要累加,他在每一地方都是独立的“自然人纳税人”。

然而,新个税却首次建立了“自然人纳税人”概念,即同一个人在不同地区取得的综合所得,全部都要汇总到自己名下,进行年终汇算清缴。

源泉代扣是按照收入的发放地进行的,因此扣缴地可以有很多的,但是年终汇算清缴的地点只能选择一个。

正常情况下,有正式雇佣关系的人群,在确定地点的时候比较容易,选择工资薪金的发放地就行了。

但是,如果是自由职业者,情况就复杂些。因为这部分人可能在多地取得劳务报酬、稿酬或特许权使用收入,同时又没有固定的工资薪金收入。

对这部分人来说,要怎么确定这个唯一地点呢?此次税务总局的文件规定可以在户籍所在地或居住地汇算清缴,极大方便了纳税人就近办理纳税事项。

但是需要注意的是,这会给居住地的部分税务局增加很多工作量,当纳税人的主要收入都是来自外地时,这种问题会更加突出;按照最多的一项综合所得的地点进行汇算清缴,虽然合理,但是会给纳税人增加很多负担,特别是纳税人的居住地和汇算清缴地不一致的时候。

再来说汇算清缴的财政责任。个税缴税构成财政收入,汇算清缴时的退税构成财政支出,如果缴税地和退税地不一致,就产生了财政责任的分担问题。

以补交个税为例,如果在A地取得了劳务报酬,B地取得工资薪金,最终的汇算清缴地为B地,如果此时要补税,那么就要在B地补交,可是B地的工资薪金已经按照7级累进税率缴税了,真正需要补交的可能是A地的劳务报酬收入,这对纳税人来说没有任何差异,但对地方财政来说却很重要。

更为关键的是,一旦退税,该由哪个地方的财政来退呢?

如果某人A地工资收入较低,比如年应纳税额在3.6万元以内,他在B地取得了劳务报酬,按照较高的20%税率代扣个税,而到年底汇算清缴“多退少补”时,多扣的税进入了B地的财政,但退税的责任却要由A地承担。

这还只是一个简化模型,现实中的情况会更复杂。一个纳税人可能在多地领取多笔收入,要想在这种情况下核算清楚各地应该承担多少财政责任,几乎是不可能的。

关注

说完了制度设计层面的问题,咱们回到纳税人身上。在对个税进行汇算清缴的时候,有什么是值得我们注意的吗?主要有这么三点:

一是密切关注争议收入。在个税系统中,汇总到每个人名下的综合所得,不一定就是自己的真实收入。在源泉扣缴制度下,单位只需要知道纳税人的姓名和身份证号,就可以将某笔收入的报税放到该纳税人名下。

在个税改革前,由于源泉扣缴已经足额扣缴个税,因此不会给纳税人增加任何负担。但是在新税制下,这可能会推升纳税人的适用税率,增加补税的义务(也可能相反)。

因此,每个纳税人需要在系统内核对自己的每一笔报税收入,如果发现不一致,可以提出争议申请,维护自身的权益。

税务系统在接到纳税人的争议诉求时,将追溯该笔争议收入的代扣单位,由代扣单位和其对应的基层税务局对收入的真实性进行核实,最后找到真实的纳税人,通过“一减一增”来对报税收入进行调整。

二是要及时在APP填报专项附加扣除,减少汇算清缴工作量。专项附加扣除是本次个税的另一个新增内容,允许纳税人将教育、医疗、住房、赡养的部分支出在税前扣除。

与社保缴费的专项扣除不同,这些专项附加扣除不一定每个月都发生。因此在操作层面,允许纳税人逐月扣除,也允许在年终汇算清缴时统一扣除。

如果把专项附加扣除推迟到汇算清缴环节,即使是只领取一份工资的人群,都会涉及到退税,增加自己和税务机关的工作量。

此时,成本最低的方式,就是在每月的工资薪金个税中扣除专项附加,尽早享受减税红利。当然,大病医疗的专项附加扣除例外,还是需要在汇算清缴时统一处理。

三是及时回应税务部门的工作要求。个税的汇算清缴,工作压力最大的是基层税务部门。以前的源泉代扣代缴模式,一个基层税务部门只需要面对数量很少的单位即可。

但是汇算清缴实施之后,在一些发达城市,某基层税务部门几十人,面对的可能是几十万的纳税人。因此纳税人的积极主动,将会极大提高个税的汇算清缴效率。

文/范子英(上海财经大学公共经济与管理学院教授)

编辑/云中歌、宇文雷格