又到年底,高管的年终奖该怎么发?

分清楚期权和股权,就学会了高管薪酬激励。

撰 文|黄钰昌 中欧国际工商学院会计学教授、金融学和会计学系系主任、中欧中国创新研究中心联合主任

责 编| 齐 卿

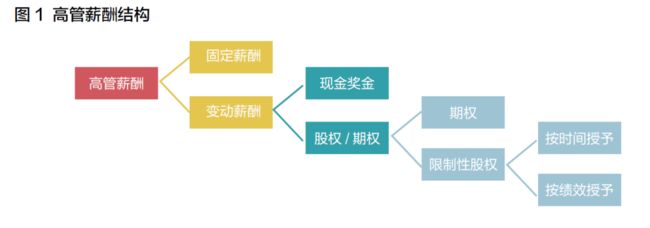

高管作为公司中的明星员工,他们的绩效表现直接影响公司整体、长期的绩效表现。因此高管的薪酬激励设计是公司激励体系中的重中之重。高管的薪酬结构主要包括固定薪酬和变动薪酬两大部分(如图 1),通常绩效激励关注的部分是变动薪酬。为高管设计薪酬激励,一般我们建议遵循四个基本的原则。

第一个原则是按绩效给付,这里有一个误区是认为,激励肯定是和“业绩”挂钩的。但有些行业的绩效指标(所谓的业绩),并不能全然反映高管的经营能力,而是含有大部分运气的成分。零售业、金融业、基础产业(例如钢铁行业),这类企业的“业绩”受外部环境影响(运气的影响)特别大。所以如何合理地区隔经理人员的“绩效”和“运气”是非常重要的。

第二个原则是管理层和股东利益一致化。很多人认为万科和宝能之争仅仅是公司治理的问题,这只讲对了一半,最重要的核心是管理层的利益优先还是股东的利益优先。这里另外一个很核心的问题是,管理层的利益和股东的利益怎么平衡。特别是在企业初创时期,准备上市之前,如果尝试合伙人制,这绝对会影响到如何设计股东的进入和退出机制。我们不可能在高的获利分红之下同时享有极高的退出估值。因为不可能一个饼做大了,只有单方面得到好处,必须平衡双方的利益。

第三个原则是吸引和保留人才。在企业里,能够离开的、先走的往往都是那些较有能力、机会较多的员工。我们常常看到的结果是不该走的先走,该走的却是赶也不走!这就需要考虑我们薪酬的设计能够积极地帮助企业要保留、吸引什么样的人,淘汰什么样的人。

第四个原则是做好风控。激励机制会影响风控;高激励加诸管理层的风险必定是放大的。在信息不对称之下,过高的激励是否会诱导产生过高的道德风险。比如按净利润进行激励,看似没有问题,但假若净利润包含了汇兑损益,在利润驱动之下,高管层在做套汇套利的决策行为,就可能会过度冒险、激进。短期趋利行为有可能损害公司的长期利益。所以风控是设计中必须要考量的因素。

01

绩效向后看,激励向前看

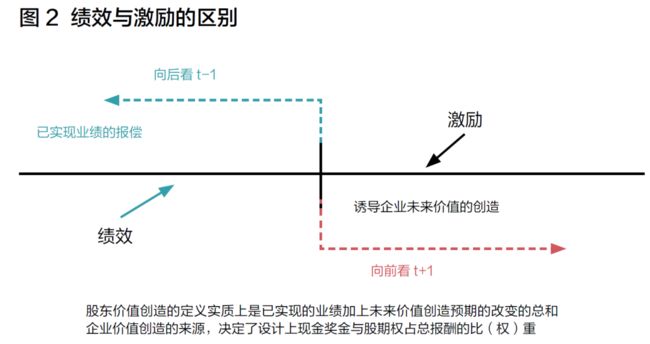

我们经常混淆绩效和激励这两个概念,实际上它们是有本质区别的,绩效是向后看,为已实现的业绩做奖励;激励是向前看,为企业创造未来价值的奖励(见图 2)。

要理解其中的区别,首先要理解什么是企业的价值。企业的价值,包括企业当前的财富存量(净值),再加上未来无限多期它所创造的超额盈余,就是扣掉资金成本以后折为现值的超额利润,这就是企业今天(第t年)的估值。价值的创造决定于未来t+1年的估值(Vt+1)是否比今天的估值(Vt)更高。

因此企业价值的创造可以分解成为两大部分:“已实现盈余的惊喜+市场预期的改变”。已实现盈余的惊喜,代表已经发生的事情,是已实现的业绩减掉年初市场对企业当年度业绩的预期。它基本上是往后看。相反,市场预期的改变却是往前看。这反映出整个市场对企业,未来运营看法的变化。

企业的价值创造来源可以分为两个部分,一个是预期的改变,一个是已实现的利润。不同的企业,这两部分的价值对企业的影响是不一样的。比如京东这几年股价的增长比较平稳,是因为市场对京东的预期的变化可能是持平,未来的发展也在预期之内。而亚马逊过去几年都在赔钱,为什么股价还在涨?这是因为它很会讲故事,它的预期一直给市场带来惊喜。相反的,脸书(Facebook)在宣布2017年第一季度业绩快报,销售增长51%,运营收益增长66%,净利润增长73%时,当天股价下跌两个百分点。根据2017年5月《福布斯》杂志报道,当天脸书股价最低下跌3个百分点!这是市场对脸书“未来预期”,特别是“未来广告收入占销售比例的重要性将会下滑”的反应。

我们因此可以推估,脸书的市值绝大部分是来自市场预期。过去业绩的增长(第一季度)即便远远超出市场预期,对股价也没有太大的助益。因此就脸书而言,未来市场预期的改变,对股东价值创造比重是远远高于已实现的业绩。

每家公司创造的价值是不一样的,价值构成的比重也不同。高科技互联网企业,公司上市之前,预期比利润重要,所以对高管要激励,主要是要看未来。公司上市之后,尤其是行业空间增长有限的企业,就要加大对绩效的考评。

理解了绩效和激励对股东价值创造扮演不同的角色,我们给高管设计薪酬包时要决定有多少权重放在现金奖金,多少放在股权、期权就不难决策了。绩效要用现金奖励,这是已经完成的业绩,要立即兑现。激励就要用股权、期权给付,那是要改变市场的预期。高管现金奖金和股权、期权比重是多少,这取决于公司的价值创造主要是从哪里来的。企业是要给市场讲故事,这是改变市场预期;还是要展现实力,这是已实现的业绩,是展现企业经营创造的业绩。所以,技术成熟、稳定成长型的企业,例如传统产业、重工业,它们的成长是稳定的,市场较为成熟,企业价值的创造主要是来自业绩,此时现金奖金占的比例应该较高。高速成长的创新型企业,互联网企业,追求高增长的企业,喜欢追求并购、重组的企业,这时候股权的比例就要相应放大。

绩效和激励还有一个作用,可以帮助初创企业筛选高管。对于创业企业而言,在公司预期尚不明朗的情况下,公司创始人非常希望能够挑选到愿意与公司共进退的高管。一般面试很难有效地把这类高管筛选出来,但通过绩效与激励的设计,可以让候选人表现出他对公司的预期和态度。公司可以设计两套薪酬方案,一套以高现金奖金为主,另一套以高额的股权、期权为主。特别是,让候选人可以“自由选择”将奖金置换成股权或期权;或让候选人自由选择底薪(固薪)与股期权的比重。在这个选择的过程中,我们可以清晰地看到,在高管挑选的过程已经把他内心想讲的话用行动表示出来。

02

股权共进退,期权高杠杆

我们今天提到激励,几乎立即就会想到股权和期权,从美国的统计数据来看,2001年以前高管的薪酬越来越高,从1992年的200万美元,上升到2001年的900万美元。2001年之后,“9·11”事件令美国经济崩盘,互联网泡沫也在那时出现。从2001年到2011年,企业高管的底薪略有减少,但有趣的是期权不断减少,股权(限制性股票)的使用在不断地增加。这其中的原因在于,股权要求高管和企业的未来捆绑在一起,共赢共输。而期权则没有这个对赌的机制。期权仅仅是增值权。当股价跌低于行权价格的时候,期权的主观价值等于零。股价再怎么跌它还是零,没有对赌的机制。

股权和期权的设计通常包括授予日、锁定期、解锁期和有效期四个方面。每一个公司决定要做股权、期权都是先提交董事会提案,然后股东大会通过,通过以后再报备证监会。对于未上市公司也要经过董事会通过。

董事会开会决定授予条件、授予日期,这很重要,因为这个日期可以做假,选在哪一天授予,就决定了授予的价格。从高管角度看,希望授予日的股价低,行权日股价高,所以这个环节是可以舞弊的。一个健全的公司治理,应当事前规定好薪酬委员会开会的日子。特斯拉的薪酬委员会,每年召开十二次会议,每个月的第一、二个星期的星期一规定为期权的授予日。授予股权、期权之后,通常要锁定一定时间,在中国大陆通常是12个月,因为要符合证监会的规定。但这12个月还是太短,美国80%以上的企业最少锁定两年到三年,三年内离开的通通不能行权。这是对的设计,让企业有足够的时间来观察高管的行为,衡量他的业绩,避免短期舞弊。解锁的时候可以第一次解锁较大的份额,以后慢慢细水长流;或者企业可以采用匀速解锁。

公司应该选择股票还是期权,要看公司的发展战略。

上市公司股权和期权的差别有两点。一是价值不一样。通常每股的股票,假设限制股价格是20元,期权大约就是4元。也就是期权的市值大约是股权的1/5。按照BS模型估算出来,一般美式期权的价值是股价市值的1/5。如果赠予高管1股期权,而当日股票收盘价为20元,因为期权仅仅代表享有股票的增值权,所以只有股票超过20元的时候才可以增值。股价涨到25 元,当日期权的主观价值为5元(25-20=5)。如果企业认为高管的贡献值30万,换成股票是1.5万股(赠送),期权就是7.5万股(赠送)。如果股价涨到30元,限制股的价值是45万元——30×1.5万股;而期权的价值,就是75万元——(30-20)×7.5万股。所以期权的好处是激励的杠杆放大。但如果股价掉到19元,期权就没有了价值,因为行权价要20元,而在市场上可以用19元买,所以高管不会去花20元购买这个期权,这是没价值的。但是股权仍然有价值,高管持有的股票,依然可以市场价19元出售,换成相应的现金。

所有的股权期权都必须要费用化。所以,对企业而言不管赠送股权或期权,都是有费用要出账的。期权的特点是高激励,公司股价上涨,高管可以获得巨额的回报。但是一旦股票价格下跌,激励的作用就全没有了,但是公司还要承担相应的费用,所以期权对公司的成本是非常高的。选择期权的奖励,一定要选对人,不是每个人都适合拿期权。

期权还存在的一个问题是,过度使用期权会放大企业风险与杠杆。也就是期权的使用造成公司过度放大融资杠杆。因为融资杠杆可以让企业获得更多的盈利,而超额盈利,可以通过激励杠杆再放大。公司使用期权实际上是鼓励高管们冒险,期权对员工行为的影响,是企业需要注意的另一个方面。

限制股具有对赌的性质,高管的未来收益和企业紧紧捆绑在一起,所以,限制股对于企业属于稳定成长型的,更适合对高管激励。限制股的设计,只要回答:“如何给?”“按何给?”“何时给?”“给多少?”这几个问题就可以了。

如何给?是指按时间还是按绩效给付高管股权。这里要特别提醒一件事情,企业是选人重要还是激励重要,还是选人和激励都重要。这就是企业设计这个机制要达到的目的。要考虑解锁期长短,递延长短,股权式报偿递延期限可拉长到3~5年。我们的目的是为了留住人才,还是为了防止舞弊。解锁方式是匀速解锁还是跳崖式解锁。如果是按绩效给付,考核期限是看1年、2年还是3年的业绩再给你股权,这都是要考虑的问题。

如何授予?是指按时间还是按绩效授予。一般我们作决策会遇到两种类型的错误,I型错误是有能力员工的被误判为没有能力,II型错误是指没有能力的员工被误判为有能力。这两类中哪一类错误的机会成本对企业的影响比较大?对创业型的企业而言,II型错误的成本是最高的。为了防止其发生,怎么设计是公司要思考的。相反,如果企业高管是由内部提升的,这代表企业对高管的能力是认可的,高管已经经过了内部的筛选。其实我们担心的是I型错误的机会成本。

新型产业、新创业务、新科技,对经理人员能力信息的不对称性大,不确定性比较高,可考虑按绩效授予,因为II型错误的机会成本太高,远远大于I型错误的成本。原则上,按绩效送股权是放大经理人的风险,加大企业盈余的波幅。按绩效授予放大管理层薪酬收入变化的风险。也就是业绩越好,拿得越多;相反的业绩差,拿得越少。因此企业必须付给高管的总额会更高;相对应的企业的成本(费用化)也是更高的。这实际上是非常有挑战性的一件事情。

按绩效给高管股权,公司会把风险放大。但当公司面临不确定性很大,而且失败的概率很大的时候,比如公司遭遇财务危机的时候,按绩效给付股权可以放大期望值,加大激励的力度。此种设计更适合于筛选人才。只有自己认为有能力的员工才会接受或同意此种授予的设计。当然,2008年金融危机以后美国证监会加强了对企业公司治理的监控,严格要求企业必须按绩效付给高管薪酬。因此我们看到,在美国,使用绩效授予的股权快速上升。当然,这也跟2007年以后期权费用化的要求有一定的关系。因为费用化以后,期权的优势就不再有了。然而即便在今天,美国的企业大多数按绩效授予仅限于使用在限制性股票。很少企业使用“按绩效授予”来授予期权。

那么在实际运用上应当如何来设计呢?比如对于高科技互联网行业创业型的企业来说,假若有人要技术入股,而创始人对他的技术根本没有把握,而且失败的概率很高的时候,按绩效给付期权比限制股更合宜。虽然它会把风险放大,但对公司创始人来说,更好的一点是它能够帮你“选人”。如果新来的高管聪明,真正对自己的技术有信心,他应该接受这个方案;如果他拒绝,就说明他对技术还不够自信,不愿意对赌。这可以帮助公司把这类不合适的人筛选淘汰出去。

相反地,对于运营已经上轨道的企业,股权比期权更适合对公司高管的激励。特别是当这帮高管已经共处一段时间,并且企业对他们的能力有了适度的了解。限制性股票相对地放低高管薪酬的风险,并且它能够将高管的利益和公司的利益捆绑在一起。因为,限制性股票具有对赌的特征。对于公司希望长期留用有能力的高管,我们可以拉长解锁期限,同时使用长期的KPI,譬如以滚动的KPI作为绩效考核以及解锁的依据与条件,这将是非常合适的选择与设计。【本文根据黄钰昌教授在中欧新生代创业领袖成长营第五期课程演讲整理而成。】

相关推荐

END