企业风险管理:给高管的几点建议

风险管理事关企业的生死存亡,是管理者必须加以重视的事情。但目前的情况是,几乎所有的企业都在风险管理系统上投入不足。例如,许多上市公司风险管理主要将目光聚焦于合规风险,却对更重要的战略风险和可预防性风险视而不见。如何避免这种情况?中欧国际工商学院法国依视路会计学教席教授许定波认为,管理者首先需要对风险进行分类,并重点关注那些可预判和管理的风险,将风险管理从事后被动应对转变到事前主动管理。同时,加强风险管理的机制建设,打造一个具有认知多样性的团队,并以相关的经济理论为武器,这样才能使企业在面对无处不在的风险时减少损失,发现机会。

企业面临的三类风险

哈佛大学管理会计大师罗伯特·卡普兰(Robert S. Kaplan)教授在《中国管理会计》创刊号上发表的《管理会计在中国的发展机遇》一文中将企业现有管理控制系统对战略风险关注不足列为中国企业面临的五大挑战之一,他明确指出,“几乎所有的企业都在风险管理系统上投入不足”。根据我的实际观察,这一论断毫无疑问是准确的。

我所了解的很多上市公司都将风险管理等同于合规管理。合规当然重要,但这只是最基本的要求。那么,企业应该重点关注哪些风险?

我们可以将企业面临的风险大致分为三类:

外部不可预见风险 (Unknown Unknowns)

这类风险与公司的战略决策无关。对管理者来说,识别这样的风险非常困难。因为过去从未遇到过,所以也就不知道它发生的概率有多大,会以何种面目出现,可造成多大的损失,甚至根本不会意识到它的存在。

这种风险时有发生,但企业的应对方式却很有限。这需要管理者充分利用经验优势,发挥自己的领导力、判断力和应变能力。同时,企业需建立起一个灵活有效的组织结构和应急机制,一旦风险发生,就立刻行动起来,想办法来解决问题。组织机构如果僵化,便很难应对这种风险。

战略风险 (Known Unknowns)

为了获得高额回报,企业需要不断做出新的战略决策,如改变产品结构、组织架构和经营方式等,这些改变会给企业带来新的风险。但是,这种风险并不难识别,其发生的概率和产生的后果都可预估,管理者也可通过决策来影响这些概率和后果。

企业应该主动对这类风险进行管理,如建立良好的风险发现、评估和管理机制,学习和掌握风险管理的相关理论,并重视财务和法律顾问的作用。

可预防风险 (Known Knowns)

这类风险主要是指由于企业的管理体系和监督体系存在漏洞,或者员工做出非授权、不道德和非法行为,从而让企业蒙受损失的现象。这类风险是可以预见、识别和控制的,企业需要把内部控制系统和内部审计系统做好,同时重视信息管理系统的建设,以有效地控制此类风险。

在这三类风险中,企业需要重点关注第二类和第三类风险,因为它们的发生可以预见、过程可以管理、后果可以控制。

机制设计有助于风险管理

给企业带来巨大损失的风险大多是可以预防的。企业要想有效地应对风险,机制的设计很重要。

例如,虽然很多人都认为2008年的次贷危机是一个不可预见的“黑天鹅事件”,但在前美联储主席保罗·沃尔克(Paul Volcker)看来,这完全是可预见而且可避免的:由于美国金融业的传统风险管理机制存在不足,现有的激励机制是鼓励金融企业高管冒险而不是稳健,所以最终酿成恶果。

如何设计有效的风险管理机制?很重要的一点是主动风险管理和确保团队成员认知的多样性。

每个人都有不同的性格、知识背景和分析能力,可提供看待问题的不同视角。企业在战略决策过程中,应当有意识地保证成员背景的适度多样性,尊重和容忍不同的声音,并确保表达不同意见的“心理安全感”。对中国管理者而言,这一点尤为重要,因为在中国的企业里,“一言堂”和“霸道总裁”现象非常普遍。

多样性除了对风险管理很重要外,对企业的创新也很关键。

外部风险与企业发展机会

提及创新,这里需强调:很多人都将风险视为非常负面的东西,但我认为,过分强调风险的破坏力是不对的,因为风险同时意味着变化和不确定性。它们也许会让企业付出代价,但也能为之带来创新和发展的空间。

奥地利经济学家约瑟夫·熊彼特(Joseph A. Schumpeter)曾经提出,社会发展主要由三个要素来推动:第一,以土地为代表的自然资源;第二,劳动;第三,具有创新精神的企业家。创新是一种“破坏式创造”,所有的创新都涉及风险和不确定性,但它却是社会进步不可或缺的推动力量。

中欧的校训是“认真、创新、追求卓越”,由此也可见中欧对于创新精神的重视和推崇。我们希望培养的是有担当的创新型优秀管理者。

风险管理需借助理论武器

现代经济和企业管理的一个重要特点是风险与不确定性,企业管理者面对的是一个千变万化的技术、市场和社会环境。但是作为指导创新与风险管理的基本经济理论并没有改变。这些理论对于一个企业甚至一个国家进行风险管理和创新都具有重要的参考意义。理论可以指导实践,实践创新也可以丰富我们对理论的认识。

例如,许多人不理解美国通用电气公司(GE)在过去三十多年的扩张与收缩,也不明白海尔集团为什么要打破自上而下的传统组织架构而尝试充分赋能和授权的平台组织形式。其实1991年诺贝尔经济学奖获得者罗纳德·科斯(Ronald Coase)提出的“交易成本理论”完全可以预见和解释这些变化。科斯的理论解决了“企业的边界应该是什么”的问题。他指出,企业的外部交易成本与内部交易成本的对比决定了一个企业的边界。当企业内部边际交易成本下降时,企业的边界就扩大,就应该进行扩张收购。外部边际交易成本越低,企业的边界就越小,而且企业内部和外部的分工就应更加模糊。

在原董事长兼 CEO杰克·韦尔奇(Jack Welch)执掌GE时,企业的外部交易成本较高,GE采用各种管理工具降低企业内部的交易成本,由此GE的边界也不断扩张,并购了不同的业务,建立起了一个庞大的实业与金融帝国。但是在过去十几年,GE的内部交易成本很难再继续下降了,而外部交易成本随着现代信息技术的广泛应用大幅度下降,所以,杰克·韦尔奇的继任者杰夫·伊梅尔特(Jeffrey R. Immelt)又花了16年时间,将GE的业务逐项进行剥离出售,缩小企业的边界。科斯的“交易成本理论”为GE和海尔的这种企业边界变化提供了理论参考。

正在进行的中美贸易冲突是另外一个例子。许多人看不清楚双方谈判的起起伏伏,对中美贸易谈判前景的判断也在乐观和悲观之间大幅度摇摆。自贸易摩擦爆发以来,美国对中国的货物贸易逆差不减反增。为什么会出现这种情况?其实一个简单的储蓄投资恒等式就可以为我们提供有价值的参考。一个国家的投资必须等于民间储蓄、政府储蓄以及国外储蓄之和,而国外储蓄是以贸易逆差的方式体现出来。过去几十年美国人的储蓄率一直很低,特朗普上台后也没有上升;政府储蓄也为负,联邦政府的财政赤字在逐年扩大,预计今年将达到9000亿美元;所以美国政府要想扩大国内投资只得依靠海外储蓄,也就是扩大贸易逆差。

从这个理论出发,中美之间的协商取得实质性进展是可以预见的,因为美国经济和基础设施有扩大投资的需求,能为美国提供大量国外储蓄的国家只有中国,而且美国半数以上从中国进口的商品在短期之内都很难找到替代的来源。

从这两个例子可以看出,在面对风险时,经济理论可为决策者提供有力的支持,帮助决策者更好地进行风险的预判和管理,这就是理论的威力。

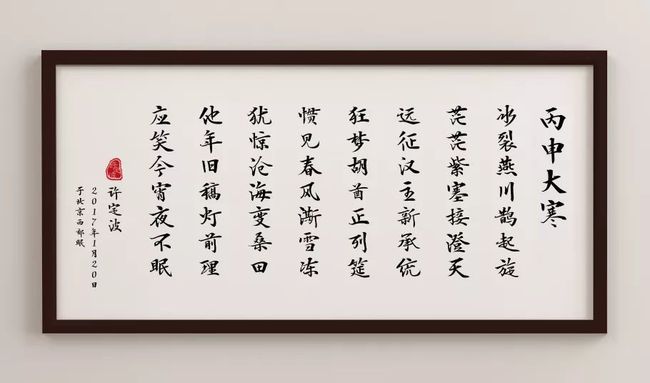

我在两年多前特朗普上任的日子写了一首《七律》诗:

“惯见春风澌雪冻,犹惊沧海变桑田”这两句诗里,讲的就是可预见和不可预见风险。但是,不管哪种风险,只要大家把风险管理的机制设计好,建立起一个具有认知多样性的团队,并充分掌握风险管理的理论武器,最终一定可以管理好风险,并从风险中发现增长机会,从而“应笑今宵夜不眠”。

编辑 | 岳顶军

推荐阅读