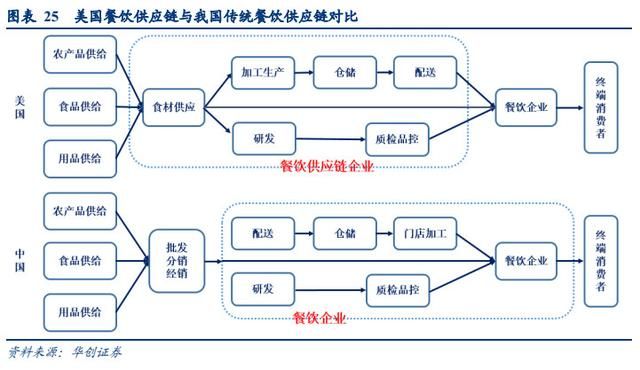

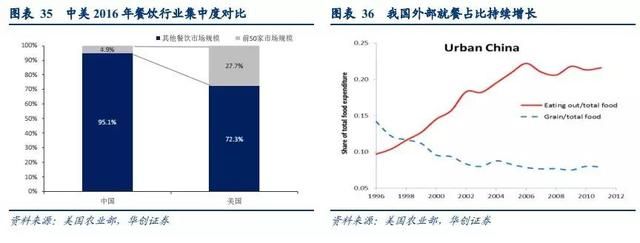

上一篇我们提到了国内餐饮供应链投资方兴未艾,美国餐饮市场诞生了一大批餐饮供应链公司,如Sysco,但中美两国行业环境差异巨大,造成国内餐饮供应链迄今无上市公司出现。

一、与美国同业差异较大,国内产业结构雏形初现

1、产业渠道结构进化,加工、流通渠道分离

反观我国餐饮行业发展历史短。通常而言餐饮供应链仍是以餐饮企业为核心执行的一种采购职能,流通渠道独立于餐企之外且分散于各个渠道环节,配送、研发都主要由餐企承担,而生产加工环节也由餐饮门店执行。流通渠道分散化、加工环节后置、管理模式粗放,是我国传统餐饮供应链的特点。

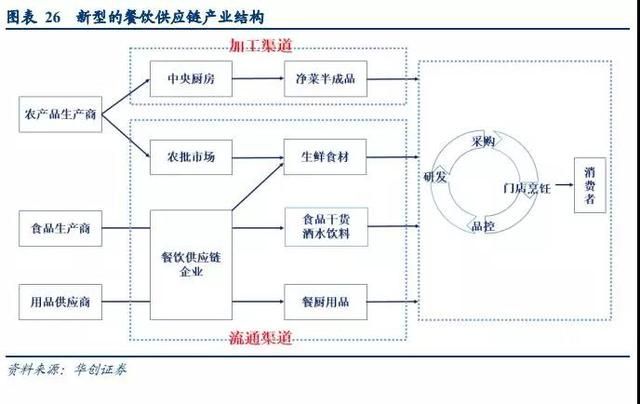

随着行业竞争加剧,餐饮企业的竞争已从前端门店经营竞争转向了后端供应链体系的竞争,随着专业化分工逐渐演变:加工功能从门店经营中脱离出来,形成以中央厨房为核心的加工渠道,与流通渠道并行;流通渠道中传统农批市场被分流(农产品批发市场在农产品交易中的占有率已从2012年的75%以上下滑至2017年的不足70%),上游更多的品类被专业的餐饮供应链服务企业引入,形成多品类双渠道、初具雏形的产业结构。

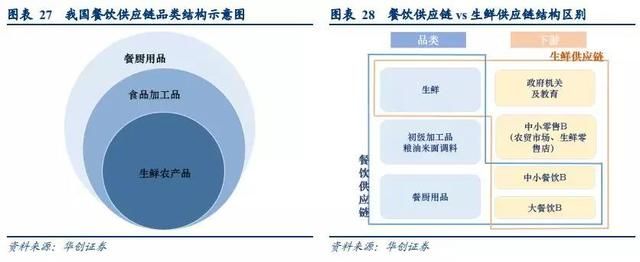

2、品类以生鲜为核心,下游客户单一割裂

从品类宽度来看,相较于美国配销商能提供的品类而言,我国餐饮供应链的品类结构还较为单一。粗略计算,生鲜食材、食品加工品、餐厨用品等三大品类分别约占我国餐饮行业整体需求的85%、10%和5%。从微观的角度来看,餐饮企业占比30~40%食材成本中,近九成也是生鲜食材,不到一成是粮油米面、酒水饮料等食品或加工品。

从品类属性来看,不同于美国食品较多以冷冻品为主的特点,中餐对于食材多样化和新鲜程度的要求较高,加之我国加工产业不发达,决定了我国餐饮供应链中鲜活农产品及生鲜的需求占主导。因此对于国内产业而言,当我们谈论餐饮供应链时,归根结底我们谈的核心是生鲜供应链。

从下游客户类型看,相较于美国的宽产品线配销商而言,我国餐饮供应链下游单一,通常只有餐饮和零售两类客户,美国非餐饮的酒店休闲、医疗保健、教育政府等客户均未实现完全开发,而在餐饮和零售这两者之间的定位和取舍成为我国餐饮供应链企业的主要分界点。

国内也存在生鲜B2B、食材供应链等与餐饮供应链相似的概念,几个相似概念均可以通过品类和下游进行区分,各有侧重:餐饮供应链覆盖全部三种品类,主要服务于餐饮企业;食材供应链这一概念也主要针对餐饮企业,只是商品品类更狭义,通常不包含用品;生鲜B2B品类聚焦于生鲜,但下游既包括餐饮也包括农贸市场、生鲜专业店等生鲜零售B端。

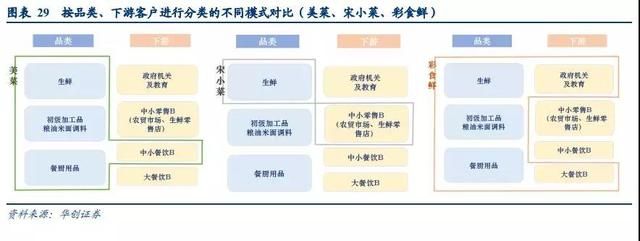

以目前现有的玩家为例:美菜、美团快驴主要以餐饮企业为服务对象提供生鲜、食品以及餐厨用品,是典型的餐饮供应链企业;而宋小菜作为一家生鲜B2B企业,主要为农贸市场的中小零售商供货;仅有少部分玩家如永辉彩食鲜向部分政府机关提供生鲜供应链服务。

3、从行业实质看更广阔的行业成长空间

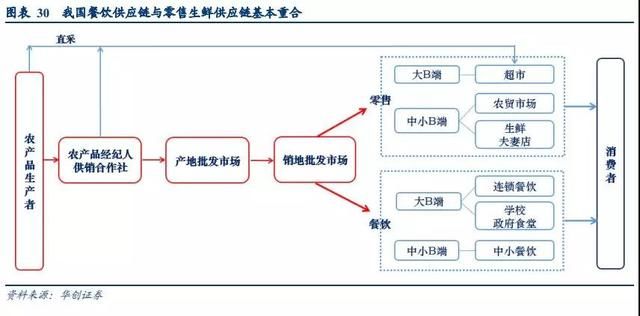

经营品类的范围和下游客户都是企业自主的选择,行业内各企业战略选择各有不同,但经营实质却相通,这是因为餐饮和零售作为生鲜产品的两个重要终端消费出口,两者上游生鲜供应链存在重合,尤其对于部分中小餐饮而言,零售渠道的农贸市场甚至是其主要的食材来源渠道。通过对传统供应链环节做进一步拆解可见,两者传统供应链均是以批发市场为核心的生鲜流通渠道。

我们认为,不同于美国超市强而批发市场弱、有利于食材供应链行业的的流通结构,我国生鲜供应链批发市场占主导的特点决定了,我国的餐饮供应链行业,实质上是对以批发市场为核心的传统生鲜流通渠道的变革重塑。

从餐饮下游的角度,2018年我国餐饮收入4.2万亿规模,按35%的食材成本计算,食材消耗有近1.5万亿规模,如果再加上餐厨用品相关的5%的物料成本,我国餐饮供应链整体规模应超约1.7万亿。

若不仅仅将下游限制于餐饮,从生鲜供应链对农批市场的替代角度,行业空间更加广阔。我国农批市场交易规模庞大,2017年交易额突破5万亿元,其中亿元以上农产品批发市场成交额2.7亿元,进一步按品类划分出亿元以上生鲜(肉禽蛋、水产、蔬果)品类批发市场成交额2.26亿元,再加上亿元以下的中小批发渠道,预计市场规模在2.5万亿以上。较美国2890亿美元(折合人民币1.95亿元)的Foodservice Distribution市场规模仍大出28%。

二、发展初期,阻力与机遇并存

1、流通结构变革阻力大

我国以批发市场为中枢的农产品流通体系90年代就初步形成,经历40年的长期发展农批市场承担了目前全国70%~80%鲜活农产品的流通,实现农产品集散、调节供求和撮合交易、价格形成、信息传递以及综合服务等主要功能。也正是这些重要甚至难以替代的功能让批发市场地位难以撼动,使餐饮供应链新行业对其的变革道阻且艰:

农产品聚集:与美国农业区域化呈鲜明对比,我国农业上游产地分散、碎片化,批发市场能最大程度聚集各品类和各档质量的农产品,加之我国烹饪习惯决定食材品类需求多样化,餐饮企业对食材SKU的需求几乎都在百种以上,由此对产品宽度的要求更加凸显农批市场的优势。农批市场种类达到数十万量级,一方面有利于一站式采购和满足个性化需求,但另一方面也存在商品搜索成本较高、用传统关系网络询价的效率低的问题。

调节供求、撮合交易:农产品受自然条件影响供给不确定性较大,消费端需求却较为均衡,季节性、地域性生产和常年性消费使得市场供求均衡不易。农批市场作为集散地聚集买卖双方,完全按经济规律调节供求撮合大量的交易,对农产品流通起到重要的供求协调作用。

价格形成:农批市场聚集大量农产品完全竞争、按质论价,大量交易过程中反映商品价值和供求关系的价格迅速形成。然而农产品具有易腐性,交易时间相当有限,一旦腐烂便一文不值,这使供给方几乎没有定价权,需根据询价情况、竞争形势、销售速度等快速博弈、调整价格,这也使得菜残伤农、产销价格倒挂的现象频现。

2、上中下游基础薄弱

除了对原有流通结构的变革外,上下游的条件不成熟也是我国餐饮供应链行业发展的阻力。

上游农业和食品加工业:我国农业自动化水平较低,耕地碎片化、产地分散;食品加工业起步也较晚,进入流通领域的食材仍多以毛菜为主,加工食材比例非常少。这都导致标准化的压力转嫁给了下游环节,并且加大了流通环节中的损耗。

中游冷链物流:我国冷链起步于20世纪60年代大城市兴建的大型冷库,90年代伴随着超市的出现零售终端冷链逐步发展,目前行业仍处于发展初期,2017年市场规模3035亿元,同比增长19%,与发达国家差距较大:我国蔬果冷链流通率不足美国1/4,我国人均冷库拥有量是美国的1/6,我国冷藏保温车保有量是美国的1/11。

下游餐饮行业:中式餐饮菜系林立,食材需求多种多样,涉及品类众多而分散,且基本以鲜活农产品为基础食材;且餐饮竞争激烈,餐厅更迭周期快,平均存续时间不足一年,需求不稳定。反观美国西式餐饮习惯比较统一,品类较为集中,连锁化率高,留存时间长,且食材大多为冷藏冻品。正是这一重要差异,使得国外餐饮供应链企业无法在中国进行模式复制,即使美国龙头Sysco亦放弃进入中国市场。

我国餐饮行业管理较为粗放,专业化分工意识欠缺,企业将采购职能外包的意愿不强,部分早已发展成熟的龙头餐饮纷纷自建供应链。加之,我国餐饮门店后厨面积小、储藏保鲜设备落后,使得采购频率基本是每天一采,和国外餐厅2-3天的采购周期也有明显差异,且城市交通白天限制中型以上载货载重车辆上路。这些因素无疑都加大了国内餐饮供应链企业的经营难度。

3、产业互联网化的机遇

虽然发展阻力较大,但我国To B端产业互联网加速发展为我国餐饮供应链行业提供弯道发展的契机。通常,上游和下游越发分散,流通环节越发低效率、多环节,信息越发不对称,互联网信息技术进行改造、提升效率的空间越大。

移动互联网在人群中的下沉普及。移动互联网时代层出不穷的移动App完成了不同职业人群的市场教育,例如滴滴、快的打车软件教育了出租车司机,美团、饿了么团购外卖软件教育了餐厅店长,阿里零售通、京东新通路教育了杂货店店主,村淘、拼多多等电商教育了农业种植户。这些市场教育也为移动互联网在餐饮供应链主要人群(农业从业者、供应商、餐厅店长、生鲜零售店主、货运司机)中的普及奠定基础。

另外,竞争程度较高的细分市场普及还存在网络效应,产业上下游使用的用户越多,带来的效率提升越明显,则越会推动传统产业链改造的爆发临界点。

产业互联网在各行业中的渗透相互促进。由于互联网信息技术构建的商业组织通常具有较高程度的可接入性和可扩展性。例如餐饮供应链订单与餐饮Saas平台或门店管理的接入协助餐饮企业管理食材进销存,与社会化物流体系的接入协助派单,与互联网金融接入协助供应链信贷和征信体系,以及与农业信息网络接入协助大数据分析。因此产生的产业的互联网相互协同、彼此促进。