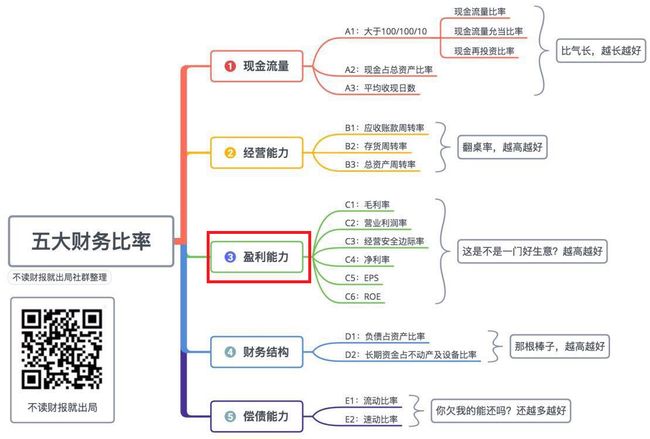

先来看看五大数字力的思维导图:

每天坚持列出这张思维导图,有种更直接的感觉,有利于前后学习内容的回顾和比较。

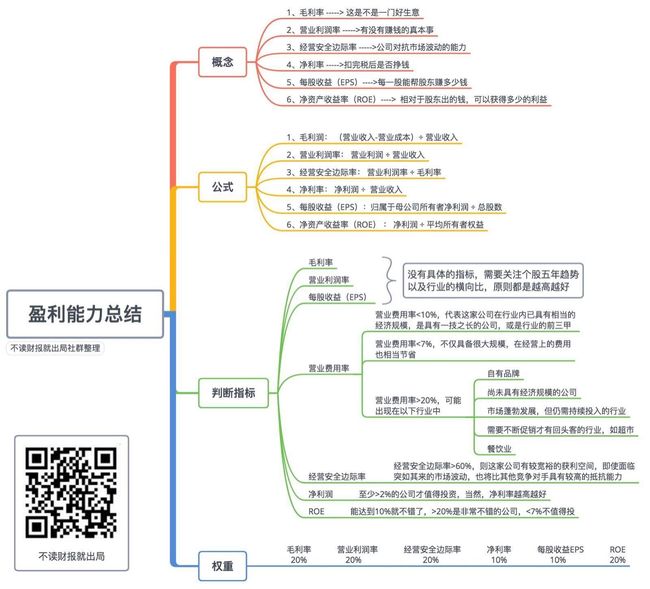

这一周,我们学习了第三部分“盈利能力”,从六个指标中判断一家公司到底做的“是不是一门好生意!”

今天我们把关键知识点回顾一下:

一、概念回顾

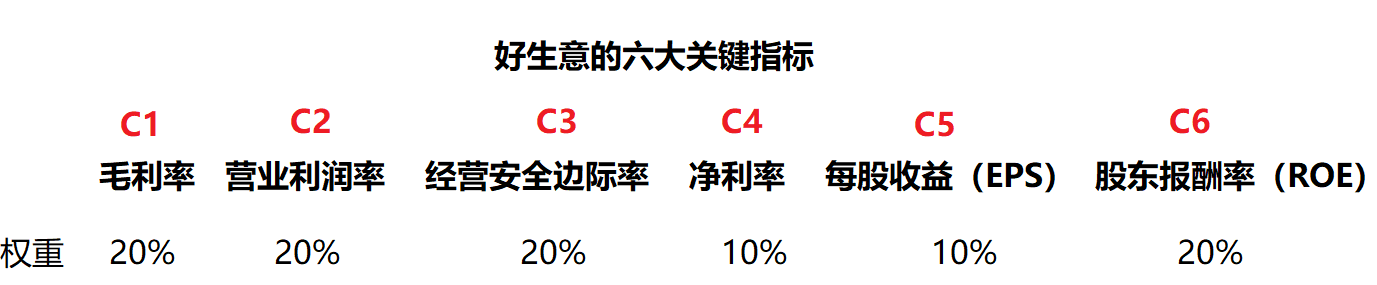

好生意的六大关键指标分别为:“毛利率、营业利润率、经营安全边际率、净利率、每股收益(EPS)、净资产收益率(ROE)”。

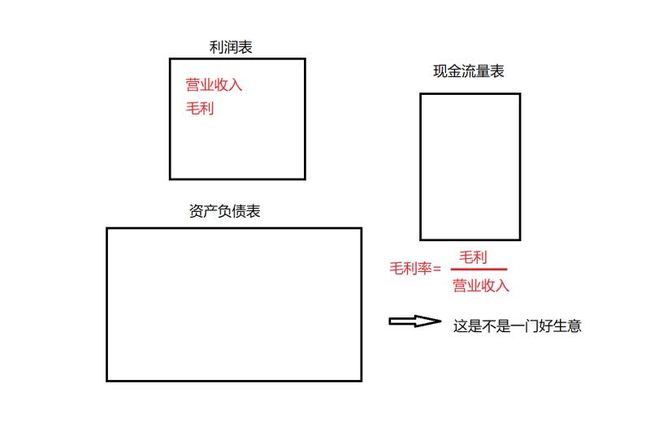

(1)毛利率 -------> 这是不是一门好生意!毛利率水平反应了公司的初始获利能力。

(2)营业利润率:为了辨别是不是“赚得多、花的也多”的情况,我们学习了“营业利润率”这个指标 ------> 有没有赚钱的真本事!

由此引出“营业费用率”概念,它连接了“毛利率”和“营业利润率”:

营业费用率=毛利率-营业利润率。

(3)经营安全边际率:它反应的是一家公司对抗市场波动的能力,公司的护城河高不高?------>抵抗风险的能力怎样?

4)净利率:扣完税后是否挣钱?

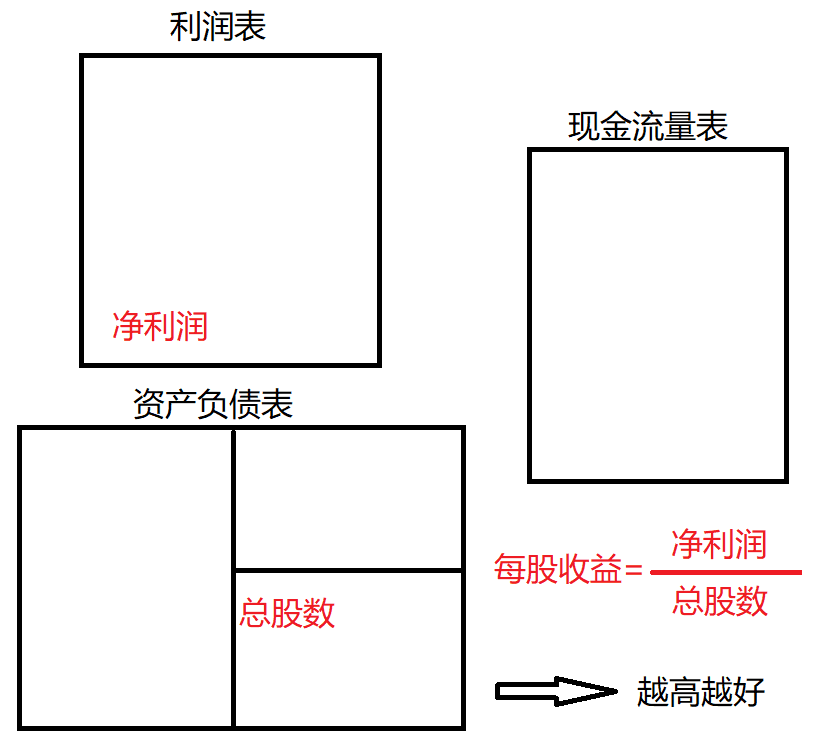

(5)每股收益(EPS)------>净利润转化为每一股能帮股东赚多少钱?

(6)净资产收益率,又称股东报酬率(ROE)------> 相对于股东出的钱,可以获得多少的利益?

二、判断指标回顾

1、毛利率、营业利润率、每股收益(EPS)没有具体的指标,需要关注个股五年趋势以及行业的横向对比,原则都是越高越好!

其中,毛利率是企业盈利能力的一个非常重要的参考依据,它应该是一个相对平稳的指标,如果出现突变,一定是出现了重大转变。

所以在看毛利率时要看五年的,不能只看一年,还要从毛利率数字中看到未来趋势。

一般而言,企业在毛利率上如果出现以下情况,就要注意了:

(1)毛利率下降,代表产品竞争力出现下滑,持续盈利能力也会受到影响;

(2)毛利率比同行高或低,说明合理性需要详细解释;

(3)毛利率的变动和行业变动不符,要挖掘其产生的原因和真实性;

(4)毛利率大幅波动,对持续盈利能力有影响,需要新增判断。

2、营业费用率

“营业费用率”连接了“毛利率”、“营业利润率”,它可按下列指标判断一家公司在行业内的相对地位:

(1)、营业费用率<10%,代表这家公司在行业内已具有相当的经济规模,是具有一技之长的公司,或是行业的前三甲。

(2)、营业费用率<7%,不仅具备很大规模,在经营上的费用也相当节省。

(3)营业费用率>20%,可能出现在以下行业中:

a、自有品牌,广告推销的费用非常贵。

b、尚未具有经济规模的公司,因为分母(营业收入)小,所以指标高。

c、市场蓬勃发展,但仍需持续投入的行业。

d、需要不断促销,才有回头客的行业,如超市。

e、餐饮业。餐饮业的费用率一般都在33%以上,所以餐饮业的毛利率也必须在50%以上才能持续经营。

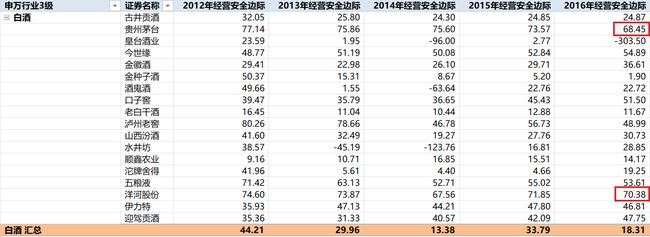

3、经营安全边际率:经营安全边际率>60%,则这家公司有较宽裕的获利空间,即使面临突如其来的市场波动,也将比其他竞争对手具有较高的抵抗能力。

4、净利率:至少>2%的公司才值得投资,当然,净利率越高越好!

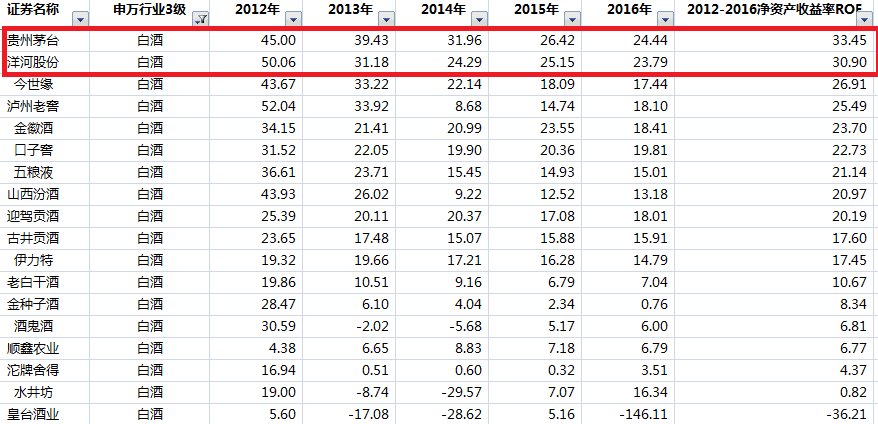

5、净资产收益率(ROE):一家公司ROE能达到10%就不错了,但如果:

(1)、ROE>20%的公司,是非常好的公司。(2)、ROE<7%,可能就不值得投资。

三、各指标权重

四、实例指标比较

我们看财报除了明白各项指标意义、标准之外,还要做比较-------行业之间做比较、同行业做比较、与自身往年业绩做比较、这几项指标之间做比较。下面我们一起来看实例:

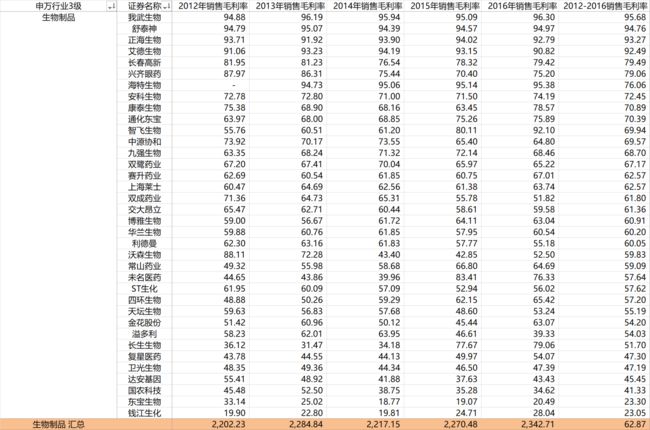

1、行业之间“毛利率”的比较

毛利率的高低和行业有很大关系。

(1)生物制药行业,普遍毛利率都很高,行业五年平均达到62.8%。

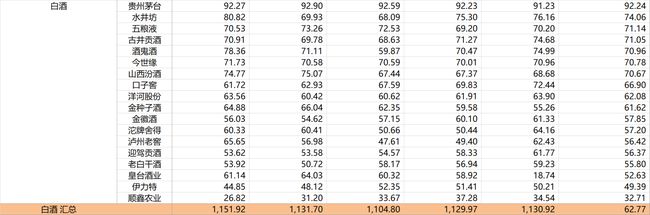

2)白酒行业也不错,五年平均毛利率能达到62.7%,和生物行业不相上下。

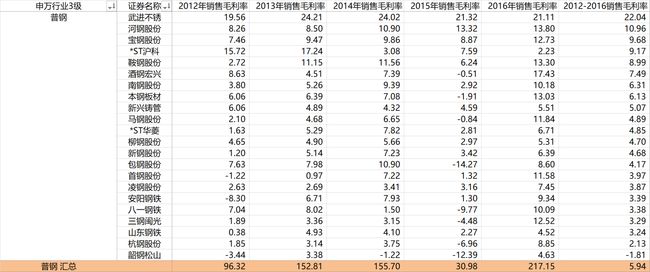

2014之后钢铁行业因为面临产业升级、能源约束、环境约束等问题而发展放缓,整个行业公司的毛利率在2015年急速下坡,但就算2016年回暖,毛利率也就在10%以下,行业五年平均毛利率只有不到6%。

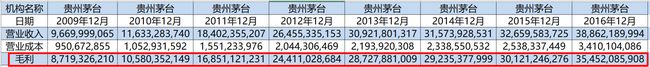

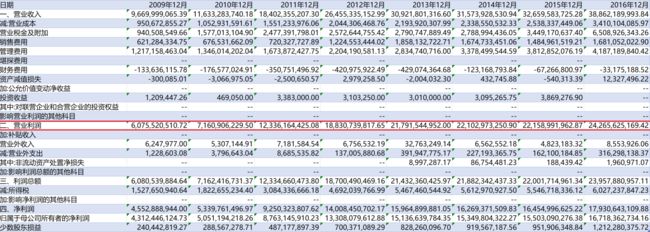

(4)除了关心比率,有时间继续深入研究公司的具体数额。比如贵州茅台的毛利(营业收入-营业成本)2009年为87.2亿,逐年上涨,2016年达到354.5亿,涨幅近4倍,不仅反映出公司极强的竞争力,同时也展现出公司强大的盈利能力

2、白酒行业“营业利润率/营业费用率”的比较

贵州茅台五年平均有68.39%的高利润率,洋河股份、五粮液也很厉害,都超过了40%。具体到数额上,“贵州茅台”2009年“营业利润”为60.8亿,2016年为242.7亿,涨幅也为4倍,与前面毛利润呈现相同的趋势,两个指标均表现出其强大的盈利能力。看下图:

再来看看“白酒行业”的五年平均费用率

3、经营安全边际率

“贵州茅台”和“洋河股份”的安全边际率都超过60%,盈利空间非常大。但“贵州茅台“不仅仅盈利空间大,它手上钱还特别多,结合第一模块知识,它的“现金占资产比率”非常高。这点上,洋河股份虽然还不错,但和茅台相比是没有啥明显优势的。看下图:

一家公司应该具备长期稳定的获利能力,才能抵抗景气波动、持续存活下来。

我们投资的时候,也要从财报中去寻找更多这种类型的公司,即“经营安全边际高、手上现金充足!”

4、净资产收益率(ROE)

从五年各公司指标中,发现白酒行业在2012年是白酒高峰期,整个行业的ROE指标都特别高。2013年开始白酒行业深度调整,ROE整体下滑,但茅台仍然是一枝独秀。这两年逐渐减少,但行业领头的还是“贵州茅台”。

除了上面分析的几个指标,还有“净利率”,课程中我们讲到了“博士眼镜”,虽然有高达70%的毛利率,但净利率却不足10%。

而“贵州茅台”的不仅五年“毛利率”都超过90%,五年“净利率”也基本在逆天的50%左右。是不是一门好生意、是不是赚钱,一目了然。

五、巴菲特非常重视的三个指标总结

(1)长期稳定的获利能力:这就是他经常提到的“护城河”的概念,也是我们这几天学习的重点。

(2)自由的现金流量:即现金为王!

(3)股东报酬率(ROE):>20%非常好!<7%不要投!

优秀的企业往往有一个共性:拥有长期的、可持续的高ROE。

思维导图总结一下: