深圳楼市刷屏!监管出手摸排房抵贷,拦截炒房客套利

权威、深度、实用的财经资讯都在这里

今日,人民银行出手彻查深圳房抵经营贷!

据悉,中国人民银行深圳市中心支行向深圳市各商业银行下发通知,紧急自查房抵经营贷资金违规流入房地产市场情况。

“这完全就是针对微信群里透露的操作方式来进行有的放矢的拦截。”一名国有大行深圳分行人士如此评论道。

近期,深圳楼市燥热,而且操作更加“艺高人胆大”。

以前,投资客先申请消费类贷款或企业经营性贷款,再将这些贷款用去买房,赚房价上涨的红利。这是“常见”操作。

而深圳现在的“玩法”,不仅仅是贴息贷款入楼市,还在原有路径上另外加入监管套利元素,形成一个新的闭环:

投资客先向银行或第三方拆借一笔资金,加上自有资金全款买房;接着利用作假方式(如购买购销合同等),使得自己名下小微企业具备申请低息贷款资质;再把刚买的房抵押给银行,套出贴息后的低廉经营性贷款;最后用这笔贴息贷款把之前的欠款还掉,名下还多了一套房。

这番“骚操作”,引起了监管部门警觉。

央行深圳市中心支行信贷处今日要求辖内银行自查今年以来新发放的个人及企业房产抵押经营贷款业务,涉及存量余额摸底、贷前准入及贷中后管理情况。记者从接近监管人士处了解到,各家银行正在紧急摸排数据,最快这两日就会有结果。

这一则紧急自查通知,似乎要给狂热的深圳楼市降温了。

买房为打小微企业贴息贷款主意

记者从机构人士处确认,今日央行深圳市中心支行货币信贷处向辖内银行下发了关于房抵经营贷资金违规流入房地产情况的自查通知。

这份通知标注“紧急”字样。

各家银行需要自查的内容包括但不限于:

一、截至2020年3月末各行房抵经营贷款余额,2019年3月末余额,2019年12月余额情况。

二、贷款准入情况。对借款人名下经营实体的真实性调查情况,借款人持有被抵押房产时间情况,企业成立时间情况。

三、贷款管理情况。重点梳理借款人(含企业或个人)自疫情发生(1月25日)以来新购房产(含住宅和商务公寓等)并以新购房产作抵押的贷款情况,以及计划申请财政贴息和预计实际贷款利率水平情况。

四、贷后管理情况。借款人贷后新增房产的检测情况。

五、自查发现的其他可疑情况或问题。

这个通知其实就已经颇具内涵,至少说明“经营实炒房”的现象再度重出江湖。该通知的第一点,也即框定的时间段,与疫情期间政府为支持复产复工推出的一系列小微企业扶植政策(如中小微企业贷款贴息项目实施办法)的时段是相匹配的。

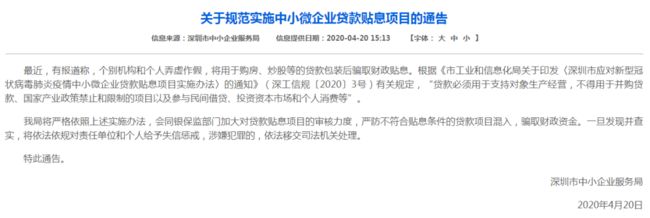

此外,深圳市中小企业服务局今日也下发了《关于规范实施中小微企业贷款贴息项目的通告》,称将会同银保监部门加大对贷款贴息项目的审核力度。

“监管部门显然要排查清楚是不是政策被‘有心人’钻了空子。还有,我不知道网上广为流传的操作路径是不是中介说的,还是谁说的,但是这已经引起了监管警觉。我们银行正在排查。”上述国有大行深圳分行人士如此对记者分析。

根据央行深圳市中心支行此前披露的数据,2020年一季度,深圳市住户部门贷款增加587.55亿元,其中,中长期贷款增加544.93亿元,这说明新增房贷高达92.75%。

平安银行刚刚发布的一季报显示:该行在一季度加大了较低风险的个人房屋按揭及持证抵押贷款以及创新产品的投放。截至今年 3 月末,该行个人房屋按揭及持证抵押贷款占个人贷款的比例由年初的 30.3%提升至 31.5%。

其实规范贷款业务、防范资金风险的传导这类提法已经是老生常谈。

易居研究院智库中心研究总监严跃进认为,深圳此番自查的做法对于其他城市也有较为积极的借鉴意义。通过此类自查,不排除后续对于此类房抵经营贷业务将出台新的管控政策。

苦了真正有刚需的人

“有,但是量有多大,我这里不掌握这个数据,不好说。”一家上市银行深圳分行分管小企业贷款的高管如此告诉记者。

他所在的银行,要求申请小微企业经营贷的借款人,必须在名下有一个持股20%以上、经营满两年的公司,营业执照、相关资产证明、银行流水记录、购销合同等资料也需要备齐。

但“空子”在于,不少中介会告诉你,“去弄一个(公司)很简单”“购销合同和公司的壳,都可以买得到”,一名供职于大型房产中介的工作人员告诉记者。

房产在深圳成为最紧俏的投资资产,而作为盘踞在这一产业链上关键环节的中介,正变得比我们想象之中更加“万能”。

其实拆解现在流传在市面上的深圳购房套路,并不复杂:

假设有一位购房者,他本人是小微企业主,该购房者先拿出自有资金150万元,再想办法向民间机构等第三方拆借350万元,凑齐500万元后,用全款买一套房;然后,他以房子作抵押,用自己名下的企业主体向银行申请经营贷款,可以贷出房屋评估价值(通常不会比市场价差很多)的七成款项,也就是350万元。接着,他就用这350万元还掉之前借来的资金。

通过这个操作,他实际上用150万元,购买了一套总价500万元的房子,同时,还享受着贴息后的低廉经营性贷款政策。最重要的是,他还规避了深圳的房产限购政策。

“这笔350万元的贷款,因为是在疫情期间发放的经营贷,享受各种贴息,利率可能比房贷低。”某在沪银行贷款部门人士告诉记者,现在政策支持小企业,对贷款主体要求不高,有可能就此被钻了空子,资金最终没有流入实体经济。

从上述操作流程来看,银行并没有违规。

“风险点在于,资金流向应该是用于企业经营,但实际被用于买房了。”深圳某银行对公部门人士向记者说,实际操作中,银行只对企业资质进行审核,但这个资质可以买卖。

对于贷款资金用途,监管部门有着严格要求,银行也有相应流程,对资金流向进行严格审查。但上述人士表示,这里其实有一个漏洞,购房者是以本身自有资金用于买房,企业贷款资金是用于经营需要,从流程上看没有问题。相当于两笔资金替换了一下。

如何堵住漏洞?在他看来,想要控制住漏洞,一是要密切跟踪资金流向,二是工商口要把住关。

“比如,要求新转让企业主体不能贷款,或者核实贷款信息的真实性。不过,这一过程也很耗时费力。”

但前述受访者均向记者分析,在这个“艺高人胆大”的套路里,购房者也有操作风险:一共只贴息6个月,之后是要按正常利率还款的。此外,一旦房地产进行调控,短期内市场“冷下来”,高价的房子根本出不了手。

“说到底,这还是深圳一帮有钱人的游戏,他们具备一定抵御中长期政策风险的实力。可是,苦就苦了有刚需和真正改善型需求的购房者。房价又一下被推高了。”前述国有大行深圳分行人士总结道。

在银行实际业务中,其实很难在贷款前决定贷款资金具体去向,也不难理解,贷款资金用途不合规成为银行业乱象之一,也是“重灾区”。近年来,不少银行因此“吃”到监管部门开出的行政罚单。

比如,去年6月,某大行大连市分行因贷后管理不到位,导致个人质押贷款流入房地产,被大连银保监局罚款30万元;今年2月,浙江一家农商行因未有效管控贷款资金使用,个人消费贷款资金被挪用于购房等,被处以罚款80万元。

编辑:陈羽

| |

往期回顾 |

|

本期责任编辑:邵子怡

▼

版权声明

上海证券报微信保留本文的所有权利,未经书面授权,任何人不得转载、编辑、重新发布,否则将被依法追究法律责任;联系我们:021-38967805。

好看,你就点一下!