突发!美国证交会主席怒怼中概股:不要向其投入资金!列示7大风险,瑞幸造假惹祸?且看火线解读

瑞幸咖啡事件影响仍在发酵。

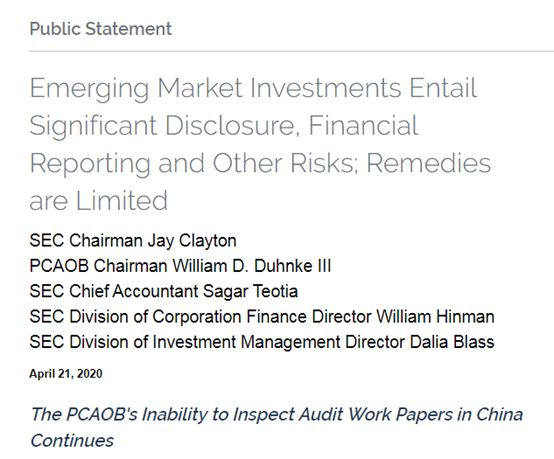

美东时间4月22日,美国证券交易委员会(SEC)主席杰伊克莱顿(Jay Clayton)接受媒体采访时表示,因为信息披露的问题,他提醒投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。此前一天,克莱顿和美国上市公司会计监督委员会(PCAOB)主席 William Duhnke III,以及SEC 首席会计师 Sagar Teotia、SEC公司财务部总监William Hinman 、SEC投资管理部总监Dalia Blass等多位官员联合署名发布了一份公开声明。声明称,在过去的几十年中,美国投资者的投资组合包括了越来越多新兴市场或在新兴市场有重要业务的公司,但这些投资蕴含了大量的风险,但美国证交会能做的措施有限。声明再次提及了PCAOB由于无法检查中国公司审计文件问题导致的高风险问题。

事实上,早在2018 年 12 月,SEC和 PCAOB就曾发布联合声明,由于法律制度等原因,监管机构在监督美国上市的中概股的财务报告方面面临重大挑战,未来对于在审计底稿获取方面存在障碍的公司,可能会要求进一步的信息披露或限制其再度融资。但接受记者采访的律师则认为,就上市公司审计文件问题,中美监管部门此前已经进行过多次沟通,但解决问题并非一朝一夕。

声明警告新兴市场投资存在七大风险▲▲▲

此次美国证交会发布的声明认为,美国证交会的使命包括保护投资者、保持市场完整性和促进资本形成;确保投资者和其他市场参与者能够获得高质量、可靠的披露,包括财务报告,是实现这些目标的核心。长期以来,对高质量披露标准(包括有意义的,有原则的监督和执行)的承诺一直是SEC和PCAOB自成立以来的重点。

但声明称,新兴市场中推广和执行这些标准的能力是有限的,并且很大程度上取决于当地政府的行动,而这些政府反过来又受到这些国家政策考虑的制约。结果,与美国国内公司相比,在包括中国在内的许多新兴市场中,披露不完全或具有误导性的风险要大得多,并且在投资者受到伤害的情况下,获得追索权的机会将大大减少。

该声明中重点提及了投资者需要关注七大风险,包括:

一、新兴市场的风险披露。与新兴市场相比,在新兴市场开展业务的公司以及这些公司的投资者通常面临更大的风险和不确定性。向SEC报告的发行人应向投资者明确披露这些事项。同样,投资于新兴市场的基金应确保其重大风险披露充分并符合联邦证券法。许多风险和不确定性是特定于行业和辖区的。在这些情况下,样本公开通常是没有用或不够的。

二、财务信息要求和标准的质量差别。投资者或财务专业人员在进行投资建议时,应仔细考虑财务信息的性质和质量,包括财务报告和审计要求。发行人应确保与他们的独立审计师以及审计委员会(如适用)讨论相关的财务报告事项。

三、PCAOB在中国仍无法检查审计工作文件。投资者和金融专业人士应考虑与PCAOB缺乏对中国PCAOB注册会计师事务所进行检查,以及由此带来的潜在风险。发行人应明确披露由此产生的重大风险。

四、美国当局在新兴市场采取行动的能力可能受到限制。对于发行人和监管者而言,问责制,包括个人问责制,是美国证券法其中一个关键。在包括中国在内的某些新兴市场,美国证券交易委员会,美国司法部(“ DOJ”)和其他主管部门在对非美国公司和非美国人员,包括公司董事和高级管理人员采取行动和执行行动时,经常遇到重大困难。发行人应明确披露有关重大风险。

五、股东在新兴市场上享有有限的权利和很少的实际补救措施。在美国,由于法律或适用性,在许多新兴市场中,通常很难或不可能进行美国常见的股东索赔,包括集体诉讼证券法和欺诈索赔。发行人应明确披露对股东权利的任何重大限制。

六、被动投资策略未考虑这些风险。投资者应了解,追踪特定新兴市场指数的指数基金通常不会基于投资者保护的限制或财务报告质量和可用监督机制的差异直接对证券加权。

七、投资顾问,经纪交易商和其他市场参与者应考虑新兴市场风险。金融专业人员在建议对新兴市场进行投资时,通常应考虑上述局限性和其他风险。

瑞幸咖啡惹的祸?▲▲▲

此前,中概股瑞幸咖啡爆出虚增22亿营业收入,这起重大财务舞弊事件受到了中美两地投资者和监管机构高度关注,美国证监市场主要监管机构此时的强硬表态,让各方开始猜测未来是否会出台更严格的监管措施。

今年4月2日,瑞幸咖啡承认公司在2019年二季度至四季度期间虚增了22亿人民币交易额,相关的费用和支出也相应虚增,公司股价跌幅高达80%后停牌。此后一周,包括爱奇艺、跟谁学、好未来等在美上市公司的财务和经营状况均遭到投资机构质疑。

不仅仅是现在,自2010年以来,中国多家在美上市企业,包括东方纸业、绿诺科技、多元环球水务和中国高速传媒等在均在遭受做空后股价大跌,最后被交易所停牌或摘牌。此外,回归A股前在美上市的分众传媒先后遭受浑水公司5次做空,分众传媒也曾多次遭遇美国证券交易委员会(SEC)的行政诉讼。药明康德也曾被以交易相关披露疑存在重大虚假陈述及遗漏为由,陷入集体诉讼。

根据海通证券首席策略分析师荀玉根的统计,截至2019年底,从美国三大交易所摘牌的中概股共达107只,而目前仍在美股市场交易的中概股共240只,摘牌中概股占比30.8%。而根据Bloomberg数据,2010年至今共49家美国上市的中概股公司董事会收到一或多买方的私有化要约。大量赴美上市中概股在上市几年内因为“水土不服”而选择退市回归。

事实上,2018年12月,SEC和 PCAOB就曾发布联合声明,由于法律制度等原因,监管机构在监督美国上市的中概股的财务报告方面面临重大挑战,未来对于在审计底稿获取方面存在障碍的公司,可能会要求进一步的信息披露或限制其再度融资。但事后,美国监管机构并未出台针对中概股的特别措施。

中概股为何屡遭调查?▲▲▲

华泰证券研究员张馨元等曾在一份研究报告中梳理 2000 年以来中概股及其外部审计师受美国监管机构会计合规审查的重点案例。该报告认为,中概股面临的监管形势从“查违规、抓欺诈”逐步向审核会计处理的公允性与信披的完备性演进,且面临更为渗透的审计跨境监督。

该报告认为,美国监管机构对中概股或其外部审计师进行调查或起诉通常有以下四类原因,包括公司内部会计处理明显违规,如2001年网易公司事件、2004年UT斯康达事件等;公司存在欺诈行为,如2011年东南融通事件、2011年中国高速频道事件等;公司内部会计政策存在争议,如2012年新东方事件、2015年优酷土豆事件等;以及争夺审计跨境监管权限,如2011年德勤中国事件、2016年针对阿里巴巴与百度的调查等。

此外,历史上中概股内部会计处理违规的高发领域在于收入确认,如错误地提前确认收入、销售人员签订“阴阳合同”等;欺诈行为的常见形式为虚报收入、净利润、现金余额,以及与不明实体的现金交易;会计政策争议事件多发生于长期股权投资的会计处理,如是否对子公司有 控制权?应当采取权益法还是并表处理?此外,风险披露的完备性、收入确认以及关联交易的会计处理亦在会计政策争议中较常出现。

而对于关于赴美上市中资企业的审计底稿问题,资深证券律师、安理律师事务所合伙人盛芝然接受记者采访时表示,中美两国对跨境审计监管的僵局,源于两国深层次的内在矛盾,有一定的必然性。这种内在矛盾主要体现在三个方面:一是中美两国法律对是否应该向美国监管部门提供审计底稿存在重大差异;二是中国政府“完全信任”原则与美国政府“长臂管辖”原则的冲突,实则是政府主权在监管合作方面的具体体现;三是中美两国资本市场的开放程度不同,以及在信息披露的内容及标准方面的差异。虽然中美两国就审计监管问题在2013年签署过合作备忘录,但该问题依然呈现出长期博弈的特点,短期内仍然无法有效解决。

不过,截至发稿,在美上市的主要中概股涨跌互现,未受明显影响。

事实上,尽管瑞幸咖啡财务造假事件使得中概股饱受质疑,但在美国主要股票指数3月份出现连续熔断和暴跌的背景下,中概股整体表现仍然优于美股市场。统计数据显示,阿里巴巴、京东、拼多多、哔哩哔哩等优质中概股过去一年的股价表现仍然跑赢大盘指数。

PS:中概股需要并且正在用自身的表现,来回击一些人士的偏见。