风险投资如何重塑中国创新能力 | 中国风投30年

中国本土资本市场的扩张将加速中国风险投资的成熟,成为中国创新生态系统中的核心驱动力。

撰 文|孙 黎 美国洛厄尔麻省大学Manning商学院创业与创新副教授

陈 洁 上海交通大学市场营销系教授

责 编| 齐 卿

中美贸易战、中兴被制裁、华为5G在西方国家的安全争议、联想参与5G标准制定被黑等等一系列颠覆性事件都极大地震动了中国企业,预示着一个全新竞争格局的开始。在这个新格局中,传统的贸工技路线、模仿策略、组装组合策略等,都要让位于创新的变革,用创业的姿态重新塑造企业。

英国科普作家马特·里德利则提倡一种自下而上的观察视角。世间的很多事物不是领袖通过顶层设计得来的,而是自下而上地演化和涌现出来的。从自下而上的视角看中美未来的科技赛局,我们就会看到创新的核心驱动力量——风险投资正在重塑中美之间的创新与竞争新势力。

风险投资是如何重塑中国的创新能力的?科创板又将如何助力风险投资对创新的推动力量?鉴古知今,让我们以十年为期,大致划分风险投资在中国的历史,从中看到它在不同时期的重要作用。

01

第一阶段:初入中国,水土不服

最早进入中国的国际风险投资要数亚新科(ASIMCO),创始人Jack Perkowski看到中国改革开放的机遇,在1994年筹集了国际资金,进入中国。在他的自述中,亚新科碰到各种官僚机构的壁垒以及“野猫式”中国企业家的欺骗,几乎损失了4亿美元,才找到成功模式。早期风险投资在中国水土不服的因素有四个方面:

首先,中国企业家未能接受国际公司治理模式。在地方保护下,中国本土企业家往往倾向于依靠社会网络和非正式的政治关系来保护其财产权和交易合同,可能会与国际风险投资的治理理念不同,形成极大的冲突。后来的雷士照明就是典型案例,创始人吴长江因挪用资金罪、职务侵占罪,被判处有期徒刑14年。亚新科积累的经验就是风险投资需要打造一支专业的高层管理团队,为此,亚新科后来转型为控股公司模式,专注于投资后来高成长的汽车零部件产业,才实现成功转型,2010年将公司转售给贝恩资本。

其次,中国市场缺乏支持创新的环境。风险投资希望投资于创新业务,从而实现高增长。但当时中国对产权和专利保护机制不力,为创新活动制造了不稳定的环境,新创公司没有意愿进行根本性和先导性的创新投入,转而模仿发达国家现有的技术、设计和产品功能,主要依靠模仿欧美科技产品生存。

再次,市场的种种限制和不成熟。法律保障和专利保护的缺失,伴随股市的不成熟和低流动性,对风险投资机构进入中国提出了更高要求。加上缺乏健全的退出机制,风险投资很难承担在成熟市场中的创新催化剂的角色,进而必须改变投资的方式以谋求角色的转变。

最后,专业中介机构的缺少,使风险投资在投后工作中缺少专业的商业和市场知识上的辅助。在成熟市场中,风险投资往往与各种中介机构形成复杂的创新网络,帮助企业研发更前沿的科学技术。这张网络上包括律所、高校和实验室、会计师事务所、咨询公司、猎头、投行和媒体等。这些中介机构能够为创业公司提供技术支持、法律保护、及时的劳动力补给、信息流通、会计服务和IPO组织,为风险投资的服务提供了补充。遗憾的是,当时中国这些专业中介机构也不成熟,使得创业公司很难获得足够的资金并且合理地使用这些资金,进而缺少对研发的投入。网络的稀缺降低了创业公司、风险投资和其他中介之间衔接的效率,使得风险投资在创新生态系统中催化剂的角色难以发挥。

02

第二阶段:逆风成长,成为创新的系统工程师

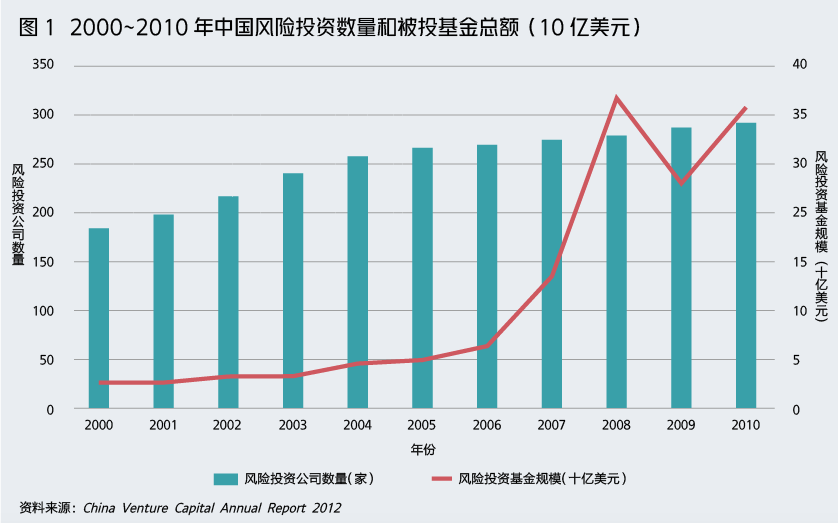

进入21世纪以后的十年,是中国风险投资大发展的十年(图1),笔者之一所创的公司,就有幸获得过英特尔风险投资的资助。在这个时期,通过政府创业基金的投入,引导了地方政府和民营企业的巨大投资,使得大额的资金涌向了朝阳行业中具有良好发展前景的公司,进而发挥了筛选优良公司标的的作用;通过配置资源,在创业公司的资金投入之外,为它们提供了更好的会计、法律、融资等方面的增值服务,帮助企业健康发展。

在实现自身投资回报的同时,风险投资也促进了创业公司的创新投入为其实现更好的发展,为投行、律所、会计师事务所、咨询公司等辅助中介机构提供了发展机遇。至此,整个创业生态系统的发展健全也为更多创业公司提供了机会,风险投资在创新活动上的重视也为整个社会的福利做了巨大贡献。因此我们认为,风险投资在创业生态中承担了类似于系统工程师的重要角色。

在生态学中,生态系统工程师的角色至关重要。典型的例子有海狸和短吻鳄:海狸通过筑坝来建造池塘,增加了当地的物种多样性;短吻鳄在干旱季节在沼泽地建造泥坑,给当地的鱼类提供了避难所,进而也为鸟类提供了食物。尽管海狸和短吻鳄的本意并不是增加物种多样性,而是为自己筑巢,但它们的住所也为其他生物提供了生存机会。因此,生态系统工程师的存在,促进了与当地生物更合理的共生关系,进而促进了整个生态系统的繁荣。这一阶段,风险投资担任的系统工程师角色可以表现为:风险投资通过直接或间接配置公司资源,进而增加了被投创业公司在创新上的投入。

首先,风险投资的控制机制直接增加了创业公司的创新投入。在中国,许多创业公司治理不成熟,合约监管较弱的情况下,大多数风险投资为了获得更好的权利保障,通过深思熟虑的注资条约设计,获得更多选举权利以直接控制创业公司的经营决策。比如,摩根士丹利、鼎晖投资和英联投资等财团投资中国的蒙牛公司时,通过红筹架构实现了对蒙牛公司的直接控制,并且用对赌条约保障自己的权益。至此,风投财团得以保证其对蒙牛公司60.4%股份的绝对控制,通过直接运营公司,风险投资对创新活动的重视提高了被投企业对创新活动的投入。

其次,风险投资通过影响创业公司的决策权,间接推动被投公司的创新投入。通过注资,风险投资获得了创业公司董事会的席位,对被投公司的经营活动有了一定决策权,其热爱创新活动的态度和偏好也成为了创业公司的共同认知。除此之外,为了增加被投公司在创新活动上的投入,风险投资也为创业公司带来了多样的增值顾问服务来弥补中国市场中专业中介的缺失,比如财务会计知识、法律知识、商业思维和管理技术等。因此,拥有决策权的风险投资利用自己在财务、法律、融资等方面的广阔资源,通过配置公司资源增加了创新活动的投入,提高了公司的业绩。

最后,风险投资的激励模式要求了创业公司的创新投入。风险投资通常会设定绩效要求,激励创业公司采取高风险的创业活动来获得更多的投资回报(ROI)。通常意义下的绩效指标比如财务指标只是间接地和创新结果相关,但是大多数风险投资会强调专利的申请和获得数量来作为中间指标衡量被投公司的长期可行性,并吸引潜在外部投资者。事实上,专利上的良好表现被普遍认为是商业上长期成长的关键测量指标,可以使被投企业在IPO市场退出时让外部投资者更有吸引力。

风险投资通过发现潜力公司、引导创新活动两种方式选择多样化,增加了中国市场中创新活动的投入。

创业生态系统中的选择多样化指的是新兴市场中创业公司的多样性选择过程,其特征为追求根本性的变革以期拉开和行业标准的差距,表现为对创新活动投入的增加。风险投资凭借其独特的专业能力,识别并评估当地具有竞争力的创业企业,这些创业家通常愿意在创新活动上有更高的投入。由此可见,风险投资通过筛选最具备创新能力的公司、促进整个企业群落的创新转型,最终提高当地市场在创新活动上的投入。

风险投资的配置资源、选择多样化促进了当地创业生态系统中对创新的投入。风投在其中承担的角色带来了极大的外部性,使得除了风投本身的运营收益外,也带来了地区的正外部性和溢出效应。除此之外,与传统融资方式相比,风险投资相较于银行贷款能提供3至7年的时间周期,对于诸如创新活动这样的高风险项目是非常重要的(图2)。

03

第三阶段:乘势而起,欲与美国试比高

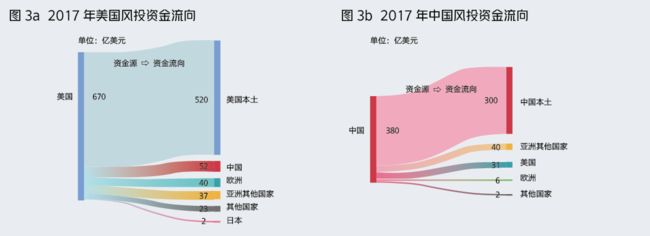

进入2010年以后,我国风投金额实现了高速增长,带动了全球创业公司融资总额的飙升。随着亚太地区的风投行业蓬勃发展,至2017年中国和日本的风险投资额之和达到了570亿美元,与美国的670亿美元相比较,已经可以与其分庭抗礼。

国内投资推动中国被投项目发展,高质量项目吸引外来资金,进一步提高被投项目的数量和质量。中美的风投资金更偏好投资国内的创业公司,从2017年来看,美国将风险投资资金670亿美元中的520亿美元投入美国本土,占比77.6%(图3a);而中国则投入了380亿美元中的300亿美元,占比78.9%(图3b)。

除了对本土机构有所偏爱外,中国风险投资的结构与美国略有不同:目前中国的风投仍然大多由政府主导,且较为重视半导体、人工智能等新兴行业。中国政府已为半导体产业提供了几十亿元的公共资金;2018年7月,中国政府制定了2030年前在人工智能领域达到全球领先的目标,政府的投资和重视撬动了地方政府和私人企业的资金,引领了当地创业公司的发展。风投业的蓬勃发展为中国创造了一个良好的创业环境,高质量的项目吸引了更多的外来资金,2017年美国将55亿美元资金投入中国市场,而日本则投入了66亿美元,超过其全球投资总额的三分之一。政府风投资金的投入、外国管理经营思想和技术的引入以及全球资金的支持,形成了强大的提升区域创业活力的合力,进一步提升了被投项目的数量和质量。

第二阶段风投项目的成功示范效应,使风投对创新的鼓励理念深入人心,提升了风投调节资源的功能,进而使其对区域创新的影响日渐深化。首先,风投在新兴市场早期的成功,比如它们投的创业公司IPO或是投的项目获得可观的超额回报,都将吸引其他高风险承受的投资者进入这个市场投资。当投资者和当地的金融机构充分意识到这个市场中的投资收益后,它们会改变对创新和研发活动收益与风险的看法,并把更多长期资金投入创新公司,帮助这些公司做大做强。其次,风投的成功故事将会提升当地创业公司对创新活动的正面看法,并将创新活动和风投的投资联系起来。进而创业企业越来越看重风险投资在创新活动方面的增值服务,并在创新活动中更多地邀请风险投资参与进来。所以,无论是当地市场的投资者还是创业公司,在渐渐理解风投对创新活动的重视后,会增加对创新活动的投入。

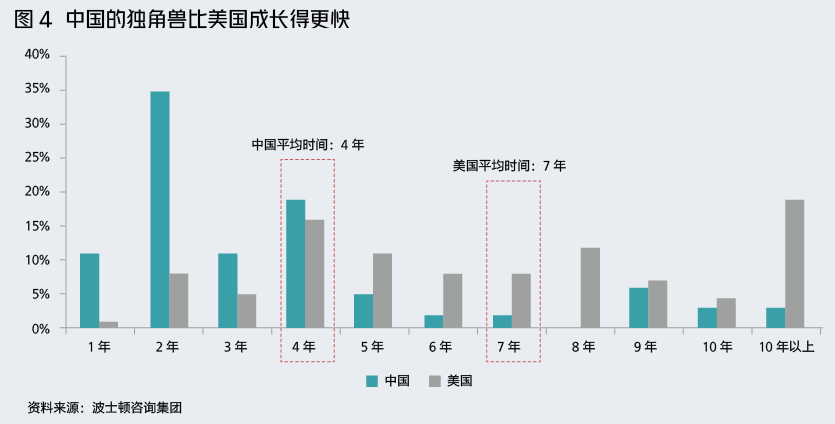

第二阶段风投项目的成功,鼓励更多创业公司投入创新,红皇后效应提高了风险投资选择多样性的功能,进一步提升了热点区域的创新投入。在第二阶段,风险投资面临巨大的不确定性,而且缺乏当地足够的中介网络来避免逆向选择和道德风险。因此,风险投资经常通过严苛的激励条款来筛选被投公司,使得这些被挑选出来的公司都是高质量的。这些企业在第三时期迅速成为独角兽企业,这使得更多的新创企业竞争风投资金,在创新活动上投入更多,使得风险投资也有了更多的选择。这种竞争被称为“红皇后效应”,从而激发了热点区域的创新活动。

中国专业机构组成的中介网络逐渐成熟,这个网络包括当地高校和实验室、创业公司、大型企业、律所、会计师事务所和投行等。创业生态系统中的中介网络为风险投资提供了财务和信息方面的重要补充,增强了风险投资配置资源的能力;创业生态系统的成熟也使得当地行业标准和控制权利进一步完善,更激烈的竞争使更多当地企业为了多样化发展追求创新。因此,随着时间的推移,风险投资对当地企业创新的正面影响日益显现。

中国本土公司风险投资崛起。在第二阶段高速成长的腾讯、阿里巴巴也积极投入风险投资,扶植创业活动,使中国现在诞生独角兽公司的速度已经与美国一致。这些公司凭着敏锐的产业触角,迅速投入一些改变未来的新产业,例如2017年美国投资者向人工智能新创公司投入的资金达到40亿美元;而中国的风险投资也对人工智能投入25亿美元,迅速追赶美国。

04

展望未来:重塑竞争新格局

结合各种经济、社会趋势,我们作出以下预测:

一是,本土资本市场将加速风险投资的资金流动,实现生生不息。传统看法认为证券市场是风险投资套现离场的地方,但如果我们将本土证券市场,看作是对未来到美国上市的中国独角兽的争夺,我们预测本土资本市场的扩张将加速中国风险投资的成熟,成为中国创新生态系统中的核心驱动力。

硅谷的生态系统,就是由几代连环创业家连续为创新提供风险投资建立的。例如2002年,当支付公司Paypal被出售给eBay时,套现后的创始人和早期员工继续风险投资,包括Peter Thiel继续创建软件公司Palantir,为Facebook提供天使轮资金; 和埃伦·马斯克(Elon Musk)共同创办了特斯拉与火星项目SpaceX。这些人被称为“Paypal黑党”。随着众多独角兽在2019年上市,硅谷预计又将有一轮创业新潮。例如大约100名前优步员工成立了投资集团Moving Capital,投资其他前优步员工的初创企业,尤其是投资于“优步相邻”的初创企业。这种现象我们在阿里、腾讯上市后,也看到一批创业者套现,重塑了杭州与深圳的创业圈。

二是,风险投资提升本土资本市场的深度与宽度。随着腾讯、阿里在国际上市,分别成为香港证券交易所与纽约交易所的龙头企业,而阿里更是在香港市场二次上市,中国证监会与两大交易所也改变态度,开放独角兽公司直接在本土上市的通道。金融开放是中国全球化的大势所趋。以后中美两个大国的竞争,其实不是在贸易上,而是在金融的广度和深度上,以及人民币在全球货币的话语权上。腾讯和阿里加起来市值超过1万亿美元,就是1/3的中国外汇储备。可惜的是,这些中国资产的定价权,掌握在美元或港币投资者手里。如果未来十年,中国再培养十个腾讯、阿里,而且全部以人民币计价,想象一下对全球金融格局的改变。而且这些风险投资者从本土证券市场退出时,是人民币现金,投资本土新创企业将更加方便。如果说中国在明清白银时代错过了国际货币定价权,中国风险投资的崛起、本土资本市场的加深,才真正改变人民币的国际地位。

三是,海归人才成为中美风险投资融合竞争的源泉。近年来,中国海外求学人数高速增长,有2/3学成归国。这些人才通晓前沿科技、熟悉西方的治理法律模式,成为风险投资的智力源泉,很多成为创业家,有的更成为风险投资家。例如福布斯全球最佳创投人2019年榜单发布,中国在其百人名单中占据21人;红杉资本沈南鹏蝉联第一。红杉资本中国基金于2005年9月成立,到2016年,共投资了494个项目,累积投资额超过510亿元人民币。预计利用海归优势与新创企业机会的风险投资会进一步增长,可以充分利用中美两地的资源融合。风险投资的各种连接可以使员工更有流动性,尤其是国际大公司出来创业的员工,往往拥有广泛的人际关系网络,他们身经百战,创业成功率更高。

四是,风险投资重塑中国各大城市的竞争力。中国各大城市最近开始抢人大战、争取高质量人才落户。下一步必然会转变成对高增长企业的需求,从而为人才创造成长机遇,例如武汉就吸引了小米这样的高成长公司落户。从波特的钻石模型来看,风险资本与人力资本都是城市产业集群中重要的资源禀赋。例如老牌城市芝加哥在与新兴城市圣迭戈的竞争中,芝加哥有巨大的产学研基础,人才荟萃,也是很多财富500强公司的总部,但芝加哥缺乏风险投资的毛细血管扶持新创企业,但圣迭戈继承硅谷文化,有活跃的风险投资激励当地电子通信、生物医药等新产业的发展。未来中国城市间的竞争也会往这个方向发展。而城市要鼓励风险投资,就要进一步落实知识产权保护措施,保证对企业专利、商标等无形资产投入的保护。

五是,中美风险投资与跨国公司一起推动产学研创新。风险投资资助的新创公司除了直接上市之外,有些可能通过并购退出,同时,有风险投资的新创公司有着更好的公司治理结构,有更高的研发能力和竞争力,自然成为很多跨国公司的投资合作或联盟的首选。风险投资优秀的配置资源功能,使大学研发—新创公司商业化—跨国公司合作或并购,形成一条强劲的价值增长曲线,从而加速中国独角兽的成长速度(图4)。

※※※※※

《经济学人》杂志在一篇中美科技的比较文章中,认为中国由国家政策扶持这一自上而下的优势,但美国在20世纪50至60年代也与苏联的科技对抗,美国的对策是遵循硅谷模式,让创业家雇佣资本,吸引国际人才的流入,更加开放包容,通过自下而上的办法,将教育、科研、工程领域投入的大量资金,在风险投资的市场竞争中配置得更有效率。

中国也可以学习这一美国发明的最强大的驱动创新的机制。

这才是大国重器的打造之道。

相关推荐

—END—