功率半导体的国产替代市场

一、功率半导体概述

功率半导体是电子装置电能转换与电路控制的核心,本质上,是通过利用半导体的单向导电性实现电源开关和电力转换的功能,来实现变频、变相、变压、逆变、整流、增幅、开关等,被广泛应用于汽车、通信、消费电子和工业领域。

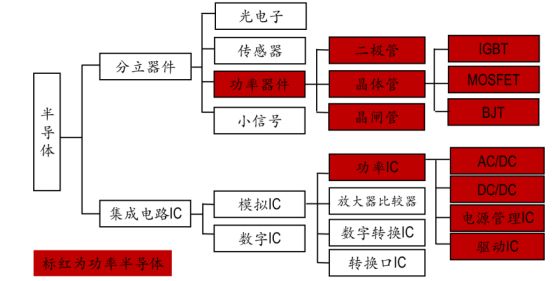

功率半导体主要分为功率器件、功率IC。其中功率器件主要包括二极管、晶体管、晶闸管三大类别,其中晶体管是分立器件中市场份额最大的种类。常见晶体管主要有BJT、IGBT和MOSFET。MOSFET和IGBT逐渐成为主流,而多个IGBT可以集成为IPM模块,用于大电流和大电压的环境。功率IC是由功率半导体与驱动电路、电源管理芯片等集成而来的模块,主要应用在小电流和低电压的环境。

图:功率半导体分类(中银证券)

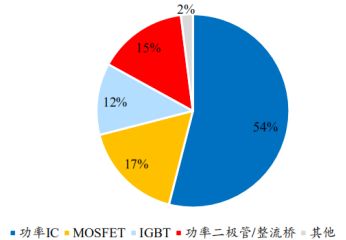

根据Yole数据,2017年功率IC占全球功率半导体市场规模的54%,是市场份额占比最大的功率半导体产品;MOSFET市场规模占比17%;功率二极管市场规模占比15%;由于IGBT的操作频率范围较广,能够覆盖较高的功率范围,市场规模占比12%。

图:功率半导体市场结构(新时代证券)

二极管:二极管是最简单的功率器件,通常用于稳压电路、整流电路、检波电路等。整流器由二极管与一些金属堆叠而成,二者在功能上相似。根据Yole的数据,2016年全球二极管及整流器市场规模为33.43亿美元,其中整流器市场规模为27.58亿美元,占比为82.50%。

MOSFET(金属-氧化物半导体场效应晶体管):可广泛运用于数字电路和模拟电路,运用于开关电源、镇流器、高频感应加热等领域。MOSFET在功率器件中占比最高,2018年全球MOSFET市场规模为59.61亿美元,占功率器件市场的39.78%。预计2020年全球市场规模可达68.81亿美元。

图:全球MOSFET市场规模(新时代证券)

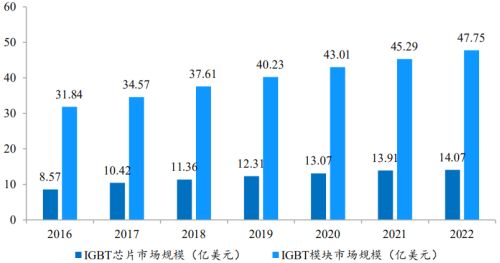

IGBT(绝缘栅双极型晶体管):是电机驱动的核心,广泛应用与逆变器、变频器等,其应用领域非常广泛,小到家电、数码产品,大到航空航天、高铁等领域,新能源汽车、智能电网等新兴应用也会大量使用IGBT。IGBT分为IGBT芯片和IGBT模块,IGBT模块常用于大电流和大电压环境。预计2022年全球IGBT芯片市场规模为14.07亿美元,IGBT模块市场规模为47.75亿美元。

图:全球IGBT市场规模

功率IC:功率IC通常由功率器件、电源管理芯片和驱动电路集成而来,能承受的电流比较小,能承受大电流的模块一般是IGBT集成形成的IPM模块。功率IC可以分为以下五大类:线性稳压、开关稳压器、 电压基准、开关IC和其他功率IC。

二、功率半导体的应用领域广泛,市场规模持续增长

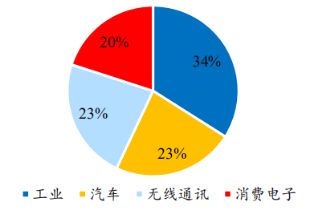

根据Yole数据,2017年全球功率半导体市场规模为327亿美元,预计到2022年达到426亿美元,复合增长率为5.43%。其中,工业、汽车、无线通讯和消费电子是功率半导体的前四大终端市场。根据中商产业研究院的数据,2017年工业应用市场占全球功率半导体市场的34%,汽车领域占比为23%,消费电子占比为20%,无线通讯占比为23%。随着对节能减排的需求日益迫切,功率半导体的应用领域从传统的工业领域和4C领域逐步进入新能源、智能电网、轨道交通、变频家电等市场。

图:全球功率半导体市场规模

图:功率半导体终端市场格局

受益于工业、电网、新能源汽车和消费电子领域新兴应用不断出现,功率半导体器件市场规模不断增长。根据Yole数据,2017年全球功率半导体器件市场规模为144.01亿美元,预计到2022年功率半导体器件市场规模将达到174.88亿美元,复合增长率为3.96%。

图:全球功率半导体器件市场规模

工业领域:工业领域是功率半导体最大的市场,数控机床、牵引机等电机对功率半导体需求很大,主要使用的功率半导体是IGBT。

根据中商产业研究院的数据,2016年全球工业功率半导体的市场规模为90亿美元,受益于工业技术的进步,2020年全球工业功率半导体的市场规模将达到125亿美元,复合增长率为8.56%。

汽车电子:与传统汽车相比,电动汽车将新增大量与电池能源转换相关的功率半导体器件,功率半导体应用大幅上升。根据麦肯锡统计数据,纯电动汽车的半导体成本比传统汽车高出近1倍。根据中商产业研究院、英飞凌数据,2017年全球汽车功率半导体市场规模为58亿美元,预计到2020年达到70亿美元,复合增长率6.47%。

同时,与新能源汽车相配套的充电桩对功率半导体需求也很大,新能源汽车充电桩分为直流IGBT充电桩和交流MOSFET充电桩,预计2020 年直流充电桩需求为151万个,交流充电桩需求90.6万个,2020年全球充电桩市场对功率半导体的需求为15.22亿美元。

智能电网:智能电网发电过程中使用大量的逆变器和整流器,其中核心的功率半导体是 IGBT。光伏电网还需要使用大量的光伏二极管,预计2020年全球光伏功率半导体市场规模27.54亿美元。

通信行业:5G将成为通信功率半导体市场的增长动力,5G通信带动基站等设备的建设。通信设备市场规模不断提升,功率半导体需求不断增加,根据中商产业研究院数据,全球通信功率半导体市场规模将由2017年的57.45亿美元增长至2020年的65.96亿美元,复合增长率为4.71%,5G基站升级是通信功率半导体市场最重要的推动力。

消费电子:消费电子类型很多,电视、手机、冰箱、空调等产品都要使用功率半导体,一般是小电压的功率半导体,如MOSFET等。受益于Type-C接口普及以及电子产品升级换代,消费电子对功率半导体需求稳步增加。根据中商产业研究院数据,2017年全球消费电子功率半导体的市场规模为19.6亿美元,预计到2020年市场规模将达到23亿美元,复合增长率为5.48%。

三、市场格局

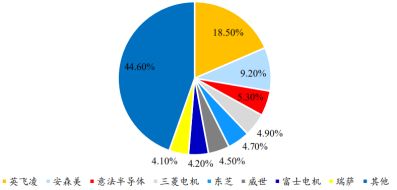

功率半导体行业壁垒较高,在高端功率器件领域,以美、日、欧龙头厂商为主导。根据IHS统计,英飞凌、安森美、意法半导体、三菱电机、东芝半导体是全球前五的功率半导体供应商,前五大供应商市场占比达到42.6%,前十大供应商占比达到60.6%。

而功率半导体厂商大多采用IDM模式,有完整的晶圆厂、芯片制造厂和封装厂,垂直整合优势明显,对成本和质量控制能力很强,实力强劲。欧美日的功率半导体厂家大多是IDM模式,以高端产品为主;中国大陆的厂商大多也是IDM模式,产品以低端二极管和低压MOSFET为主,实力较弱;中国台湾以Fabless模式为主,主要负责芯片制造和封装。

图:功率半导体竞争格局情况

从供给端来看,全球功率半导体的主要产地集中在欧美日,占据全球功率半导体大部分的市场份额。其次是中国台湾,目前占据全球10%的市场份额。中国大陆以二极管、低压MOSFET、晶闸管等低端功率半导体为主,目前实力较弱,占据全球10%的市场份额。

从需求端来看,中国是全球最大的功率半导体消费国。根据Yole数据,中国功率半导体市场空间占全球比例39%,居第一位;

如此看来,中国大陆功率半导体呈供需严重不匹配的格局,且国内以低端产品为主,国产替代缺口巨大。随着新领域的应用增加以及欧美产品升级产业转移到国内,国内市场将有很大的增长空间。

图:全球功率器件供给按照区域划分占比

图:全球功率器件需求按区域划分占比

国内生产企业:

杨杰科技:光伏二极管领域龙头,国内功率器件市占率第二。

捷捷微电:消费电子领域晶闸管龙头, 国内晶闸管市场占有率45%以上。

台基股份:工控领域晶闸管龙头。

华微电子:中功率IGBT行业国内领导者。

士兰微:中高功率IGBT国内领军企业。

斯达半导:国内IGBT龙头,IGBT全球前十。

华润微:国内营业收入最大、产品系列最全的MOSFET厂商。

闻泰科技:安世半导体分立器件、逻辑器件、MOSFET器件的主要产品市占率均位于全球前三。

苏州固锝:国内整流器件龙头、全球最大的二极管生产商之一。