烤仔的朋友们丨COMP暴涨 风险暗藏

![]()

本期好友:蜂巢财经News

作者:JX kin6 月 29 日,在以太坊上构建的 DeFi 借贷协议 Compound,因资金规模首超 10 亿美元引起市场关注,更受关注的是该协议的治理代币 COMP 近期的暴涨暴跌。从几十美元到 400 多美元再到如今的 200 多美元,COMP 这趟过山车仅仅开了不到半个月。

6 月 16 日,自 Compound 以“流动性挖矿”的方式产出 COMP 后,提供 COMP 交易的二级市场也从去中心化交易所蔓延至中心化交易所,包括 Poloniex、Coinbase、币安、OKEx 等 31 家交易所上线了该 Token。这让 COMP不仅有了币币交易市场,加诸其身的还有现货杠杆和期货合约等衍生品。

从海外火到国内的 Compound(COMP)并不是一个新项目。2018 年,它就已经出现在开放性金融 DeFi 的市场中,带火它的正是近期推出的“流动性挖矿”的产币方式。

不过 Compound 火热的背面,除了暗藏着 DeFi 协议历来被担心的黑客攻击、加密货币市场系统性风险之外,还有其治理中心化的质疑,以及 COMP 分配合理性的问题。

6 月 29 日,一起黑客事件为热衷于“流动性挖矿”的用户敲响了警钟。另一个采用此方式产出代币的 DeFi 协议 Balancer 遭遇攻击, 价值 60 万美元的用户锁仓资产被盗。

资金规模摘 DeFi 桂冠 币价下跌

6 月 29 日,Compound 的资金规模(抵押总额+在贷余额)首次超过 10 亿美元。同一天,OKEx 上线了 COMP,次日还开通了该币种的余币宝理财及现货杠杆、永续合约等衍生品交易。

OKEx 并不是唯一一家上线 COMP 的交易所。从 DeFi 借贷协议 Compound 以“流动性挖矿”的方式产出 COMP 后,不仅 DeFi 领域的去中心化交易所 Uniswap 支持其交易,Poloniex、CoinBase、币安等中心化大所也先后跟进。

据 Mytoken 显示,目前已经有大大小小 31 家交易所上线了 COMP。值得一提的是,CoinBase 是 Compound 的主要投资方。

Compound 是谁?

创立于 2018 年的 Compound 是构建在以太坊网络上的去中心化借贷协议。不过,与常规点对点的借贷协议不同,Compound 的模式是用户将存入资产放在资产池里,供借款人抵押资产后从资金池实现借贷。

目前,该协议支持存款和抵押的资产有9种,分别为 BAT、ETH、USDC、USDT、Dai、WBTC、REP、ZRX 和 SAI。截至 6 月 29 日,Compound 凭借资金规模和市值双指标坐上了 DeFi 应用的头把交椅,把曾经的王者 MakerDao 甩下好几条街。目前,MakerDao 的资金规模为 4.31 亿美元。

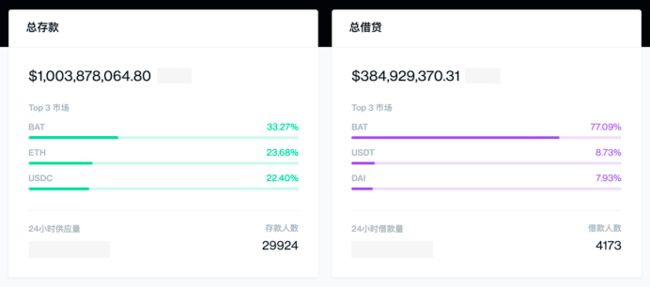

6 月 30 日,Compound 的市场数据

与 Compound 资金规模的上涨不同,其代币 COMP 近期出现了下跌。截至 6 月 30 日晚 21 时 30 分,COMP 市价在220美元左右,24 小时跌幅 6.14%。而上周,COMP 曾在 Coinbase 上超过 400 美元,早期 COMP 刚产出时,价格仅在十几美元。

COMP 的下跌并没有影响用户在 Compound 上借贷。6 月 30 日,Compound 借贷市场的第一币种是 BAT,其总存款额价值 3.08 亿美元。这也带动了 BAT 的价格上涨,非小号显示,BAT 的 30 日涨幅为 21%,当前报价 0.26 美元。

存款市场三甲除了 BAT 之外,还有 ETH 和 USDC;贷款市场排在 BAT 之后的是 USDT 和 DAI。

“流动性挖矿”引爆 COMP

市值排名远不及 ETH 和其他三个稳定币的 BAT 为何会占据首位?价格低廉反而是存贷 BAT 挖 COMP 的重要原因,这也是 Compound 借“流动性挖矿”模式从海外风靡至国内的关键原因。

国产公链 Conflux 也在 DeFi 布局,不仅自己搭建 DeFi 协议,还通过跨链的方式链接以太坊上的应用,让 Conflux 的用户也可以使用以太坊上的协议。

Conflux 联合创始人张元杰认为,Compound 的流动性挖矿简单理解就是“借贷即挖矿”,早期用户为了薅羊毛,通过大量存借资产来赚取 COMP 激励。而二级市场的加入不仅增加了 COMP 的流通,也提供了一个炒作市场,反过来带动着更多用户在 Compound 借贷,联动效应不断推高了该协议的资产规模,快速引起了市场关注。

所谓借贷即挖矿,就是用户在 Compound 无论是存款还是贷款,都可以获得 COMP 激励。6 月 16 日,这一模式通过社区投票正式执行。

官方资料显示,COMP 的总量恒定为 1000 万,其中约 42% 的 COMP 通过流动性挖矿的方式分配给用户,分配给用户的代币与以太坊的出块绑定,以太坊网络每出一个块即产生 0.5 个 COMP,综合计算,每天产出的 COMP 量为 2880 个,420 万 COMP 需要 4 年时间才能挖完。

Compound 团队将总量 22.25% 的股份分配给了项目的创始人和团队,分四年解锁;总量的 24% 分配给了 Compound 实验室的股东——包括 Andressen Horrowitz 和 Coinbase Ventures。

COMP 产出给用户的部分,存款和借款用户均可得,分配比例均为 50%。存款用户可以获得两部分收益,存款挖矿所得的 COMP 和放款利息;借款人虽然要支出利息,但也能获得 COMP 挖矿收益,如果挖矿收益大于支出的利息,将可能带来借款人不着急还款的局面。

按照规则,存款利息根据市场的需求实时变化;借款人多,资金需求量大,利息就高;反之,利息则低。

截至 6 月 30 日下午 3 点,Compound 存款利息最高的币种为 BAT,年利率达 13.41%;而 ETH、REP 和 SAI 都为 0%。有用户称,此前 COMP 火爆之时,有的资产年利率一度高达 300%。

从数据看,流动性挖矿玩法出现后,大量用户将数字资产存入 Compound 参与挖矿。DappReivew 显示,截至 6 月 30 日,Compound 日内活跃用户接近 1500 人,日活数量在所有 DeFi 协议中排名第一。

技术与商业风险并存

的确,Compound 借由“流动性挖矿” 获得了用户和交易所的热捧,但这不意味着这类去中心化借贷协议是安全的。

6 月 29 日,同样采取“流动性挖矿”产出治理代币 BAL 的 DeFi 协议 Balancer, 连续遭遇两次攻击,被攻击的是 STA 和 STONK 两个资金池,共计损失约 60 万美元。目前,Balancer 官方表示,他们会补偿用户损失的资产。

尽管 Compound 目前没有出事,但风险同样存在。早在去年 9 月,SpankChain 的 CEO Ameen Soleimani 就曾在 Medium 上发文表达过对 Compound 的风险担忧。

当时掌管着 50 万 DAI 的 SpankChain 曾在 Compound 存款利率高达 10% 时,考虑要不要将 DAI 存入 Compound 中赚取高额利息。但 Ameen 分析认为,所有的投资都有风险,在 Compound 放贷也不例外。其中不仅仅是协议本身可能存在的合约漏洞,还包括挤兑风险和智能合约管理者的作恶风险。

Ameen Soleimani 援引 Samczsun 的报告指出,Compound 协议被设计成能够由中央管理员就地升级的方式,“如果管理员密钥被破坏,那么存储在 Compound 协议中的所有资产就会被很容易地耗尽。”

数字资产借贷平台 Dharma 的首席运营官也曾在推特上指出,Compound 还存在挤兑风险。Ameen Soleimani 考虑了这一点,他以 DAI 的存款人利益举例,如果有足够多 DAI 存款人同时想取回他们的资金,提款行为可能会耗尽市场上可用的 DAI。按照该协议规则,当利用率提高到 100% 以防止存款人进一步提款时,他们只能得到提现失败的结果,并将陷入被迫等待中,直到更多的借款人偿还了贷款,他们才能退出。

张元杰认为,无论从技术上还是商业上,Compound、Balancer 等 DeFi 协议都存在一定的风险,“用户尤其要注意基于 ERC20 协议发行的一些小币种,技术存在漏洞可能性较大,容易被黑客盯上。”

而在商业风险上,张元杰指出,主要是数字资产市场存在的系统性风险。他以 USDT 举例,假如 Tether 公司因监管原因暴雷,那么用户借出 USDT 时抵押的 ETH 等资产,就有可能无法正常赎回。

也有用户提到了“3·12”给 DeFi 带来的清算危机——当加密货币市场出现极端行情,借款人可能面临来不及补充抵押资产就被清算的风险。

而除了协议本身,无论是 Compound 发行的 COMP,还是 Balancer 发行的 BAL,这类治理代币目前的应用场景仅仅是参与社区治理时用来投票,挖矿的散户,参与社区治理的欲望较低,投机才是目的,当 COMP 价格持续下跌之时,不排除发生市场抛盘踩踏。

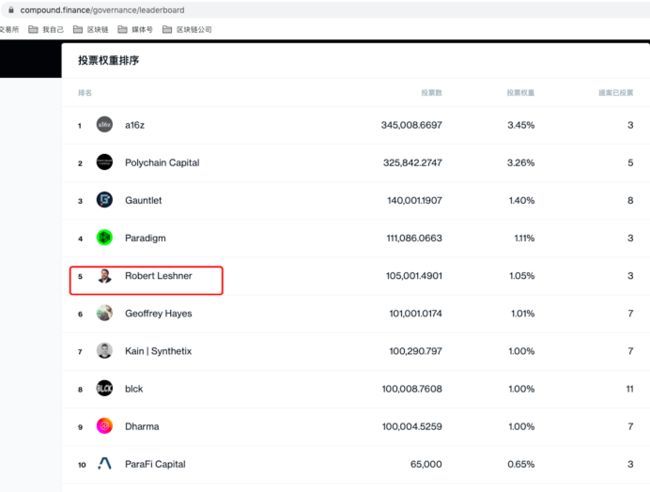

而大部分 COMP 还掌握在创始团队和投资机构手中,“中心化”治理下,砸盘的风险并非不存在。非小号显示,目前接近 40% 的 COMP 掌握在投资机构和创始团队手中。在 Compound 的官网上,投票权重排名前 10 的主要是 Compound 的早期投资机构和创始人。

Robert Leshner 为 Compound 创始人

COMP 的市场流通量也尚待明确。此前 Compound 首席执行官 Robert Leshner(罗伯特·莱什纳)有透露过,COMP 最早于几个月之前已经开始发放,有近 240 万枚 COMP 已经分配给 Compound 实验室的利益相关者,这部分代币是否处于锁仓状态,也值得追问。

张元杰也指出,目前 Compound 的市值有一定的泡沫,随着存贷利息在市场调节和社区治理的调节下回归理性,用户不再抱着薅羊毛的心态存入大量资金挖矿,COMP 也会回到真实的价格上。

正如 Ameen 提到的投资界公理一样,所有的投资都有风险,在 Compound 放贷也不例外。

END

了解最新动态

![]()