美国股市新型ETF ---杠杆ETF--leverage ETF

受到金融风暴的影响,近月来美国股市呈现震荡的盘势,投资人除了更需谨慎操作之外,近年来成为投资新宠的ETF指数基金,不断推出新型ETF,包括具有双倍或三倍的杠杆操作,以及看多和看空两种类型等,让投资人可以灵活掌握多空趋势 ,以小博大,把握最佳投资机会。

ETF全称为Exchanged-Traded Funds即「交易型开放式指数基金」,它的特点是以某一指数为目标,具有传统基金的好处,可以分散投资,降低风险。投资人不需花费精力挑选个股,只要预测大盘的趋势。它又比传统基金灵活,可以像股票一样随时买卖,可以免去常规共同基金中的一大笔管理费。

ETF商品加入金融工程技术后,出现了有别于以往的发行型态,美国近年就推出了杠杆型、放空型ETF,前者有双倍、甚至是三倍的投资效果,后者则在看多 (Long) 的操作方法之外,提供投资人看空 (Short) 的另一选择。这些新产品出现较晚,但是发展势头可观,目前的总资产规模已经超过了200亿美元。

这些新型态的ETF格外获得投资人青睐,在各种不同的市场里,投资人都可以利用ETF来盈利。事实上,投资研究公司晨星提供的资料显示,科技类 B2B Internet HOLDRs (BHH)今年一月至五月初的回报率达56.52%,两倍看多型的 Ultra QQQ ProShares(QLD)也有27.56%的回报率,表现皆很杰出。投资ETF的好处包括:

1、杠杆手段放大资金效果

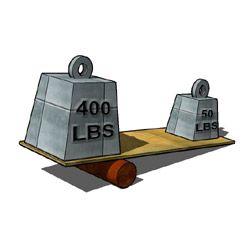

ETF透过杠杆的手段,可以让投资人在资金不多的情况下,放大资金效果。比如最基本的一倍看多ETF,即当指数上涨1%,此类ETF 将上涨1%;现在有所谓的二倍看多ETF,即当指数上涨1%,此类看多杠杆型ETF 将上涨双倍达2%;更有三倍看多ETF,即当指数上涨1%,此型ETF 将上涨三倍达3%。

看空型ETF则如同空头卖家一样,投资者是在股票价格下跌时获利的,也有一倍、二倍或三倍的操作方式,因此这种投资可以用作整体股票投资组合的对冲工具。比如一倍看空ETF,即当指数下跌1%,看空型ETF 将上涨1%;二倍看空ETF,即当指数下跌1%,看空型ETF 将上涨双倍达2%;三倍看空ETF,即当指数下跌1%,此型ETF 将上涨三倍达3%。

举实例说明,假如投资人拥有2000元资金,再配合融资融券帐户乘倍可运用到4000元,假使投资三倍杠杆型的ETF,最后就可发挥12000元的效果,达到以小搏大的作用。

不过也必须提醒投资人,杠杆ETF则可以让投资者获得相当于基准指标涨幅两倍甚至三倍的回报,但是获利大的同时,也有风险大的问题,以目前市场状况而言 进行短线操作较佳,否则操作不当亏损额度也会翻番,杠杆手段可能招致更大的损失。

2、无需借用融资

由于杠杆作用的效果,购买上述双倍或三倍型的ETF,让投资者可以不用融资(Margin) ,即可达到同样的效果,而且当股价下跌时,融资可能会有保证金催缴或平仓的压力,而购买双倍或三倍型的ETF就像是购买股票一样,最多就是赔光原来的本钱,不会被断头,相对而言,资金风险较低,运用较为灵活。

3、覆盖产业日益广泛

ETF成长极快,很受广大投资者的欢迎。最初ETF 追踪的都是主流股票指数,比如全球最多人买卖的股市交易代号是「QQQQ」,当然并没有「QQQQ」这家公司,它是追踪NASDAQ100 指数的看多型ETF,基金按指数计算方法持有股票,因此其表现与NASDAQ指数非常接近。换句话说,当你购买「QQQQ」就等于持有NASDAQ100家公司股价的平均表现。其它如「SPY」就是美国标普(S&P)500 指数的看多型ETF,购买「SPY」就等于投资了S&P 500公司。

又如道琼斯指数就有四个版本ETF:看多道琼斯指数(Diamond Trust,DIA),双倍看多道琼斯指数(Ultra Dow30 ProShare:DDM),看空道琼斯指数(Short Dow30 ProShare:DOG),双倍看空道琼斯指数(Unltra Short Dow30 Proshares:DXD)。双倍看多和看空,代表投资人可以1:2 的杠杆来投资,如果道琼斯涨5%,可以盈利或亏损10%。

但是现在越分越细,追踪不同行业及更细分支的ETF不断出现。像金融、黄金、能源、石油、制药、生物、医疗、航天、国防、房地产等,几乎覆盖所有的行业,应有尽有。比如,在今年年初,由于人们对全球经济前景感到担忧,导致原油价格下跌,多倍数看空型原油ETF就涨势惊人。

根据晨星公司的研究数据,今年迄今为止有几类产业表现特别不错,原物料类有二倍看多型的Ultra Basic Materials ProShares (UYM),今年迄今的回报率达到了40%。一倍看多型的Materials Select Sector SPDR (XLB) 也有15.3%回报率。

除了原物料类,医药类ETF也是表现不俗,今年具体回报颇令人满意,比如说二倍看空型的UltraShort Health Care ProShares (RXD),回到率便达9.14%。此外,随着N1H1流感病毒蔓延开来,与制药业与生物科技业相关的ETF可能后势看涨,例如制药类一倍看多的 Pharmaceutical HOLDRs (PPH)、以及生物科技类一倍看多的 iShares Nasdaq Biotechnology (IBB)等都值得观察。

1倍看多 2倍看多 3倍看多 1 倍看空 2 倍看空 3倍看空

史坦普500指数 SPY SSO SH SDS

道琼指数 DIA DDM DOG DXD

大型股 BGU BGZ

小型股 IWM UWM TNA RWM TWM TZA

Nasdaq 100 QQQQ QLD PSQ QID

金融 XLF UYG FAS SKF FAZ

能源 XLE ERX ERY

石油 & 天然气 DIG DDG DUG

黄金 GLD DGZ DZZ

金矿开采商 GDX

制药 PPH

生物科技 IBB

健康照护 XLV RXL RXD

原物料 XLB UYM SMN

房地产 URE SRS

About Direxion Shares

Direxion is a pioneer in providing sophisticated investment solutions and helping investors optimize their portfolio strategies. Our multi-directional and leveraged products offer the opportunity for investors to effectively manage risk and returns in all market conditions.

Direxion is an innovator in its field—and has provided the investment community with many industry "firsts," including:

• The first 250% Leveraged Index (LI) Funds, May 2006

• The first Short Small Cap Fund, December 1999

• The first Leveraged Long 10-Year Bond Fund, January 2005

• The first Exposure Targeting Application for LI Funds, February 2008

• The first Non-Proprietary, Dynamic Asset Allocation Models that incorporate LI Funds, January 2008

• The first Long/Short pure Commodity Mutual Fund, June 2008

And now:

• The first 300% Leveraged Exchange Traded Funds (ETF)

ETF's to the Power of X.

Powerful. Opportunistic. Agile.

Direxion Shares ETFs provide opportunities to:

• Powerful - magnify your short term perspective with daily 3x leverage

• Opportunistic - utilize bull and bear funds for both sides of the trade

• Agile - trade through rapidly changing markets